Избранное трейдера Профессор

Издержки перезаходов

- 06 октября 2017, 18:45

- |

Интересно, что верно входя в позиции, можно иногда терять энную часть заработка.

Данная сумма затрат сложилась из

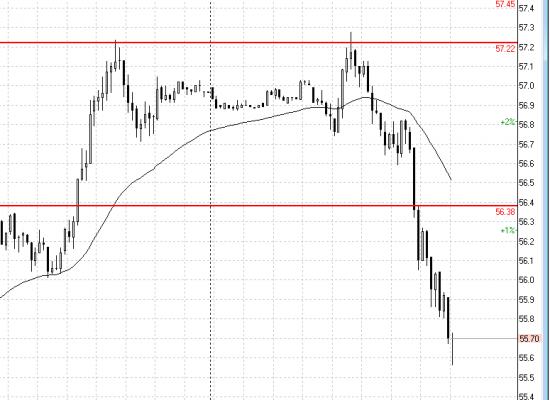

1. перезахода в австралийца (из-за выхода полным объемом на импульсе и перезаходе в шорт пониженным). Далее падение фьючерса со сниженным, а не полным объемом.

2. Выход перед импульсом в рисе полным объемом и вход в шорт после импульса объемом 2/3.

3. Необходимость фиксации части короткой позиции в пиломатериалах с перезаходом тем же объемом.

Итого, на текущий момент финансовый результат порфтеля тот же, что и позавчера, но упущенная выгода составила вышеуказанную сумму. В итоге за 2 последних месяца общая сумма издержек и потерь (фиксированные убытки) составила около 190 тыс. гривен.

Про прибыли говорить не буду, т.к. это не модно )

_____

Это первый из трех последних постов на смартлабе. Следующий пост будет вторым на тему особенностей работы в малоликвидных фьючерсах СМЕ, а третий — советы и описание некоторых подводных камней при торговле на СМЕ для новичков (с разбором моего текущего брокера).

- комментировать

- ★4

- Комментарии ( 34 )

Итоги встречи Путина с королем Саудовской Аравии

- 06 октября 2017, 17:26

- |

А вот это итоги встречи:

( Читать дальше )

ЛЧИ 2017. Начало. Разбор структуры конкурса.

- 04 октября 2017, 23:56

- |

немногословно нынче пишут про конкурс, попробую хоть частично восполнить этот пробел несколькими постами, первый из них про суть самого конкурса. Ну что… поехали!

Конкурс затевался изначально как привлечение широких масс к биржевому делу и фин грамотности.

В 2017 г без объявления войны был совершен первый и решительный удар. Решили повысить престижность конкурса! И вместо интересных номинаций… прибили новичков ( Инвест -Триал многими новичками рассматривался как плацдарм для штурма номинации «Лучший новичок», которую тупо отменили после инвест-триала, замечу не до, А ИМЕННО ПОСЛЕ, сломав первую мечту начинающих трейдеров )

Но, как говорят, ударил левой- бей правой и тут же повысили стартовую в 5!!! раз, чем обосновали точно не понял ( вроде инфляция за эти годы примерно в 2 раза, бакс примерно в 2 раза, недвижка примерно в 2 раза вы росли, доходы граждан и того меньше, а тут сразу в 5 раз...) и на просьбы трудящихся сделать это постепенно, например до 100 и потом ежегодно небольшими шагами по 50, ответа положительного не последовало…

( Читать дальше )

Подробный лонгрид о криптовалютах

- 04 октября 2017, 19:44

- |

Сегодня мы расскажем про криптовалюты: сначала на примере биткоина погрузимся в теорию, потом рассмотрим другие криптовалюты и хайпы, способы создания своей криптовалюты, а также осветим отношение различных стран к криптовалютам с юридической стороны.

Тем из вас, кто уже имеет достаточно опыта и знаний в сфере криптовалют, мы рекомендуем ознакомиться с русскоязычным отчетом о правовом регулировании криптовалютного бизнеса в ряде стран, где эта сфера наиболее активна. Вы найдете его в конце данной записки. Надеемся, что он будет Вам полезен.

Биткоин

Понятие «криптовалюта» у многих связано с Биткоином (Bitcoin) — это первая и самая известная

( Читать дальше )

Отношение боли от просадки к кайфу от выигрыша

- 04 октября 2017, 15:59

- |

По мнению Канемана и Тверски, мы ощущаем боль от потери в 2 раза острее, чем удовольствие от приобретения такого же размера.

Это правда, но не вся. Результаты получены в лабораторно-экспериментальных условиях. На бирже это соотношение другое. Оно зависит от многих факторов:

- От психологического типа трейдера,

- От отношения рисковой ставки к общему капиталу,

- От размера общего капитала,

- …

Это только то, что сразу пришло на ум, а если покопаться….

Если капитал большой, а ставка маленькая, то это отношение равно 1:1, т.к. «до лампочки» результат одной сделки. Слив большой суммы (большой процент от капитала – капитала, как результата многих лет труда), по моему опыту, приводит к тому, что это отношение не 5:1, не 10:1 и даже не 100:1, а где-то 1000:1, а может и больше. Кто не верит, может испытать.

Потеря всего капитала (включая дом, машину и т.д.) приводит к тому, что это отношение приближается к бесконечности: в случае выигрыша у тебя еще один дом, машина и т.д., а в случае проигрыша – забирай свои манатки и проваливай к чертовой матери, т.е. ни-че-го! Наш мозг не может постичь бесконечность, но тот, кто застрелился, по-видимому постиг.

Какой же вывод из этого. К постижению своей пороговой боли надо подходить постепенно, мелкими-мелкими шажками, но в этом случае естественно прибыль (ели она есть) будет тоже мелкая-мелкая. Но мы же хотим все и сразу....

Telia обвалила Мегафон

- 03 октября 2017, 18:46

- |

Telia продала крупный пакет акций Мегафона

Согласно раскрытым данным, 3 октября Telia продала 6,2% пакет акций Мегафона. Продажа прошла в рамках ускоренного формирования книги заявок. Подобный способ обычно подразумевает, что компания и организаторы не выставляют первоначальный диапазон цен, а отсечение определяется на основе заявок инвесторов. Расчеты по соответствующим сделкам с учетом срока поставки активов пройдут 5 октября.

Поскольку в свободном обращении до продажи находилось лишь 14,59% акций Мегафона, рынок явно не переварил продажу столь крупного пакета. Сделка оказала сильное давление на котировки: дисконт к уровням закрытия понедельника на Московской Бирже в итоге составил 8,5%.

Причины продажи

Причины продажи Telia пакета в Мегафоне не ясны. Вместе с тем, внимания заслуживает несколько связанных с этим аспектов:

— в распространенном еще в 2015 году заявлении Telia говорилось, что она постепенно полностью свернет свою деятельность в регионе «Евразия» (тогда компания, впрочем, обещала не уходить из России), увеличив фокус на регионе «Европа» и домашнем шведском рынке.

( Читать дальше )

Фундаментальный анализ рынка на возможностях Смартлаба. Октябрь 2017.

- 03 октября 2017, 09:29

- |

Увидел на Смартлабе раздел Акции-Форум. Так как в последнее время шли дискуссии на эту тему с MFD, то решил зайти и посмотреть, что же это такое и с чем это едят. Не будем вдаваться в детали, кто сидит в каких сайтах и для чего, но разницу заменил ощутимую, прежде всего для себя. Заходил я в надежде увидеть форум акций, но вдруг натыкаюсь кроме форума и на фундаментальные данные для анализа компаний. Собственно, это меня и удивило.

До этого я пользовался подробными данными сайта РБК для анализа финансового состояния компаний, так как там имелись данные по нескольким годам сразу, цифровые и графические данные. А это было самым важным для меня. И что же произошло в этом году. Сайт кардинально поменяли, а все необходимые данные вдруг пропали. Порыскав по другим сайтам я не нашел то что искал, все было в непонятном формате и для надежности проще было перечитать годовые отчеты за последние 10 лет по всем компаниям.

( Читать дальше )

Как я стал управляющим.

- 03 октября 2017, 08:45

- |

В конце июня опубликовал информацию об открытии стратегии на comon.ru За это время ничего интересного не происходило. Потихоньку, как и было запланировано, идем вверх.

Не о чем было бы писать, но теперь управляю еще и чужими деньгами. Кто не знает — comon.ru дает желающим автоматически копировать сделки трейдеров и инвесторов (автоследование) за плату. И вчера первый человек подписался на стратегию. Это удивительно, поскольку кроме одного анонса на смарте нигде о стратегии не писал. И раз уж так получилось, а почему бы не сделать из этого серию постов. Уверен — многие мечтают стать управляющими да и реальные истории всегда интересны. Конечно никакой информации о инвесторах или позициях раскрывать не буду. Но и кроме этого найдется много интересных тем. Например, как вам такая тема следующего поста — «Сколько реально можно зарабатывать управляющему»?

Чтобы ничего не пропустить подписывайтесь на блог (наведите курсор на мой ник (не нажимая!) и во всплывающем окне нажмите кнопку «Подписаться»). Следить за моей стратегией можно здесь.

Покупка облигации Бинбанка под оферту

- 03 октября 2017, 00:52

- |

Задача: получить доход выше банковского и средства припарковать не более полугода.

Входящие по облигации:

1. ставка по купону 13.5% (минус налог на купон)

2. оферта (Период предъявления: 16.01.2018 – 22.01.2018)

3. торгуется -+98 от номинала, ликвидна.

4. облигация- не субординированная.

ФОН по эмитенту:

1.S&P Global Ratings 22 сентября 2017 года поместило долгосрочный кредитный рейтинг эмитента и рейтинг долговых обязательств ПАО «БИНБАНК» «В» в список CreditWatch Developing («рейтинги на пересмотре, ситуация находится в процессе развития»). Краткосрочный рейтинг банка подтвержден на уровне «В».

2. ну и пожалуй самое главное, что банк под санацией ЦБ и Бинбанк получил от ЦБ РФ средства для поддержания ликвидности

Где возможна «засада»?

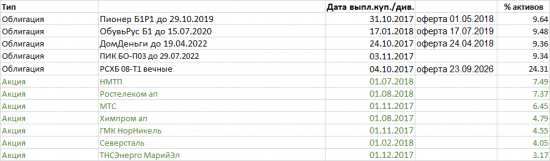

Мой доходный портфель: облигации "второго эшелона" + дивитикеры

- 02 октября 2017, 13:56

- |

60% облигаций, 40% дивитикеров (текущих и потенциальных). Со временем доведу долю облигаций до 80%, для надежности.

Химпром — рисковый актив, но похвальна тенденция выплаты промежуточных дивидендов. Показатели, кроме уровня долга, тоже хороши. Но рентабельность компании выше среднего, не опасно.

ТНСЭнерго Марий Эл — понимаю, что дивиденд разовый и из нераспределенки. Но компания недооценена по всем мультипликаторам, кроме P/B. Тем не менее, рентабельность данного энергосбыта высока, уровень долгов невысокий.

Ростелеком ап — пересмотрел свой взгляд. Рентабельность компании невысокая, поэтому дивиденды лучше реинвестиций. Поскольку компания будет монопольным поставщиком услуг для госорганизаций и собирается распродать ненужную недвижимость, денежный поток может вырасти. Взрывного роста капитализации не жду, просто дивитикер, более выгодный, чем ОФЗ.

ГМК НорНикель и Северсталь — компании с долларовой выручкой, не повредят.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал