Избранное трейдера Avgust-fsv

Что сейчас шортят на рынке РФ. Топ-5 акций с большим навесом продавцов

- 28 марта 2023, 12:44

- |

Российский рынок с начала года прибавил 10%, за последние полгода — более 20%, почти полностью отбив сентябрьский провал. Некоторые голубые фишки за эти месяцы выросли вдвое. Напряжение на рынке тоже растет: многие ждут коррекции. Оценим объемы шорта в основных бумагах и вычислим главные цели медведей.

Где это смотреть

Универсального источника нет. Брокеры и биржа собирают данные разным способом. Например, БКС регулярно сообщает об акциях, которые пользуются наибольшим спросом среди его клиентов с маржинальными позициями.

МосБиржа ежедневно выкладывает данные по фьючерсам и опционам, в том числе с разбивкой по физлицам и юрлицам: сколько длинных (лонг) и коротких (шорт) позиций накоплено в данный конкретный день.

В этом обзоре мы ограничимся только данными биржи. Они не включают в себя тех клиентов, которые торгуют акциями с плечом, зато показывают направление сделок среди профессиональных игроков, в том числе самих брокеров и банков.

Что шортят физлица

Сначала смотрим суммарный объем открытых позиций и отбираем только самые ликвидные группы контрактов (шорт+лонг). Лидируют, как всегда валютные пары, но сейчас они нас не интересуют, оставляем только производные на акции.

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 7 )

Кто может заплатить дивиденды во II квартале

- 22 марта 2023, 17:32

- |

Первые выплаты ожидаются от ФосАгро, отсечка пройдет в самом начале месяца. Дивидендный поток начнет постепенно нарастать до пика в мае, когда крупные дивиденды заплатит Сбербанк. Затем будет еще один пик в июле.

Уже рекомендовали

На текущий момент несколько компаний уже анонсировали дивиденды за прошлый год.

Отмеченные дивиденды рекомендованы советом директоров, собрания акционеров ни у одной компании пока не прошли. При этом ситуация, когда ОСА не одобряет рекомендацию СД, как было в прошлом году, теперь менее вероятна — бизнес постепенно приспособился к сложившимся условиям и может с большей уверенностью направлять прибыль на дивиденды.

Могут выплатить

Многие еще не определились с дивидендами, но если ориентироваться на практику прошлых лет, то во II квартале выплаты могут произвести следующие компании.

Норникель

Ожидаемые дивиденды: 1000–2200 руб.

Дивдоходность: 7–15%

Действие акционерного соглашения, которое регламентировало размер дивидендов, истекло в 2022 г., поэтому вилка довольно широкая. За крупные дивиденды может выступать РУСАЛ, для которого 2022 г. был довольно тяжелым, а выплаты от Норникеля позволили бы упрочнить финансовое положение.

( Читать дальше )

Ребалансировка «Дивидендного портфеля 2023»

- 15 февраля 2023, 14:30

- |

Отставание от индекса МосБиржи полной доходности в 1 п.п. связано со слабой динамикой акций Норникеля — в январе появились новости о том, что дивиденды могут быть снижены до $1,5 млрд. Также на доходности сказалось отсутствие в портфеле акций Сбербанка, показавших один из лучших результатов на рынке.

В рамках ребалансировки структура «Дивидендного портфеля 2023» следующая:

( Читать дальше )

41 идея из стратегий российских аналитиков на 2023 год

- 18 января 2023, 12:07

- |

В обзоре представлены основные тезисы и идеи из стратегий российских инвестдомов на 2023 год. Что думают аналитики о перспективах экономики РФ и какие акции советуют выбирать?

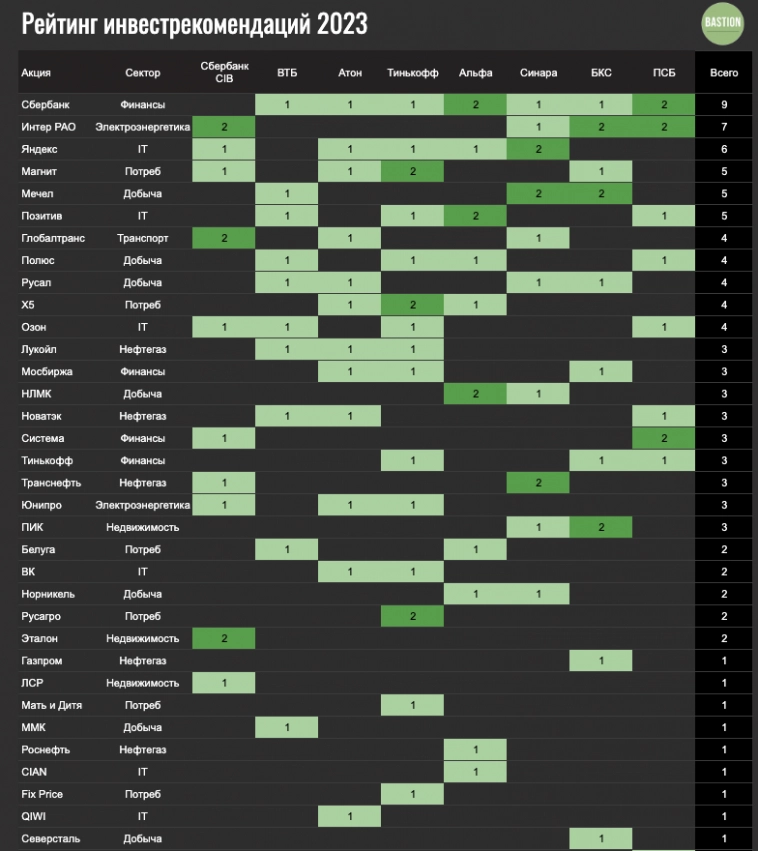

0. Для разогрева — рейтинг инвестрекомендаций акций российских аналитиков на 2023 год. Идея взята из блога Точка спокойствия и немного доработана. За каждое попадание в топ-10 рекомендаций от аналитиков одного инвестдома акции начисляется 1 балл, за попадание в топ-3 по потенциалу (если это возможно определить) — 2 балла.

Сбербанк, Интер РАО и Яндекс — самые популярные акции у российских аналитиков в 2023 году.

( Читать дальше )

Мой портфель.

- 07 ноября 2022, 23:11

- |

Веса в портфеле акций по ценам закрытия 7 ноября 2022г.

Рынок сильный,

индекс доллара перестал расти,

поэтому сформировал портфель в ноябре, постепенно.

Считаю, что для принятия решения о формировании портфеля,

главное — понять, сильный ли рынок.

Самые быстрые акции —

Сбер, Роснефть, Новатек и металлурги,

увеличивал их вес,

Газпрома в портфеле нет.

Да, возможно, будут просадки Вы купите дешевле.

Но это никто не гарантирует.

А всего в портфеле

72% — акции (только ISIN RU),

28% — еврооблигации Минфина

(нет налога на валютную переоценку) в Евро.

Как я уже писал,

считаю что от eur/usd = 0,95,

евро стал лучше доллара

(ЕЦБ позже начали поднимать ставки и позже закончат).

В 2020, и в 2021/2022 на обвалах не было акций, от слова совсем.

Те, кто подписался на youtube в 2020г., подтвердят.

С уважением,

Олег.

Диверсификация по уровню сложности

- 03 августа 2022, 14:59

- |

Несколько лет назад, прочитав “Антихрупкость” Талеба, описал видимые причины хрупкости, на рынке и в жизни.

Один из элементов этой хрупкости — сложность торгового/инвестиционного подхода.

Сама по себе сложность имеет позитивный имидж в глазах большинства. Представьте, что человек потратил время, силы, разбираясь в мудреном инструменте, подходе, техническом решении. Это же как-то должно трансформироваться в улучшение показателя доходность/риск.

Проблема в том, что повышение уровня сложности зачастую добавляет риски. И самое опасное в этом — некоторые из этих рисков мы не можем оценить. В силу разных причин. Редкости некоторых событий, например. Или недостатка квалификации.

События последнего года дали пищу для размышлений. Опишу некоторые мысли. Пока разрозненные.

Инвестор. Риск посредника

Кто-то инвестировал в российский рынок через самостоятельную покупку корзины ценных бумаг. А кто-то выбрал чуть более сложный, но удобный способ — инвестировать в рынок через покупку акций фонда-посредника. Финекса, например.

( Читать дальше )

Как Путин опрокинул акции Coca-Cola.

- 20 июля 2022, 17:07

- |

Владимир Путин во время выступления на форуме Агентства стратегических инициатив дал свою оценку качества продукции, выпускаемой компанией Coca-Cola

Сегодня в Кока-Коле одна химия — Путин

Мировое сообщество инвесторов, надрессированное после начала СВО на Украине относится к словам президента России со всей серьезностью, отреагировало на высказывание немедленно. Котировки акций компании существенно просели и совсем непонятно, где инвесторам ждать новое дно.

( Читать дальше )

Детский мир отчет за 2 квартал

- 19 июля 2022, 12:37

- |

Про Детский мир писал обзор здесь.

Отчет за 2-ой квартал своим заголовком мог порадовать год назад «Продажи выросли на 11,6%». Но погружаясь дальше, приходит понимание, что сейчас не 2021 год, а инфляция практически вдвое выше.

Выручка выросла не на 11,6%, а на 10,5%. Этот лишний процентик дал маркетплейс.

Главная проблема стала очевидна в конце 2021 года, она же остается на повестке. Детский мир теряет клиентов, это лучше всего видно на показателе сопоставимых продаж.

Озон забирает клиентов. Трафик падает третий квартал подряд. Если не брать в расчет период Ковида, то отрицательная динамика здесь была еще в 2012 году. Минус 12,3% — это в квартале, где, например, ушли иностранные конкуренты и загибаются оффлайн конкуренты.

( Читать дальше )

Техосмотр 29.05.2022 Остаться в живых по ММВБэшному. Подбиваем дивиденды летнего сезона 2022 + аномальный закум Мечела на внебирже.

- 29 мая 2022, 18:28

- |

В 2020 многие участники инвест. сообщества думали, что это был самый трудный год за последние 10 лет… как же сильно мы все заблуждались. И дело даже не в СВО, а в цепной реакции, которая зацепила Московскую биржу. В итоге все превратилось в шоу «остаться в живых».

Часть компаний перестала публиковать отчетность, большинство частных компаний, казалось бы, которые имеют некую защиту в области дивидендов, наоборот от них отказываются. И вот Саратовский НПЗ решил всех заставить идти пешком за повестками:

Установить, что с информацией (материалами) по вопросам повестки дня лица, имеющие право на участие в годовом (по итогам 2021 года) общем собрании акционеров Общества, могут ознакомиться в период с «05» июня 2022 года по «26» июня 2022 года:

– по рабочим дням с 09 часов 00 минут до 16 часов 00 минут по местному времени по адресу: Россия, г. Саратов, ул. Брянская, д.1, ПАО «Саратовский НПЗ».

( Читать дальше )

Свершилось (Газпром)

- 27 мая 2022, 00:24

- |

Для начала следует действительно порадоваться, что Газпром придерживается своей див.политики, хочется верить, что начинает появляться пул компаний, на которые можно будет рассчитывать даже в кризисные времена.

Теперь о чуть менее очевидных вещах — следует отметить, что я ожидал чуть больший рост на новостях о дивидендах, слишком уж большая сейчас див.доходность у Газпрома, хотя думаю все мы понимаем почему это происходит:

1. Будущее компании достаточно туманно из-за желания Европы отказаться от наших энергоносителей. (Но по этому пункту есть множество мелочей, которые надо иметь в виду и о которых чуть позже).

2. Многие начали сходу не дожидаясь окончания роста проводить ребалансировку (на рынке сейчас много компаний, которые потенциально могут выплатить еще большие дивиденды, пусть и значительно позже).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал