Избранное трейдера Boesky

Что ждет МРСК Центра и Приволжья в будущем по дивам? Изучаем финплан.

- 11 декабря 2018, 20:37

- |

Я решил изучить его на предмет будущего компании, на год-два впред.

Прогнозы чистой прибыли по годам тут смотреть смысла нет, т.к. они постоянно сильно занижаются, а вот параметры финансирования инвестпрограммы — это то, что более менее кореллирует с реальностью и на что можно опереться в оценках.

Для этого посмотрим, что же запланировано в отчислениях на инвестпрограмму с прибыли, полученной от передачи ЭЭ, а также какое финансирование запланировано с амортизации

(все расчеты по прибыли и амортизации и дивидендам — буду делать по данным МСФО).

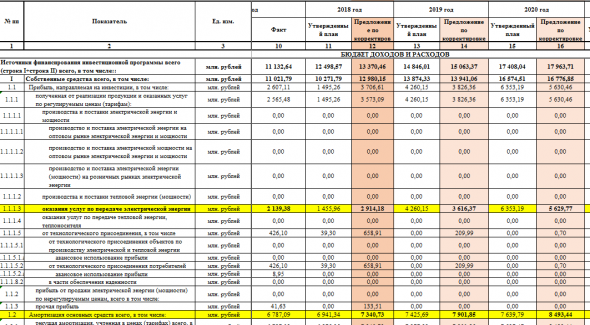

Итак, вот таблица из финплана, где обозначены источники финансирования инвестпрограммы:

Тут мы видим, такие цифры:

Год Отчисления от передачи ЭЭ Отчисления с амортизации

2018г 2914,18 млн 7340,73

( Читать дальше )

- комментировать

- ★10

- Комментарии ( 4 )

Моя философия инвестирования.Основные базовые идеи.

- 09 декабря 2018, 10:24

- |

«В очереди на получение доходов от бизнеса держатель акций стоит на последнем месте. Поскольку такие условия рискованны, в среднем он заслуживает более высокого дохода, чем держатели облигаций, которые получают свои деньги обратно первыми.»

Манифест инвестора, Уильям Бернстайн.

( Читать дальше )

Торговая стратегия ч. 3

- 02 декабря 2018, 18:52

- |

если вы будете иметь веру с горчичное зерно

и скажете горе сей: «перейди отсюда туда»,

и она перейдёт.

Продолжение, предыдущая часть: Торговая стратегия ч. 2

Одним из пунктов стратегии является то, что акции не продаются с убытком. Т. е. отсутствуют стоп-лоссы (отрицательные сделки) и выход из актива по любой причине, пока по нему есть нереализованный убыток. На первый взгляд это кажется парадоксальным, но в тоже время очень простым — не продавать. Большинство трейдеров действует прямо наоборт — советует быстро резать убытки. Тут следует заметить, что в среде трейдеров вообще очень часто дают советы, прямо противоположные друг другу. Например, «брать достаточную прибыль и не жадничать» прямо противоречит правилу «давай прибыли течь». В общем случае на каждый, казалось бы, аргументированный совет можно найти противоположный, тоже хорошо аргументированный. Сведите все убытки по стоп-лоссам в таблицу и подсчитайте в конце года сумму — ужаснётесь. Это аналогично ежедневным небольшим тратам на всякую мелочь, большинство людей не ведёт подсчёт таких трат. Почему? Ответ прост: их неприятно подсчитывать, а в конце года от набежавшей суммы станет плохо.

( Читать дальше )

НП РТС добавляет популярные американские ETF в линейку фондов, торгующихся в России.

- 27 ноября 2018, 11:38

- |

Ассоциация «НП РТС» продолжает расширять линейку биржевых фондов от ведущих американских провайдеров. На прошлой неделе в систему добавили шесть популярных ETF, 23 ноября 2018 года – еще тринадцать. Полный список: https://investcab.ru/ru/otc_market/navigator/

Расскажу подробнее о биржевых фондах, допущенных в пятницу, 23 ноября.

Эти ETF можно разделить на несколько групп, во-первых Smart-Beta ETFы, управляемая структура которых ориентирована на компании США с большой капитализацией и хорошим потенциалом роста. Менеджеры фондов отбирают акции по нескольким признакам, обещающим опережающий рост в будущем. Бумаги, входящие в группу фундаментально коррелированы, что позволяет заработать на спреде между этими инструментами.

IWY — солидный портфель из акций роста, выбранных из 200 крупнейших по рыночной капитализации американских компаний. Акции выбираются на основе двух основных факторов: среднесрочные прогнозы роста и исторические продажи на акцию. Методология отбора компаний Russel отличается от методов MSCI, в результате чего IWY более ориентирован на промышленность и технологии, при этом фонд менее зависит от финансового сектора. Это делает IWY менее волатильным, благодаря этому, фонд ориентирован на инвесторов предпочитающих стабильность и рост.

( Читать дальше )

В 2019-2021 годах Норникель обеспечит дивидендную доходность на уровне не менее 10% - Sberbank CIB

- 20 ноября 2018, 14:09

- |

«Норникель» планирует к 2025 году увеличить выпуск никеля и меди на 15%, платины и палладия – на 25%.«Норникель» представил инвестиционную программу на 2019-2020 годы. Компания немного повысила краткосрочный прогноз роста производства (учитывая более эффективное использование существующей базы активов) и сообщил о том, что в долгосрочной перспективе значительный рост обеспечат проекты расширения бизнеса.

Прогноз годового производства никеля на 2019-2020 годы был повышен на 3,5% до более чем 220 тыс. т. Прогноз выпуска меди увеличен на 10% до 450 тыс. т (без учета Быстринского ГОКа). Производство металлов платиновой группы (платины и палладия) ожидается на уровне 105-110 т, что на 5% выше предыдущей оценки. Норильский Никель прогнозирует увеличение производства металлов за счет программы повышения эффективности, которая запланирована на 2018-2020 годы. Это также позволит ограничить совокупный рост денежной себестоимости на уровне инфляции или ниже и повысить производительность труда на 12-15% по сравнению с 2017 годом.

( Читать дальше )

Сравнение активов за 20 лет, почему акции?

- 20 ноября 2018, 13:52

- |

Видно, что максимальную прибыль принесли акции. Но главное — не это, а с каким отрывом они обгоняют все остальные традиционные инструменты инвестирования.

В данном случае под «акциями» понималась корзина из десяти акций индекса ММВБ10 с реинвестированными дивидендами (полученные дивиденды снова вкладывались в этот же портфель). Данные по доходности ОФЗ на данном отрезке отсутствуют, но для понимания того, какой была бы доходность консервативного инвестора если бы ОФЗ существовали на протяжении всего этого времени, можно брать доходность банковского вклада.

Среднегеометрическая доходность рассматриваемых инструментов:

( Читать дальше )

Дивиденды2018. Нам не страшен Белоусов)

- 18 ноября 2018, 19:28

- |

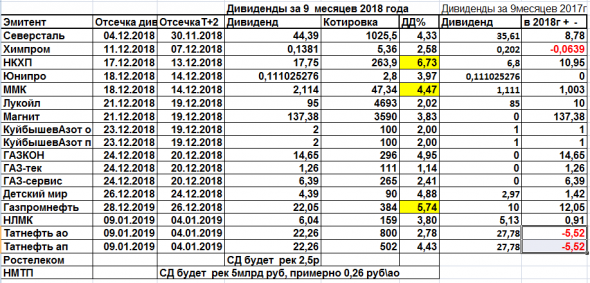

Размер дивидендов меньше, чем в прошлом году только у Химпрома, но это глубоко эшелонированный эмитент и у Татнефти. Но в прошлом году Татнефть не платила дивиденды за 6 месяцев, а в этом платила.

Татнефть нарастила размер дивидендных выплат значительно. За 6 и 9 месяцев 2018 года суммарно дивиденд составляет 52,53 рубля. К моей средней цене покупки пакета Татнефть ап ДД уже 14,3%. А ведь будет ещё дивиденд по итогам 2018 года следующим летом.

Ещё меня порадовала ДД моего пакета Дорогобуж. С этими акциями я ущла в начале этого года под делистинг. Моя средняя цена покупки 38 рублей, а дивидендов уже в этом году 2,5 рубля летом плюс 4,5 рублей сейчас, осенью. Итого моя ДД 18%.

Не плохие ДД за 9 месяцев 2018 года демонстрируют НКХП и Газпромнефть.

( Читать дальше )

Мультипликатор на злобу дня

- 07 ноября 2018, 09:44

- |

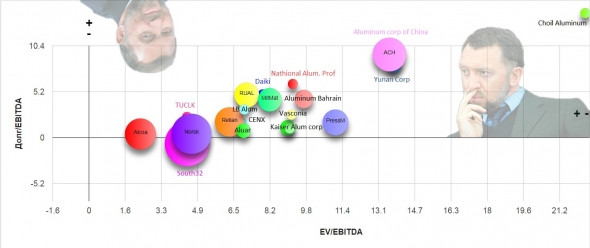

Без учета доли в ГМКН, не самый аппетитный производитель.

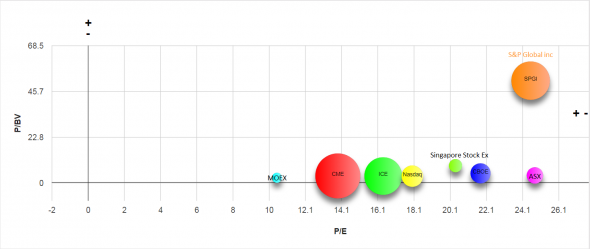

Также сегодня вышла отчетность ММВБ. Самая дешевая из публичных бирж.

( Читать дальше )

Дивиденды 2019. Прогноз.

- 05 ноября 2018, 20:07

- |

Это прогноз по дивидендной доходности российских компаний на 2019 год (то есть по итогам 2018 года).

Если вы считаете, что аналитики ВТБ где-то ошибаются, — интересно узнать где, — пишите комментарии где они могут быть не правы.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал