SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера bodya

Декстер объясняет трейдеру-новичку, как правильно совершать сделки

- 19 августа 2013, 19:09

- |

- комментировать

- ★5

- Комментарии ( 15 )

Хедж-фонды: чем больше людей в игре, тем меньше победителей...

- 19 августа 2013, 11:14

- |

Из http://www.wave-trading.ru/post/hedzh-fondy-chem-bolshe-lyudey-v-igre-tem-menshe-pobediteley-388

Будет интересно, тем кто хочет создать хедж-фонд...

Несколько лет назад один знакомый трейдер, который только что начал работать в хедж-фонде, сообщил мне, что США существует больше хедж-фондов, чем ресторанов Taco Bell. Его утверждение задело мое любопытство, я начал искать информацию, и … он оказался прав. Встает очевидный вопрос: хватает ли пространства для всех этих фондов, чтобы выживать и процветать?

На первый взгляд ответом может быть: а почему нет? В настоящее время размер активов под управлением хедж-фондов колеблется около отметки $2 триллиона (специфические особенности имеют тенденцию быть скрытыми, как и многие другие данные, окружающие хедж-фонды). Это совсем маленькое число, если сравнивать с тем, что к концу прошлого года капитализация одних только открыто торгуемых фондовых рынков в мире составила $54,57 триллиона. Теоретически, существует много пространства для хедж-фондов, чтобы отхватить еще больше активов, возможно откусив кусок пирога у взаимных фондов, у которых в конце прошлого года в активах было приблизительно $13,3 триллионов (не включая

( Читать дальше )

Fed Tapering. Часть 3

- 16 августа 2013, 23:04

- |

Федрезерв четко просигнализировал о своих планах по выходу из программы количественного смягчения QE3. Дождались, так сказать. В мае 2013 года глава ФРС Бернанке сообщил Конгрессу, что центробанк планирует сокращать объем выкупа активов, на который направляется $85 млрд в месяц. Эти изменения будут оказывать серьезное влияние на финансовые рынки по всему миру. Для оценки будущих действий Феда мы рассмотрим ожидания по экономике, безработице, инфляции и росту процентных ставок на фоне динамики рынка фьючерсов. Посмотрим, как повышение ставок скажется на стоимости заемных средств, проанализируем корреляцию между уровнями ставок, оценим динамику потоков капитала в EM.

Рост доходностей на фоне разговоров о «tapering»

Заявление Бернанке о возможности сворачивания программы QE в мае немедленно спровоцировало падение цен на активы с фиксированной доходностью и привело к всплеску волатильности. С мая доходности бенчмарка долгового рынка США – 10-летних трежериз – выросли на 95 б.п. Это говорит о том, что рынок воспринял сворачивание QE как ужесточение монетарной политики.

( Читать дальше )

Рост доходностей на фоне разговоров о «tapering»

Заявление Бернанке о возможности сворачивания программы QE в мае немедленно спровоцировало падение цен на активы с фиксированной доходностью и привело к всплеску волатильности. С мая доходности бенчмарка долгового рынка США – 10-летних трежериз – выросли на 95 б.п. Это говорит о том, что рынок воспринял сворачивание QE как ужесточение монетарной политики.

( Читать дальше )

Покупателям S&P500 1700+ посвящается

- 12 августа 2013, 23:18

- |

Выделил группу так называемых индикаторов сантимента. Выводы для покупателей S&P 500 с текущих уровней не очень приятные.

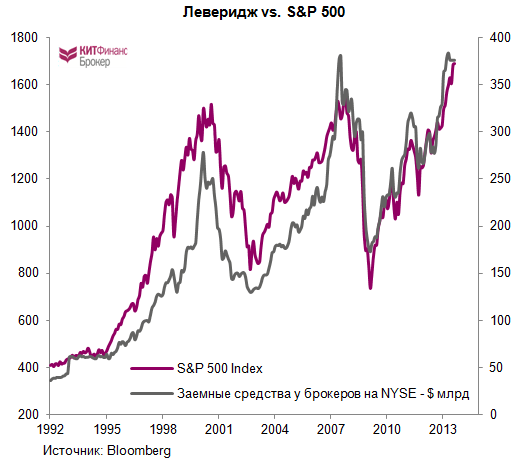

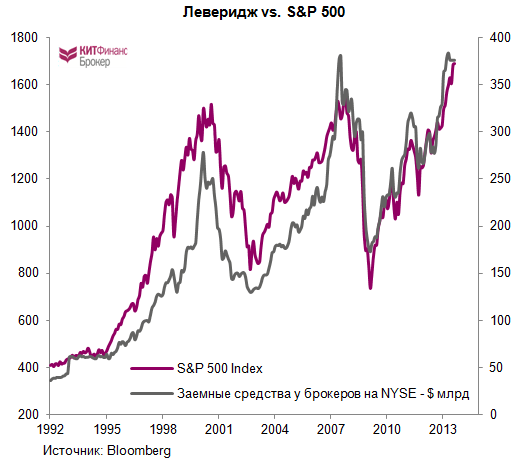

1. Уровень левериджа на американском рынке, по данным NYSE, находится вблизи исторического максимума. С июня 2012 года по июнь 2013 уровень заемных средств, которые используются при торговле через брокеров, вырос на 32,3%. В апреле был зафиксирован абсолютный исторический рекорд в $384,37 млрд. В мае-июне уровень держался на отметке в $377 млрд.

Леверидж высокий, Бернанке этого боится — пузырь дуют. Как выкручиваться в сентябре/декабре на пресс-конференции?

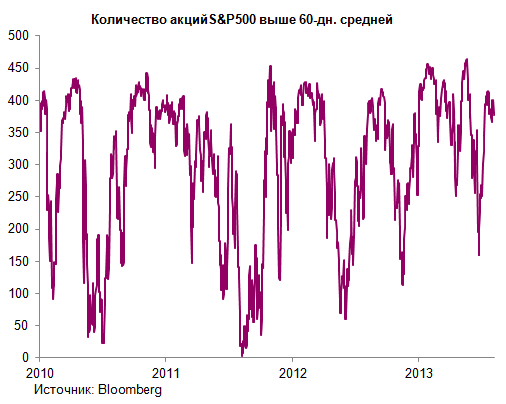

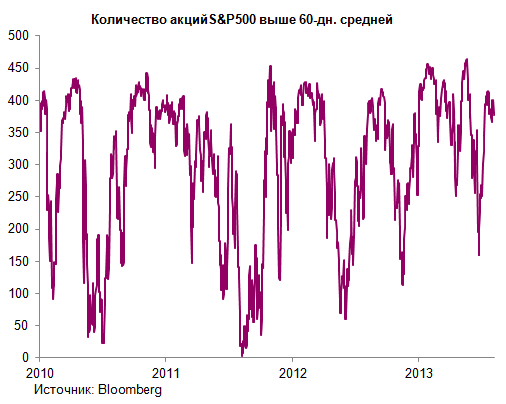

2. Количество акций из индекса S&P 500, которые торгуются выше 60- и 200- дневных средних держится близко к экстремумам.

( Читать дальше )

1. Уровень левериджа на американском рынке, по данным NYSE, находится вблизи исторического максимума. С июня 2012 года по июнь 2013 уровень заемных средств, которые используются при торговле через брокеров, вырос на 32,3%. В апреле был зафиксирован абсолютный исторический рекорд в $384,37 млрд. В мае-июне уровень держался на отметке в $377 млрд.

Леверидж высокий, Бернанке этого боится — пузырь дуют. Как выкручиваться в сентябре/декабре на пресс-конференции?

2. Количество акций из индекса S&P 500, которые торгуются выше 60- и 200- дневных средних держится близко к экстремумам.

( Читать дальше )

Правда о рынке труда США

- 06 августа 2013, 21:14

- |

Макроэкономические данные прошлой недели указали на то, что темпы роста американской экономики остаются низкими. Это выливается в неспособность создания большого количества высокооплачиваемых рабочих мест.

Согласно данным Bureau of Economic Analysis, ВВП США во втором квартале вырос на 1,7%, или на 1,4% в годовом пересчете. Приближение к этой отметке традиционно повышает уровень ожиданий по рецессии – с 1948 года, каждый раз, когда годовая динамика роста ВВП опускалась ниже 1,4%, экономика впадала в рецессию на три квартала.

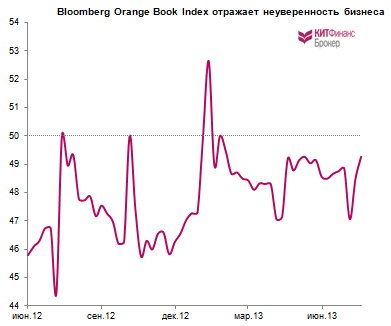

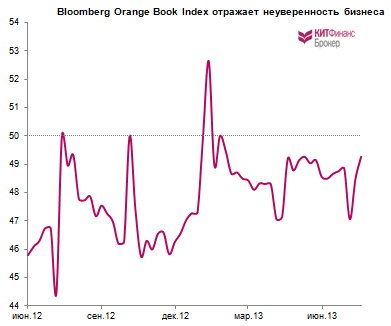

Низкие зарплаты и доходы продолжат оказывать негативное влияние на потребительские расходы и инвестиции бизнеса в основной капитал. Слабость экономики находит свое отражение и в отчетах Bloomberg Orange Book и Orange Book Sentiment Index, который 25 месяцев находится ниже 50 пунктов.

( Читать дальше )

Согласно данным Bureau of Economic Analysis, ВВП США во втором квартале вырос на 1,7%, или на 1,4% в годовом пересчете. Приближение к этой отметке традиционно повышает уровень ожиданий по рецессии – с 1948 года, каждый раз, когда годовая динамика роста ВВП опускалась ниже 1,4%, экономика впадала в рецессию на три квартала.

Низкие зарплаты и доходы продолжат оказывать негативное влияние на потребительские расходы и инвестиции бизнеса в основной капитал. Слабость экономики находит свое отражение и в отчетах Bloomberg Orange Book и Orange Book Sentiment Index, который 25 месяцев находится ниже 50 пунктов.

( Читать дальше )

ЕЦБ: проходное заседание

- 01 августа 2013, 18:29

- |

По итогам августовского заседания ЕЦБ пересмотра уровня процентных ставок в еврозоне ожидаемо не состоялось. Экономика региона продолжает демонстрировать признаки восстановления, но страновая фрагментация сохраняется.

Монетарная политика ЕЦБ останется аккомодационной так долго, насколько это потребуется. Управляющий Совет подтверждает свои ожидания, что ключевые ставки ЕЦБ останутся на прежних уровнях или ниже в течение длительного периода времени.

Последняя фраза относится к новому инструменту монетарной политики ЕЦБ — forward guidance, которым сегодня активно пользуется ФРС и Банк Японии. Речь идет о более тесной коммуникации регулятора с рынком через формирование ожиданий по уровню процентных ставок в будущем.

Первое упоминание об использовании инструмента forward guidance появилось на прошлом заседании. Из июльского пресс-релиза ЕЦБ: “The Governing Council expects the key ECB interest rates to remain at present or lower levels for an extended period of time”. Правда, как настойчиво не допытывались журналисты в ходе той пресс-конференции, Драги так и не сообщил, что регулятор имеет ввиду под “extended period of time”. Дословно: “Я сказал, что продолжительный период времени – это продолжительный период времени: это не шесть месяцев, не 12 месяцев – это продолжительный период времени”. Примерно в том же духе глава регулятора говорил и сегодня, отметив, что важны поступающие макроэкономические данные.

( Читать дальше )

Монетарная политика ЕЦБ останется аккомодационной так долго, насколько это потребуется. Управляющий Совет подтверждает свои ожидания, что ключевые ставки ЕЦБ останутся на прежних уровнях или ниже в течение длительного периода времени.

Последняя фраза относится к новому инструменту монетарной политики ЕЦБ — forward guidance, которым сегодня активно пользуется ФРС и Банк Японии. Речь идет о более тесной коммуникации регулятора с рынком через формирование ожиданий по уровню процентных ставок в будущем.

Первое упоминание об использовании инструмента forward guidance появилось на прошлом заседании. Из июльского пресс-релиза ЕЦБ: “The Governing Council expects the key ECB interest rates to remain at present or lower levels for an extended period of time”. Правда, как настойчиво не допытывались журналисты в ходе той пресс-конференции, Драги так и не сообщил, что регулятор имеет ввиду под “extended period of time”. Дословно: “Я сказал, что продолжительный период времени – это продолжительный период времени: это не шесть месяцев, не 12 месяцев – это продолжительный период времени”. Примерно в том же духе глава регулятора говорил и сегодня, отметив, что важны поступающие макроэкономические данные.

( Читать дальше )

Fed Tapering: не сегодня, так завтра

- 31 июля 2013, 18:23

- |

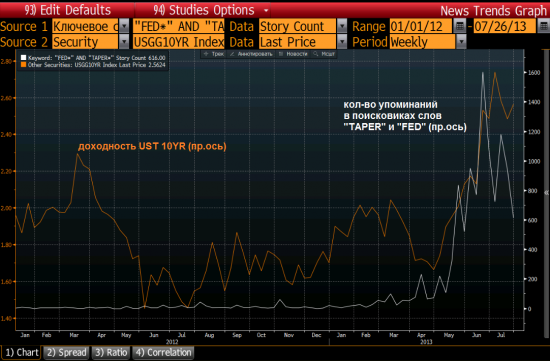

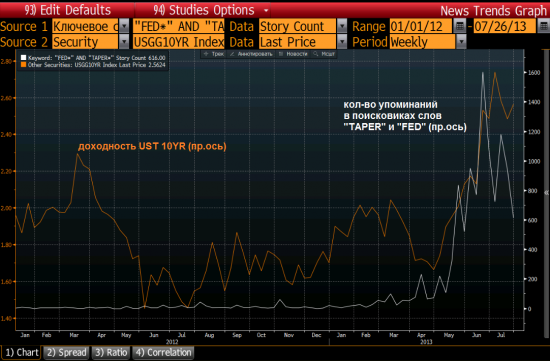

Доходность UST10 vs. упоминания “Fed Tapering”

“Tapering” – это термин, который окончательно вошел в финансовый лексикон 22 мая 2013 года, когда председатель ФРС Бернанке, выступая перед Конгрессом, заявил, что Фед может сократить (taper) программу выкупа активов (QE) в ближайшие месяцы.

Однако первые упоминания сочетания “Fed Taper” начали появляться еще в апреле. Количество упоминаний этой фразы сегодня плотно коррелирует с динамикой доходности 10-летних трежериз – бенчмарка долгового рынка США. Доходность UST10 проделала внушительный путь с 1,6% в мае до 2,6% в июле. И вместе с обновлением новых исторических максимумов по индексу S&P 500 (+18% YTD), активно продвигаемая западными инвестдомами концепция “Great Rotation” теперь в полной мере реализуется.

Источник: Bloomberg

Источник: Bloomberg

Ожидания по Fed Tapering

Согласно опросам Bloomberg с 17 по 22 июля, никто из опрошенных 54 экономистов не ждет сокращения программы QE3 по итогам заседания ФРС 30-31 июля. При этом 50% из опрошенных респондентов считают, что ФРС начнет менять объем QE3 на заседании 17-18 сентября 2013 года, 28% — на заседании 17-18 декабря. При этом экономисты указывают, что ФРС сократит объем выкупа MBS на $10 млрд в месяц с текущих $40 млрд в месяц, трежериз – на $10 млрд в месяц с текущих $45 млрд в месяц.

( Читать дальше )

“Tapering” – это термин, который окончательно вошел в финансовый лексикон 22 мая 2013 года, когда председатель ФРС Бернанке, выступая перед Конгрессом, заявил, что Фед может сократить (taper) программу выкупа активов (QE) в ближайшие месяцы.

Однако первые упоминания сочетания “Fed Taper” начали появляться еще в апреле. Количество упоминаний этой фразы сегодня плотно коррелирует с динамикой доходности 10-летних трежериз – бенчмарка долгового рынка США. Доходность UST10 проделала внушительный путь с 1,6% в мае до 2,6% в июле. И вместе с обновлением новых исторических максимумов по индексу S&P 500 (+18% YTD), активно продвигаемая западными инвестдомами концепция “Great Rotation” теперь в полной мере реализуется.

Источник: Bloomberg

Источник: BloombergОжидания по Fed Tapering

Согласно опросам Bloomberg с 17 по 22 июля, никто из опрошенных 54 экономистов не ждет сокращения программы QE3 по итогам заседания ФРС 30-31 июля. При этом 50% из опрошенных респондентов считают, что ФРС начнет менять объем QE3 на заседании 17-18 сентября 2013 года, 28% — на заседании 17-18 декабря. При этом экономисты указывают, что ФРС сократит объем выкупа MBS на $10 млрд в месяц с текущих $40 млрд в месяц, трежериз – на $10 млрд в месяц с текущих $45 млрд в месяц.

( Читать дальше )

Закон пахоты: 10 000 часов и ты гений!

- 27 июля 2013, 14:34

- |

Знакомый папа Карло, говоря про стадии становления трейдера на рынке, сказал нам, что главное не перепутать бычий рынок с собственной гениальностью )).

И еще про то, что прежде чем начну стабильно зрабатывать, пройдет года три.

Три года еще не прошло, но вот задумалась сейчас без всяких шуток: а возможно ли вообще любому просто захотеть и стать, если не «трейдером от бога», то стабильно успешным? Или это, увы, удел очень немногих?

Позитивный взгляд на этот вопрос говорит, что даже гениями не рождаются, а в основном — ими становятся. Главное соблюдать «закон пахоты»!

Факты?

1. Битлы.

Джон Леннон и Пол Маккартни начали играть в 1957 году. Но до 1960 оставались простой школьной группой из Ливерпуля.

Потом произошло событие, перевернувшее их музыкальную карьеру. В одном из клубов Гамбурга решили в качестве эксперимента попробовать ввести живую музыку нон-стоп и для этого нанять подешевле какую-нибудь из неизвестных рок-групп. Хозяину клуба Кошмидеру подвернулась группа «Битлз», т.к. другие более известные группы уже были заняты по контрактам.

( Читать дальше )

И еще про то, что прежде чем начну стабильно зрабатывать, пройдет года три.

Три года еще не прошло, но вот задумалась сейчас без всяких шуток: а возможно ли вообще любому просто захотеть и стать, если не «трейдером от бога», то стабильно успешным? Или это, увы, удел очень немногих?

Позитивный взгляд на этот вопрос говорит, что даже гениями не рождаются, а в основном — ими становятся. Главное соблюдать «закон пахоты»!

Факты?

1. Битлы.

Джон Леннон и Пол Маккартни начали играть в 1957 году. Но до 1960 оставались простой школьной группой из Ливерпуля.

Потом произошло событие, перевернувшее их музыкальную карьеру. В одном из клубов Гамбурга решили в качестве эксперимента попробовать ввести живую музыку нон-стоп и для этого нанять подешевле какую-нибудь из неизвестных рок-групп. Хозяину клуба Кошмидеру подвернулась группа «Битлз», т.к. другие более известные группы уже были заняты по контрактам.

( Читать дальше )

Простой и эффективный метод управления капиталом

- 27 июля 2013, 13:31

- |

Здравствуйте!

Руководствуясь опытом пяти лет системной торговли решил описать свою методику управления капиталом или как модно говорить maney management, risk management. Управляющие часто говорят allocation of capital, т.е аллокация капитала на стратегии.

Суть всей терминологии подразумевает эффективное сосредоточение денег на системы, актуальные в конкретное время, для достижения ожидаемых результатов.

Если не вдаваться в подробности, существует множество математических методик, цель которых расчет правильного объема относительно максимального заданного риска, расчетного увеличения объема относительно будущих прибылей/убытков, увеличение/уменьшение объема по сезонному фактору и т.д.

Итак, если мыслить от обратного, конечная цель управления – получение стабильной доходности на годовом интервале, при коэффициенте доходность/максимальная просадка 3/1-5/1, 70-90% прибыльных месяцев, не превышая лимит по просадке.

( Читать дальше )

Руководствуясь опытом пяти лет системной торговли решил описать свою методику управления капиталом или как модно говорить maney management, risk management. Управляющие часто говорят allocation of capital, т.е аллокация капитала на стратегии.

Суть всей терминологии подразумевает эффективное сосредоточение денег на системы, актуальные в конкретное время, для достижения ожидаемых результатов.

Если не вдаваться в подробности, существует множество математических методик, цель которых расчет правильного объема относительно максимального заданного риска, расчетного увеличения объема относительно будущих прибылей/убытков, увеличение/уменьшение объема по сезонному фактору и т.д.

Итак, если мыслить от обратного, конечная цель управления – получение стабильной доходности на годовом интервале, при коэффициенте доходность/максимальная просадка 3/1-5/1, 70-90% прибыльных месяцев, не превышая лимит по просадке.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал