Избранное трейдера bohemian rhapsody

ИгРы РаЗуМа 2020. Приемы белых

- 06 июля 2020, 21:48

- |

В целях снижения накала вражды расскажу об одном из приемов белой игры на недельных опционах Si

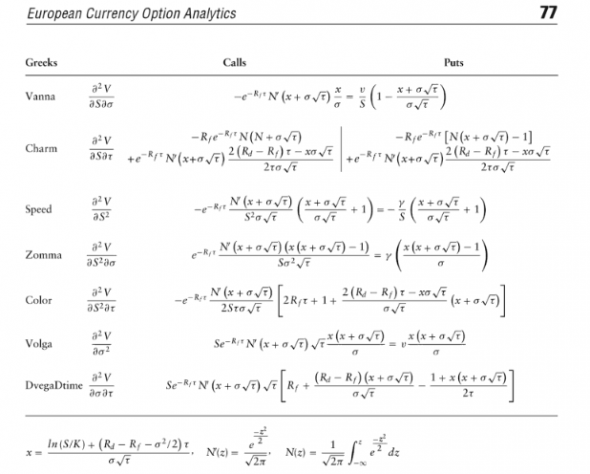

На начало дня позиций не было, в конце дня тоже не стало, чисто внутри-дневная торговля. Ниже приведены сделки, разбирать их подробно нет смысла, поясню только логику.

( Читать дальше )

- комментировать

- ★26

- Комментарии ( 34 )

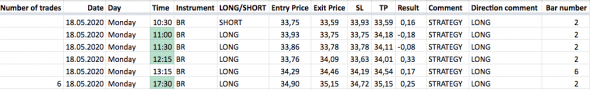

Бесплатный робот на quik XoraX боковик на lua, нефть Brent (обновление)

- 20 мая 2020, 21:15

- |

https://github.com/koras/robot_xorax

Релизы будут там же

https://github.com/koras/robot_xorax/releases

Старая версия робота сильно устарела за неделю. Есть люди которые тестируют в режиме эмуляции (респект вам ребята, спасибо)

Что нового:

Так как у бота нет стопов, ну он и не рассчитан на большие объёмы торговли, то была добавлена блокировка покупок при условии, что осуществляется покупка более определённого числа контрактов и не было продано за промежуток покупок ни одного контракта.

Так же можно увеличивать промежуток покупок при падении, информация регулируемая(динамически)

Ранее заявки на продажу выставлялись как просто лимитки, теперь выставляются тейк-профиты. Настройки выведены на скрин выше.

( Читать дальше )

Торговля BRENT с помощью алгоритма BRENTALGO

- 19 мая 2020, 09:58

- |

Каждый день я торгую Brent на срочном рынке ММВБ при помощи собственной стратегии, которую переложил на алгоритм. Веду небольшой канал с отчетами и информацией по рынку. Буду рад комментариям и обсуждениям.

- Рассказал про стратегию на Smart-Lab'e

- Поговорили с VC о том, зачем это все нужно

- Канал с отчетами, информацией о рынке и ссылкой на алгоритм

Сегодня экспирация WTI. Многие участники рынка ждут реакции, похожей на предыдущую распродажу. Однако, тех факторов, которые сложились в предыдущий раз, сейчас на рынке не наблюдается. Все чаще начинают появляться сообщения о второй волне эпидемии в Китае, пока не похоже, что это влияет на движение цены. Участники OPEC+ в первой половине мая жестко соблюдают сделку, а спрос на нефтепродукты начинает возвращаться. Сегодня поздно вечером API, посмотрим продолжится ли тренд на снижение запасов.

Торговля BRENT с помощью алгоритма BRENTALGO

- 18 мая 2020, 22:35

- |

Утром по рынку прошло сообщение о том, что китайский спрос на нефть почти вернулся к уровню, который наблюдался до кризиса. Затем Новак заявил, что Россия строго соблюдает договоренности по сделке OPEC+. Ну и чтобы зафиксировать бычий настрой, Трамп написал «OIL (ENERGY) IS BACK!!!!». В результате нефть делает почти 7% наверх. Более того, сделки вниз внутри дня были в рамках волатильности, никакого направленного снижения. Результат работы алгоритма за сегодня:

∙BRMO — 0,65$

Автозапуск QUIK QLUA

- 18 мая 2020, 10:27

- |

Пришла и моя очередь.

Вчера, за небольшую благодарность, swerg перевёл w32.dll на LUA 5.3.

Теперь есть поддержка QUIK 8.5 и выше.

Скачать: http://pmntrade.ru/avtozapusk_quik_qlua/avtozapusk_quik_qlua.zip

Страница программы: http://pmntrade.ru/avtozapusk_quik_qlua.html

Видео:

( Читать дальше )

Дадим Мосбирже сохранить лицо или поменяем правила?

- 10 мая 2020, 12:12

- |

Ну, что сказать… С одной стороны -позиция брокеров правильная, компромиссная, политическая. Она дает Бирже возможность сохранить лицо и при этом — компенсировать потери участников торгов (и потери самих брокеров).Это сейчас безусловно очень важно.

С другой стороны -такая позиция (Биржа не права, но действовала в рамках правил) мало предполагает, что Биржа и Регулятор сделают выводы на будущее и поменяют эти правила (о чем я прошу уже много лет). А значит — вероятность повторения подобных ошибок Биржи в будущем никуда не исчезла. То есть, ситуации апреля 18-го, декабря 18-го, апреля 20-го (в каждой из которых пострадали сотни участников рынка на суммы от миллиарда рублей) могут повториться хоть на следующей неделе.

И происходит это исключительно из-за «правил» (а вернее — ничем и никем не ограниченных ПРАВ), которые срочная секция МосБиржи дала сама себе много лет назад и совершенно не умеет этими правами пользоваться.

Посмотрите, что говорит глава«Открытие Брокер» Владимир Крекотень: «Да, формально у биржи есть право приостановить торги и их далее не возобновлять. В принципе практически любые действия биржи и клиринговой организации в отношении фьючерсного контракта будут полностью соответствовать ее документам и требованиям законодательства. Например, изменение расчетной цены, изменение последней даты контракта, приостановка торгов в любой момент, изменение требований к гарантийному обеспечения с любой кратностью — все эти действия соответствуют требованиям внутренних документов. Но мне кажется, что руководствоваться только буквой закона в такой ситуации недостаточно»©

( Читать дальше )

Подборка полезных ресурсов

- 05 мая 2020, 17:23

- |

Пока весь смартлаб орет о ставках/нефти/рубле/улюкаеве/горепрогнозистах/подливных гуру и тд — я подготовил, как мне кажется, норм постецкий. Вашему вниманию тщательно сцеженная, рассортированная по тематикам мякотка для работы, учебы и отдыха в нашей общей интернет-помойке:

Сайты и приложухи для трейдинга:

finviz.com — это божественно! Бэнчмарк всех фин сайтов по интерфейсу и удобству навигации, множество плюшек отбора акции для домашки, и визуальной подачи инфы. Бесит, что календарь только для амеров и на текущую неделю.

forexpf.ru — 1 год назад этот сайт лежал когда на него ринулась каждая домохозяйка отслеживать курс рубля. Нормальный ресурсоёмкий сайт, чтобы попырому прочекать нефтянку, голду или бакс.

freestockcharts.com — если вдруг упал tradingview.com.

( Читать дальше )

Как увидеть Сигму?

- 29 апреля 2020, 15:25

- |

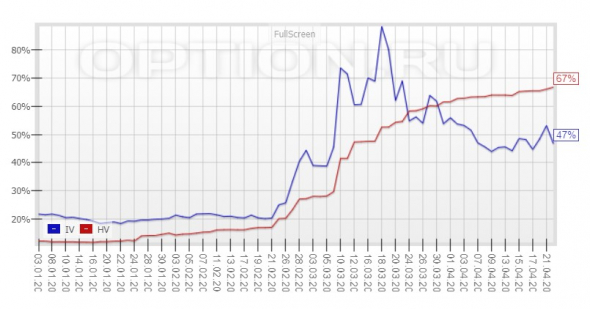

HV, IV, RV, LV, SV – каких только волатильностей не напридумывали….

Куда опционщику смотреть? Что брать за основу? Это я еще про методы измерения не упомянул. Хотя с методами измерения HV – более-менее сошлись во мнении, что Yang-Zhang рулит. Вроде как адекватно описывает.

Не будем оспаривать, по крайней мере не в этой статье.

Я за другое – КАК ЭТО ВСЕ УВИДЕТЬ? В книжках учат наложить два графика друг на друга – HV на IV (ну или на оборот). Посмотреть кто выше – того продать, кто ниже – того купить:

Волатильность — это «медленная цена» или просто стоимость. Т.е. цена опциона зависит от базового актива, дней до экспиры и уровня страха трейдеров. Меняется она очень быстро. Чтобы оценивать именно стоимость опциона (страховки) – как раз и используется IV волатильность. Далее трейдерам нужно понять какая «медленная цена» у самого базового актива – HV волатильность. Вот для нее придумали формулы измерения исторической волатильности. Если погружаться в эти формулы, то начинают появляться новые параметры – приращение доходности, дисперсия и среднеквадратичное отклонение — сигма. Если первые два параметра это промежуточные вычисления, то сигма используется уже более активно. Господин Гаусс когда-то доказал, что в нормально распределенных случайных процессах в 68% случаев изменение величины (у нас это приращение доходности) от среднего не превысит одной сигмы. Те, кто давно в рынке скажут – рынок ни капли не нормально распределяет свои приращения и поправят Гаусса до величины 58%. Всё это интересно, занимательно, но заставляет нас ворошить знания по теорверу и статистике. А нам – трейдерам – дайте лучше кнопку «БАБЛО», а не вот это вот все…..

( Читать дальше )

Всем пострадавшим на вчерашней экспирации Лайта!

- 21 апреля 2020, 22:33

- |

Ко мне сегодня весь день обращаются люди, пострадавшие вчера на ситуации с экспирацией Лайта на Мосбирже по цене МИНУС 37,63 долларов.Скажу сразу, это не мои клиенты, у меня вообще сейчас нет клиентов, тем более — я практически не торгую на срочке Мосбиржи уже два года.

Тем не менее, люди обращаются за советом, зная мою деятельность по защите прав пострадавших клиентов от действий брокеров и Мосбиржи по итогам апреля 18-го года.

Рассмотрев ситуацию со всех сторон, что я могу сказать и что посоветовать этим людям:

1. Да, то что вчера сделала Мосбиржа — она сделала в рамках существующих и заранее известных ее регламентов.

2.Тем не менее, в тех же регламентах Мосбиржи существуют ряд пунктов, позволяющих Мосбирже ОТСТУПАТЬ от собственных правил, в случае нестандартных рыночных ситуаций и вносить ОПЕРАТИВНЫЕ изменения в регулирование биржевых процессов, во избежание глобальных потерь участников рынка, повышения устойчивости биржевых расчетов и т.д.

3.Я считаю, что вчера Мосбиржа совершила грубейшую профессиональную ОШИБКУ, остановив торги на планке 8,84 и не возобновив их своим ОСОБЫМ распоряжением( у нее есть этот инструментарий в рамках Регламента) видя, что нефть WTI на СМЕ проваливается все ниже и ниже, удаляясь от планки на 10-20-30-40 и далее долларов! В итоге, опять возникла катастрофа, схожая с ситуацией 25 декабря 2018-го года, которую позже признавала и сама Мосбиржа и также ей давали негативную оценку Банк России и НАУФОР в своем расследовании от октября 19-го года.Ошибка заключалась в том, что недопустима ситуация, когда базовый актив на глобексе(фьючерсы на нефть) торгуются в отрыве от нефтяного фьючерса на него на Мосбирже, либо наоборот — фьючерс на нефть на Мосбирже торгуется в отрыве от базового актива на СМЕ.Эти ситуации практически всегда приводят к повышенным, иногда катастрофическим потерям участников рынка.

Именно это и произошло вчера. Все покупатели фьючерсов на лайт, по воле Мосбиржи «застрявшие» на цене 8,84, были лишены всяческой возможности управлять рисками по своим позициям, видя, что расчетный базовый актив под их фьючерсы удаляется от их цены на сотни % в убыточную зону.Не было возможности сократить позиции, взять стоп и т.д. И при этом, после окончания торгов все эти участники торгов были фактически поставлены перед фактом — все их позиции экспирируются по ОТРИЦАТЕЛЬНОЙ цене -37,63 доллара за баррель. В итоге, относительно цены планки, каждый фьючерс принес его покупателю убыток в ПЯТЬ РАЗ БОЛЬШЕ стоимости нефтяного фьючерса на момент остановки торгов! Таким образом возникла огромная группа участников рынка (несколько сотен человек), потерявшие суммы в 5 раз больше допустимого риска ( рассчитанного по цене НОЛЬ по фьючерсу на нефть), часто равных НЕСКОЛЬКИМ их депозитам, и одновременно с этим, некоторая группа участников рынка получила сверх-прибыль в том же размере.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал