Избранное трейдера Classic

Очередной подарок судьбы – ТС на русского сиплого (SPYF)

- 24 ноября 2021, 22:35

- |

Привет всем!

Как известно, нынешний СЛ стал гораздо скуднее в плане полезной информации. Во всяком случае, для алготрейдеров – точно. Поэтому лично я очень рад, что silentbob вернулся и как в былые времена делится с нами своими находками.

Вот тут он https://smart-lab.ru/blog/736499.php совершенно попутно обмолвился, что на ММВБ уже даже простые смертные могут торговать практически фьюч на S&P 500. Признаться, я эту фразу сначала пропустил мимо ушей — видимо смирился, что сипуха – пока не для меня. Не смотря на то, что у меня аж два американских брокера, депошки на них откровенно скромные. Поэтому фьюч на сиплого мне торговать не дают. А тут такой подарок от родной ММВБ!

Безусловно, немного смущает то, что торгуется данный фьюч в наших деревянных. Но с другой стороны, может, это, наоборот, и хорошо – не надо лишний раз депо дробить.

В общем, я сторонник не упускать такие возможности. Инструмент достаточно ликвидный, а в плане диверсификации ТС – уникальный. К тому же у меня есть несколько ТС под сиплого (от того же silentbob’а ), которые я обязательно погоняю на этом инструменте. Короче, связался, успешно договорились, заполучил ТС. И стал с ней разбираться.

( Читать дальше )

- комментировать

- ★13

- Комментарии ( 63 )

Фундаментальный анализ по Лукойл

- 24 ноября 2021, 19:59

- |

Выкладываю фундаментальный анализ по Лукойл

В самом низу вы можете прочитать основы, дополнение и лично мое мнение.

Хорошего прочтения и просмотра.

( Читать дальше )

Русагро, снижение рентабельности и рост дивидендов

- 24 ноября 2021, 19:24

- |

В 3 квартале цены на основную продукцию, которую реализует компания, затормозили рост.

🌽Сельскохозяйственный сегмент

Рыночные цены на пшеницу и сою вошли во флэт, однако, за счет роста объемов реализации пшеницы удалось вытянуть выручку сегмента и EBITDA. рентабельность EBITDA выросла до 53% (43% годом ранее). Положительная динамика связана в том числе с сокращением издержек.

К сожалению, по итогам 3 квартала это единственный сегмент, где был рост EBITDA год к году.

🧈Масложировой сегмент

Очень наглядная картина того, как влияет сдерживание отпускных цен при росте сырья. Выручка за 3 кв. выросла на 82% г/г, а EBITDA сократилась на (12%) г/г. Рентабельность EBITDA опустилась до 8% (17% годом ранее). Рост себестоимости произошел из-за увеличения цен на подсолнечник, подсолнечное и пальмовое масло, отпускные цены были под давлением из-за ограничений внутренних цен на бутилированное масло и экспортных пошлин.

( Читать дальше )

Почему я не люблю акции?

- 24 ноября 2021, 15:40

- |

Дураком надо быть, чтобы разевать рот на эти святые бумаги в кульминации праздника, который они устроили своим владельцам, осыпав их золотым дождём или его эквивалентом в виде роскошных машин, часов с бриллиантами и ранее недоступных дорогих женских тел. Сейчас поднять руку на акцию какой-нибудь Дубнаизгавнасинтез — это всё равно, что положить руку на попу супруги Стивена Сигала, глядя ему прямо в глаза. Реакция будет примерно одинаковая:

– Уберите, пожалуйста, руку, — скажет Стивен, король айки-до, каратэ-до и каратэ-после. — Так делать нехорошо.

И укоризненно покачает головой.

— Ты на что, сука, руку поднял? – спросят фанаты акции Дубнаизгавнасинтез. – На веру нашу православную?

И руку смельчака, уже отдельную от туловища, специалисты Склифа будут долго выковыривать из его собственной жопы.

Поэтому это всего лишь, как любит выражаться Верников, моё частное мнение.

( Читать дальше )

Как самостоятельно рассчитать размер дивидендов по отчетности Татнефти

- 23 ноября 2021, 15:57

- |

«при определении рекомендуемого общему собранию акционеров размера дивиденда (в расчете на одну акцию) основывается на размере чистой прибыли по РСБУ или МСФО, в зависимости от наличия опубликованной финансовой отчетности за соответствующий период, и исходит из того, что целевым уровнем совокупных средств, направляемых на выплату дивидендов, является не менее 50% от чистой прибыли, определенной по РСБУ или МСФО, в зависимости от того какая из них является большей. „

Ссылка на оригинал див. политики >>>

2. Открываем отчетность за текущий квартал (9 мес. 2021) и за предыдуший (6 мес. 2021). На данный момент за 9 месяцев есть отчетность только по РСБУ.

Ссылка на отчетность РСБУ >>>

3. Определяем прибыль за 3 квартал 21 года (вычитаем из прибыли за 9 месяцев прибыль за 1 полугодие)

( Читать дальше )

Газпром нефть. Обзор финансовых показателей МСФО за 3-й квартал 2021 года

- 23 ноября 2021, 12:38

- |

Компания опубликовала производственные и финансовые результаты за 3-й квартал 2021 года.

Начнем с производственных показателей.

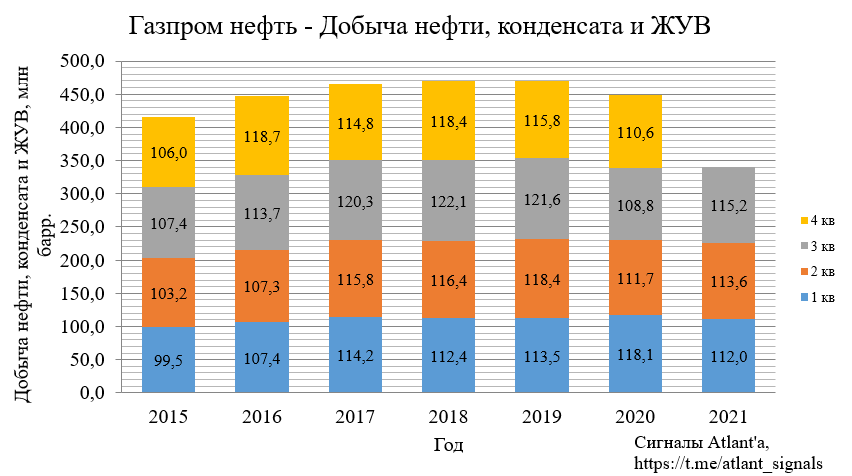

Добыча нефти, конденсата и жидких углеводородов выросла на 5,9% относительно прошлого года, и выросла на 1,5% относительно предыдущего квартала. Восстановление до пиковых значений 2018-2019 гг. затруднено ограничениями ОПЕК+.

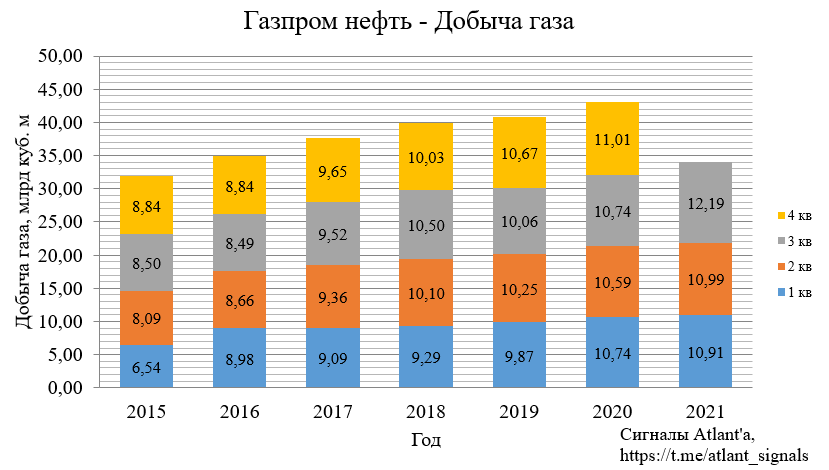

В свою очередь объем добычи газа по Группе показал рекордный результат и составил 12,19 млрд куб м, что на 13,5% больше относительно прошлого года и на 10,9% выше, чем в предыдущем квартале. Объем увеличился преимущественно вследствие запуска газовой инфраструктуры на Тазовском месторождении.

( Читать дальше )

Как я готовлюсь к обвалу на рынке акций

- 23 ноября 2021, 11:30

- |

Сейчас происходит удивительная ситуация. Российский рынок падает, но счёт растёт! Так, c 17 ноября, несмотря на стремительное падение российского индекса, счёт увеличился на 290,000₽. Секрет в распределении активов по валютам. Так, акции, БПИФ на евробонды и свободный кеш на счёте, номинированные в долларах США, составляют почти 80% от всех активов, кеш в евро — ещё 1,6%. Такое распределение (80% в валюте, 20% в суверенном рубле) считаю идеальным для инвестора, имеющего доходы, номинированные в рублях.

Распределение по типам активов сейчас 90% в акциях и 10% в кэш и денежных эквивалентах (бонды, хотя «денежными эквивалентами» после случая с Роснано сложно это назвать).

И я очень часто получаю вопрос: «А как ты готовишься к кризису?». И у меня есть ответ — я написал декларацию и следую ей. Сделал я это для того чтобы не оставлять пространства для эмоций и интуиции, так как выкуп самого дна рынка в марте-2020 я успешно просрал, опомнившись в середине апреля, когда всё уже существенно отросло. Второй раз из-за рефлексии хорошие возможности упускать я не хочу. Так вот моя декларация:

( Читать дальше )

Как компании зарабатывают деньги. Производство капролактама

- 22 ноября 2021, 21:38

- |

Фото ПАО «КуйбышевАзот»

Предыдущие статьи:

- Как компании зарабатывают деньги. Производство прямогонного бензина

- Как компании зарабатывают деньги. Производство бензола

( Читать дальше )

Мысли по ситуации.

- 22 ноября 2021, 19:00

- |

Месяц назад из каждого утюга кричали «даешь бакс по 65 руб», народ в банках массово сдавал валюту, размещая деньги в рублях.

Я в это время, глядя на все это, согласно ТС, стойко продолжал закупку лесенкой с ориентиром на 62 руб.

Спустя месяц бакс по 75 руб.

Что то пока не наблюдаю криков «даешь бакс по 100 руб», видимо рано еще выходить из валюты?

Начал закрывать уровни от 74,5 руб, по 10 лотов в неделю.

Через 17 недель полностью выйду из бакса в рубль. Думаю 17 недель хватит, чтобы бакс дошел до 80-100 руб, если уж он все же надумает туда идти.

Закупку продолжу от 70,8 руб.

При текущем курсе евро/бакса начну заходить и в евро.

Кстати, передаю Kitten, в очередной раз благодаря ее лонгу евро/бакса от 1.17 и вангования похода на 1.25 увидели евро по 1.125.

Я как то по этому поводу с ней спорил.

Сразу видно настоящего гуру, с ней только Василий Олейник может сравнится по точности прогнозов.

При курсе индекса ММВБ около 2 летних лоев — сейчас это 2500 пунктов начну заходить в голубые фишки на 1/4 депозита.

( Читать дальше )

У вас есть риск потерять все свои деньги у банка-брокера

- 22 ноября 2021, 18:35

- |

Если у вас счёт в Тинькофф, Сбере или Альфе, с вами может случиться не менее приятная история. Ваш банковский счёт могут заблокировать по антиотмывочному 115-ФЗ, например, если сумма на нём не соответствует вашим официальным доходам. Да, я знаю такие реальные истории, не буду называть конкретного брокера. Если банку что-то не понравится, ваш счет блокируется, а вместе с ним блокируется доступ и к брокерскому счету.

А вы знаете похожие истории? Расскажите о них в комментариях

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал