Избранное трейдера Игорь Димов

Физико-математические основы Грааля. Часть 11. Парадигма случайности

- 11 апреля 2021, 16:44

- |

А иначе и быть не может, ибо Грааль — воплощение Души человеческой, а пить из Нее или еще чего-либо делать с Ней не каждый сможет, да и возможно ли это вообще?

В чем же причина того, что наличные с рынка (а говорим сейчас исключительно о рынке Форекс) даются так тяжело?

Отчасти, ответ на этот вопрос дает небезызвестный Н.Скриган, автор SWT-метода, вот здесь: https://swt-metod.blogspot.com/p/blog-page_3.html

Безудержно слив весь свой депозит подчистую, Н.Скриган пришел к тем же философским рассуждениям и вопросам, над которыми бьются великие умы — а вот почему же это так? а не является ли рынок случайным блужданием? а что же теперь делать и как дальше жить???

Подобные вопросы — как цепи на ногах, мешают двигаться к вожделенному Граалю.

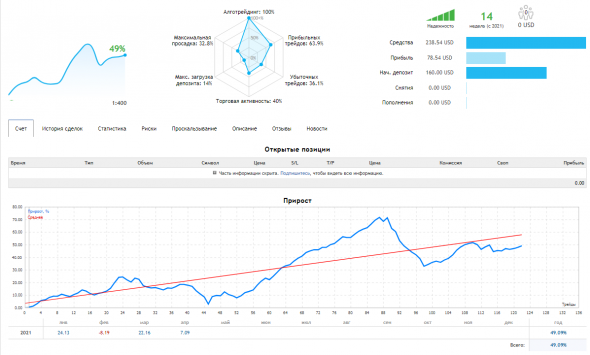

У меня тоже все не так уж весело:

Нетути плавного движения эквити вверх… Идет безумная в своей сложности борьба с Форексом. Се ля ви…

( Читать дальше )

- комментировать

- ★8

- Комментарии ( 51 )

Медь и ее роль в "зеленой" экономике.

- 11 апреля 2021, 15:06

- |

Растущий акцент на возобновляемые источники энергии и электрический транспорт стимулирует рост спроса на определенные товары, такие как серебро и особенно медь.

Для достижения целей по нулевым выбросам, в течение следующего десятилетия будут выделены триллионы долларов, что обеспечит рост мирового ВВП и поднимет бизнес по добыче серебра и меди на новые горизонты.

📌 Согласно исследованию Calamos, для создания 1 ГВт установленной мощности от возобновляемых источников энергии требуется до 5 раз больше меди, чем в традиционной энергетике, поскольку солнечные панели и ветрогенераторы более децентрализованы и требуют их подключения в единую энергосеть.

Для строительства одной наземной ветряной турбины требуется более 4-х тонн меди, морской — около 15 тонн на 1 мегаватт установленной мощности.

Мировые климатические цели будут стимулируют спрос и на другие товары:

1) Для строительства 1 ветряной электростанции мощностью 100 мегаватт, помимо 1 500 тонн меди, также требуется 30 000 тонн железной руды, 50 000 тонн бетона и 900 тонн неперерабатываемого пластика.

( Читать дальше )

Конспект / Mind over Markets - James Dalton / Часть 4

- 11 апреля 2021, 12:55

- |

Doing the Trade (Ведение Торговли)

Любое эффективное исполнение представляет собой комбинацию знания, умения, и инстинкта. В каждой сделке, вы применяете ваши знания, ваше понимание, и ваш опыт для того, чтобы судить о рынке. Ясно, что для эффективной торговли необходимо учиться. Опыт дает уверенность для преодоления таких препятствий, как страх, нерешительность, и отсутствие гибкости.

Помните: торговля — это связь опыта и знаний.

Section I: Day Timeframe Trading (Трейдинг Дневного Периода)

Опытный дневной трейдер (day timeframe trader), начинает каждый день с набором ожиданий, которые служат в качестве руководящих принципов, основанных на прошлых показателях рынка. Трейдер исследует факторы рынка, такие как долгосрочное направление рынка (longer-term market direction), последнее размещение области значения (value area — VA) и премаркет (Opening Call).

Day Timeframe Directional Conviction (Направленное Убеждение Дневного Периода)

Единственная цель, кроме определения деятельности «другого периода», узнать каким путем пытается идти рынок.

( Читать дальше )

Уважаемые смарт-лабовцы! Какими интсрументами можно отыграть ожидаемый в будущем существенный рост поцентных ставок в России (кроме шорта фьюча на ruonia)?

- 11 апреля 2021, 12:30

- |

Полезные привычки. Полезно планировать бюджет, верить в себя и считать, что в РФ социалки нет !

- 11 апреля 2021, 12:18

- |

За 200 лет в США у части населения (2/3 американцев не имеют сбережений, поэтому пишу про часть населения)

сложилась финансовая культура.

Постепенно и у россиян появляется финансовая культура.

Считаю важным:

- разумно планировать личный бюджет (и учить этому детей),

- вкладывать в ценные бумаги (для большинства, подойдет примерно индексный, долгосрочный портфель), среднегодовая доходность S&P500 около 8% годовых плюс в н/вр див. доходность около 1,5% (считаю, что сейчас не время формировать долгосрочный портфель, в предыдущих статьях написал, почему так считаю),

- диверсификация (да, Баффетт считает, что диверсификация полезна для тех, кто не достаточно понимает суть бизнеса компаний, которые покупает, но Баффетт такой один, а для народа диверсификация = безопасность),

- в первую очередь в акции (а не депозиты и не наличка),

( Читать дальше )

Анализ ВТБ по методу Вайкоффа. VTB, Wyckoff

- 11 апреля 2021, 12:14

- |

Со следующей недели я буду выкладывать базовые знания абсолютно БЕСПЛАТНО. А также подписывайтесь на мой твиттер @Wyckoff_RUS Всем хороших выходных! С уважением Артем Калашников.

Признаки импульса(тренда) с помощью простого индикатора

- 09 апреля 2021, 15:57

- |

Прошлая тема тут - https://smart-lab.ru/blog/688451.php(рейтинг 100+)

Сегодняшнее видео расскажет вам о том, как найти импульс, дисбаланс спроса и предложения с помощью еще более простых приемов, чем те, что мы обсуждали в прошлом ролике —

Дивиденды Vs Стоимость Vs Рост. Америка и Россия

- 09 апреля 2021, 15:33

- |

На волне постов про дивидендные стратегии я опять заинтересовался этой темой, но нормальных, применимых к практике материалов с ходу не нашел. Так как опять большинство материалов построены в стиле «инвестировал неожиданное наследство» и играют с начальной точкой отчета. Поэтому, как обычно, делаю свой ресерч.

Для начала начнем с американского рынка, где все понятно и просто, есть данные (по многим фондам с 2006 года) и готовые инструменты для анализа (portfoliovisualizer).

Итак, Стив, Майкл, Боб и Джек в далеком 2006 году решили инвестировать в фондовый рынок США равномерно каждый месяц вкладывая по 1000$. Как и у большинства представителей среднего класса з.п. не росла (в отличие от кредитной нагрузки), поэтому будем считать эти взносы постоянные и пересмотра на уровень инфляции делать не будем. Также считаем что все эти товарищи «боглоголовые», а потому выбрали для своих инвестиций только низкозатратные ETF на основе индексов.

Стив — прогрессивный человек и потому делая ставку на рост (Growth), выбрал фонд VUG (ETF Vanguard Growth). Майкл, начитавшись соответствующей литературы, делая ставку на стоимостную стратегию, выбрал фонд VTV (Vanguard Value ETF). Бобу было важно только одно — высокие и постоянные дивиденды, которые так приятно регулярно получать, поэтому он выбрал фонд SDY (SPDR S&P Dividend ETF).

/К сожалению див. фонды от Vanguard появились сильно позднее 2006 года, поэтому такая замена/. Джек всех троих считал дураками, он не видел смысла в факторной стратегии и поэтому сделал очевидный выбор — индексный фонд широкого рынка VTI (Vanguard Total Stock Market ETF).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал