SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера DTitov

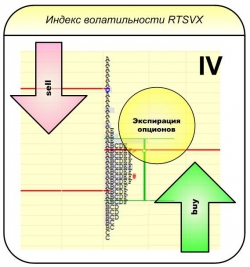

Динамика месячного аукциона торговцев волатильностью RTSVX

- 05 июня 2014, 09:18

- |

Так как у меня нет динамики изменений (хотя бы дневных графиков) подразумеваемой волатильности на фьючерс индекс РТС, что бы быть более точным при анализе данных по волатильности. То для изучения того, как менялась исторически волатильность, будем использовать для анализа индекс RTSVX.

Может торговцы опционами, исходя из своих гипер-тэта-дельта пространств, сообщат, подтверждается ли полученная динамика, так ли это?

Возможно, им это и не нужно знать, ведь их совершенно не волнует, куда пойдет цена, и они её уже продали на месяц вперед.

( Читать дальше )

- комментировать

- ★10

- Комментарии ( 8 )

О стоимости опционов и откуда она берется

- 01 июня 2014, 07:01

- |

Как мы помним модель Блэка Шолса предполагает что волатильность одна и таже по всем страйкам.

В реальности же если мы посмотрим на доску опционов, то увидем что на каждом страйке она своя, более того

на центральных страйках она самая низкая и повышается по мере удаления от центра, для путов сильнее

для колов чуть меньше ( так называемая улыбка волатильности) .

Истоки этого явления лежат в давнишнем американском кризисе, когда маркет мейкеры поняли что просто

модель Блэка Шолза работает мягко говоря плохо для определения цен опционов.

Пример: на 01.06.2014 по Блэку Шолзу июльский 120 пут должен стоить 2769 ( а бид/аск в доске 2990/3220 )

Так откуда же взялась цена в доске опционов? Ее нам предлагают хитрые маркет мейкеры. А откуда они ее берут и как считают ?

Давайте разберемся чтобы бить врага его же оружием :-)

Существует масса заумных методов расчета волатильности/цены опциона.

Рассмотрим возможно самые основные модели :

- Стохастическая - где волатильность меняеся произвольно, и зависит(коррелирует) от цены (цена падает вола растет ) и возвращается обратно к некоему среднему ( для RI это например гдето 20-22% )

- Стохастическая + скачки — тоже что стохастическая + случайные резкие скачки цены

( Читать дальше )

Консоль смартлаба: Инструкция к использованию

- 03 сентября 2013, 10:50

- |

Очень рекомендую посмотреть! Вы поймете, что навигация по смартлабу с консолью станет намного проще! Важно понять что это очень легко работает и чуть-чуть привыкнуть.

Лично я в полном восторге!

Лично я в полном восторге!

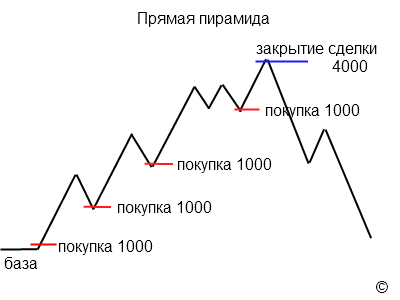

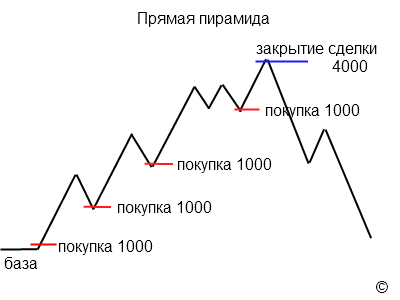

ПИРАМИДИНГ vs. Обратная пирамида по тренду

- 13 августа 2013, 21:06

- |

Во многих источниках можно встретить упоминание о пирамидинге как методе увеличения торговой позиции по тренду (любимое всеми нами усреднение как частный случай не рассматриваю)).

Однако очевидно, что под влиянием алчности и желании увеличить доходность приходится жертвовать увеличением риска: по ходу тренда нарастает опасность разворота тренда большой позицией против нас, необходимо уменьшение стопа, подтягивая его к текущей цене для соблюдения соотношения %риска в сделке.

Шум инструмента на мелких и средних таймфреймах также усложняет использование данного метода.

Вижу возможным использование пирамидинга в долгосрочной торговле, на фондовом рынке, докупая понижающимся с каждой новой сделкой объемом на откатах тренда. Также при наборе большой позиции крупным игроком.

( Читать дальше )

Однако очевидно, что под влиянием алчности и желании увеличить доходность приходится жертвовать увеличением риска: по ходу тренда нарастает опасность разворота тренда большой позицией против нас, необходимо уменьшение стопа, подтягивая его к текущей цене для соблюдения соотношения %риска в сделке.

Шум инструмента на мелких и средних таймфреймах также усложняет использование данного метода.

Вижу возможным использование пирамидинга в долгосрочной торговле, на фондовом рынке, докупая понижающимся с каждой новой сделкой объемом на откатах тренда. Также при наборе большой позиции крупным игроком.

( Читать дальше )

Время ещё не пришло

- 31 июля 2013, 09:37

- |

В последнее время куда ни глянь — везде так или иначе затрагивается тема грядущего экономического армагеддона. Многие думающие люди, что и логично, связывают данное событие с опережающим падением рынка акций (который, кстати сказать перекуплен в моменте), либо эти же люди, просто видя продолжительный устойчивый рост рынка, закладывают ожидания если уж не на всеобъемлющий слив, то на значительную коррекцию.

Естественно, если у человека есть идея, и он торгует на фондовой бирже, то он обязательно постарается, как минимум, не потерять, следуя своей идее, а, скорее всего, ещё и заработать на ней. Поскольку напряжение, если можно так сказать, витает в воздухе, то и «идея» эта у многих одна — крыть лонги по рисковым активам, тарить валюту и шортить любые маломальские отскоки и уж тем более среднесрочные восходящие движения, в особенности по рынку акций.

Но, как известно, вот так просто ничего в этой жизни не бывает, и ожидания количественного большинства уже в который раз вдребезги разбиваются об объективную реальность. А реальность эта на данный момент такова, что ситуация на большинстве площадок на данный момент времени складывается, как ни странно, в пользу быков.

( Читать дальше )

Естественно, если у человека есть идея, и он торгует на фондовой бирже, то он обязательно постарается, как минимум, не потерять, следуя своей идее, а, скорее всего, ещё и заработать на ней. Поскольку напряжение, если можно так сказать, витает в воздухе, то и «идея» эта у многих одна — крыть лонги по рисковым активам, тарить валюту и шортить любые маломальские отскоки и уж тем более среднесрочные восходящие движения, в особенности по рынку акций.

Но, как известно, вот так просто ничего в этой жизни не бывает, и ожидания количественного большинства уже в который раз вдребезги разбиваются об объективную реальность. А реальность эта на данный момент такова, что ситуация на большинстве площадок на данный момент времени складывается, как ни странно, в пользу быков.

( Читать дальше )

Чартисты раззадорили меня, палю грааль. Будь, что будет.

- 07 июля 2013, 13:09

- |

Седьмого числа седьмого месяца семь шагов к просветлению.

Легкий способ перейти от вероятностных гаданий технического анализа к уверенной дискреционной работе на рынке. Практическое руководство по освоению краткосрочного фундаментального анализа глобальных рынков на примере рынков валют. Или как превратиться из чартиста в человека, понимающего рынок.

1. Берем учебник по макроэкономике. Обязательно импортного автора. Естественно, монетариста. Тщательно, подробно его изучаем от корки до корки, до полного просветления, полного понимания взаимосвязи различных рынков, банковской системы, механизма денежной эмиссии, методик расчета макроэкономических показателей и т.д.

2. Берем новостную ленту. Годится русскоязычная трансляция новостей Dow Jones от любой уважающей себя кухни. Несмотря на то, что информация там часто бывает неполной и иногда поступает несвоевременно, имеет ряд плюсов. Доступность. Русскоязычность. Приемлемый объем. Последнее очень важно, защитит вас от информационной перегрузки.

( Читать дальше )

Легкий способ перейти от вероятностных гаданий технического анализа к уверенной дискреционной работе на рынке. Практическое руководство по освоению краткосрочного фундаментального анализа глобальных рынков на примере рынков валют. Или как превратиться из чартиста в человека, понимающего рынок.

1. Берем учебник по макроэкономике. Обязательно импортного автора. Естественно, монетариста. Тщательно, подробно его изучаем от корки до корки, до полного просветления, полного понимания взаимосвязи различных рынков, банковской системы, механизма денежной эмиссии, методик расчета макроэкономических показателей и т.д.

2. Берем новостную ленту. Годится русскоязычная трансляция новостей Dow Jones от любой уважающей себя кухни. Несмотря на то, что информация там часто бывает неполной и иногда поступает несвоевременно, имеет ряд плюсов. Доступность. Русскоязычность. Приемлемый объем. Последнее очень важно, защитит вас от информационной перегрузки.

( Читать дальше )

Бурлящая тема ДУ, наш взгляд.

- 04 июля 2013, 13:12

- |

За последние два дня уже наверное пять топиков на главной прочитали про ДУ. Каждый по своему прав. В каждом топике есть здравые мысли. Но каждый звонит в свой колокол. Решили выложить свой взгляд на это дело.

Мы делим всех на две группы. Давайте начнем с первого типа.

ИНВЕСТОРЫ первого типа:

Это те, кто с трудом накопил сумму, и дорожит ей как страус яйцами. Но в тоже время достаточно смелы(жадны), что бы не держать деньги в банке а попытаться выжать из них по «максимуму». Такие инвесторы обычно яро диктуют условия:

- Все риски на ТРЕЙДЕРЕ

- С ТРЕЙДЕРА расписка нотариальная, плюс залог имущества и прочее

- Просадка по счету не более 5% и при форс-мажоре 10%, после чего СТОПТОРГИ

- Доходность должна быть больше 30% годовых только инвестору, все что свыше 50 на 50

ТРЕЙДЕРЫ первого типа:

Это те, кто имеет счет до 500 000р. Худо, бедно торгуют, даже получается не сливать. Бывает подфартит и квартал закрывается в +30%. В этот момент ТРЕЙДЕР считает, что мир создан для него, и начинает активно ИСКАТЬ ИНВЕСТОРОВ светясь стейтментом. На самом деле опыта у него за плечами хорошо если три года наберется. За все это время в сумме он скорее всего в убытке, может незначительном или в нуле. Он считает, что ему для нормальной доходности не хватает капитала, что если бы было хотя бы 5 000 000 рублей, вот тогда да… вот это был бы результат. Но получив сумму превышающую ту к которой он привык, как правило при первой убыточной сделки, или серии, попадает в ступор и начинает потихоньку лить… Если повезет и выровняется в ноль, то снова себя ощущает тем, кто умеет делать деньги, и снова потихоньку льет. Как правило, такие ТРЕЙДЕРЫ с легкостью соглашаются на условия ИНВЕСТОРОВ первой группы, так как они ограничены во времени, фартит то им сейчас, и надо ковать железо пока горячо.

( Читать дальше )

Проект «Разумный инвестор». Россия – страна возможностей!!! Июль 2013 года

- 01 июля 2013, 18:15

- |

Представляю результаты проведенного анализа работы своих фильтров фундаментального анализа по отбору акций в инвестиционный портфель с июля 2006 года по настоящие время. Аналитики считают эти семь лет потерянным временем для долгосрочных инвесторов, но я думаю, это было одним из самых лучших отрезков времени в истории фондового рынка России именно для разумных долгосрочных инвесторов!!!

Существует статистика, что за 3-5 лет 80% инвесторов (и спекулянтов) проигрывают индексу! 13% работают с той же эффективностью и лишь 7% выигрывают. Почему так сложно попасть в это число счастливчиков?

Ведь нужно просто выбрать несколько акций из индекса, которые покажут результат лучше индекса. И делать это каждый год! И я бы еще добавил дополнительное требование: показывать доходность не только выше индекса, но и выше (или равную) банковскому депозиту. И тогда Вы будете очень успешным инвестором! И если будете делать так лет 20-25, то станете легендой, а если лет 50, то «вторым Баффеттом».

( Читать дальше )

Три грааля

- 01 июля 2013, 16:52

- |

На последнем собрании Клуба инвесторов ростовского представительства крупнейшего российского брокера нам опять раздавали свежие граали. Вернее не свежие, а взятые из книги американки Линды Рашке «Биржевые секреты». Эта тетка торговала по ним еще в 1981 году. Но качество сигналов от этого не испортилось.

Вот результаты применения трех граалей на произвольно взятом графике (5-минутки Сбербанка за 10 торговых дней в мае-июне 2013г). Получилось 16 великолепных сигналов и ни одного стопа!

( Читать дальше )

Вот результаты применения трех граалей на произвольно взятом графике (5-минутки Сбербанка за 10 торговых дней в мае-июне 2013г). Получилось 16 великолепных сигналов и ни одного стопа!

( Читать дальше )

Куда пропала инфляция и почему властям США, так нужен рост экономики 3% и более

- 01 июля 2013, 16:29

- |

Старая статья моя — но решил перепостить.

Многие наверное удивляются тому, что инфляции нет и тому, что по бумаге в экономике США все хорошо, ведь реальный ВВП если верить статистам вырос за последние годы. В первом квартале 2008 года (аккурат до кризиса), реальный ВВП США в годовом исчислении, был 13 266 млрд. долларов, а в 4-м квартале 2012 года, 13 647 млрд. долларов.

То есть, судя по цифрам, реальный ВВП США вырос на 2,8%. Тогда может показаться, что докризисный период уже достигнут и вообще кризис закончен, ну не растет экономика быстро, но это же не спад, по цифрам сегодня уже лучше, чем было до кризиса. Чего все бояться тогда.

Но сами власти США в лице и ФРС и Обамы говорят о кризисе. Что он не закончен и что куча проблем, в реальности спрос слабый и т.д и т.п. По официальным данным, безработица 7,9%, а по данным U6 все 14,7%. Где подвох, почему цифры говорят одно, а реальность другая.

Ответ на этот вопрос, кроется в систематическом занижении инфляции в США на 2-3% в год. Каким образом это делается, очень просто. Дело в том, что любое качественное улучшение товаров интерпретируется против инфляции, но в пользу реального роста экономики.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал