Избранное трейдера Даниил Руденко

The Big Short: как я забрал у рынка 34 млн. руб.

- 22 января 2024, 20:00

- |

Счастлив ли? В разное время на этот вопрос отвечал по-разному, но всегда — отрицательно.

Написал лирический текст. Вспомнил совет, что smart-lab — не то место, где стоит изливать душу. Отставил. Переписал тезисно.

( Читать дальше )

- комментировать

- ★18

- Комментарии ( 17 )

2023. Итоги. Моя борьба против зависимости от наемного источника дохода продолжается

- 30 декабря 2023, 13:06

- |

Друзья, всех с наступающим 2024 годом!

По традиции подводим итоги 2023 года, в котором я, собственно, никаких особо сделок не совершал, только докупал ряд позиций, пока они окончательно и безобразно не отросли, после чего смысл их покупки пропал (пока пропал).

К сожалению, открытые позиции не показываю, вызвано это прошлым опытом, поскольку вы, друзья мои, не в состоянии адекватно воспринимать набор акций и в комментариях начинается настоящая петушиная возня, нытье, скулеж и визги – «Почему обычка, а не преф?», «Какой прикол набрать столько нефтянки, вот полетит нефть на 40 долларов и что будешь делать?», «Где диверсификация, нет, не слышал?».

Это кукареканье петушар я уже успел наслушаться в других темах Смартлаба. Слушал я его даже тогда, когда Лукойл был ниже 4 тысяч. И Татнефть ниже 400. Вообще Тимону Мартыну надо отдать должное, в рамках форума он собрал великолепный птичий двор.

Поэтому показываю только цифры. Есть еще резервы на 6+ млн.

( Читать дальше )

Сравнение ИИС счетов 3 типов.

- 24 декабря 2023, 13:01

- |

Кейс 1

Если у тебя всего до 400 тыс.свободных денег в год и ты работающийчеловек с зарплатой облагаемой НДФЛ.Деньги небольшие и гораздо выгоднее открыть ТИП А.

За 3 года ты внесешь 400 000 +400 000+200000 =1 млн руб. Получишь 130 000 доп. доходагарантировано в виде НДФЛ вычета и неважно есть прибыль или ее нет на фондовом рынке.

Кейс 2

Если ты предприниматель или у тебя очень маленькие НДФЛ выплаты, тебе лучше открыть ИИС тип Б. Получив за 3 года в среднем 20 % годовых от 1 млн это 600 000, 600 000 *13 %= 78 000.Почему 20 %! Это если собрать сейчас портфель облигаций под 15 % и реинвестировать квартальные и месячныевыплаты по ним. Как видно тип А с 1 млн. выгоднее. НО! Можно внести за 3 годапо 1 млн на счет. С 3 млн. общий доход составит за 3 года присреднегодовой консервативной доходности 20%, 1800 000 руб. 13 %=234 000.И этот налог платить не надо будет. То есть чистая экономия 234 000 руб.

( Читать дальше )

Мои итоги ЛЧИ 2023 - анализ над ошибками

- 21 декабря 2023, 21:06

- |

Причины уменьшения шансов на достойное выступление.

Во-первых. Так как на первых местах в таблице на конец конкурса стоят пипсуны, то есть ловящие малейшую долю прибыли. Возможно это даже роботы, а не люди.

Во-вторых. Так как срок конкурса практически на 3 недели был короче, чем предыдущие. А чем меньше срок, тем больше шансов для выпадения в лидеры случайной величины. Чем дольше конкурс, тем больше шансов, что такие угадайщики, плечевики на все плечи не попадут в лидеры.

В-третьих. Так как стартовая стала 10 тысяч рублей, и это вместе с сокращением сроков проведения конкурса привлекло кучу людей, ставящих при принципу казино

Вот моя доходность за время конкурса:

Собственно видно три этапа. Первый более менее плавный рост. Второй, где прямо обвальная кривая вниз. И третий, заключительный, где часть потерь удалось отбить.

Пройдёмся по этапам.

На первом этапе

В чём были ошибки. Был скован, боялся совершить ошибки, не торговал перспективные системы, так как боялся их применять из-за недостаточности их отработки. В минус опасался сильно уйти, мало рисковал, там где надо было рисковать.

( Читать дальше )

ИНВЕСТОР - 50 месяц-середина (2023.12)_тарьте Транснефь!

- 15 декабря 2023, 14:31

- |

Так зачем ждать когда к 5 февраля будет отрастать, если можно заблаговременно купить?

Я вот тоже купил, но давно правда и значительно выше. Хотел даже усредниться по 133 000, взяв ещё 10 штук, но рынок уже не дал.

И если на инвестиционном счёте никаких сложностей, всё нормально. Вон Лукойл отдивгэпился, через несколько недель дивиденды придут.

То на спекуляционных счетах просто беда. О них упомяну.

На малом спекулятивном Лчишном (Симпл), после того как сильно попал на лженовости о банкротстве СПб биржи, решил ничего не делать, понадеялся на удачу и решил купить Сургут преф по сигналу одного известного трейдера. И попал! Конечно, можно было выйти по стопу, но сначала верил, что пойдёт таки до 60, а там не пошло, стало снижаться и сил уже закрыться не было. Плюнул и оставил позицию.

( Читать дальше )

Про тарифы Мосбиржи и торговлю фьючерсами взамен акций

- 13 декабря 2023, 19:17

- |

Наверное, эта тема заезженная, однако посмотрев на недавние комиссии брокеру я несколько задумался. Вообще торгую я позиционно, в день редко бывает две противоположных сделки только если что-то пошло не так не надо закрываться. Очень часто стоит выбор чем торговать фьючерсом или акциями и раньше ответ для меня был однозначным – торговля фьючерсом была по цене одного рубля лимитным ордером, и 2 руб за рыночный (правильно помню?). Поэтому несколько лет не смотрел на комиссии, принимал как данность. Однако похоже сейчас всё изменилось. Я слышал что обсуждали и здесь тоже, изменения тарифов, но тогда не посмотрел сам а сейчас вижу что на самом деле изменения достаточно серьезные ;(

Поэтому представлю здесь некоторые свои расчеты и мысли.

И сделаем это на примере акции сбера и фьючерсы сбера.

прежде всего давайте взглянем на спецификацию контрактов мосбиржи:

Формулы для фьючей: www.moex.com/s93 и для акций: www.moex.com/s1197

Итак еслм покупаем фьючи:

( Читать дальше )

Что за зверь такой EBITDA?🤔

- 12 декабря 2023, 23:23

- |

Данный показатель очень важен и очень любим компаниями без прибыли, например Озон в последнем отчёте этот показатель вывел на самое видное и главное место, чтобы показать, что хоть и не приносит прибыли, его основная деятельность приносит доход, но из-за бурного развития всё уходит на выплату займов и амортизации основных средств (машины, склады, сервера). Также Яндекс очень любит этот показатель, так как деятельность многих его сервисов, например Маркета до сих пор убыточна, но EBITDA положительная, что указывает на то, что однажды и этот сервис будет генератором прибыли (кхм-кхм теоретически

).

).Давайте разберемся, почему EBITDA является таким важным инструментом в мире инвестирования и финансового анализа.

( Читать дальше )

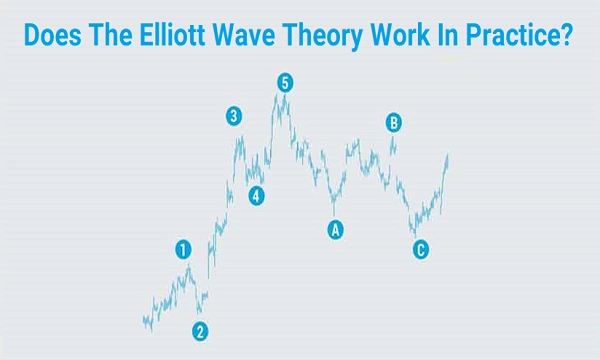

Работает ли волновая теория Эллиотта на практике?

- 05 октября 2023, 18:02

- |

Вы когданибудь тратили недели и месяцы усилий на изучение торговой стратегии, только чтобы в конце концов обнаружить, что она не работает? Разочарование может быть настолько сильным, что многие люди вообще уйдут с рынков. Это позор, поскольку финансовые рынки, являются крупнейшим источником богатства, известным человечеству, а успешные методы управления действительно существуют. Наше доверие на протяжении многих лет заслужил волновой принцип Эллиотта. В этой статье мы попытаемся создать реалистичные ожидания. Мы объясним, когда он работает, а когда не работает и как отличить эти два понятия друг от друга.

Два лагеря

Когда дело доходит до финансовых рынков, существует бесчисленное множество аналитических методов, обещающих улучшить результаты вашей торговли. Двумя основными школами мысли являются фундаментальный анализ и технический анализ. Фундаментальный лагерь фокусируется на экономике, отдельной отрасли или конкретной компании. Экономические данные, отраслевые отчеты и финансовые отчеты компаний — это самые важные вещи, на которые опирается фундаментальный анализ. И даже эти, на первый взгляд ограниченные источники информации, могут привести к совершенно различным подходам, таким как стоимостное инвестирование, инвестирование в рост, стратегии ориентированные на события, арбитраж слияний и так далее.

( Читать дальше )

Как выбрать акции для шорта ?

- 30 апреля 2023, 10:27

- |

Всех с праздниками !

Что сподвигло меня начать говорить о шорте на растущем рынке ?)

Согласен, тема опасная, могут и помидорами закидать, если еще +1% по индексу прибавим.

Но все же, на то есть 2 причины:

1. Приближается дата дивидендной отсечки по Сберу, это 11 мая. Даты отсечек, кстати, удобно смотреть тут. А рынок перекуплен, что подтверждает RSI. Сбер, благодаря своему высокому весу в индексе, на падении после отсечки (по факту, после 08.05) утянет за собой весь рынок.

2. На праздниках все любят отдыхать, а не торговать, поэтому неделя между первомаем и 9 мая пройдет скорей всего на низких объемах торгов. А значит будут попытки сорвать стопы, воспользовавшись этим фактором.

Теперь о том, как предлагается выбирать акции для шорта:

- Акции, по которым в этом году дивиденды выплачиваться не будут, т.е. временно лишившиеся поддержки инвесторов.

- Акции, достигшие своей целевой цены и находящиеся в зоне перекупленности.

- Акции, находящиеся под давлением среднесрочных факторов (вроде доп. эмиссии).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал