EBITDA

EBITDA также можно определить как чистую прибыль, к которой прибавлены:

- сумма расходов на проценты

- налог на прибыль

- амортизация основных средств и нематериальных активов

EBITDA всех публичных российских компаний за 10 лет: https://smart-lab.ru/q/shares_fundamental4/?field=ebitda

Чарли Мангер по поводу EBITDA[1]:

каждый раз, когда вы слышите слово EBITDA вы должны подставлять «дерьмовая прибыль»Чарли так говорит, потому что проценты по кредитам и налоги — это реальные расходы, которые должны быть уплачены в этом году.

Амортизация, которая также не входит в EBITDA — это будущие расходы, которые придется понести, когда оборудование устареет.

Уоррен Баффет про EBITDA[2]:

Мы не согласны с мнением, что EBITDA является достоверным индикатором успешности деятельности компании. Те руководители, которые не считают важным износ и больше внимания уделяют движению денежных средств или EBITDA, склонны принимать неверные решения.

***

Показатель EBITDA рассчитывается на основании финансовой отчётности компании и служит для оценки того, насколько прибыльна основная деятельность компании. Показатель используется при проведении сравнения с отраслевыми аналогами, позволяет определить эффективность деятельности компании независимо от её задолженности перед различными кредиторами и стоимости кредита, а также от метода начисления амортизации, исключает налоговые платежи, которые могут отличаться в разных странах.

Недостатки показателя EBITDA:

- не дает полного представления о денежном потоке компании

- исключение статей на амортизацию у компаний, которые имеют значительные амортизируемые активы (например устаревшие российские электросети), что приводит к существенному искажению результата

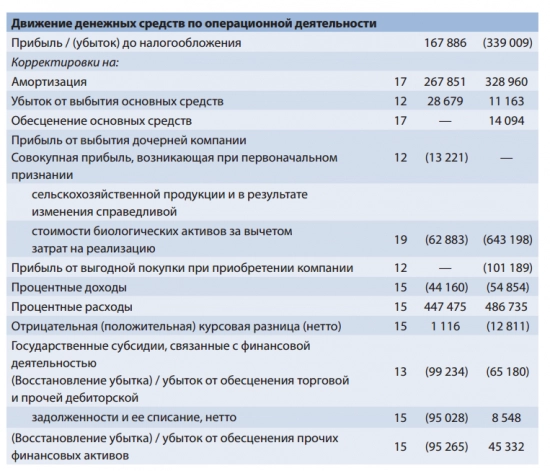

Примеры расчета показателя EBITDA [2]

Пример 1. Самый простой случай расчета EBITDA:

Пример 2. Более детализированный пример расчета EBITDA:

(EBITDA та же, что и в примере 1, только более детально показаны статьи, которые вычитаются и прибавляются к позателю прибыли до налогообложения для получения EBITDA)

Скорректированный показатель EBITDA очищают от следующих статей отчета о совокупном доходе[2]:

- чрезвычайных (внереализационных) доходов и расходов (если стандарты отчетности допускают наличие таких статей или если они могут быть идентифицированы из дополнительных раскрытий);

- курсовых разниц;

- убытка от реализации (выбытия) активов;

- убытков от обесценения различных групп активов, в том числе гудвилла;

- вознаграждений, основанных на акциях (stock-based compensation);

- доли результата в ассоциированных и совместных предприятиях и операциях;

- начисления резервов под различные нужды.

См. также OIBITDA

Источники:

[1] http://www.hockconsulting.ru/articles/EBITDA.pdf

[2] http://finotchet.ru/articles/90/

[3] http://www.mechel.ru/doc/doc.asp?obj=138840

см. EBITDA ЗА и ПРОТИВ

Источники:

Связанные статьи:

- 30 +21 22/02 P/E

- 17 28/02 P/BV

- 3 +8 16/07 EPS

- 4 +5 28/03 ROA

- 3 +8 27/08 Дивидендная доходность

- 1 +4 28/05 РСБУ

- 30/05 МСФО

- 11 +8 13/07 свободный денежный поток (СДП, FCF)

- 3 13/07 дивиденды

- 8 24/07 ROE

- +11 24/07 рентабельность EBITDA

- 24/07 чистая рентабельность

- 26/07 капитализация рыночная

- +4 30/08 средневзвешенное количество акций в обращении

- +8 24/03 Чистая прибыль нескорректированная

- 20/06 NTM

- 25/09 IFRS

-

Вкусна ли EBITDA и с чем ее едят?

Вкусна ли EBITDA и с чем ее едят?

❗️Наряду с выручкой, о которой мы рассказывали в прошлый раз Выручка — еще не прибыль, но без нее никак, этот показатель — один из ключевых индикаторов финансового состояния компании. В 2024 году EBITDA «Норникеля» составила $5,2 миллиарда.

💡Почему этот индикатор так важен? И что означает эта загадочная аббревиатура? Продолжаем разбираться в годовой отчетности по МСФО в рубрике «Финансовая Азбука»

📌EBITDA (Earnings before interest, taxes, depreciation and amortization) — в нашем случае это прибыль от операционной деятельности без учета убытка от обесценения нефинансовых активов и амортизации (например, износа оборудования и зданий). Исключив эти факторы, получаем показатель прибыльности только операционной деятельности компании — за определенный период без учета амортизации.

Рентабельность EBITDA означает соотношение EBITDA и выручки компании. Делим EBITDA за 2024 год на выручку и получаем 0,41, то есть 41%. Этот показатель помогает сравнивать прибыльность разных компаний. В целом положительная EBITDA свидетельствует о том, что бизнес в своей основе здоров и в принципе способен приносить прибыль. Отрицательная цифра указывает на серьезные проблемы. Поэтому EBITDA даже используют как один из индикаторов для расчета рыночной стоимости всей компании.

Авто-репост. Читать в блоге >>> 🧮 Что скрывает EBITDA? 🔎

🧮 Что скрывает EBITDA? 🔎Представьте, что вам предлагают купить бизнес. На первый взгляд, он приносит прибыль, но стоит ли его покупать? Именно здесь на сцену выходит EBITDA – показатель, который может раскрыть истинное финансовое состояние компании.

📊 Что такое EBITDA и почему он важен?EBITDA – это Earnings Before Interest, Taxes, Depreciation, and Amortization или прибыль до вычета процентов, налогов, износа и амортизации. По сути, этот показатель показывает, сколько компания зарабатывает на своей основной деятельности, не отвлекаясь на кредитные обязательства, налоговую нагрузку и постепенное обесценивание активов.

Почему это важно? Допустим, у двух компаний одинаковая чистая прибыль, но у одной большие долги, а у другой – льготное налогообложение. Сравнивать их сложно. EBITDA нивелирует эти факторы и позволяет объективно оценить, как компания ведёт свою основную деятельность.

☕️ Простой пример

Представьте, что у вас есть кофейня. Выручка – 1 000 000 ₽ в месяц. Основные расходы на аренду, зарплаты и закупку продуктов – 600 000 ₽.

Авто-репост. Читать в блоге >>> Прибыль до вычета налогов: почему этот показатель важен для инвесторов

Прибыль до вычета налогов: почему этот показатель важен для инвесторовEBITDA (прибыль до вычета процентов, налогов, амортизации и износа) — это показатель, который стал важной частью финансового анализа и оценки бизнеса. В этой статье мы разберем, как рассчитывается EBITDA, какие данные он предоставляет и почему этот показатель является ключевым в процессе анализа компаний.

Что такое EBITDA?

EBITDA можно назвать «прибылью до вычета» — это финансовый индикатор, который показывает операционную прибыль компании, не принимая в расчет расходы по кредитам, налоги, амортизацию и износ. Несмотря на отсутствие обязательности в его применении, EBITDA стал основным инструментом для анализа и сравнения показателей компаний на фондовом рынке.

Инвесторы активно используют этот показатель для оценки, насколько эффективно функционирует бизнес, до учета всех налоговых и финансовых обязательств. Почему же так важно учитывать EBITDA?

Как появился этот показатель?

EBITDA был впервые предложен в 1980-х годах для анализа способности компаний оплачивать проценты по своим долгам. Со временем этот показатель стал более универсальным и широко используется для оценки операционной прибыли компаний. Он позволяет получить представление о реальной доходности бизнеса, исключая из анализа влияние факторов, таких как структура капитала и налоги, которые могут сильно варьироваться.

Авто-репост. Читать в блоге >>> Мастер-класс по чтению отчётностей.

Мастер-класс по чтению отчётностей.Урок 1: как по пресс-релизу понять, что компания хочет обмануть акционеров 👇

По итогу чтения МСФО российских компаний за 1 полугодие 2024 моё главное наблюдение такое.

Если вы открываете пресс-релиз об отчётности и видите, что компания много раз в нём использует слово «EBITDA», значит в отчётности можно почти гарантированно найти несколько прикольных дыр.

Показатель EBITDA показывает, сколько денег компания заработала для акционеров, кредиторов и налоговой.

В условиях высоких ставок это абсолютно бессмысленный для акционера показатель, потому что он может скрывать от акционера тот факт, что компания теперь работает на кредиторов. А со следующего года ещё и вырастут налоги.

https://t.me/thefinansist

Авто-репост. Читать в блоге >>> Как и зачем использовать мультипликатор EBITDA при оценке компаний для инвестирования?

Как и зачем использовать мультипликатор EBITDA при оценке компаний для инвестирования?

Что такое EBITDA

EBITDA (Earnings before interest, taxes, depreciation and amortization) — это прибыль (конкретная сумма денежных средств) за счет которой в дальнейшем нужно будет оплатить налоги, погасить долги, произвести амортизационные отчисления.

EBITDA:

- один из показателей эффективности компании;

- можно сравнивать компании, работающие в одной отрасли, в разных странах, с разной учетной политикой;

- разным кредитным уровнем. Например, одну российскую компанию с другой, аналогичной, зарубежной;

- показывает реальную прибыль компании без поправок на факторы, которые не касаются операционной деятельности;

- используется с 1980-х годов для анализа закредитованности компаний.

EBITDA — это доход, полученный предприятием в текущем периоде, который можно использовать для оценки доходности его основной деятельности, что важен для потенциальных инвесторов.

EBITDA — показывает, способна ли компания обслуживать свой долг.

EBITDA — показывает способность компании нести капитальные затраты: расходы на внеоборотные активы со сроком действия более года:

Авто-репост. Читать в блоге >>> Фундаментальный анализ. EBITDA - бесполезный метрик?

Фундаментальный анализ. EBITDA - бесполезный метрик?

🟫 #6. За чашкой чая… — Фундаментальный анализ. EBITDA — бесполезный метрик?

Если интересны как я применяю этот метрик, заходи на канал — Fond&Flow👆.

Для инвесторов, аналитиков и финансовых консультантов крайне важно опираться на точные и непредвзятые метрики при оценке компаний. В этой связи показатель EBITDA (прибыль до вычета процентов, налогов, износа и амортизации) вызывает жаркие споры. Одни считают его прозрачным индикатором операционной эффективности бизнеса, другие — источником существенных искажений.

Завариваем чай… Разбираемся!

🔸Использование EBITDA как метрики и потенциальные искажения.

Сегодня EBITDA активно используется по нескольким ключевым направлениям фундаментального анализа:

▪️Оценка операционной рентабельности и эффективности бизнеса путем сравнения с выручкой, активами и другими базовыми показателями.▪️ Анализ способности компании обслуживать долговую нагрузку. Часто рассчитываются коэффициенты покрытия процентов (ICR) и долговой нагрузки (Debt/EBITDA).

Авто-репост. Читать в блоге >>> EBITDA: Почему этот широко используемый показатель может вводить в заблуждение?

EBITDA: Почему этот широко используемый показатель может вводить в заблуждение?Я НЕ ЛЮБЛЮ ПОКАЗАТЕЛЬ EBITDA И НЕ ПОНИМАЮ, ПОЧЕМУ ОНА ТАК ПОПУЛЯРНА У ИНВЕСТОРОВ НА СТОРОНЕ ПОКУПАТЕЛЕЙ (ДОЛГА, ДОЛЕЙ В КАПИТАЛЕ).

До начала 80-х годов EBIT являлся ключевым показателем способности компании обслуживать долг. С началом LBO мании в США в 1980х появляется новый термин под названием EBITDA, который широко использовался в качестве показателя «денежного потока» (спойлер: EBITDA НЕЛЬЗЯ использовать в качестве синонима операционному денежному потоку, как бы интуитивно не хотелось это сделать) и, как следствие, способности обслуживать долг. Финансирующие LBO стороны продвигали концепцию, что износ и амортизация являются «неденежными» статьями и они могут быть доступны для обслуживания долга.

В случае какого-либо кризиса компания может сократить капитальные расходы, не реинвестируя в покрытие амортизации, сфокусировавшись на обслуживании долга. Но в какой степени капекс является пунктом в меню и позволяет делать выбор? Как долго можно ограничивать капитальные расходы в пользу обслуживания долга?

Авто-репост. Читать в блоге >>> EBITDA, EBIT и OIBDA: что это такое простыми словами

EBITDA, EBIT и OIBDA: что это такое простыми словамиНет, это не матерные высказывания и не скабрезный жаргон, а вполне себе полезные финансовые термины, которые пригодятся инвестору для оценки компаний.

Прямо сейчас в самом разгаре большой сезон отчетности, и я регулярно разбираю результаты компаний, акции которых торгуются на Мосбирже. Чтобы не пропустить свежие обзоры, подписывайтесь на телеграм!

EBITDA, EBIT и OIBDA – это виды прибыли. Их нет в отечественной финансовой отчетности (РСБУ). Но они приводятся в отчетах по МСФО, используются в мультипликаторах, применяются для определения перспективности того или иного бизнеса. Короче, перефразируя классика:

"Тиньковым можешь ты не быть, но про EБИTду знать обязан".

EBITDA

EBITDA (Earnings Before Interest, Taxes, Depreciation and Amortization) — прибыль ДО вычета процентов по заемным средствам, налога на прибыль, амортизации основных средств и нематериальных активов.

Исключение этих компонентов обеспечивает лучшую сравнимость для финансовых результатов разных компаний.

Авто-репост. Читать в блоге >>> Что за зверь такой EBITDA?🤔

Что за зверь такой EBITDA?🤔

EBITDA – это аббревиатура, которая расшифровывается как Earnings Before Interest, Taxes, Depreciation, and Amortization, что на русский можно перевести как «прибыль до вычета процентов, налогов, амортизации и износа». Это финансовый показатель, который помогает оценить эффективность бизнеса без учета финансовых, налоговых и амортизационных факторов.

Данный показатель очень важен и очень любим компаниями без прибыли, например Озон в последнем отчёте этот показатель вывел на самое видное и главное место, чтобы показать, что хоть и не приносит прибыли, его основная деятельность приносит доход, но из-за бурного развития всё уходит на выплату займов и амортизации основных средств (машины, склады, сервера). Также Яндекс очень любит этот показатель, так как деятельность многих его сервисов, например Маркета до сих пор убыточна, но EBITDA положительная, что указывает на то, что однажды и этот сервис будет генератором прибыли (кхм-кхм теоретически ).

).

Давайте разберемся, почему EBITDA является таким важным инструментом в мире инвестирования и финансового анализа.

Авто-репост. Читать в блоге >>> Я БЕДА или EBITDA!

Я БЕДА или EBITDA!

Что не так с ЯБИДОЙ (EBITDA)?

Многие начинающие инвесторы, которые немного познакомились с фундaментальным анализом, начинают любить использовать EBITDA (Earnings before interest, taxes, depreciation and amortization — прибыль до вычета расходов по выплате процентов, налогов, износа и начисленной амортизации). А между тем это очень спорный показатель!

К числу критиков использования EBITDA в отчётности относится Уоррен Баффет, которому принадлежит высказывание: «Неужели менеджеры думают, что зубная фея понесёт капитальные затраты?» (Does management think the tooth fairy pays for capital expenditures?) Теоретически, компания может потратить миллиардные суммы на покупку новой техники, но эти реальные затраты не будут учтены публикуемым показателем EBITDA.

Алексей Москвич, на которого я был подписан на ФБ, и который является дипломированным оценщиком бизнеса как-то написал такой интересный пост:

ЭТО СТРАННОЕ СЛОВО EBITDA

При оценке бизнеса в рамках доходного подхода используются методы, основанные на капитализации или дисконтировании денежного потока.

Авто-репост. Читать в блоге >>>

Кто не прав - я или VK: как компания считает свою EBITDA?

Кто не прав - я или VK: как компания считает свою EBITDA?

Я тут немного удивился, увидев, как VK считает свою EBITDA в отчете:

Они берут выручку, отнимают операционные расходы и получают: 31,160-27,264=4,206 млрд руб и называют это EBITDA.

На самом деле я уже много лет забиваю отчеты на смартлабе и точно уверен что этот показатель называется операционная прибыль.

Чтобы получить EBITDA к нему надо прибавить показатель DA, то есть амортизацию из раздела Cashflows...

То есть EBITDA равна 4,206+4,815=9,021 млрд руб, то есть в 2+ раза выше, чем называет сама компания.

А 4,206 — это показатель EBIT, но никак не EBITDA.

Уважаемые эксперты, рассудите нас: кто прав, я или VK?😂😂

Авто-репост. Читать в блоге >>> В 16-м году был принят IFRS-16. Это повлияло на статью коммерческие, общехозяйственные и административные расходы. Здесь изменился учет «Арендная плата» и «Амортизация». Обе строки влияют на расчет EBITDA. Посему если смотреть тенденцию EBITDA на 16-19 годах можно обнаружить существенную разницу, вызванную исключительно методом учета. Будет заметно на компаниях, которые имеют большие площади в аренде(ритейлы). Как пример — X5 на рубеже 18-19 годов

В 16-м году был принят IFRS-16. Это повлияло на статью коммерческие, общехозяйственные и административные расходы. Здесь изменился учет «Арендная плата» и «Амортизация». Обе строки влияют на расчет EBITDA. Посему если смотреть тенденцию EBITDA на 16-19 годах можно обнаружить существенную разницу, вызванную исключительно методом учета. Будет заметно на компаниях, которые имеют большие площади в аренде(ритейлы). Как пример — X5 на рубеже 18-19 годов

Более опытные товарищи могут меня поправить