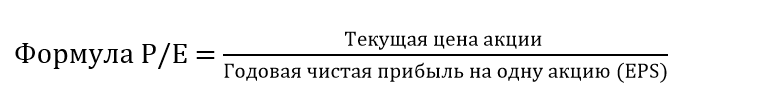

P/E

P/E может совпадать с отношением капитализации компании к ее чистой прибыли, но не всегда. Дело в том, что если компания выпустила новые акции, то капитализация ее увеличивается, а P/E при этом расти не должен!

Если P/E равен 10, значит компания стоит 10 своих годовых прибылей.

Обычно считается, что если P/E низкий, то компания дешевая.

Но, проблема коэффициента P/E в том, что он не учитывает темпов роста прибыли компании. Если прибыль компании растет стремительно из года в год (компания развивающаяся), то ее P/E может быть в несколько раз выше, чем у компании со стабильными прибылями.

Чтобы учесть темпы роста прибыли компании, можно используют коэффициентPEG Ratio. Формула PEG

:

:Для подсчета показателя PEG Ratio сайт finance.yahoo.com использует ожидаемый темп роста прибыли на горизонте 5 лет и среднее соотношение P/E.

Ссылки:

немного о P/E (26.11.2013)

Связанные статьи:

- 13 +23 22/02 EBITDA

- 17 28/02 P/BV

- 3 +8 16/07 EPS

- 4 +5 28/03 ROA

- 3 +8 27/08 Дивидендная доходность

- 1 +4 28/05 РСБУ

- 30/05 МСФО

- 11 +8 13/07 свободный денежный поток (СДП, FCF)

- 3 13/07 дивиденды

- 8 24/07 ROE

- +11 24/07 рентабельность EBITDA

- 24/07 чистая рентабельность

- 26/07 капитализация рыночная

- +4 30/08 средневзвешенное количество акций в обращении

- +8 24/03 Чистая прибыль нескорректированная

- 20/06 NTM

- 25/09 IFRS

- 3 23/11 Стоимость риска, COR

- 4 +4 29/11 P/E 2

-

Высокий P/E на IPO: как принимать решение?

Высокий P/E на IPO: как принимать решение?

Правильный мультипликатор для IPO

✅ 5 Выводов в конце статьи

Инвесторы задают один и тот же вопрос: как выбирать компании. В каких размещениях участвовать, а в каких – нет. Проблема в том, что часто эмитенты выглядят «дорогими» по мультипликаторам, но на самом деле таковыми не являются. Сегодня поговорим о формуле P/Е и ее использовании.

P/E расшифровывается как Цена/Прибыль. Прошлые прибыли ничего не говорят нам о новых. Даже если мы исследуем компанию, которая уже давно в рынке, изучать P/E за 10 лет – это абсолютно бесполезная трата времени. Деление цены акции на прибыль прошлых периодов не поможет вам с прогнозом.

Можно использовать ожидания по прибыли, это, конечно, даст больше пользы, но ожидания тоже «облокачиваются» на прошлое, и все прогнозы зависят от того, что было раньше.

Когда компания впервые выходит на рынок, у нас и вовсе нет истории цены акций – ориентироваться тут еще сложнее. По этой причине даже многие профессиональные инвесторы не покупают компании без истории торгов. Ждут несколько месяцев, а то и лет, и только затем инвестируют. Как вы понимаете, этот подход – причина упущенных возможностей.

Авто-репост. Читать в блоге >>> Мультипликатор P/E (Price/Earnings): как его рассчитывают и зачем он нужен?

Мультипликатор P/E (Price/Earnings): как его рассчитывают и зачем он нужен?Мультипликатор P/E (Price/Earnings) — это финансовый показатель, который показывает соотношение рыночной стоимости акции к чистой прибыли компании на одну акцию. Этот коэффициент помогает инвесторам оценить, насколько выгодно вложить средства в ту или иную компанию, и определить, насколько рынок ценит ее текущие и будущие доходы.

Если P/E высокий, это может свидетельствовать о том, что инвесторы ожидают значительного роста прибыли в будущем. Низкий показатель, наоборот, говорит о том, что рынок оценивает компанию скромно или что она временно находится в неблагоприятной ситуации.

Как работает P/E на практике?

Рассмотрим пример. Представьте, что вы рассматриваете инвестиции в две компании. Одна имеет рыночную стоимость акций в $100 тыс. и чистую годовую прибыль $10 тыс., а другая — $50 тыс. и прибыль $5 тыс..

Первая компания: P/E = $100 тыс. / $10 тыс. = 10

Вторая компания: P/E = $50 тыс. / $5 тыс. = 10

В этом примере коэффициенты одинаковы, что говорит об одинаковой окупаемости инвестиций, если прибыль останется неизменной.

Авто-репост. Читать в блоге >>> Ленивый инвестор.

Ленивый инвестор.📉 Мультипликатор P/E индекса Мосбиржи упал до 3,8х — почти в 2 раза ниже среднеисторического. Рано или поздно мы снова увидим большой восстановительный рост, как только созреют условия для смягчения ныне жесткой ДКП. Такой шанс выпадает (https://bcs-express.ru/article-hidden/52a06252-e3ee-4d03-82b6-e244f5a6e3fe?c=kamoedov&pid=bcs_ru&startday=20240906&af_medium=free&deep_link_value=mybrokerx%3A%2F%2FProfit%2Fnews%2F52a06252-e3ee-4d03-82b6-e244f5a6e3fe&af_channel=any&af_force_deeplink=true) не каждый год!

💼 Я не большой сторонник открытия позиций в расчете на быстрый отскок. Но если мы говорим о долгосрочных инвестициях, то сейчас действительно хорошее время зайти в перспективные бумаги.

Какие идеи могут показать опережающий восстановительный рост?

🔹 Акции с высокой бетой (растут быстрее рынка при относительно более высоком риске). Примеры бумаг с бетой >1: TCSG (1.3), YDEX (1.2), OZON (1.2), даже SBER и GAZP (1.2).

🔹 Поскольку российские инвесторы любят дивиденды, бумаги с интересными доходностями часто растут лучше бенчмарка: Хэдхантер (ДД=21,7%), Лукойл (16,9%).

Авто-репост. Читать в блоге >>> Лайфхак из прошлого

Лайфхак из прошлого

Мы уже писали про P/E – цена/прибыль – это самый известный коэффициент. Но предсказать будущую доходность по нему сложно, да и сравнивать акции по нему не просто, если они находятся на разных стадиях роста.

Доходы (E) растут быстрее, чем цены (P). И тогда коэффициент P/E падает, но в итоге цены (P) догонят прибыль.

Лайфхак из прошлого

Что мы делали 20 лет назад с P/E, не поверите, ставили его с ног на голову: E/P, прибыль/цена.

Получился интересный показатель для оценки стоимости акций, особенно в сравнении доходности ваших инвестиций с другими классами активов, с облигациями или фондами ликвидности.

Хотите больше мультипликаторов? Welcome к Елене Баженовой на курс RESEARCH, станьте гуру аналитики – от seed ventures до IPO. Елена научит вас виртуозно использовать мультипликаторы для ваших целей.

t.me/ifitpro

#мультипликаторы

Авто-репост. Читать в блоге >>> Шиллер PE и предсказаний апокалипсиса

Шиллер PE и предсказаний апокалипсисаShiller PE на 39,3% выше, чем средний показатель за последние 20 лет, составляющий 26,6.

Предполагаемая будущая годовая доходность: 2,2%.

Недавний 20-летний минимум *: 13,3

Недавний 20-летний максимум *: 38,6

Сейчас значение Shiller PE Ratio указывает 37,1, что является третьим по величине значением в истории, второй пик был достигнут совсем недавно 1 декабря 2021, когда Shiller PE достиг 38,07 и это вылилось в 36% коррекцию по индексу Nasdaq в следующие 365 дней.

Авто-репост. Читать в блоге >>> Что купить в России. Считаем P/E Шиллера

Что купить в России. Считаем P/E ШиллераНобелевский лауреат Роберт Шиллер, потомок эмигрантов из Российской Империи — один из самых известных экономистов в мире. Он придумал коэффициент CAPE, который учитывает инфляцию в оценке акций. Применим его на практике.

Прибыль минус инфляция

Шиллер преподаёт в Йельском Университете, он один из «отцов» современной теории финансов, которая учитывает в себе психологию (поведенческие искажения). Входит в топ-100 самых влиятельных экономистов в мире.

Большинство инвесторов знает Шиллера как человека, который «улучшил» самый популярный коэффициент оценки акций: цена/прибыль (P/E). Он ввёл в него поправку на инфляцию, которая убирает номинальный рост цен.

Полное название коэффициента — Cyclically adjusted price-to-earnings ratio — CAPE или просто P/E Шиллера. Как следует из названия, он корректирует циклические колебания прибыли компании, то есть выводит её средний размер.

Как работает P/E Шиллера

Ключевая идея коэффициента P/E в том, чтобы найти самые дешёвые компании и акции относительно размера их прибыли за один год. Ключевая идея P/E Шиллера в том, чтобы найти самые дешёвые компании относительно их прибыли за 10 лет.

Авто-репост. Читать в блоге >>> Мультипликаторы: как оценивать металлургический сектор

Мультипликаторы: как оценивать металлургический сектор

С начала мая ключевые российские фондовые индексы демонстрировали динамичное снижение, обновляя годовые и исторические минимумы. Столь значительное падение фондового рынка открывает перед инвесторами хорошую возможность купить акции крупнейших компаний, в том числе голубых фишек, по выгодным ценам. В нашем новом посте расскажем какие показатели эмитента оценивать в первую очередь и на что важно обращать внимание.

Эффективным инструментом оценки справедливой стоимости акции перед покупкой являются рыночные мультипликаторы. Говоря простым языком – это индекс соотношения финансовых показателей компании и ее стоимости. В отличие от анализа DCF (дисконтирования денежных потоков), который подразумевает оценку стоимости акций на основе прогнозируемых денежных потоков компании, мультипликаторы позволяют быстрым и удобным способом определить, как акция оценена по сравнению с конкурентами. При этом, полученные показатели важно анализировать в сочетании с другими финансовыми метриками. Наиболее эффективным способом оценки актива являются форвардные мультипликаторы, которые рассчитываются с учетом прогнозов по выручке компании в будущем, чаще всего на горизонте ближайших 12 месяцев.

Авто-репост. Читать в блоге >>> Мультипликатор P/E - как считается и зачем он нужен?

Мультипликатор P/E - как считается и зачем он нужен?

🤔Мультипликатор P/E — как считается и зачем он нужен?

📊P/E (Price/Earnings — цена/прибыль) — соотношение цены акции и прибыли на акцию или, соответственно, соотношение капитализации компании и ее прибыли.

Например, чистая прибыль компании Лес составляет 50 млн руб., а в обращении находятся 14 млн ее бумаг. Прибыль на акцию — это общая прибыль, деленная на количество бумаг, или 50/14, то есть 3,57 руб. на бумагу. Если одна акция стоит 70 руб., то P/E = 19,6 (70/3,57).

🤔Что это значит?

Мультипликатор P/E — быстрая оценка, и как раз по этой причине она является менее точной относительно сложных моделей, однако позволяет оперативно оценить ситуацию и понять, недооцененный или переоцененный актив перед вами.

Представим, что компания Дрова зарабатывает на акцию 5,5 руб., и стоимость ее бумаги достигает 50 руб., а не 70 руб., как у компании Лес. Тогда P/E составит 9,09 (50/5,5).

❗️Чем ниже P/E, тем дешевле стоят бумаги эмитента относительно прибыли на акцию, которую он зарабатывает. Например, это может значить, что бумаги компании Дрова (P/E = 9,09) более недооценены рынком, чем акции компании Лес (P/E = 19,6). Однако не стоит опираться только на этот показатель.

Авто-репост. Читать в блоге >>> Как оценить банк?

Как оценить банк?

Недавнее IPO МТС-Банка стало рекордным по объему спроса и количеству заявок инвесторов. Спрос превысил объем IPO (11,5 млрд. руб.) приблизительно в 15 раз. В рамках размещения было подано более 200 тыс. заявок на общую сумму около 168 млрд. рублей.

Это позволило банку разместиться по верхней границе оценки – 2500 рублей за акцию. В первые минуты торгов биржевая цена акций выросла на 10% (как пишет Коммерсантъ, заметно ниже, чем по другим крупным финансовым организациям), а к закрытию первого дня торгов цена акций оказалась лишь на 5% выше цены размещения.

Это показывает, что для большинства розничных инвесторов мотивацией участия в IPO была возможность купить акции с дисконтом, а не долгосрочная инвестиция.

По данным Коммерсанта, качественный спрос со стороны институциональных инвесторов оказался небольшим. Многие из них посчитали, что МТС-Банк размещается по высокой оценке и не имеет существенного апсайда.

Как правильно оценить банковские акции, чтобы потом не пожалеть о спонтанной покупке?

Авто-репост. Читать в блоге >>> Что показывает мультипликатор PEG?

Что показывает мультипликатор PEG?Когда речь заходит о принятии инвестиционных решений, инвесторы часто оценивают акции не только по их текущей цене, но и по их потенциалу роста. Одним из инструментов, который помогает инвесторам оценить соотношение между ценой акций и ожидаемым ростом прибыли, является коэффициент PEG.

Что такое PEG?PEG — это аналог показателя P/E, скорректированный на темпы роста прибыли на акцию. Этот показатель представляет собой отношение между коэффициентом цены к прибыли (P/E ratio) компании и ее годовым темпом роста прибыли (EPS growth rate).

Коэффициент PEG представляет собой модификацию мультипликатора P/E, однако, в отличие от P/E, отражающего прошлое компании, PEG учитывает ее тенденции роста. Этот метод оценки не является сравнительным, а скорее абстрактным, но он помогает инвесторам определить, недооценены ли акции.

Коэффициент PEG предоставляет инвесторам информацию о том, насколько акции компании оценены относительно ее потенциала роста. Если коэффициент PEG меньше 1, это может указывать на то, что акции компании недооценены с учетом их потенциального роста. Если коэффициент PEG больше 1, это может свидетельствовать о том, что акции переоценены по отношению к их ожидаемому росту.

Авто-репост. Читать в блоге >>> Немного теории P/E

Немного теории P/E

Коэффициент P/S или P/E — это финансовый показатель, который измеряет, сколько инвесторы готовы заплатить за прибыль или продажи компании. Он может помочь инвесторам сравнить различные компании и отрасли и определить потенциальные возможности или риски на фондовом рынке.

Коэффициент P/E делит текущую цену акций на прибыль на акцию (EPS) компании. Он показывает, сколько инвесторы платят за каждый доллар прибыли, которую получает компания. Более высокий коэффициент P/E означает, что инвесторы возлагают большие надежды на будущий рост и прибыльность компании, в то время как более низкий коэффициент P/E означает, что инвесторы более осторожны или пессимистично оценивают перспективы компании.

Коэффициент P/S делит текущую цену акции на объем продаж на акцию (SPS) компании. Он показывает, сколько инвесторы платят за каждый доллар дохода, который генерирует компания. Более высокий коэффициент P/S означает, что инвесторы ценят продажи компании больше, чем ее прибыль, что может свидетельствовать о том, что компания обладает сильным конкурентным преимуществом, лояльной клиентской базой или высоким потенциалом роста. Более низкий коэффициент P/S означает, что инвесторы ценят прибыль компании больше, чем ее продажи, что может свидетельствовать о низкой марже прибыли, высоких издержках или сокращающейся доле рынка.

Авто-репост. Читать в блоге >>> О недооцененных акциях и не только… Или пресловутый P/E

О недооцененных акциях и не только… Или пресловутый P/EМиф 2

О мультипликаторе P/E так или иначе слышали практически все. По статистике – это самый узнаваемый мультипликатор в мире. Как Эйфелева башня фондового рынка. Символ стоимости, по которому многие пытаются ориентироваться, оценивая дороговизну или дешевизну компании.

Давайте поговорим, что с ним не так.

В большинстве всевозможных постов приводятся референтные значения этого показателя. Принято считать, что значение меньше 15 говорит о недооцененности компании, а значение выше 15, соответственно, о том что компания стоит слишком дорого.

Прежде чем обсудить этот миф, нужно уточнить, что метод анализа финансового состояния компании с использованием мультипликаторов, является аналоговым. Об этой ключевой особенности большинство инвесторов не знают, или просто игнорируют непонятный термин.

Это означает, что мультипликаторы, в том числе и P/E, используют сравнивая с аналогичными показателями других компаний отрасли.

Возьмем все тот же Лукойл. Текущее значение показателя P/E его 8,34. Это существенно ниже, чем 15. И можно вроде бы смело покупать.

Авто-репост. Читать в блоге >>> P/E в Инвестициях: Разбираемся в Цифрах и Принципах

P/E в Инвестициях: Разбираемся в Цифрах и Принципах

Инвестирование – это искусство, где каждое принятое решение имеет свои последствия. В современном мире финансовый P/E, или отношение цены к прибыли, стал ключевым фактором для оценки перспективности инвестиций. Давайте углубимся в этот финансовый термин и разберемся, как понять его значение.Что такое P/E?P/E – это соотношение между текущей ценой актива и его прибылью. Проще говоря, это цифра, которая показывает, сколько денег готово заплатить за каждый рубль прибыли компании. Формула расчета P/E проста: P/E = Цена акции / Прибыль на акцию.

P/E как Индикатор Рыночной ОценкиЭтот показатель является мощным показателем для оценки того, переоценена ли компания на рынке или нет. Если P/E высокий, это может привести к остановке ожидания по поводу будущего роста прибыли. В то время как низкий P/E может говорить о том, что рынок сомневается в перспективах компаний.

Типы P/EНе все условия P/E. Есть два основных типа этого показателя: прямой (текущий) и прогнозируемый. Прямой P/E использует текущую прибыль, в то время как прогнозируемый наблюдает ожидаемую прибыль в будущем. Оба стороны имеют свои преимущества и ограничения, а разница в понимании между ними может помочь принять более обоснованные инвестиционные решения.

Авто-репост. Читать в блоге >>> Почему одни компании торгуются с 5-кратной прибылью, а другие с 50-кратной? Или все, что нужно знать о соотношении P/E.

Почему одни компании торгуются с 5-кратной прибылью, а другие с 50-кратной? Или все, что нужно знать о соотношении P/E.В этой статье я расскажу вам о соотношении цена/прибыль. Почему одни компании торгуются с 5-кратной прибылью, а другие с 50-кратной прибылью? Когда я впервые начал инвестировать, мне было трудно это понять. Итак, давайте начнем.

Представьте, что у нас есть 2 компании, А и Б. Предположим, в следующем году обе компании заработают по 1 доллару на акцию. И обе компании также будут УВЕЛИЧИВАТЬ свою прибыль с ОДНОЙ скоростью: 10% в год. Каждый год.

Предположим, что A торгуется с (форвардным) коэффициентом P/E, равным 10. Таким образом, каждая акция A стоит 10 долларов. Компания B торгуется с коэффициентом P/E, равным 15. Таким образом, каждая акция B стоит 15 долларов. Что лучше для долгосрочных инвестиций: А или Б?

Если бы вы задали мне этот вопрос 10 лет назад, я бы сказал: конечно же А! В конце концов A и B зарабатывают одинаково (1 доллар за акцию). И они растут с одинаковой скоростью (10% в год). Но A ДЕШЕВЛЕ, чем B (10 против 15 P/E). Так что, конечно же A — лучшая долгосрочная инвестиция. Верно?

Авто-репост. Читать в блоге >>> База знаний: Что такое P/E?

База знаний: Что такое P/E?

Нас часто просят подсказать, как правильно выбирать акции, на что нужно обращать внимание. Поэтому сегодня мы расскажем вам о Price-to-Earnings Ratio, который вечно мелькает в финансовых сводках как «P/E». Это так называемый мультипликатор – показатель, который поможет вам при выборе бумаг для вашего портфеля.

‼P/E отражает отношение совокупной цены всех акций компании (ее капитализации) к годовой чистой прибыли компании.

Чтобы было понятнее, рассмотрим P/E на примере недвижимости.

Допустим, у вас есть два варианта: купить квартиру в Митино за 10 млн или точно такую же по масштабу и планировке квартиру в Бутово за 8 млн. На первый взгляд, в Бутово выгоднее...

❗Но давайте разберем ситуацию подробнее.

Исследовав рынок, мы понимаем, что от сдачи в аренду квартиры в Митино можно получить 1 млн рублей в год, а в Бутово та же жилплощадь принесет за год всего 500 тыс. рублей.

🔹Путем несложных подсчетов мы узнаем, что митинская «однушка» окупится за 10 лет, а бутовская – за 16.

Авто-репост. Читать в блоге >>> P/E – секреты применения (3 способа)

P/E – секреты применения (3 способа)Существует 2 варианта расчета PE:

Вариант 1: через цену и прибыль на одну акцию

Это наиболее простой способ, т.к. можно быстро собрать все данные:

— цену акций (можно взять из биржевых котировок)

— EPS (можно найти в отчетности по МСФО, указывается отдельной строкой)

Вариант 2: через рыночную капитализацию компании и годовую прибыль

По мнению Грэма, Р/Е не должно превышать 22.0х. Все что стоит дороже – это дорогие компании. Оптимальное значение – это 15.0х. Все что меньше, это недорогие компании.Здесь правда, важно сделать оговорку, Грэм для расчетов использовал усреднённое значение прибыли компании за несколько лет.

Авто-репост. Читать в блоге >>> «САРЕ» Вселенная для тех, кто до сих пор верит профессору Шиллеру

«САРЕ» Вселенная для тех, кто до сих пор верит профессору ШиллеруНе буду тратить время на рассказ про Shiller CAPE ratio. В интернете материала более чем достаточно. Скажу лишь, что тема эта для хардкорных долгосрочников, готовых ждать результата на больших временных горизонтах от 5 лет. Я к таковым себя отношу, раз. И профессору верю, два :).

Верю, несмотря на то, что Шиллер последние годы совсем не в моде, и доверие у многих инвесторов растерял. Не сказать, что много кто разорился полагаясь на его CAPE философию, но то, что инвесторы могли упустить много прибыли – это факт.

Тем не менее, я CAPE уважаю, и в течение 2021 года постепенно распродал свои ETFы на S&P500, значительно отклонившиеся от среднего Шиллеровского P/E.

Распродав и оказавшись с энным количеством кэша, я попробовал найти что-то взамен. Посетив известный сайт с CAPE расчетами (starcapital.de) я обнаружил, что сайт … умер, и удобные диаграммы для поиска недооцененных стран больше недоступны. Почитав в интернете отзывы CAPE-инвесторов недовольных смертью звездного ресурса, я подумал, что негоже в современном мире страдать от недостатка информации и сделал на своем сайте скромную САРЕ Вселенную.

Авто-репост. Читать в блоге >>> Инструкция по применению P/E в оценке акций

Инструкция по применению P/E в оценке акцийМногие думают, что аналитики из крупных инвестиционных банков или различные гуру обладают особым интеллектом, поскольку могут делать прогнозы финансовых показателей или предвидеть к-н важные экономические события на рынке. По моему мнению, никакой особенностью они не обладают.

Для примера, что в руках маляра шпатель, требующие некий набор знаний и опыт, тоже самое и у аналитиков на финансовых рынках. В отличие от дилетантов-любителей, профессионализм аналитика выражается во владении определенными навыками и инструментами, дающие ему некоторые преимущества в анализе оценки активов, не более того. И чем больше инструментов аналитик использует в оценке, тем выше вероятность ее правдивости.

Один из таких инструментов в руках аналитика — мультипликатор P/E (price/earnings).

P/E, наверное, один из самых популярных коэффициентов для оценки публичной компании. Более того он присутствует во всех платных и бесплатных аналитических скринерах. Аналитики, в свою очередь, делятся на тех, кто его намеренно игнорирует, поскольку чистая прибыль не отражает реальный успех компании, и на тех, кто готов использовать его как вспомогательный метод или как «мелочь, дополняющую общую картину».

Авто-репост. Читать в блоге >>> то чувство когда у мейл.ру п/е -17 а у моего мусорного дагэнергосбыта п/е -0.10.где справедливость…

то чувство когда у мейл.ру п/е -17 а у моего мусорного дагэнергосбыта п/е -0.10.где справедливость… Банки и мульипликатор Р/Е

Банки и мульипликатор Р/Еесть ряд банков, которые торгуются как их 2-3 годовые прибыли. Это касается не только российских эмитентов

втб относится к этой же группе, например. или тот же БСПБ.

некотрые утверждают, что это офигенно низкое значение и банки поэтому сильно недооцененны, поскольку нормальный р/е, напрмер для российских эмитентов, это 7-12

но фокус в том, что для банков мульипликатор Р/Е не имеет особого смысле, так как, принцип работы банка — это 8-10 плеч на капитал

в то время как индустриальные компании работают с капиталом без плеча

поэтому для банка надо смотреть ROE вместо Р/Екстати, у АйТИ компаний вообще капитал имеет вторстепенное значение.

Поэтому там метрика р/е выглядит сумасшедшей на фоне индустриальных компаний 30...50 и более.

Конечно, можно сравнить компании из одного сектора друг с другом, используя Р/Е.

Но на мой взгляд, лучше вообще это не делать.

И вообще, если вы видите у банка длительное время поддреживается

Авто-репост. Читать в блоге >>> Мультипликатор P/E. Не дайте себя ОБМАНУТЬ! Как не попасть в ловушку при его использовании?

Мультипликатор P/E. Не дайте себя ОБМАНУТЬ! Как не попасть в ловушку при его использовании?

Авто-репост. Читать в блоге >>> Коэффициент P/E и с чем его едят

Коэффициент P/E и с чем его едятЧто такое P/E? Почему так популярен? Как правильно его использовать? Начну по порядку:

банальное определение — цена акции (price) деленная на чистую прибыль (earnings).Популярность получил из-за того, что это самый простой для вычисления мультипликатор (для простоты коэффициент). Для него надо знать всего два параметра, которые легче всего найти.

Допустим, он равен 10. Что это дает?

М?

Первое что приходит на ум — цена превышает прибыль в 10 раз, мда. Можно подойти с другой стороны. Коэффициент 10 означает, что я отобью свои вложения в компанию через 10 лет, то есть выйду в 0. Это уже что-то. Так мыслят немногие в силу того, что капитал не позволяет купить сразу всю компанию, а если бы позволял? Купили бы? А с коэффициентом 2?

Правильно поставленный вопрос – 50% ответа. Но не все так однозначно. Сразу должен быть вопрос, а почему так дешево? Вы самый умный что ли или остальные слепые?

Авто-репост. Читать в блоге >>>

⭐️ Американские эмитенты: P/E>100 – это нормально!

Добрый день, друзья!Оценивая доходность своей инвестиционной стратегии (https://smart-lab.ru/blog/649918.php), я пришёл к выводу о том, что фактором, ограничивающем её доходность, выступает отказ от покупки акций с высокими мультипликаторами.

В частности, вследствие экстремально высоких значений мультипликаторов я не покупаю акции таких компаний, как NVIDIA (P/E = 101) и Amazon (P/E = 126). В то же время, мне уже надоело наблюдать со стороны за тем как котировки финансово устойчивых компаний растут на 100-200% в год и убеждать себя в том, что они переоценены.

Поэтому я решил пересмотреть свой консервативный подход и сегодня я хотел бы вместе со Смарт-Лабовцами порассуждать о том, следует ли в современном мире считать компанию переоцененной, если значение её мультипликатора P/E > 100.

Авто-репост. Читать в блоге >>>

Воронов Дмитрий, Похоже кризиса нет у амеров — кривая доходности трежерис идеальная. По p/e — лучше найти компанию с низким p/e, чем с высоким при одинаковых перспективах. ⭐️ Американские эмитенты: P/E>100 – это нормально!

⭐️ Американские эмитенты: P/E>100 – это нормально!

Добрый день, друзья!Оценивая доходность своей инвестиционной стратегии (https://smart-lab.ru/blog/649918.php), я пришёл к выводу о том, что фактором, ограничивающем её доходность, выступает отказ от покупки акций с высокими мультипликаторами.

В частности, вследствие экстремально высоких значений мультипликаторов я не покупаю акции таких компаний, как NVIDIA (P/E = 101) и Amazon (P/E = 126). В то же время, мне уже надоело наблюдать со стороны за тем как котировки финансово устойчивых компаний растут на 100-200% в год и убеждать себя в том, что они переоценены.

Поэтому я решил пересмотреть свой консервативный подход и сегодня я хотел бы вместе со Смарт-Лабовцами порассуждать о том, следует ли в современном мире считать компанию переоцененной, если значение её мультипликатора P/E > 100.

Авто-репост. Читать в блоге >>> P/E>50, много это или мало?

P/E>50, много это или мало?

Возник тут интересный пост на тему, какой P/E в современных условиях является нормальным.

Решил свой ответ на эту тему оформить в виде отдельного поста.

P/E по сути означает время окупаемости вложений. Будете вы вкладывать на 50 лет? Навряд ли. Если кратко то это МММ пока люди готовы вкладываться оно растет, люди прекращают вкладываться — все рушится, главное тут успеть вовремя выйти. Для активных биржевых игроков, которые могут своевременно среагировать возможно это и подойдет, но думаю подавляющее большинство в час X останется в дураках.

Чтобы понять почему нет смысла вкладываться на 50 лет, то отвечу так, что по исследованию (честно говоря сам пока не читал, перешел сразу к выводам, но позже обязательно прочту статью полностью) большинство компаний находились в индексе Доу Джонса в среднем 10 лет. Исключения существуют, но их еще угадать надо. Это конечно не значит, что все выпавшие из индекса компании обанкротились (хотя это касается не малой части), это означает, что куда как быстрее росли другие компании.

Авто-репост. Читать в блоге >>>