Блог им. vds1234

⭐️ Американские эмитенты: P/E>100 – это нормально!

- 11 октября 2020, 20:47

- |

Добрый день, друзья!

Оценивая доходность своей инвестиционной стратегии (https://smart-lab.ru/blog/649918.php), я пришёл к выводу о том, что фактором, ограничивающем её доходность, выступает отказ от покупки акций с высокими мультипликаторами.

В частности, вследствие экстремально высоких значений мультипликаторов я не покупаю акции таких компаний, как NVIDIA (P/E = 101) и Amazon (P/E = 126). В то же время, мне уже надоело наблюдать со стороны за тем как котировки финансово устойчивых компаний растут на 100-200% в год и убеждать себя в том, что они переоценены.

Поэтому я решил пересмотреть свой консервативный подход и сегодня я хотел бы вместе со Смарт-Лабовцами порассуждать о том, следует ли в современном мире считать компанию переоцененной, если значение её мультипликатора P/E > 100.

📚 Необходимо заметить, что мультипликаторов существует огромное множество. Кроме P/E, часто используются P/S и P/B. Многие аналитики считают, что лучшим мультипликатором является EV/EBITDA. В то же время, как бы ни критиковали P/E, его инвесторы используют чаще всего. По этой причине сегодня предлагаю остановиться именно на нём

Причиной популярности мультипликатора P/E является то, что он достаточно просто вычисляется (в отличие от EV/EBITDA), а также имеет понятное экономическое содержание (в отличие от P/S). Это позволяет оперировать мультипликатором как начинающим инвесторам, так и умудренным аналитикам.

🧮Рассчитывается мультипликатор P/E как отношение рыночной капитализации компании (Price) к её годовой чистой прибыли (Earning). Если представить, что Вы покупаете 100% акций компании, то этот мультипликатор покажет за сколько лет окупятся Ваши затраты. Таким образом, значение P/E показывает срок окупаемости инвестиций.

Величина, обратная мультипликатору P/E (то есть отношение Earning / Price) показывает годовую доходность инвестиций (актива). Её можно сравнивать с доходностью других активов и принимать инвестиционные решения.

Математически очевидно, что чем выше величина мультипликатора P/E, тем ниже доходность актива. Поэтому считается, что компании, у которых этот мультипликатор высок, являются переоцененными и тем выше риск снижения котировок их акций.

Бенджамин Грэм в своей в своей легендарной монографии «Разумный инвестор», которую Уоррен Баффет назвал «самой лучшей из всех когда-либо написанных книг об инвестиционной деятельности», указывал что переоцененными можно считать компании, значение P/E которых выше 15.

📊 Среднее значение P/E по компаниям индекса S&P500 на данный момент составляет 35. Ещё недавно (до пандемии) это значение было около 25 (во время кризиса снизилась прибыль и мультипликатор повысился).

Естественно, что в этих условиях мультипликатор P/E компании NVIDIA, равный 101х представляется безумно большим. Однако, давайте разберемся так ли это.

Значение P/E = 101 означает, что срок окупаемости инвестиций составляет 101 год. Казалось бы, так долго не живут и это – неприемлемо большой срок окупаемости. В то же время, ни в одном учебнике по инвестиционному анализу нет указаний какой срок окупаемости является большим, а какой – приемлемым.

✅Решение об экономической целесообразности инвестиций принимается в результате сопоставления срока окупаемости анализируемой инвестиции и срока окупаемости альтернативных вариантов инвестиций (в советских учебниках это называлось «нормативный срок окупаемости»).

__________

Давайте подумаем какова альтернатива инвестициям в акции. Конечно же – покупка облигаций. Тогда альтернативный (нормативный) срок окупаемости следует определять по облигациям).

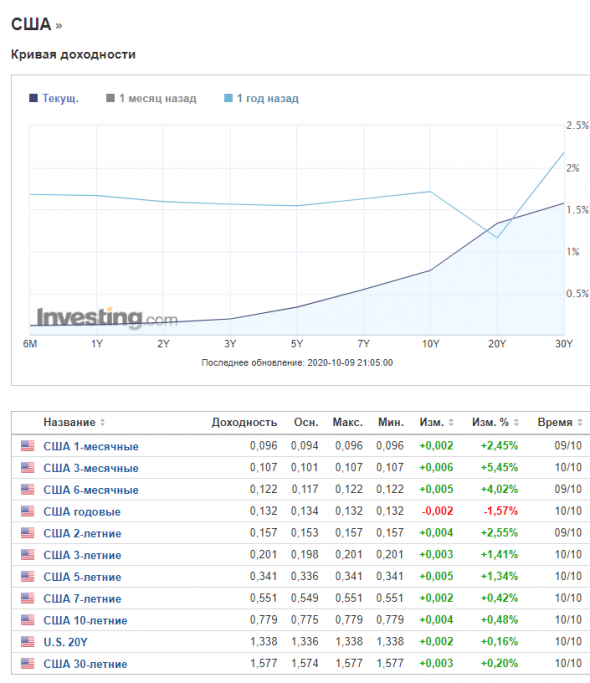

Вследствие того, что ФРС держит нулевые процентные ставки (как и большинство Центробанков мира), доходность гособлигаций США не период до трёх лет сейчас не превышает 0,2% (см. кривую доходности ниже).

При покупке акций мы имеем дело с корпоративными рисками и поэтому к доходности гособлигаций США следует добавить соответствующую рисковую премию.

В настоящее время вероятность дефолта эмитентов с рейтингом не ниже инвестиционного в краткосрочном периоде (до 3 лет) по корпоративным рейтингам ведущих рейтинговых агентств составляет не более 0,4%.

📊Тогда альтернативная годовая доходность составит 0,2% + 0,4% = 0,6%. Это соответствует сроку окупаемости (мультипликатору P/E) 167 лет.

Представьте, что Вы – крупный институциональный инвестор. Куда Вы можете инвестировать свои миллиарды? Безрисковый вариант – в гособлигации США с доходностью 0,2% годовых (500 лет окупаемости).

Очевидно, что на этом фоне срок окупаемости в 100 лет уже не выглядит плохой альтернативой. Всё познаётся в сравнении: на фоне отрицательных процентных ставок по банковским депозитам, околонулевых доходностей по гособлигациям США, 1,0 % годовых по акциям (100 лет окупаемости) – является лучшим вариантом.

💡 Таким образом, в текущих условиях нулевых процентных ставок нормативное значение мультипликатора P/E повышается с 15-20х (которые нам завещал великий Бенджамин Грэм), до 140-150х.

__________

❗ P. S. Обращаю внимание на то, что ситуация кардинально изменится в случае повышения ставки ФРС. При её повышении хотя бы на 0,25% альтернативная доходность возрастает до 0,85%, что соответствует мультипликатору P/E «всего»118х. В этом случае акции с высоким мультипликатором P/E попадут под распродажу. Ещё сильнее они пострадают при повышении ставки на 0,5%. Поэтому в отношении эмитентов с высоким мультипликатором P/E (например, Amazon) требуется осуществлять постоянный мониторинг и для инвестиционных стратегий «купи и держи» они не подойдут.

А как думаете Вы?

теги блога Воронов Дмитрий

- FORTS

- ABIOMED

- Activision Blizzard

- Applied Materials

- Arista Networks

- Celgene

- Crocs

- Electronic Arts

- GameStop

- General Electric

- General Electric Company

- Google Alphabet

- HeadHunter

- IMOEX

- Incyte

- Intel

- Intuit

- IPO

- IPO 2024

- KLA

- Mail.ru Group

- MSCI Inc.

- Ozon

- P/E

- Robinhood

- S&P500

- S&P500 фьючерс

- tradingview

- treasuries

- Ubiquiti

- Visa

- VK

- Xilinx

- акции

- акции США

- американские акции

- американские эмитенты

- американский рынок

- анализ акций

- Астра

- банки

- Белорусия

- Белуга Групп

- брокеры

- ВВП

- вклады

- вопрос

- Депозиты

- дивиденды

- Доллар рубль

- европа

- Екатеринбург

- золото

- игры

- Индекс МБ

- интел

- инфляция

- инфляция в России

- Китай

- китайский фондовый рынок

- Ключевая ставка ЦБ РФ

- Комон

- коронавирус

- Коэффициент Грэма

- ММВБ

- МосБиржа

- нефть

- Облигации

- обнуление

- опционы

- отчеты МСФО

- ОФЗ

- падение

- ПИФ

- прогноз по акциям

- прогнозы

- рецессия

- Русская Аквакультура

- Сбербанк

- Сбербанк брокер

- СВО

- Северо-Западное Пароходство

- смартлаб

- срочный рынок

- ставка дисконтирования

- Сургутнефтегаз

- США

- торговые сигналы

- трейдинг

- Украина

- форекс

- ФРС

- фундаментальный анализ

- фьючерс mix

- фьючерс ртс

- ЦБ РФ

- экономика России

- Яндекс

Другое дело, что высокотехнологичные компании имеют высокие прогнозные темпы роста выручки и прибыли, в силу чего их P/E может вообще улетать к 150-200х.

К сожалению, низкий P/E российских компаний является следствием высокой рисковой премии к безрисковой ставке (санкции и прочее), а не их большого потенциала.

Дед Панас, похоже, что универсального рецепта здесь нет. На ближайшие три года можно смело брать акции с мультипликатором P/E>100. А вот потом надо будет смотреть за ситуацией.

На горизонте от 10 лет можно было бы предположить, что предпочтительнее низкий P/E. В то же время, где гарантия, что через три года ставка ФРС повысится? Кроме того, среди компаний с низким P/E тоже хватает мусора типа Biogen (P/E = 8).

Поэтому здесь универсальных и простых рецептов быть не может. Держать хвост по тренду – единственный универсальный алгоритм. Но он требует существенных трудозатрат.

Мне нравятся компании которые работают во всем мире.

Перспектив у компании с pe 100 больше, чем у компаний с pe 3-5

Например, NVidia имеет очень хорошие перспективы в беспилотном транспорте и робототехнике. А сейчас, купив ARM, она и вовсе стала главнейшим чип-мейкером.

https://yandex.ru/images/search?from=tabbar&text=вероятность%20дефолта%20эмитентов%20по%20кредитным%20рейтингам

Каждый раз когда мир стоит на пороге краха очередного пузыря, появляются те кто называет это новой нормальностью. P/E>50 это современная тюльпаномания.

Большинство компаний которые были в Dow Jones 50 лет назад, сейчас не существуют или превратились по факту в компании-зомби от которых государство не может отказаться из-за вероятного эффекта домино и большой вероятной безработицы, вроде Форда (в общем ситуация отчасти напоминает Японию 80х, а отчасти Россию 90х).

Вот теряет завтра США доверие, что случиться с их акциями и облигациями? Народ видит — Китай растет, США — потихоньку гниют. Допустим доверие к Китаю и США станут примерно одинаковыми, что случиться? А просто доходность бумаг Китая и США придут к одному уровню ~4%. Что это значит? А это значит, что чтобы доходность облигаций США пришла к 4% их стоимость должна упасть в 8 раз.

Или другой сценарий сейчас доллар падает к евро, в итоге минусовая доходность облигаций в евро, становится прибыльнее, чем положительная доходность в долларах.

Давайте представим простую альтернативу: гособлигации США под 0,2% годовых или акции крупной корпорации с дивидендной доходностью в 0,5% годовых. Что лучше?

А давайте представим акции с доходностью в 0.5% и китайские акции с доходностью более 4%. Или акции с доходностью 0.5% и золото с доходностью в этом году 30%, вы же говорите именно о 12 месяцах.

Пузырь есть пузырь, мы не знаем когда он лопнет, но он лопнет. Не может быть доходность США в долгосроке больше доходности Китая, раньше это можно было объяснить политическими рисками и зависимостью Китая от внешнего мира (читайте США), сейчас политические риски в обеих странах примерно одинаковы, а китайский экспорт в экономике занимает меньше трети (10 лет назад был больше половины).

Читайте внимательно, или может вы не умеете высчитывать изменение цены по изменению доходности?

не торопИтесь отвечать

возьмите бумажку и посчитайте

Чтобы доходность бумаги с фиксированной выплатой начала расти ее стоимость должна падать.

Например:

Есть нечто номинальной стоимостью 100 и годовой прибыльностью 0.5%.

Какова фиксированная выплата? 0.5 у.е. Какова должна быть цена актива, чтобы при доходности в 4% получались те самые 0.5 у.е?

0.5/4*100=12.5.

100/12,5= те самые 8.

и карандашик

послюнявьте его

и посчитайте

не пренебрегайте

ладно, можете не считать

живите с этим открытием и наслаждайтесь

можете даже подать заявку в нобелевский комитет

Т.к. в предыдущем примере вы могли спутать у.е. и проценты, то вот вам другой пример.

Есть бумага $2000 фиксированная выплата $10 (0.5%).

Какова должна быть цена бумаги чтобы выплачивая $10 иметь доходность 4%.

$10/4*100=$250 (цена бумаги).

Разница: 2000/250 = те же самые 8.

утро вечера мудрее

просто поспите

и когда проснётесь — сразу увидите свою ошибку

и у вас возникнет желание переписать свою статью

в выделенных шрифтом словах заключается ваша ошибка

Вы в курсе что такое фиксированная выплата? Вы в курсе что большинство облигаций имеют фиксированнаую выплату?

А проценты доходности о которых постоянно говорят тут и там это ВЫСЧИТЫВАЕМАЯ величина (ну и ориентир для ФРС и других ЦБ при эмиссии новых бумаг).

Если у вас есть бумага на рынке, которая приносит вам 0.5%, то при росте доходности (как раз тех самых процентов) будет падать цена бумаги. Например сегодня вы получаете с бумаги 0.5% доходности, а завтра ФРС вдруг выпускает облигации с доходностью 4%, вы сумеете продать бумагу по предыдущей цене? Нет, никто у вас ее не купит, проще «купить у ФРС» бумагу с доходностью в 4%, чем у вас с доходностью 0.5%, и чтобы догнать ФРС вам придется продавать бумагу по меньшей цене.

Не знаю уж как вам это еще проще объяснить.

Поэтому для бумаги номиналом $2000, 0.5% от номинала будет $10. А для бумаги номиналом $250, 4% от номинала будут те же $10. И если ФРС сначала выпускает первую бумагу, а вслед за ней через какое-то время вторую, то первая бумага упадет в стоимости в 8 раз (хотя ее номинал останется тем же), ведь доход то с обеих бумаг будет тот же самый $10.

в этом ваша ошибка

а дядька — в Киеве

теперь вы, как честный человек, обязаны опубликовать статью о том, что вы — круглый идиот

да, честный — но круглый идиот

так будет справедливо

просто признайте публично — что вы идиот, а я нет

да?

но вам неплохо было бы извиниться за грубость

А инвесторы поменьше подбирают акции более мелких эмитентов.

но возражений 2

1 E в коэффициенте P/E считается по сложной формуле, подверженной волевым решениям менеджмента. Определенные расходы можно, не нарушая правил, капитализировать или относить к затратам, амортизацию активов можно менять, признание определенных видов прибыли можно отложить на будущие периоды и т д. Я, не будучи бухгалтером, могу назвать как минимум 10 легальных способов манипуляции коэффициентом P

2. Нельзя рассматривать коэффициент P/E в отрыве от превалирующих безрисковых процентных ставок (Гособлигаций США) и инфляции

en.wikipedia.org/wiki/Fed_model

и главное, критику в конце.

Работает действительно на американском рынке, да еще в период QE. На других рынках на других периодах элементарно опровергалась.

Особенно она отрывается от реальности когда компания вообще не выплачивает дивиденды (о какой доходности тогда идёт речь становится совсем непонятно).

В то же время, других моделей, более адекватно описывающих безумный рост P/E в последнее время, я не вижу.

И построения моделей.

И вообще «способов объяснить» (прежде всего для себя) происходящее.

Прежде чем этим пользоваться.

И оно закончилось.

Началась экономика Пузыря.

И инфляции.

По крайней мере ЧИСТОГО!

И «пути в один конец».

На выходе Новая Великая Депрессия.

(Название ещё не окончательное. Вакантно.)

Крушение Пузыря.

И этой финансовой Пирамммиды.

Парадигмы.

Капитализма как такового!

Что дальше будет ещё никто не придумал.

Так что тоже вакантно.

Присылайте заявки!

Критериев правильного или неправильного роста в ней (парадигме) нет.

Только ТА.

Линии и уровни на графике.

И постоянное стремление к ускорению.

(И к ускорению в ускорении.)

Всё правильно.

«Законов притяжения не существует»

(Это уже мышление “сверху-вниз”. И они даже не пересекаются. Из разных «Вселенных».)

Здесь виртуально любые цифры возможны.

А если ещё и посмотреть с исторической точки зрения.

То известная «Тюльпаномания»®™© заходила куда как гораздо дальше!

Не помню цифр.

Но разница (как раз по-моему по P/E) была просто АСТРОНОМИЧЕСКАЯ!

«На порядок».

Есть к чему стремиться!

А теперь давайте взглянем на динамику котировок этих компаний за последний год:

Котировки перекупленного AMD выросли на 25% за год, в то время как мощный Intel за год прибавил всего 1%. Рынок, который, как известно, всегда прав, совсем не согласен с нашей с Вами оценкой.

Я потому и решил обсудить этот вопрос со Смарт-Лабовцами, что вижу как моя консервативная модель ограничивает доходность инвестирования.

Так же и с биотехами — вижу высокий P/E, смотрю в pipeline — там два десятка препаратов на подходе и партнерство с крупными фармкомпаниями. Значит можно брать.

Если я не понимаю, почему P/E задран, то я в бумагу не полезу.

Так, в конце 60-х, когда Б. Грэм рекомендовал P/E менее 15, доходность гособлигаций США была 5-6% годовых, что соответствует сроку окупаемости в 15-20 лет. P/E индекса S&P500 тогда был около 15.

Отсюда становится понятно, как Грэм получил свой норматив.