Избранное трейдера Юрий Губеров

Мониторинг доходностей гособлигаций. Титаник и несгораемые 9%

- 28 марта 2019, 09:24

- |

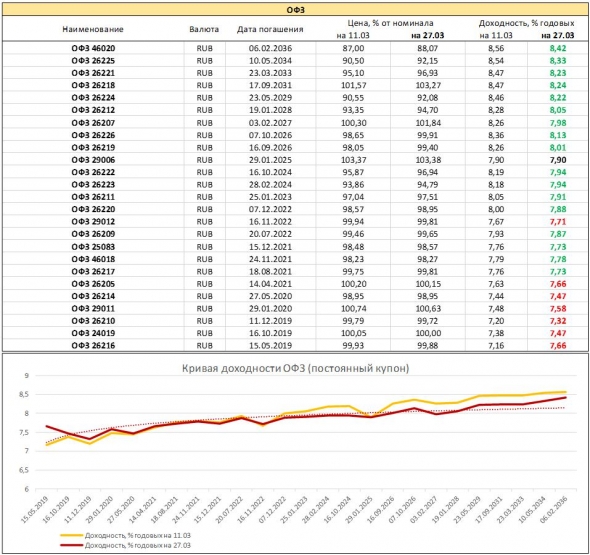

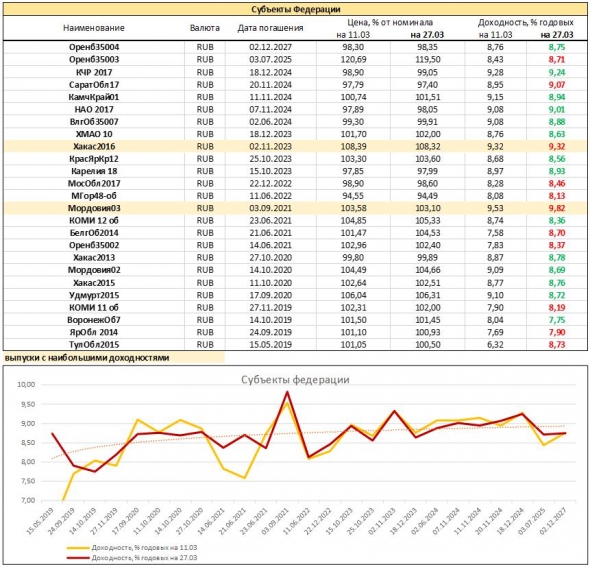

ОФЗ. Кривая доходности становится менее правильной. За 2 последние недели доходности коротких выпусков повысились (снизились цены этих облигаций), длинных – сократились. Кривая уплощается, зависимость доходности от срока становится менее очевидной. Это недобрый знак. Год назад доходности длинных выпусков были и вовсе ниже доходностей коротких. Привело это к обвалу сектора, цены ОФЗ снизились в среднем на 6-8%. «Титаник» приближается к новому айсбергу. А потому – держите деньги в коротких выпусках. Как депозит они все еще подходят.

( Читать дальше )

- комментировать

- ★10

- Комментарии ( 21 )

Рейтинг лучших акций индекса Nasdaq за 15 лет

- 25 марта 2019, 22:22

- |

Привет всем торгующим.

Небольшой пост про акции:

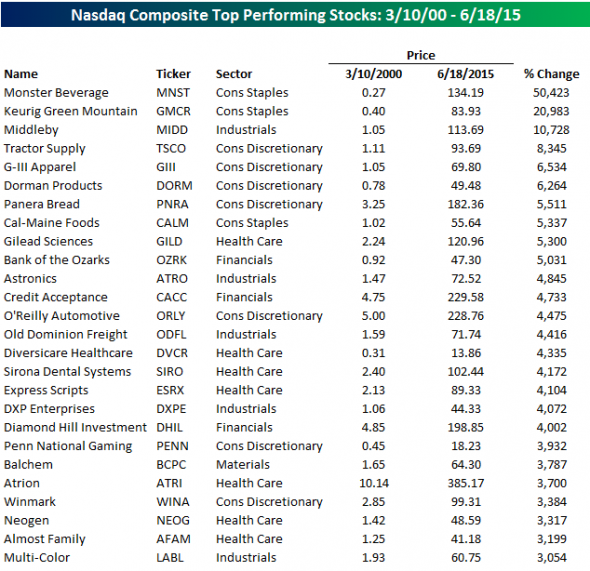

После более 15 лет взлетов и падений это наконец-таки случилось — график индекса Nasdaq Composite преодолел внутридневной максимум, который был установлен 10 марта 2000 года. Чтобы отметить это событие, давайте посмотрим на лучшие по доходности акции индекса за этот срок.

Всего за 15 лет целых 99 бумаг показали доходность более 1000%, а поэтому немного сузим наши поиски и остановимся на 26 лучших акциях, чья доходность оказалась выше 3000%. И среди этих бумаг не оказалось акций компании Apple (AAPL)! Действительно, котировки AAPL серьезно выросли за этот срок, но доходность инвестиций составила 2750%, что немного ниже порога вхождения в наш список.

Итак, вот они, самые доходные акции индекса Nasdaq за последние 15 лет:

Первое место у акций Monster Beverage(MNST), которые выросли на 50 000% за это время. Второе место у компании

( Читать дальше )

Дивидендные аристократы: крупнейшие ETF и российская "знать".

- 13 марта 2019, 21:26

- |

Про многочисленных американских дивидендных аристократов написано уже немало, и каждый сам волен решать нужны ему эти «скучные» акции с див.доходность около 3% в портфеле или нет. Для тех, кому они интересны, есть два пути. Первый — это самостоятельно выбрать наиболее интересные (с Вашей точки зрения) акции. Используя нужные параметры (например, классические для США 25 лет непрерывно повышающихся дивидендов), Вы получите длинные выборки, которые придется изучить поименно, чтобы отсеять компании с теми или иными изъянами (опять же по Вашему мнению).

Также можно купить всю выборку сразу или воспользоваться экспертизой акул инвестиционного бизнеса за сравнительно небольшую комиссию. Существует масса подборок хороших дивидендных акций, как американских, так и других стран. На рынке можно найти (и купить) разные биржевые фонды (ETF), инвестирующие в дивидендные истории. И методики отбора эмитентов у них различаются. Но основной критерий в виде стабильных и высоких дивидендов у всех подобных фондов на первом месте. Просто каждый добавляет свои, так сказать «авторские», фильтры. А некоторые просто повторяют какой-нибудь из «аристократических» индексов, например S&P 500 Dividend Aristocrats (тот самый, в котором 25+ лет роста выплат).

Выбор дивидендных ETF велик, вот лишь некоторые из наиболее крупных фондов (таблица составлена по данным сайта ETFdb.com):

( Читать дальше )

скрипт для quik

- 13 марта 2019, 19:38

- |

--Массив с Тикерами, добавьте нужные тикеры

aTickerList = {"MSNG", "GAZP", "LKOH",

"SIBN", "GMKN","ROSN",

"SBER", "TATN", "NVTK",

"IRAO", "RSTI", "SBERP",

"PHOR", "SNGS", "TRNFP",

"VTBR", "FEES", "MVID",

"RASP", "MFON", "AFLT",

"MAGN", "ALRS", "MTSS", "MOEX",

"RTKM", "MGNT", "NLMK", "SNGSP",

"CHMF", "MTLR", "HYDR", "MFON",

"RSTI", "PLZL", "BANEP", "POLY"

};

--Функция поиска цены

function fGetPrice(sTickerName, sNum)

--Подключаемся к источнику данных

local ds=CreateDataSource("TQBR", sTickerName, INTERVAL_D1);

while (Error=="" or Error == nil) and ds:Size() ==0 do sleep(10) end;

if Error ~="" and Error ~=nil then message("Error: "..Error, 1) end;

local sSize=ds:Size();

local sCurrentPrice=ds:O(sSize);

local sLastWeekPrice7=0;

local sLastWeekPrice14=0;

--Берем цену закрытия свечи неделю назад

sLastWeekPrice7=ds:C(sSize-4);

--Берем цену закрытия свечи 2 недели назад

sLastWeekPrice14=ds:C(sSize-8);

--Вычисляем проценты

local sPrc7=math.floor((100-((sLastWeekPrice7*100)/sCurrentPrice))*100)/100;

local sPrc14=math.floor((100-((sLastWeekPrice14*100)/sCurrentPrice))*100)/100;

--Заполняем таблицу значениями

SetCell(t_id, sNum, 0, tostring(sTickerName));

SetCell(t_id, sNum, 1, tostring(sCurrentPrice),sCurrentPrice);

SetCell(t_id, sNum, 2, tostring(sLastWeekPrice7),sLastWeekPrice7);

SetCell(t_id, sNum, 3, tostring(sLastWeekPrice14),sLastWeekPrice14);

SetCell(t_id, sNum, 4, tostring(sPrc7),sPrc7);

SetCell(t_id, sNum, 5, tostring(sPrc14),sPrc14);

--Текущая цена больше цены прошлой недели - раскрашиваем зеленым

if sCurrentPrice>sLastWeekPrice7 then

fGreen(sNum);

end;

--Текущая цена меньше цены прошлой недели - раскрашиваем красным

if sCurrentPrice<sLastWeekPrice7 then

fRed(sNum);

end;

--Текущая цена больше цены прошлой недели и цена прошлой недели больше цены позапрошлой недели

--раскрашиваем желтым

if sCurrentPrice>sLastWeekPrice7 and sLastWeekPrice7>sLastWeekPrice14 then

fYellow(sNum);

end;

end;

--- Функция создает таблицу

function CreateTable()

-- Получает доступный id для создания

t_id = AllocTable();

-- Добавляет 6 колонок

AddColumn(t_id, 0, "Тикер", true, QTABLE_INT_TYPE, 15);

AddColumn(t_id, 1, "Сегодня", true, QTABLE_INT_TYPE, 15);

AddColumn(t_id, 2, "Неделя", true, QTABLE_INT_TYPE, 15);

AddColumn(t_id, 3, "2 Недели", true, QTABLE_INT_TYPE, 15);

AddColumn(t_id, 4, "Неделя (%)", true, QTABLE_INT_TYPE, 15);

AddColumn(t_id, 5, "2 Недели (%)", true, QTABLE_INT_TYPE, 15);

-- Создаем

t = CreateWindow(t_id);

-- Даем заголовок

SetWindowCaption(t_id, "7 Days");

-- Добавляем строки

for k,v in pairs(aTickerList) do

InsertRow(t_id, k);

end;

end;

--- Функции раскрашивают ячейки таблицы

function fRed(col)

SetColor(t_id, col, -1, RGB(255,168,164), RGB(0,0,0), RGB(255,168,164), RGB(0,0,0));

end;

function fGreen(col)

SetColor(t_id, col, -1, RGB(157,241,163), RGB(0,0,0), RGB(157,241,163), RGB(0,0,0));

end;

function fYellow(col)

SetColor(t_id, col, -1, RGB(249,247,172), RGB(0,0,0), RGB(249,247,172), RGB(0,0,0));

end;

--Основная функция

function main()

-- Создаем таблицу

CreateTable();

--Пробегаемся по массиву тикеров

for k,v in pairs(aTickerList) do

fGetPrice(v, k);

end;

end;как выглядит в квике:( Читать дальше )

Когда остановить вложения в портфель

- 10 февраля 2019, 12:20

- |

Все говорят, что нужно инвестировать долгосрочно (15-20-30 лет), а лучше пожизненно. Но никто толком не объясняет, когда же можно перестать пополнять портфель. Ведь инвестируя, мы ограничиваем себя в потреблении сейчас, чтобы больше получить потом. Сколько же лет пополнять портфель? Когда можно начать тратить всю зарплату, ничего не откладывая? Давайте рассчитаем.

( Читать дальше )

Реально становиться страшно

- 10 февраля 2019, 01:53

- |

Когда человеку нечего сказать о движении цены он будет философствовать о мм, рисках, приводить математическое обоснование и тд.

Другой писатель желая «выделиться — добавит психологию или примеры как личного опыта так и опыта других, будет проводить аналогии и тл.

Что вы хотите там вообще найти и зачем вам это нужно?

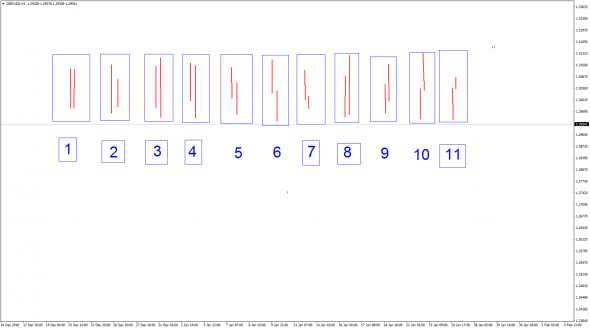

что такое график — сочетание текущей и последующей свечи.

сколько таких сочетаний может быть?

Вам покажется это смешным, но реально (на любом таймфрейме) их всего — 11

выделенные прямоугольником 7 из этих сочетаний, возникают в особых случаях.

Задайте себе вопрос — что я делаю на рынке, если не могу понять элементарное!

почему я как попугай готов повторять за каждым идиотом о — непредсказуемости рыночного движения?

( Читать дальше )

Как обогнать индекс на примере DJIA

- 09 февраля 2019, 16:22

- |

Введение

В своей первой статье на смартлабе я уже приводил тестирование на исторических данных гипотезы о том, что лучшие бумаги, как правило, остаются лучшими. Вот эта статья:

Как обогнать индекс (пример выигрышной торговой стратегии)

В той первой статье я проводил тестирование на примере акций, которые торгуются на МосБирже. Многим, как и мне, наверное, интересно, а как же ведут себя акции на крупнейшем фондовом рынке мира, на бирже NYSE? Будут ли и там лучшие бумаги оставаться лучшими или это только свойство нашего фондового рынка? Ответ на этот вопрос я и хочу дать в этой статье.

Разумеется, доказать строго математически то, что покупка лучших бумаг способна обогнать индекс, невозможно, но мы можем провести тестирование подобной стратегии на исторических данных и проанализировать полученные результаты.

Параметры тестирования

В данной статье для теста используются данные по акциям 30 компаний, которые входят в расчет индекса DJIA. Данные используются за период с 29.12.2006 года по 29.12.2018 включительно. Тестирование осуществляется следующим образом: мы выбираем 8 акций, показавших наибольший рост за предыдущий год, и покупаем эти бумаги по цене закрытия последнего дня года. При этом общая сумма денег, выделенных на покупку акций, делится на 8 равных частей, на которые и покупаются эти акции. В конце следующего года мы продаем купленные ранее бумаги и покупаем новые 8 лучших бумаг за прошедший год. Таким образом, у нас в портфеле постоянно находятся 8 лучших акций прошлого года. Полученные результаты мы сравниваем с изменением индекса DJIA за то же время.

( Читать дальше )

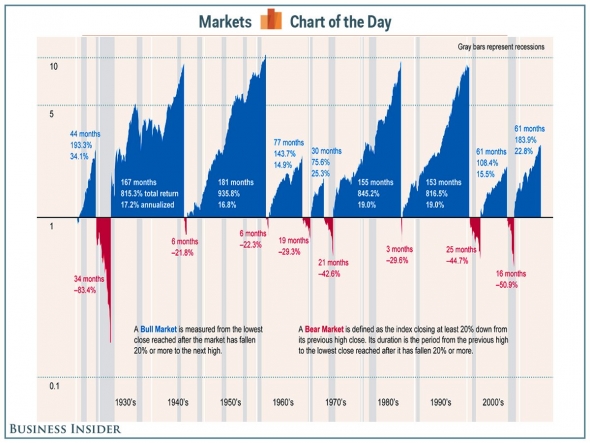

История бычьих и медвежьих рынков в США на одном графике

- 06 февраля 2019, 22:31

- |

График еще раз подтверждает истину, что акции чаще растут, чем падают. Падение всегда ограничено 100%, но даже в этом случае реальные потери чаще всего составят меньшую величину. А вот потенциал роста теоретически неограничен (именно поэтому короткие позиции всегда более рискованны).

Сделаем трейдерское сообщество в Андорре? Самые Оптимальные Варианты Иммиграции

- 03 февраля 2019, 17:38

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал