Избранное трейдера Василий Олейник

11 лет в трейдинге

- 13 марта 2017, 09:55

- |

В этом месяце исполняется одиннадцать лет, как открыл первый брокерский счет на российском фондовом рынке. Хороший срок. Уже почти треть жизни живу в торговле и инвестициях. Захотелось описать некоторые моменты своего пути на рынке. Во-первых, для того, чтобы самому освежить в памяти. Время идет. Все постепенно забывается. Во-вторых, может кому-то окажется полезным. Итак…

Предыстория

На начало 2006 года сложились несколько факторов. Бизнес, которым начал заниматься после универа, стал приносить лишнюю копейку. Высвободилось время, которое можно было посвятить саморазвитию. Фактически, это был поиск новой ниши, которой можно посвятить время и вложить свободные деньги.

Знакомый посоветовал «Руководство богатого папы…» Кийосаки. Зона поиска сузилась. Через неделю открыл счет на рынке акций. Оглядываясь назад, думаю, что повезло, так как избежал форекса: кухонь, излишних плечей и т.п.

( Читать дальше )

- комментировать

- ★85

- Комментарии ( 171 )

Российские банки могут обвалить рынок ОФЗ

- 09 марта 2017, 20:31

- |

На фоне высокого спроса на долговые бумаги страны российские банки предпочли продать ОФЗ. За декабрь прошлого года они избавились от гособлигаций на 90 млрд рублей. В то время как нерезиденты нарастили свои вложения на 109 млрд.

Российские банки являются ключевым игроком на рынке ОФЗ, так как владеют около 60% всех долговых бумаг страны. В общей сложности на балансе у кредитных организаций страны на начало текущего года находилось гособлигаций на 3,36 трлн рублей. Сам рынок ОФЗ на этот период оценивался в 5,6 трлн рублей, увеличившись за декабрь на 141 млрд рублей. Из этой суммы 109 млрд рублей был куплен нерезидентами и 121 млрд другими участниками рынка.

Чем еще важны кредитные организации страны? А тем, что именно они продавали российские ОФЗ в ноябре 2014 г. спровоцировав обвал на 11%. За ноябрь банки продали бумаг на 110 млрд рублей. Иностранные инвесторы в то же самое время нарастили свои портфели на 2 млрд рублей.

Однако, как это ни странно, именно прочие участники рынка рациональнее всех вкладывают в ОФЗ. Они заблаговременно избавились от российских долговых бумаг в 2014 г., а при существенном падении цен скупили их обратно. В декабре 2014 г. они приобрели бумаг на 890 млрд рублей.

( Читать дальше )

США повысили прогноз добычи нефти до уровня Саудовской Аравии

- 09 марта 2017, 19:44

- |

Это почти вдвое больше, чем Минэнерго прогнозировало всего месяц назад (330 тысяч баррелей) и в 186 раз превышает оценку, опубликованную в июне. В 2018-м году рост продолжится с той же скоростью — на 510 тысяч баррелей в день, а суммарная добыча достигнет 9,95 млн баррелей в сутки.

Это соответствует текущему уровню производства Саудовской Аравии (второй крупнейший добытчик в мире после РФ) — 9,946 млн баррелей в сутки в феврале, поданным ОПЕК.

ПОДРОБНЕЕ:

www.finanz.ru/novosti/birzhevyye-tovary/ssha-povysili-prognoz-dobychi-nefti-do-urovnya-saudovskoy-aravii-1001820971

США приступили к распродаже стратегических запасов нефти

- 08 марта 2017, 21:23

- |

Если раньше были только намерения, то сейчас Соединенные Штаты перешли к действиям — страна впервые с марта 2014 г. начала продавать свои стратегические запасы нефти.

За неделю с 24 февраля по 3 марта 2017 г. объем стратегических резервов сырья сократился на 251 тыс. баррелей. Согласно одобренному плану в 2017 г. на рынок поступит около 18 млн бочек нефти из запасов США, в 2018 г. около 25 млн, а в 2019 порядка 22 млн. В общей сложности за период с 2017 г. по 2025 г. планируется продать до 190 млн баррелей.

На сегодняшний момент хранилища по содержанию стратегической нефти способны вместить до 713,5 млн баррелей, сейчас в них чуть меньше 695 млн баррелей, таким образом они заполнены более, чем на 97%. Целью распродажи части резервов является обновление сырья и ремонт хранилищ.

Если США действительно в этом году реализуют из своих резервов 18 млн бочек нефти и если они приступят к действию сегодня, то предложение на рынке «черного золота» вырастет почти на 59 тыс. баррелей в сутки.

( Читать дальше )

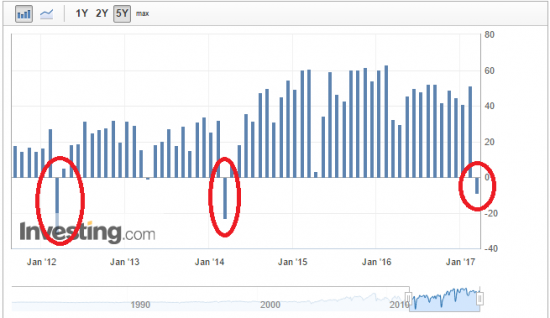

Торговый баланс Китая

- 08 марта 2017, 13:00

- |

10.03.12 -31,50

08.03.14 - 22,98

08.03.17 -9,15

Именно эти года было большое движение вниз по нефти.

в 12 году с 126 до 88 ( март)

в 14 году с 111 до 45 (июнь)

в 2017 — ?

Совпадение ?

62 фильм о трейдинге, бирже, финансистах

- 08 марта 2017, 11:00

- |

В сети ходит много всяких списков с фильмами про трейдинг, финансистов, биржи. Самый большой список что я видел — 31 фильм. Я смог найти 61 фильм. В список входят также несколько документальных лент и сериалов. отсортированы в алфавитном порядке.

Все фильмы можно найти на просторах интернета. Что-то на YouTube что-то на торрентах.

Американский психопат / American Psycho (2000)

Днем он ничем не отличается от окружающих, и в толпе вы не обратите на него внимания. Но ночью этот благовоспитанный гражданин превращается в изощренного убийцу, терроризирующего спящий город.Современный дикарь, презирающий законы человечества, питается только испепеляющим пламенем своей ненависти, которая растет с каждым новым преступлением. Лавина ужаса приближается к критической черте. Скоро наступит момент, когда ее уже нельзя будет остановить.

Афера Века / The Crooked: The Unshredded Truth About Enron (2003)

Когда 26-летний Брайан Крувер парковал свою подержанную машину между шикарными «Порше» и «БМВ» в гараже корпорации «Энрон» — одной из ведущих финансовых компаний Америки, он твердо знал, что скоро станет обладателем не менее шикарного автомобиля.( Читать дальше )

Денег нет, но вы держитесь.

- 02 марта 2017, 21:08

- |

Я даже думаю, что это то, о чём предупреждал Байден, вернее угрожал РФ, об информационной бомбе… и он её скинул.

Для любителей подробного документального чтива и коррупционных схем, предлагаю к вашему вниманию расследование. Советую хотя бы полистать и просмотреть выписки и документы и вы будете в курсе современных креативных схем по сокрытию от декларирования своего богатства, как чиновники легализуют коррупцию.

dimon.navalny.com/#intro

S&P500 - максимальный дневной рост за 4 месяца

- 01 марта 2017, 20:17

- |

График: Tradingview

p.s. Антииндикатор работает безотказно. Пока сиплый не порвёт всех, шортящих без плеча, не остановится.

- Фондовые индексы США — новые исторические рекорды

- Доллар — максимальный рост за 6 недель сегодня

- Вероятность повышения ставок 15 марта выросла после выступления Трампа

- В феврале S&P500 вырос на 3,7% — лучший месяц с марта 2016.

- В Европе сегодня также рост +1,3%, лидирует банковский сектор

- ISM США максимальный с августа 2014 года (57,7)

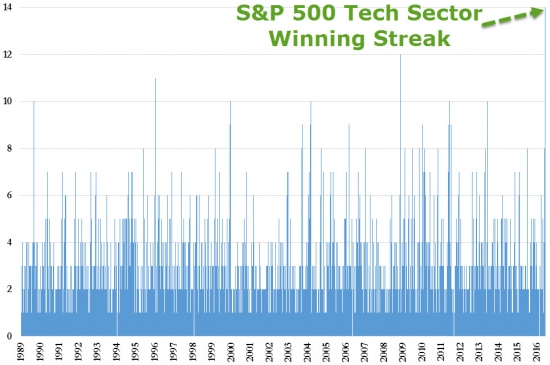

S&P 500 50 дней не более 1%, NASDAQ 100 перекуплен, тех. сектор S&P 500 14 дней рост рекорд.

- 22 февраля 2017, 17:21

- |

Подиндекс перекуплен на наибольшую величину за всю историю.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал