Избранное трейдера Falcone

Банковские вклады! Как зарабатывать без риска?

- 24 июля 2017, 15:02

- |

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 2 )

Торговая система (соотношение доходность к риску 5 к 1)

- 24 июля 2017, 14:45

- |

Чтобы не было черного ящика, показываю как работает система (робот управляет портфелем FXMM+5 фьючерсов)

Соотношение доходности к риску за последние два года 5 к 1.

Сделки и результат видны всем!

В текущий момент в режиме онлайн три заявки.

vk.com/wall-88525521_1782

Всем удачных инвестиций!

Видишь пять волн, жди разворот. Часть 1.

- 24 июля 2017, 12:57

- |

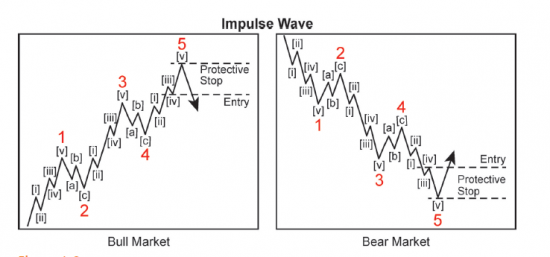

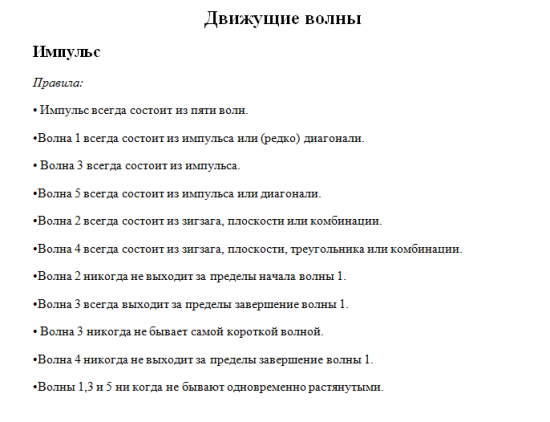

В EWP основным паттерном является пяти волновая действующая модель. Таких, действующих моделей всего две, это импульс и диагональ. Ранее уже было описана модель диагональ, и в ближайшее время заметка о диагоналях будет продолжена. В данный момент речь пойдет об импульсах.

Импульс – это наиболее распространенный вид действующей волны, и так как импульс является основным паттерном в EWP то, все, абсолютно все модели как начинаются с импульсов так ими и заканчиваются.

Существует всего несколько простых правил интерпретации ценового поведения внутри импульсов. Правило потому и называются правилом, что не допускает исключений и выполняется всегда.

( Читать дальше )

Гуманитарий начал изучать php. Какие я делаю шаги?

- 15 июля 2017, 22:37

- |

Сначала я плотно засел за учебник PHP 7 в подлиннике. Вроде из того что есть на русском, по отзывам самое лучшее.

200 первых страниц пошло легко. Легко все делается и проверяется. Что нового я примерно узнал?

( Читать дальше )

Грааль есть… ( алготрейдинг)

- 14 июля 2017, 11:03

- |

Грааль есть… ( алготрейдинг)

То, что грааль есть в высокочастотном алготрейдинге доказывают арбитражные, маркетмейкерские и др. стратегии. А можно ли придумать алгоритм, при кот. нет необходимости использования доп. ПО для достижения высоких скоростей (бюджетный вариант) и при этом получать гарантированно больше прибыльности на обычном ПО.

Рассмотрим начальные условия системы, с кот. мы имеем дело (бесспорные):

- Наличие трендовых и флетовых участков с неизвестными и разными промежутками по времени.

- Не прогнозируемость направления движения цены.

- Возможность использования в торговле нескольких инструментов (спот, фьючерсы, опционы).

- Цель – гарантированная прибыльность 100% годовых и выше при мин. просадках.

Напрашивается одновременная, синхронная работа 3 подсистем (3 роботов)- трендовой, флетовой, хеджевой.

Трендовая и флетовая работают скальпирскими сделками на фьючерсах, а хеджевая- скальпирскими и среднесрочными сделками и опционами, и фьючерсами.

( Читать дальше )

Дивидендные истории в России. Статистика закрытия гэпов (автор Spydell)

- 11 июля 2017, 21:22

- |

В этом году стремительность закрытия дивидендных гэпов поражает, но как обстояли дела раньше? Сколько времени требуется для закрытия див.гэпа?

Акциям Газпрома с 2007 по 2011 везло, гэп закрывали в тот же день, но и дивиденды никогда не превышали 2%. Как только выросли дивиденды, так и начались сложности. В 2012 году при дивах в 8.97 руб и отсечке на уровне 165 руб потребовалось 89 торговых дней, чтобы вернуться на тот же уровень. В 2013 44 дня, в 2014 80 дней, в 2015 31 день, а в прошлом году 80 торговых дней. Другими словами, чтобы за 5 лет отбить дивиденды в Газпроме в совокупности на 37.25 рублей необходимо было 324 торговых дня. Если в прошлые 5 лет вы бы инвестировали в Газпром фиксированную сумму в рублях, например, 1 млн руб в последний день перед закрытием реестра, то примерно за 16 календарных месяцев смогли бы получить около 250 тыс рублей.

Это один из худших показателей среди всех крупных компаний на ММВБ. Газпром отличается тем, что всегда падает и очень неохотно растет. Однако, это все равно заметно выше любого вида депозита в банках.

В таблице «дни» — это количество торговых дней после закрытия реестра, в течение которых акция закрывала дивидендных гэп. «минимум» — минимальная достигнутая цена в процессе закрытия гэапа, а «мин (%)» — величина падения в % от закрытия реестра до самого минимума в дивидендном гэпе. На примере Газпрома с 2012 по 2014 инвесторы терпели в худший момент около 17% убытка от последней котировки перед закрытием реестра.

У Сбербанка раньше были низкие дивы, поэтому и закрытие гэпов стремительное за исключением 2014 года, когда попали на негативную конъюнктуру. Именно в этот момент США и ЕС начали вводить санкции против банковского сектора, чуть позже начался коллапс рубля и банковской системы России, а потом отходняк.

Инвестируя фиксированную сумму в Сбербанк, можно было бы получить около 10% доходности примерно за календарный год ожидания. Статистику смазывает 2014. В таблице лимит 226 дней – это значит, что котировки не достигли предыдущего закрытия реестра до момент но момента истечения года. В целом, раньше Сбер был не самым выгодным в контексте дивидендной доходности.

( Читать дальше )

Рантье на фондовом рынке

- 11 июля 2017, 13:32

- |

По сути, рантье — это тот, кто имеет относительно стабильный денежный поток, на который можно жить.

Среди основных подходов к ФР наиболее близок будет дивидендный. Причина этого проста — именно он даёт возможность получить денежный поток (пенсию), на которую можно жить.

В отличие от дивидендного подхода есть подход на базе прироста стоимости актива. Это, скажем так, основной подход на ФР. Его популярность заключается в том, что вы сразу видите дело своих рук в виде прироста стоимости портфеля. Для более глубокого понимания различий можно взять пример с недвижимостью. Те, кто обращают своё внимание почти полностью на получаемую аренду, — это как раз представители, условно дивидендного подхода, а те, кто покупают недвижку на стадии незавершёнки с целью продать её подороже по мере готовности, — это любители прироста стоимости.

Хотя дивидендный подход связан с приростом стоимости, но, тем не менее, здесь это второстепенно. Главное тут — это размер дивидендов, их постоянство и возможный прирост.

( Читать дальше )

Куда вкладывают крупные инвесторы?

- 10 июля 2017, 13:09

- |

В связи с этим сейчас появилась мода на еврооблигации (евробонды) в долларах, которые как раз таки могут давать фиксированную доходность 5-12% годовых. Однако данная доходность достигается зачастую при использовании кредитного плеча 1:1 или 2:1. Т.е. когда под залог купленных облигаций берется кредит на покупку таких же облигаций. На мой взгляд, это опасное мероприятие, и инвесторы часто недооценивают риски таких вложений.

( Читать дальше )

Мини-производство.

- 09 июля 2017, 17:34

- |

Друзья добрый день. Нужен совет любого)

Есть помещение 250-400 кв.м… Есть возможность наскребсти инвестиции на миллиона 2 рублей.

территориально находится в М.О. на границе со смоленской.

какое можно мини производство освоить? может выращивать что, или собирать что то?

особенно интересуют идеи связанные с импортозамещением.

заранее благодарен за ответы.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал