Избранное трейдера Falcone

Как я открывался у американского брокера

- 21 октября 2016, 15:57

- |

С сотрудниками банка возникли некоторые трудности, частично описанные в предыдущем посте. По факту схема выглядит так:

В Банке Открытие открывается счет в долларах, что бы выводить с валютной секции доллары, потом с этого же счета отправлять их в Америку, и на этот же счет с Америки выводить доллары, заводить их на биржу и переводить в рубли.А так же дебетовая карта, что бы получить доступ к интернет банку, через который осуществляются эти переводы за исключением международного. У Открытия брокера выбирается

( Читать дальше )

- комментировать

- ★66

- Комментарии ( 76 )

Нормирование осцилляторов с помощью канала Боллинджера

- 21 октября 2016, 14:28

- |

Набор осцилляторов нормированных с помощью полос Боллинджера

Основными сигналами на вход в сделку, при использовании индикаторов разворота рынка – осцилляторов, являются:

- пересечение линии осциллятора с сигнальной, ниже уровня перекупленности или выше уровня перепроданности

- выход осциллятора из зоны перекупленности или перепроданности

Однако возникают две проблемы:

- если рынок находится в боковом диапазоне без сильных движений, показания индикатора не достигают стандартных уровней перекупленности перепроданности, хотя размах колебаний рынка достаточен для торговли.

- значения уровней перекупленности перепроданности – это два дополнительных параметра, которые необходимо подбирать при оптимизации торговой системы.

На рисунке ниже представлен дневной график фьючерсного контракта на индекс РТС с индикатором RSI.

( Читать дальше )

Элвис Марламов: практика агрессивных инвестиций 24.09.16

- 21 октября 2016, 11:46

- |

Презентация: https://goo.gl/SILFgF

Выступление на 22 конференции смартлаба:

http://confa.smart-lab.ru/20160924

Тест на вакансию трейдера в ЦБ

- 20 октября 2016, 15:10

- |

1.Казначейские векселя США выпускаются:

- ·с постоянным купоном

- ·с переменным купоном

- ·с дисконтом

- ·с премией

2.Формула наращения по простой процентной ставке выглядит так (где S – наращенная сумма, P – современная величина, I – процентная ставка, n – количество периодов начисления процентов):

- ·S=P(1+I*n)

- ·S=P/(1+I*n)

- ·S=P(1-I*n)

3.Одно из различий между форвардной сделкой и фьючерсом состоит в том, что:

- ·форвард – это простая срочная сделка, а фьючерс – наличная сделка с одновременным заключением обратной сделки с поставкой в срок

- ·форвард – это сделка с поставкой на срок с обязательным исполнением; фьючерс – срочная сделка с правом отказа от исполнения

- ·форвард – срочная сделка на внебиржевом рынке, с гибкими условиями; фьючерс – срочный биржевой контракт со стандартными условиями

( Читать дальше )

Торговля ложного пробоя флета!

- 20 октября 2016, 13:57

- |

Видео о ложном пробое флета и том, как его определить!

Каленкович про оптимальные риски в трейдинге. 4 года спустя

- 20 октября 2016, 11:22

- |

Предыдущее его легендарное выступление на нашей конфе было в 2012 году:

https://youtu.be/4IVx83T4wsE

Основные инвестиционные идеи Олега Клоченка: осень 2016

- 18 октября 2016, 18:32

- |

О методике

Когда из акций в облигации надо переходить? Когда доходность акций становится выше, чем у облигаций — это значит что акции слишком дешевые. А вот когда купонная доходность по бондам выше доходности по облигациям => рынок на максимуме.

Я работаю с отчетами эмитентов. Есть список бумаг в моем портфеле — я читаю их отчеты. Плюс я начинаю глубоко изучать то, что попадает в поле зрения моих интересов.

Я гуляю по улицам — и смотрю, что происходит в экономике.

Новости читаю раз в неделю.

Прогнозы

Ставка ЦБ будет снижаться.

К тому времени когда она составит 6% рынок будет переоценен. А пока можно покупать. Был весной на 65% в бондах с переменным купоном, ориентированным на инфляцию. Вместе со снижением ставки цены на недвижимость будут расти. Ипотека будет более доступна. Китайцы пришли, будут строить, народ будет покупать.

Конкретные акции

Ленэнерго-преф наращивал по мере роста. Эта акция — самая крупная дивидендная история этого года.

Алроса — наращивал и наращивать еще не поздно.

ВТБ — стоимостная инвестиция. Надежная уверенная игра. Силой обстоятельств ВТБ начнет приносить в 2019-2020 году существенный дивидендный доход. Бумага будет переоценена, дивидендная доходность сожмется и её можно будет спокойно продать.

( Читать дальше )

Пенсия за счет акций российских компаний

- 18 октября 2016, 08:36

- |

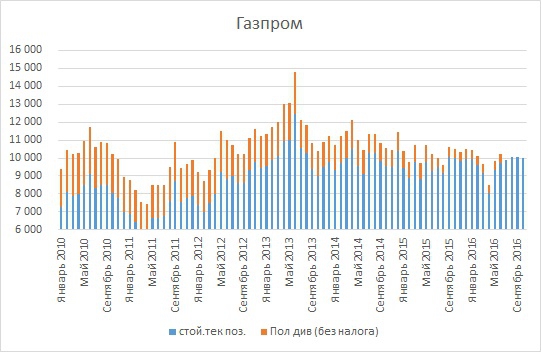

За расчет возьмем период с января 2010 по текущую дату (октябрь 2016). Будем инвестировать раз в месяц по 10 тысяч рублей в одну из бумаг, а потом сравним эффективность данных вложений, с депозитом в рублях под 10% и долларовым депозитом под 2% годовых.

Для начала предлагаю сделать расчет для акций Газпрома. Средняя цена за 5.5 лет 154, текущая цена 135. разница -19 руб или -12%.

Дивиденды за этот период были следующие:

2010 — 2.39

2011 — 3.85

2012 — 8.97

2013 — 5.99

2014 — 7.2

2015 — 7.2

2016 — 7.89

Теперь, давайте посмотрим, сколько же на сегодняшний день будут стоить этот портфель с учетом всех дивидендов. Напомню, на покупку мы потратили за 5.5 лет 820 тысяч рублей.

( Читать дальше )

Как влияет развитие алго-трейдинга на волотильность инструментов? Волотильность в долгосроке должна снижаться (или я ошибаюсь? я не замечаю снижение волотильности относительно прошлых лет) ?

- 18 октября 2016, 00:45

- |

Ой! Фу-у-у-у! Фу! Фу-у-у-у-у-у!!!

- 16 октября 2016, 22:54

- |

a) Для аналитики по фунту берём 2500 нормальных дневных трендов, по 500 для каждого дня недели, и по 125 для четырех условий: SELL и BUY после SELL; и после BUY. Начинаем эти 125 сделок закрывать с 1.00 каждый раз на 30 минут позже, а динамику изменения депозита переносить на график 0 — - — 24 — - — 48 часов. Затем считываем с каждого графика набор зигзагов до 11.00 и если зигзаги нового дня с ними не совпадают, то такого тренда не будет до вечера. Это «портреты валют». Итак для каждого дня недели есть от 17 до 24 зигзагов в группах SS BS BB SB. Для прогноза достаточно трех зигзагов из пяти, что обозначается цифрой 2, чтобы было по 1, если они равны. Записываeм утром такие сигналы GBP EUR CHF, к примеру, 14(6,3,5)x10 и считаем это прогнозом фунта В, или 9(3,2,4)х15 Н.

b) Заполняем такие зигзаги каждое утро и получаем статистику 37 недель 2014, 52 недель 2015, и 40 недель 2016 года. См. рис 1.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал