Избранное трейдера Falcone

Алгоритмический подход к созданию стратегий.Часть 3

- 24 апреля 2016, 11:47

- |

Начало здесь.

Это третья часть интервью со старшим менеджером алгоритмических стратегий большого хедж-фонда. В первой части мы обсуждали теоретическую стадию создания алгоритмической стратегии. Во второй части говорили о передаче стратегии «в производство». Это интервью вызвало много вопросов у наших читателей, ответы на которые были выделены в отдельный пост.

1.Как вы отслеживаете и управляете вашими моделями в боевых условиях? Какие дополнительные проверки и процедуры используются?

Я верю в ручное отслеживание прибыли/убытков в качестве инструмента диагностики. Мне нужно знать, каждый день, точный источник моих прибылей/убытков. Что подорожало, что подешевело, насколько и почему. Это дает мне уверенность, что модель работает, как должна, и это действует как система предупреждения плохих новостей.

( Читать дальше )

- комментировать

- ★21

- Комментарии ( 3 )

Торговля спреда между ближним и вторым фьючерсами на доллар

- 19 апреля 2016, 22:15

- |

by Team_Spring.Finacier

USDRUB Futs Spread. Part I.

Первый алгоритм вынашивался долго. Размышления на тему начались еще до того, как была собрана команда, которая может его реализовать.

Простой принцип: решили торговать спред между ближним фьючерсом на доллар и следующим фьючерсом на доллар.

Я бы сказал торговать DV01, или 3-х месячный FRA, или как кому еще угодно. Но эти термины я знаю только в связи со спецификой своей основной профессиональной деятельности. Обыватель и трейдер, торгующий на PA, назовет это просто «спред» и будет прав.

Графики mid’ов ближайшего и следующего фьючерсов на руб./долл., а также спреда между этими фьючерсами за 15.04.2016. Графики построены по принтам стаканов, сделанным ~5 раз в секунду.

( Читать дальше )

Как за рубежом борются с сервисами бинарных опционов

- 18 апреля 2016, 20:23

- |

В последние месяцы площадки, предлагающие торговлю бинарными опционами, попали под особенно мощный огонь финансовых регуляторов по всему миру. Судя по складывающейся тенденции, финансовые власти в разных странах, наконец, приняли решение считать бинарных брокеров не трейдерскими или инвестиционными компаниями, а организаторами азартных игр. Соответственно, их деятельность не подпадает под обычное финансовое регулирование и должна быть прекращена.

полностью статья здесь

3D арбитраж

- 18 апреля 2016, 09:39

- |

Общеизвестно, что классическим называют арбитраж, который реализуется между поставочным фьючерсом и его базовым активом. Он относится к рыночно – нейтральным стратегиям и является одним из самых низко рисковых стратегий работы на рынке ценных бумаг. Естественно платой за низкие риски является сопоставимая с ключевой ставкой ЦБ доходность.

Повысить доходность классической арбитражной позиции, без существенного увеличения рисков можно добавляя к двумерным арбитражным позициям (фьючерсы против базовых активов) дополнительное измерение (координату) в виде статистического арбитража фьючерсов или акций входящих в эти пары. Такой вид арбитража мы назвали 3D арбитраж.

Теоретически возможность для такого арбитража создана нашим рынком, где подавляющее число высоколиквидных ценных бумаг в среднесрочном, а тем более долгосрочном плане, высоко коррелированы. Это позволяет позицию по одной акции хеджировать двумя разными фьючерсами без существенного увеличения рисков (один фьючерс на эту же акцию, а другой — на другую акцию, но которая высоко коррелирована с первой). Или наоборот, хеджировать позицию по одному фьючерсу двумя акциями (одна акция — базовый актив, другая высоко коррелированна с базовым активом).

( Читать дальше )

Презентация Владимира Твардовского: "Расчет реализованной волатильности на историческом промежутке времени"

- 09 апреля 2016, 17:12

- |

Один из слайдов, ссылка на полную презу внизу

https://vk.com/doc620047_437418022

Владимир Витальевич кстати управляющий директор хедж-фонда Quantum Parity при Финаме, вот что он сегодня написал по результатам работы в 1-м квартале

Немного о прекрасном.

Наш маленький «хедж-фонд» Quantum Parity подвел таки итоги первого квартала 2016 года. Кратко ситуация выглядит так:

Активы растут, доходы тоже, а вот доходность, увы, падает.

Тому есть два объяснения: снижение средней волатильности по рынку, которое мы наблюдали в первом квартале против двух предыдущих и ограниченная капиталлоемкость наших арбитражных стратегий.

Если так дальше пойдет, придется оскоромиться направленными позициями и начать торговать фундаментал.

Либо ждать реального всплеска волатильности, от квадрата коей зависят наши доходности.

( Читать дальше )

Отдаю грааль в добрые руки

- 09 апреля 2016, 12:33

- |

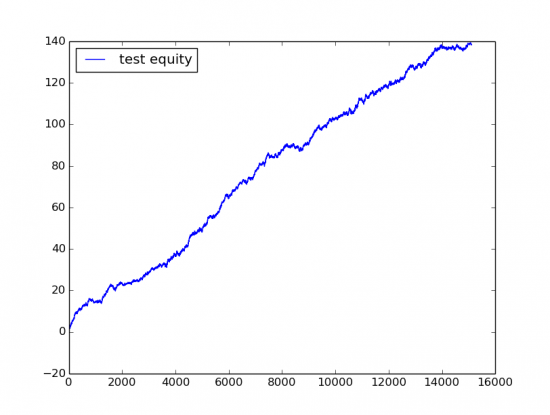

Сбербанк MOEX 15106 трейдов прибыль 140 руб на одну акцию, периодичность трейдов где-то 15 минут, equity где-то за год.

То же самое для Ri, 22237 трейдов прибыль 100000 пунктов на один контракт, или 5 пунктов на трейд, периодичность такая же 15 минут.

( Читать дальше )

Продолжаем разбираться в азах Теорвера!

- 02 апреля 2016, 14:31

- |

Согласно приведенной в комментариях к посту smart-lab.ru/blog/319672.php формуле (0.5)^n (спасибо Versum)

Допустим n= 3;

Мы ставим ставку на то, что монетка не выпадет орлом 3 раза подряд.

Вероятность этого события =(0.5)^3=0.125 или одна восьмая.

При этом мы имеем еще 7 событий имеющих такую же вероятность.

(1)р-р-р (2)р-р-о (3)р-о-о (4)р-о-р (5)о-о-р (6)о-р-р (7)о-р-о

При первом подбрасывании выпадает орел, что автоматически присваивает первым 4 событиям статус «невозможные», а это в свою очередь в 2 раза увеличивает вероятность выпадения 3 орлов к ряду. До 0,250 т.к. остается 4 равновероятных события, одно из которых выпадение 3 орлов.

При втором подбрасывании опять выпадает орел, и шансы на то, что мы проиграем увеличиваются опять же в 2 раза. Уже до 0,5 так как осталось лишь 2 варианта либо о-о-о либо о-о-р

В итоге: Рассуждать так –«Если уже выпало 4 орла подряд то при следующем подбрасывании выпадение решки более вероятно чем выпадение орла »

( Читать дальше )

Самый плохой день из жизни алгосистемы

- 01 апреля 2016, 04:26

- |

Убыток составил примерно 4% от капитала (при пересчете на первое «плечо»).

Всего за этот день по сберу система подала 999 заявок, которые превратились в 897 сделок.

Досадно, что треть этого убытка от того, что у системы «слетел» модуль, отвечающий за стоп-лоссы,

но 2/3 убытка это уже честный системный убыток.

Так что есть над чем работать, свои убыточные дни надо любить:)

Всем хорошего настроения:)

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал