SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Falcone

Как выбрать правильные цели в трейдинге?

- 12 сентября 2014, 01:07

- |

Всем здравствуйте.

Снова много букв, но прочитать стоит!

— Ощущения того, что ты идешь правильной дорогой, очень часто не хватает трейдеру. Волтер Даунс делится с нами своими наблюдениями о правильном и неправильном ведении дел, точнее об удачливых и неудачливых трейдерах. И его выводам мы склонны доверять. Во-первых, потому что большинство его рассуждений подтверждаются нашим опытом, а во-вторых, потому, что Волтер Даунс является профессиональным трейдером и консультантом по финансовым рынкам.

Неудачников в трейдинге всегда выделяет упрямое противоборство с реальностью: невероятные ожидания, подгонка результатов, желание быть правым, слепая вера. Неумение признавать действительность, принимать новые правила и адекватно планировать уменьшают шансы победить в этой борьбе с рыночной действительностью до нуля. Неважно, умный вы или нет, что думаете и говорите о себе, нас всех всегда рассудит рынок — великая экономическая стихия спроса и предложения.

Когда дела у Вас идут хорошо, Вы чувствуете себя великолепно. Но когда Ваши сделки неудачны, Ваша жизнь может превратиться в кошмар. Можно зарабатывать деньги неделями и потерять все за несколько минут. Эта ситуация повторяется снова и снова, трейдеры каждого поколения встречались с ней. Поэтому каждый должен признавать эту возможность и быть готовым переломить игру. Рациональные наблюдения и логические умозаключения позволят Вам найти ответы на необходимые вопросы.

В этой статье мы намерены рассмотреть всего один вопрос: «Чем отличается удачливый трейдер от неудачника?».

— Следующие 11 наблюдений я использую, чтобы держаться верной дороги. Вы можете сгруппировать эти наблюдения в таблицу и использовать ее в качестве мерила успеха трейдера.

Наблюдение №1

Самое большое число неудачников находятся в группе суточных или краткосрочных трейдеров. Причина этого даже не в сжатых временных рамках, а в том, что многие из этих трейдеров лишены хорошей подготовки и продуманного плана игры. Этот вид трейдинга не прощает даже минутных ошибок, манипуляции в нем наиболее рискованны, тогда как убытки, вызванные недостатком знаний и подготовки, возрастают многократно. Кроме того, эти трейдеры очень часто не имеют достаточного капитала. Удачливые трейдеры, в основном, торгуют в среднесрочном и долгосрочном временных диапазонах.

Вывод: Трейдинг в среднесрочном и долгосрочном временных диапазонах предоставляет большую вероятность успеха со статистической точки зрения. То же самое можно сказать и о капитализации. Чем больше начальный капитал, тем больше возможность выжить.

Наблюдение №2

Трейдеры-неудачники часто используют сложные системы и методологии и опираются на рекомендации гуру и «черных ящиков». Удачливые трейдеры, наоборот, используют простые техники. Все они используют либо модифицированные версии существующих техник, либо системы изобретенные ими самостоятельно.

Вывод: Существуют ошибочное мнение о том, что «сложный» означает «более хороший». Однако это не обязательно так. Логически можно доказать, что более простые техники обычно бывают более практичными и менее подверженными ложным интерпретациям. На самом деле важно не то, «простая» техника или «сложная». Важно то, можно при помощи этой системы делать деньги или нельзя. Отсюда можно заключить, что самую важную роль в процессе трейдинга играют Ваши собственные мысли и анализ. Этим можно объяснить, почему зачастую трейдеры, которые обладают только двумя качествами — настойчивостью и терпением, добиваются большего успеха, чем образованные супер-интеллектуалы или даже гении.

Наблюдение №3

Трейдеры-неудачники часто опираются на компьютерные системы и индикаторы. Они не тратят время на изучение математической основы этих систем и рассматривают обычно «попсовый» вариант их использования. Удачливые трейдеры понимают преимущества использования компьютера — такие, как возможность быстрого анализа большого количества данных и многих рынков. Однако они зачастую не брезгуют рисовать графики на бумаге, используя такие устаревшие инструменты, как карандаш, транспортир и калькулятор. Они пытаются изучить математические принципы средних и осцилляторов, и могут, в случае необходимости, нарисовать их самостоятельно, безо всяких компьютеров. Они понимают механизм рынка во всех мельчайших деталях.

Вывод: Если Вы хотите добиться успеха в любой сфере деятельности, необходимо понимать принципы функционирования всех механизмов, вовлеченных в эту сферу. Можно забивать гайки молотком, но это не самый практичный выход.

Наблюдение №4

Трейдеры-неудачники тратят много времени, анализируя, где рынок окажется завтра. Удачливые трейдеры проводят больше времени обдумывая свою реакцию на то, как реагировать на текущее движение рынка и соответственно планируют свою стратегию.

Вывод: Трейдеру будет сопутствовать удача, если он сможет предсказать, какой будет реакция толпы в той или иной ситуации. Если он способен ответить на иррациональные покупки и продажи толпы рациональным планом действий, возможность выигрыша всегда увеличивается. Отсюда можно сделать вывод, что быть удачливым трейдером легче, чем быть удачливым аналитиком, т.к. аналитик должен предсказывать движения рынка и рекомендовать, как получить максимальную прибыль. Если же спросить удачливого трейдера, в какую сторону пойдет рынок завтра, он скорее всего пожмет плечами и ответит, что будет следовать рынку, куда бы он не пошел. Этот ответ кажется бессодержательным, но свидетельствует о том, что трейдер внимательно следит за движением рынка.

Наблюдение №5

Трейдеры-неудачники держат в фокусе выигрышные сделки, а удачливые трейдеры обращают внимание на проигрышные сделки, возвраты и соотношение риска к прибыли.

Вывод. Наблюдение приводит нас к выводу, что гораздо важнее обращать внимание на риск, чем на прибыль или убытки. Удачливый трейдер учитывает, сколько денег он может заработать, а сколько потерять, и не обращает внимания на гипотетические максимумы и минимумы, которые ассоциируются с «правильным» и «неправильным».

Наблюдение №6

Трейдеры-неудачники часто не в состоянии контролировать свои эмоции. Удачливые трейдеры осознают свои эмоции и только затем переходят к анализу ситуации на рынке. Если ситуация не переменилась, эмоции игнорируются. В противном случае, эмоция признается верной и позиция закрывается.

Вывод: Если трейдер открывает и закрывает позиции, основываясь только на эмоциях, то его подход к рынку нельзя назвать ни практичным, ни рациональным. Но как это ни странно, не правы и те трейдеры, которые полностью игнорируют свои эмоции. В некоторых ситуациях такой подход может вызвать психические заболевания, которые возникают от психологических стрессов. Кроме того, тогда теряются некоторыми навыки трейдинга, которые хранятся в подсознании у каждого. Лучше всего принимать каждую эмоцию, а затем смотреть, сохранились ли еще те причины, по которым мы совершили тот или иной шаг. Подтверждение нашему заключению мы можем найти в том, что даже очень методичные трейдеры иногда выходят без видимых причин, зачастую взяв профит «тик в тик». Обычно это называют «удачей».

Наблюдение №7

Трейдеры-неудачники очень обеспокоены тем, чтобы оказаться правыми. Они любят состояние эйфории, когда в крови появляется адреналин. Они любят следить за рынком 24 часа в сутки. Один мой друг шутил, что новый трейдер не зайдет в комнату, если там нет аппарата, генерирующего котировки. Что касается состоявшихся трейдеров, то они признают эмоции, но не дают им возобладать. Им не обязательно постоянно смотреть на котировки. Они не обеспокоены тем, чтобы быть правыми. Они обращают внимание только на то, что может принести деньги и что не может. Они рассматривают весь процесс как интеллектуальную игру, в которой надо взять решающую взятку.

Вывод: Важно оставаться в синхронии с рынком, однако также важно, чтобы трейдинг на смешивался с Вашей личной жизнью. Чрезвычайная нагрузка ведет к психологической и физической деградации. Удачливые трейдеры стараются быстро реагировать на ситуацию, но для них это работа, а не пагубное пристрастие.

Наблюдение №8

Когда трейдер-неудачник проигрывает, он покупает новую книгу или систему и начинает работать по ней. Удачливый трейдер анализирует, что произошло, корректирует свою методологию с учетом новых полученных данных. Он не переходит сразу же на новую систему, а делает это только тогда, когда становится понятным, что старая система не оправдала себя. Лучшие трейдеры используют методы, эндемичные рыночной структуре, которые будут работать всегда. Возможность того, что сам рынок изменится настолько, что эта система станет недейственной, очень мала.

Вывод: Самые удачливые трейдеры твердо придерживаются своих наработок. Зачастую они используют одну или две техники, чья прибыльность была доказана временем. Использовать одну не очень хорошую систему лучше, чем перепрыгивать с одной на другую.

Наблюдение №9

Неудачники выбирают в качестве примеров известных трейдеров, которые сделали большие деньги и пытаются копировать их технику. Удачливые трейдеры просматривают все новые стратегии, однако используют их только в том случае, если они годятся в плане их собственного подхода. Она также любят наблюдать за тем, как рынок доказывает несостоятельность техник других трейдеров, делая из всего этого оргвыводы.

Вывод: В очередной раз мы видим, что личность трейдера, его знания и собственная система намного более важны, чем достижения рыночных гуру.

Наблюдение №10

Трейдеры-неудачники часто упускают многие факторы, от которых зависит вероятность получения прибыли. Удачливые трейдеры понимают, что прибыль связана с «потоком наличности». На рынок должно приходить больше средств, чем уходить от него. Все что влияет на этот процесс, должно учитываться.

Вывод: Все, что оказывает влияние на прибыльность, должно принимать в расчет.

Наблюдение №11

Неудачники часто воспринимают все слишком серьезно и не обладают чувством юмора. Удачливые трейдеры, напротив, самые веселые люди с самым богатым воображением в мире. Они испытывают радость от трейдинга и первые смеются удачной шутке. Они воспринимают свою работу серьезно, но всегда готовы посмеяться над собой.

Вывод: Известно, что психиатры всегда определяют, есть ли чувство юмора у человека. Чем более серьезен человек, тем больше вероятность того, что он болен.

Заключение:

Как удачливый, так и неудачливый трейдер считают трейдинг игрой. Но для первого это не просто времяпрепровождение, а призвание, которому он полностью посвящает себя, руководствуясь при этом этикой профессионального спортсмена.

( Читать дальше )

Снова много букв, но прочитать стоит!

— Ощущения того, что ты идешь правильной дорогой, очень часто не хватает трейдеру. Волтер Даунс делится с нами своими наблюдениями о правильном и неправильном ведении дел, точнее об удачливых и неудачливых трейдерах. И его выводам мы склонны доверять. Во-первых, потому что большинство его рассуждений подтверждаются нашим опытом, а во-вторых, потому, что Волтер Даунс является профессиональным трейдером и консультантом по финансовым рынкам.

Неудачников в трейдинге всегда выделяет упрямое противоборство с реальностью: невероятные ожидания, подгонка результатов, желание быть правым, слепая вера. Неумение признавать действительность, принимать новые правила и адекватно планировать уменьшают шансы победить в этой борьбе с рыночной действительностью до нуля. Неважно, умный вы или нет, что думаете и говорите о себе, нас всех всегда рассудит рынок — великая экономическая стихия спроса и предложения.

Когда дела у Вас идут хорошо, Вы чувствуете себя великолепно. Но когда Ваши сделки неудачны, Ваша жизнь может превратиться в кошмар. Можно зарабатывать деньги неделями и потерять все за несколько минут. Эта ситуация повторяется снова и снова, трейдеры каждого поколения встречались с ней. Поэтому каждый должен признавать эту возможность и быть готовым переломить игру. Рациональные наблюдения и логические умозаключения позволят Вам найти ответы на необходимые вопросы.

В этой статье мы намерены рассмотреть всего один вопрос: «Чем отличается удачливый трейдер от неудачника?».

— Следующие 11 наблюдений я использую, чтобы держаться верной дороги. Вы можете сгруппировать эти наблюдения в таблицу и использовать ее в качестве мерила успеха трейдера.

Наблюдение №1

Самое большое число неудачников находятся в группе суточных или краткосрочных трейдеров. Причина этого даже не в сжатых временных рамках, а в том, что многие из этих трейдеров лишены хорошей подготовки и продуманного плана игры. Этот вид трейдинга не прощает даже минутных ошибок, манипуляции в нем наиболее рискованны, тогда как убытки, вызванные недостатком знаний и подготовки, возрастают многократно. Кроме того, эти трейдеры очень часто не имеют достаточного капитала. Удачливые трейдеры, в основном, торгуют в среднесрочном и долгосрочном временных диапазонах.

Вывод: Трейдинг в среднесрочном и долгосрочном временных диапазонах предоставляет большую вероятность успеха со статистической точки зрения. То же самое можно сказать и о капитализации. Чем больше начальный капитал, тем больше возможность выжить.

Наблюдение №2

Трейдеры-неудачники часто используют сложные системы и методологии и опираются на рекомендации гуру и «черных ящиков». Удачливые трейдеры, наоборот, используют простые техники. Все они используют либо модифицированные версии существующих техник, либо системы изобретенные ими самостоятельно.

Вывод: Существуют ошибочное мнение о том, что «сложный» означает «более хороший». Однако это не обязательно так. Логически можно доказать, что более простые техники обычно бывают более практичными и менее подверженными ложным интерпретациям. На самом деле важно не то, «простая» техника или «сложная». Важно то, можно при помощи этой системы делать деньги или нельзя. Отсюда можно заключить, что самую важную роль в процессе трейдинга играют Ваши собственные мысли и анализ. Этим можно объяснить, почему зачастую трейдеры, которые обладают только двумя качествами — настойчивостью и терпением, добиваются большего успеха, чем образованные супер-интеллектуалы или даже гении.

Наблюдение №3

Трейдеры-неудачники часто опираются на компьютерные системы и индикаторы. Они не тратят время на изучение математической основы этих систем и рассматривают обычно «попсовый» вариант их использования. Удачливые трейдеры понимают преимущества использования компьютера — такие, как возможность быстрого анализа большого количества данных и многих рынков. Однако они зачастую не брезгуют рисовать графики на бумаге, используя такие устаревшие инструменты, как карандаш, транспортир и калькулятор. Они пытаются изучить математические принципы средних и осцилляторов, и могут, в случае необходимости, нарисовать их самостоятельно, безо всяких компьютеров. Они понимают механизм рынка во всех мельчайших деталях.

Вывод: Если Вы хотите добиться успеха в любой сфере деятельности, необходимо понимать принципы функционирования всех механизмов, вовлеченных в эту сферу. Можно забивать гайки молотком, но это не самый практичный выход.

Наблюдение №4

Трейдеры-неудачники тратят много времени, анализируя, где рынок окажется завтра. Удачливые трейдеры проводят больше времени обдумывая свою реакцию на то, как реагировать на текущее движение рынка и соответственно планируют свою стратегию.

Вывод: Трейдеру будет сопутствовать удача, если он сможет предсказать, какой будет реакция толпы в той или иной ситуации. Если он способен ответить на иррациональные покупки и продажи толпы рациональным планом действий, возможность выигрыша всегда увеличивается. Отсюда можно сделать вывод, что быть удачливым трейдером легче, чем быть удачливым аналитиком, т.к. аналитик должен предсказывать движения рынка и рекомендовать, как получить максимальную прибыль. Если же спросить удачливого трейдера, в какую сторону пойдет рынок завтра, он скорее всего пожмет плечами и ответит, что будет следовать рынку, куда бы он не пошел. Этот ответ кажется бессодержательным, но свидетельствует о том, что трейдер внимательно следит за движением рынка.

Наблюдение №5

Трейдеры-неудачники держат в фокусе выигрышные сделки, а удачливые трейдеры обращают внимание на проигрышные сделки, возвраты и соотношение риска к прибыли.

Вывод. Наблюдение приводит нас к выводу, что гораздо важнее обращать внимание на риск, чем на прибыль или убытки. Удачливый трейдер учитывает, сколько денег он может заработать, а сколько потерять, и не обращает внимания на гипотетические максимумы и минимумы, которые ассоциируются с «правильным» и «неправильным».

Наблюдение №6

Трейдеры-неудачники часто не в состоянии контролировать свои эмоции. Удачливые трейдеры осознают свои эмоции и только затем переходят к анализу ситуации на рынке. Если ситуация не переменилась, эмоции игнорируются. В противном случае, эмоция признается верной и позиция закрывается.

Вывод: Если трейдер открывает и закрывает позиции, основываясь только на эмоциях, то его подход к рынку нельзя назвать ни практичным, ни рациональным. Но как это ни странно, не правы и те трейдеры, которые полностью игнорируют свои эмоции. В некоторых ситуациях такой подход может вызвать психические заболевания, которые возникают от психологических стрессов. Кроме того, тогда теряются некоторыми навыки трейдинга, которые хранятся в подсознании у каждого. Лучше всего принимать каждую эмоцию, а затем смотреть, сохранились ли еще те причины, по которым мы совершили тот или иной шаг. Подтверждение нашему заключению мы можем найти в том, что даже очень методичные трейдеры иногда выходят без видимых причин, зачастую взяв профит «тик в тик». Обычно это называют «удачей».

Наблюдение №7

Трейдеры-неудачники очень обеспокоены тем, чтобы оказаться правыми. Они любят состояние эйфории, когда в крови появляется адреналин. Они любят следить за рынком 24 часа в сутки. Один мой друг шутил, что новый трейдер не зайдет в комнату, если там нет аппарата, генерирующего котировки. Что касается состоявшихся трейдеров, то они признают эмоции, но не дают им возобладать. Им не обязательно постоянно смотреть на котировки. Они не обеспокоены тем, чтобы быть правыми. Они обращают внимание только на то, что может принести деньги и что не может. Они рассматривают весь процесс как интеллектуальную игру, в которой надо взять решающую взятку.

Вывод: Важно оставаться в синхронии с рынком, однако также важно, чтобы трейдинг на смешивался с Вашей личной жизнью. Чрезвычайная нагрузка ведет к психологической и физической деградации. Удачливые трейдеры стараются быстро реагировать на ситуацию, но для них это работа, а не пагубное пристрастие.

Наблюдение №8

Когда трейдер-неудачник проигрывает, он покупает новую книгу или систему и начинает работать по ней. Удачливый трейдер анализирует, что произошло, корректирует свою методологию с учетом новых полученных данных. Он не переходит сразу же на новую систему, а делает это только тогда, когда становится понятным, что старая система не оправдала себя. Лучшие трейдеры используют методы, эндемичные рыночной структуре, которые будут работать всегда. Возможность того, что сам рынок изменится настолько, что эта система станет недейственной, очень мала.

Вывод: Самые удачливые трейдеры твердо придерживаются своих наработок. Зачастую они используют одну или две техники, чья прибыльность была доказана временем. Использовать одну не очень хорошую систему лучше, чем перепрыгивать с одной на другую.

Наблюдение №9

Неудачники выбирают в качестве примеров известных трейдеров, которые сделали большие деньги и пытаются копировать их технику. Удачливые трейдеры просматривают все новые стратегии, однако используют их только в том случае, если они годятся в плане их собственного подхода. Она также любят наблюдать за тем, как рынок доказывает несостоятельность техник других трейдеров, делая из всего этого оргвыводы.

Вывод: В очередной раз мы видим, что личность трейдера, его знания и собственная система намного более важны, чем достижения рыночных гуру.

Наблюдение №10

Трейдеры-неудачники часто упускают многие факторы, от которых зависит вероятность получения прибыли. Удачливые трейдеры понимают, что прибыль связана с «потоком наличности». На рынок должно приходить больше средств, чем уходить от него. Все что влияет на этот процесс, должно учитываться.

Вывод: Все, что оказывает влияние на прибыльность, должно принимать в расчет.

Наблюдение №11

Неудачники часто воспринимают все слишком серьезно и не обладают чувством юмора. Удачливые трейдеры, напротив, самые веселые люди с самым богатым воображением в мире. Они испытывают радость от трейдинга и первые смеются удачной шутке. Они воспринимают свою работу серьезно, но всегда готовы посмеяться над собой.

Вывод: Известно, что психиатры всегда определяют, есть ли чувство юмора у человека. Чем более серьезен человек, тем больше вероятность того, что он болен.

Заключение:

Как удачливый, так и неудачливый трейдер считают трейдинг игрой. Но для первого это не просто времяпрепровождение, а призвание, которому он полностью посвящает себя, руководствуясь при этом этикой профессионального спортсмена.

( Читать дальше )

- комментировать

- ★38

- Комментарии ( 12 )

webinar " Определение точки входа "

- 11 сентября 2014, 18:44

- |

— Обработка и сбор информации

— Ожидание

— Решение

Самые нерейтинговые видео

- 10 сентября 2014, 19:02

- |

Представляю новое видео «Подробно о еврооблигациях». Знаю, что учебные и общеобразовательные видео это нерейтинговые материалы, но и что с того? Мы пашем свое маленькое поле — может быть кому то пригодится и этот материал, а за рейтингом мы гонимся.

В 2016 – 2017 году будет «перезагрузка рынка» и подобные материалы выйдут на первые места, а дешевые понтовщики, позирующие на фоне прокатных машин, уйдут на третьи роли.

В 2016 – 2017 году будет «перезагрузка рынка» и подобные материалы выйдут на первые места, а дешевые понтовщики, позирующие на фоне прокатных машин, уйдут на третьи роли.

Счет 6мио??? некруто ниразу

- 10 сентября 2014, 15:40

- |

В интернете неоднократно попадалась инфа, что дескать трейдер со счета в 6мио делая 25% годовых может зарабатывать себе на жисть и кормить семью. Впринципе вполне логична 25% от 6мио в год это 1.5мио, но на практике это ниразу не так. Имею счет в 6мио (счас правда откатило слегка) — поэтому описываю реальные ощущения от торговли.

посчитаем расклад с профитом в 25% годовых… сколько денег реально получим на руки...

1) надо отбить инфляцию, -8% от счета в 6 мио это уже -480000

2) расходы на торговлю выделенный сервак+тслаб+инет -60000 это примерно -1%

3) комиссы брокера примерно 20- 25% от профита пусть будет -5%

4) всякие проскальзывания, глюки-хрюки, отключения электричества, косяки брокера, тслаба и человеческий фактор забирают еще -20% от профита…

итого с 25% идеального профита -8%-1%-5%-5%=25-19=6% останутся всего 6% чистой прибыли до налогов, что в рублях 360000руб

3) учтем налоги ндфл =- 0.13(480000+360000)=-110000

( Читать дальше )

посчитаем расклад с профитом в 25% годовых… сколько денег реально получим на руки...

1) надо отбить инфляцию, -8% от счета в 6 мио это уже -480000

2) расходы на торговлю выделенный сервак+тслаб+инет -60000 это примерно -1%

3) комиссы брокера примерно 20- 25% от профита пусть будет -5%

4) всякие проскальзывания, глюки-хрюки, отключения электричества, косяки брокера, тслаба и человеческий фактор забирают еще -20% от профита…

итого с 25% идеального профита -8%-1%-5%-5%=25-19=6% останутся всего 6% чистой прибыли до налогов, что в рублях 360000руб

3) учтем налоги ндфл =- 0.13(480000+360000)=-110000

( Читать дальше )

Вот что я заметил )

- 10 сентября 2014, 14:58

- |

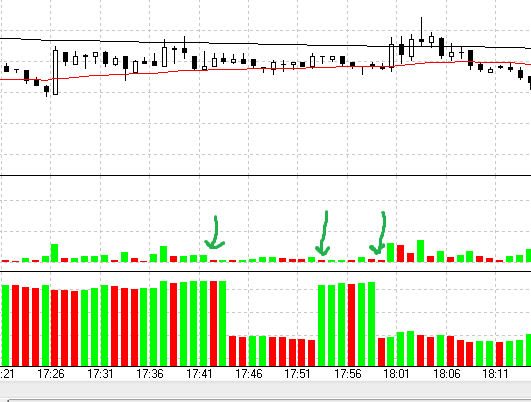

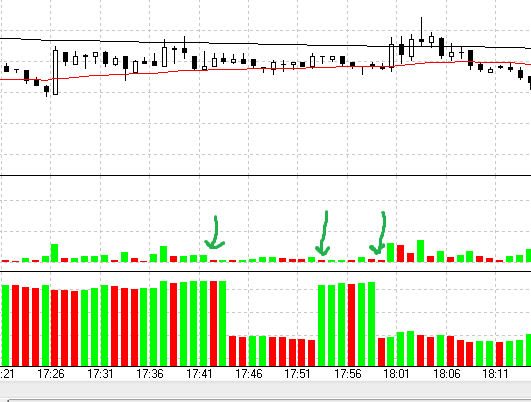

Короче неоднакратно замечаю такую вещь )

Ведь перед нами график цены и времени, где цена изменяется с течением времени ) Всё зависит от тайма. И вот открываешь сделку и если она идёт в плюс, значит позиция верная, если в минус, то нет смысла держать минус дальше, значит позиция не верная, надо либо закрыться либо перевернуться )

Я просто не раз замечаю, если поза верная то идёт в плюс практически сразу, если нет то идёт минус )

На практике это выглядело бы следующим образом. Допустип берём тайм 5 мин, открываем сделку, если в течении следующих 5 мин идём в плюс, значит поза верная, если минус значит неверная ) Философия такая, что если идёт минус каковы шансы что развернётся и нет смысла делать минус ещё больше, если идёт в плюс значит ожидание положительное и поза верная ) Когда война никто же не ожидает что в ближайшее время будит мир и когда мир никто не ожидает что именно сейчас будит война. На этом можно бы было построить систему входа в позицию с положительным и отрицательным ожиданием )

Ведь перед нами график цены и времени, где цена изменяется с течением времени ) Всё зависит от тайма. И вот открываешь сделку и если она идёт в плюс, значит позиция верная, если в минус, то нет смысла держать минус дальше, значит позиция не верная, надо либо закрыться либо перевернуться )

Я просто не раз замечаю, если поза верная то идёт в плюс практически сразу, если нет то идёт минус )

На практике это выглядело бы следующим образом. Допустип берём тайм 5 мин, открываем сделку, если в течении следующих 5 мин идём в плюс, значит поза верная, если минус значит неверная ) Философия такая, что если идёт минус каковы шансы что развернётся и нет смысла делать минус ещё больше, если идёт в плюс значит ожидание положительное и поза верная ) Когда война никто же не ожидает что в ближайшее время будит мир и когда мир никто не ожидает что именно сейчас будит война. На этом можно бы было построить систему входа в позицию с положительным и отрицательным ожиданием )

Биржа в губернском городе Пермь

- 09 сентября 2014, 19:37

- |

Во многих губернских городах Российской империи после начала экономического подъема конца 19 начала 20 века, возникали товарные биржи. Расскажем сегодня историю возникновения и работы Пермской биржи.

Набережный сад. Летний домик для биржи.

Заявку на открытие биржи Городская Дума подала в министерство финансов еще в 1885 году, город был центром оживлённого товарообмена, и давно назрела необходимость создания центра упорядочения купеческих сделок. Но сама биржа была открыта спустя 15 лет, 7 (20) октября 1901 года. Причиной такого затяжного периода на согласие и открытие биржи служил всё тот же фактор «косности купечества», которое с большой настороженностью относилось к подобным экономическим внедрениям. Это было повсеместно во всех городах России, где в разное время в этот период открывались биржи, и именно этим было вызван, спад интереса к пермской бирже через несколько лет после начала торгов.

( Читать дальше )

Набережный сад. Летний домик для биржи.

Заявку на открытие биржи Городская Дума подала в министерство финансов еще в 1885 году, город был центром оживлённого товарообмена, и давно назрела необходимость создания центра упорядочения купеческих сделок. Но сама биржа была открыта спустя 15 лет, 7 (20) октября 1901 года. Причиной такого затяжного периода на согласие и открытие биржи служил всё тот же фактор «косности купечества», которое с большой настороженностью относилось к подобным экономическим внедрениям. Это было повсеместно во всех городах России, где в разное время в этот период открывались биржи, и именно этим было вызван, спад интереса к пермской бирже через несколько лет после начала торгов.

( Читать дальше )

13 пунктов обвинения Путина или без вины виноватый

- 09 сентября 2014, 17:11

- |

При беседе с весьма интересным собеседником Виктор ~ была затронута очень обширная тема, отвечать дальше в комментариях я не стал. Так как коротко тут ответить не получится. Вот и решил ответить открытым письмом. Прошу прощения у модераторов сайта, что выкладываю блог в «общую ленту» а не в оффтоп.

Все же топик касается не только моего лично общения с Виктор ~ и политики, но имеет и экономическую подоплеку.

И так приступим. Буду отвечать на все медленно, с расстановкой и пояснениями.

Виктор ~ пишет:

Это некие конкретности которые взяты здесь ibigdan.livejournal.com/15570050.html#comments (сразу добавлю, что не все мне импонирует у автора этого блога) Там очень много комментариев, есть интересные, а есть и такие, какими грешите вы.

( Читать дальше )

Все же топик касается не только моего лично общения с Виктор ~ и политики, но имеет и экономическую подоплеку.

И так приступим. Буду отвечать на все медленно, с расстановкой и пояснениями.

Виктор ~ пишет:

Это некие конкретности которые взяты здесь ibigdan.livejournal.com/15570050.html#comments (сразу добавлю, что не все мне импонирует у автора этого блога) Там очень много комментариев, есть интересные, а есть и такие, какими грешите вы.

( Читать дальше )

Вопрос

- 08 сентября 2014, 19:29

- |

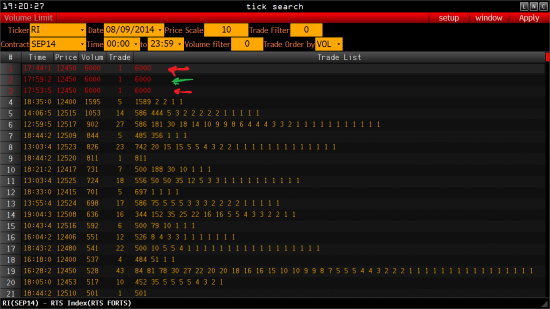

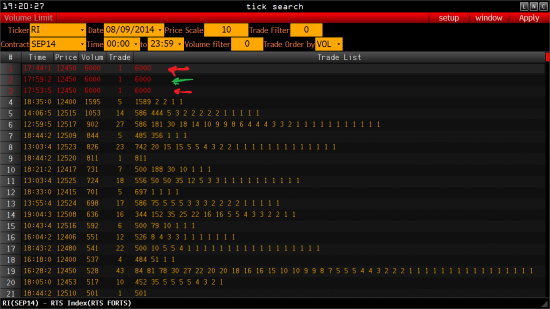

Возник вопрос, через волфикс увидел как прошли три крупные сделки, каждая по 6000 коней. В терминале Транзак в объемах таковых небыло, но по ОИ все таки видно что сделки были. Почему не отобразился объем? Ведь такие сделки а то и больше могут проходить среди дня, но по «объему» они не заметны ..

( Читать дальше )

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал