Избранное трейдера Falcone

Качайте, алгоритмы и стратегии для торговли на NYSE и NASDAQ. +список сайтов.

- 26 сентября 2019, 12:36

- |

По сути они мало чем отличаются друг от друга. 1-й вариант наиболее полноценный. Самым оптимальным вариантом думаю будет сделать самому один свой из этих трех, взяв с каждого наиболее полезное и подходящее под себя. Так же в конце топика будет список брокеров и полезных сайтов для торговли.

Здесь весь материал выкладывать не буду, его много только по первому варианту 45 страниц. Предоставлю несколько скринов с каждого варианта.

Ссылка на весь материал внизу топика.

( Читать дальше )

- комментировать

- ★207

- Комментарии ( 48 )

Ложь, большая ложь и корреляции. Не всегда доверяйте красивым графикам (перевод с elliottwave com)

- 25 сентября 2019, 13:08

- |

Видите ли, корреляции растут и уменьшаются, и эта кажущаяся корреляция выглядит не так хорошо, если мы посмотрим на историю до 2014 года. На самом деле, отношения между избыточными резервами и долларом могут полностью измениться. В 2008 году, когда Федеральная резервная система наводнила рынок ликвидностью (а избыточные резервы увеличивались), доллар США фактически повысился в цене. По общему признанию, это было совпадением и без эффекта запаздывания, но дело в том, что во времена стресса очевидные корреляции могут значительно разрушиться. Вполне возможно, что после кризиса 2008 года динамика резервов и доллара каким-то образом стала симбиотической, но я бы не стал на это ставить. Я всегда предпочел бы поставить на волны Эллиотта.

( Читать дальше )

Математическая модель рынка. Метод определения "справедливых" цен

- 25 сентября 2019, 09:29

- |

Здравствуйте, дамы и господа!

Думаю, что всем хочется покупать финансовые инструменты подешевле, а продавать подороже. Реакция участников торгов на новости, как правило, непропорциональна и чрезмерна: пессимисты склонны недооценивать актив, а оптимисты, напротив, его переоценивают. В определении текущих «перекупленности» или «перепроданности» активов теханализ помогает мало. Предположим, что золото подорожало и его цена в USD на историческом максимуме. Означает ли это, что его цена «несправедливо» завышена? Совсем необязательно. Она может вырасти, например, если девальвировался доллар, и тогда самая высокая его цена остается справедливой и обоснованной. А если ВСЕ основные валюты постепенно теряют покупательскую способность? Тогда девальвация USD может быть незаметна, но цена золота (и многих других активов) «справедливо» вырастет из-за инфляции.

Несколько перефразируя Дядю Федора, можно сказать, что чтобы купить что-нибудь ненужное, инвесторам надо продать что-нибудь ненужное. Деньги «перетекают» из акций в золото и облигации, из драгметаллов в кеш, из одной валюты в другую (и обратно). Поэтому для «справедливой» оценки актива его цену нужно сравнивать с ценами максимально широкого набора финансовых инструментов и построить математическую модель взаимных зависимостей их стоимости.

( Читать дальше )

Объясните дилетанту: хеджирование.

- 25 сентября 2019, 00:50

- |

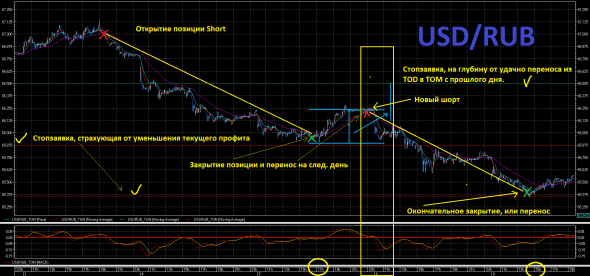

Перенос позиции. Свой опыт.

- 24 сентября 2019, 21:31

- |

Для профи не проблема решить, что делать с текущей прибыльной позицией. А для меня зеленого фантомаса это поначалу была дилемма, что делать дальше в условиях, когда позицию открыл системно, она правильная и как сохранить ее без потерь. Ждать свою цель иногда приходится несколько дней. Поэтому решил этот вопрос следующим образом:

В течение дня, если направление цены ожидаемое — я фиксирую профит, ставлю стоп заявку, соответствующую позиции (в данном примере позиция Шорт и такая же стоп заявка с таким же объемом). Далее я жду отскок и затем открываю опять шорт. При этом ставлю новую уже защитную стоп заявку (покупка), равную диапазону между закрытием старой и открытием новой позиции. В случае дальнейшего снижения цены срабатывает стоп заявка и и позиция без потерь движется дальше. В случае, если произошел отскок — открытие новой позиции дополняет предыдущий профит. Если цена развернулась — срабатывает защитная стоп заявка, глубину которой можно сузить, но никогда не расширять. Таким же образом можно решить перенос позиции из ТОД в ТОМ, без оплаты плечей. Обычно я использую своп для переноса позиции.

Перенос позиции через ночь всегда требует дополнительных данных для принятия решения. Бывает, что открытие рынка не всегда ожидаемое, в таком случае задел вчерашнего дня можно использовать для закрытия позиции в безубыток.

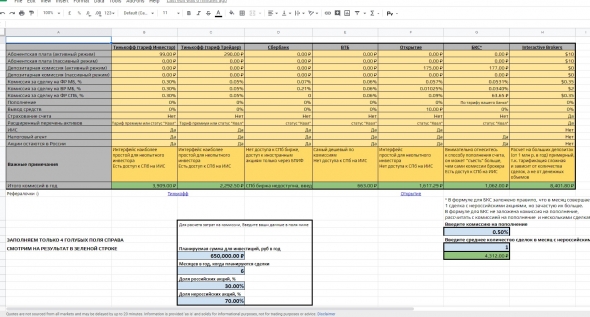

Калькулятор комиссий брокеров

- 24 сентября 2019, 11:23

- |

Знаю, что тысячу уже таких табличек делали ранее, но я не нашел ни одной, которая могла бы считать комиссии брокеров по заданным параметрам. Поэтому сделал такую сам :)

Чтобы погонять разные тарифы разных брокеров по разным параметрам, создайте свою копию таблицы:

docs.google.com/spreadsheets/d/1q0_RU4_qLjNZ6pleqkX2albmLl60ZZ6-NQuqTXWaMRs/edit?usp=sharing

Нажать ФАЙЛ — СОЗДАТЬ КОПИЮ.

Собственно вопрос к сообществу такой — правильные ли комиссии я там указал? Актуальные ли это комиссии, или вы пользуетесь брокером из таблицы, и они другие?

Какие особенности я не учел? Какого популярного брокера стоит вставить, какие у него условия?

Здесь нет комиссий по срочному рынку и по маржинальной торговле, потому что я их не использую.

Телеграм

Побочные эффекты отрицательных процентных ставок

- 23 сентября 2019, 17:24

- |

А здесь я хочу порассуждать о том, какие побочные эффекты рождает этот инструмент монетарной политики.

Понятно, что центральные банки уводят процентные ставки в минус в первую очередь во имя борьбы с рецессией и дефляцией. Но почему это не всегда работает как задумано? Классический пример — Япония, ЦБ которой, кстати, является первопроходцем в мире отрицательных процентных ставок. Тем не менее, Япония уже много лет не может выйти на траекторию устойчивого экономического роста и вырваться из дефляционной спирали.

В теории дешевые заемные деньги должны побуждать бизнес инвестировать в производство. А население — к более активному потреблению. А на практике политика дешевых денег открывает грандиозный простор для различных спекуляций. Действительно, раз где-то дают (почти) бесплатные деньги, то логично их взять. А затем вложить в активы другой страны, где процентные ставки высокие. Получаем carry trade.

Спекулянт получает кредитные средства по минимальной возможным ставкам, например в Японии. Затем он переводит эти деньги в валюты других стран, в которых депозитные ставки выше. Например, в британский фунт, китайский юань или даже российский рубль. Простой депозит или государственные облигации в этих валютах принесут легкий доход. И останется лишь вернуть бесплатный (или почти бесплатный) кредит в исходной стране. Конечно, в этой схеме присутствует риск неблагоприятного изменения валютных курсов. И иногда особо жадные спекулянты (которые не хеджируют валютные риски) получают от этого большие убытки. Но, несмотря на это, огромные капиталы продолжают играть в эту спекулятивную игру. А сама эта игра приводит к тому, что отрицательные процентные ставки способствуют оттоку капитала из страны вместо стимулирования местной экономики.

Дешевые кредитные деньги вообще гораздо активнее участвуют в спекуляциях, чем в реальных инвестициях, даже если остаются в стране.

Конечно, гораздо проще купить за счет дешевого кредита какой-нибудь актив на перепродажу, чем построить новый завод. Так и образуются пузыри на рынках недвижимости и акций.

Собственно в понимании этого и заключается основная польза для частного инвестора. При этой политике кредитных денег становится слишком много, а когда-нибудь по долгам все равно придется платить. В этот момент начнут лопаться надутые спекулятивные пузыри. Поэтому при принятии инвестиционных решений так важно знать справедливую стоимость объекта инвестиций. Или хотя бы понимать, насколько обоснован рост цены на актив.

Другой побочный эффект политики отрицательных процентных ставок — это ограничение наличных денег. Действительно, население и мелкий бизнес могут хранить деньги в наличной форме. И ждать более низких цен на все. А отрицательные процентные ставки призваны как раз активизировать покупки и потребление. Соответственно, обращение наличных денег нужно ограничить или вообще отменить, чтобы не подрывать эффект монетарной политики отрицательных ставок. И некоторые страны (например, Швеция) уже близки к полностью безналичной экономике.

( Читать дальше )

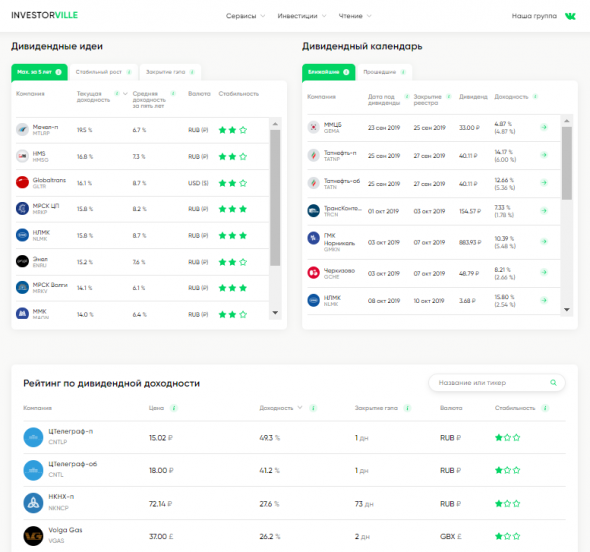

Супер база по дивидендам! (сам сделал :))

- 22 сентября 2019, 21:05

- |

Я периодически работаю над своим онлайн проектом и недавно сделал очень крутую штуку, которой хотел бы поделиться со Смарт-лабом, так как считаю, что сделал очень качественную базу по дивидендам российских компаний

Помимо нее на сайте еще куча всего интересного, но ниже хотел бы остановиться только на ней: https://investorville.ru/dividends

I. Начну с того, что на основной странице вы найдете три раздела:

1) Дивидендные идеи (по доходности, росту и закрытиям гэпов — все самое основное)

2) Дивидендный календарь

3) Рейтинг по всем российским компаниям (все российские компании со всех бирж)

Если что-то непонятно — внизу каждой страницы есть FAQ

II. Особое внимание я уделил расчету дивидендной доходности — она считается очень качественно, как если бы это считал аналитик.

В отличие от остальных сервисов, я собираю данные еще и по рекомендациям Советам Директоров. Когда СД рекомендует дивиденд — у меня это отражено.

Даже сложные случаи, когда, например, Evraz plc торгуется в пенсах, а платит в долларах — у меня все верно будет рассчитано :)

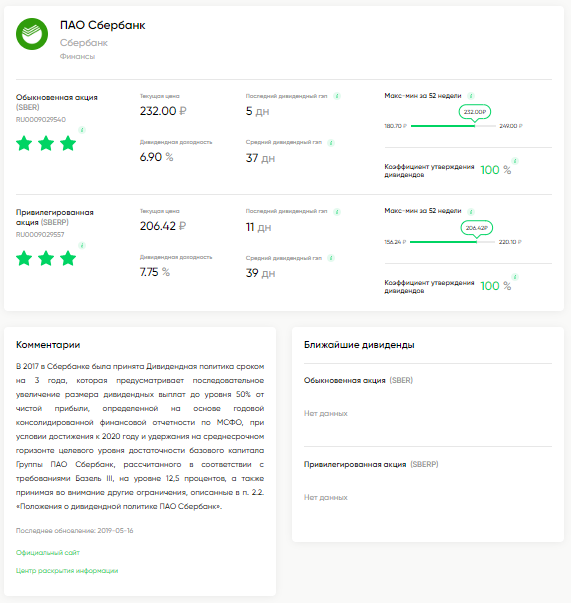

III. По каждой компании есть своя страничка, выглядит это так (https://investorville.ru/dividends/sberbank):

Это верхняя часть — тут есть:

- мин-макс за 52 недели

- дивидендная политика

- коэффициент утверждения дивидендов (всегда ли ГОСА/ВОСА утверждали рекомендации СД?)

- дивидендные гэпы (я еще считаю «средний гэп за 5 лет» — дело в том, что одна компания может заплатить 1 руб. и закрыть гэп за 1 день, а другая 10 руб. и гэп за 5 дней — последний вариант точно лучше, и «средний див гэп» как раз это учитывает, это «средневзвешенный показатель»)

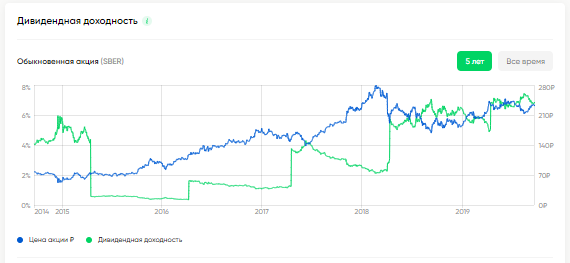

Ниже будет такой график, который подскажет вам какая у Сбера раньше была дивдоходность (выясняется, что текущая дивдоходность довольно высока, может быть хорошее время для покупки?)

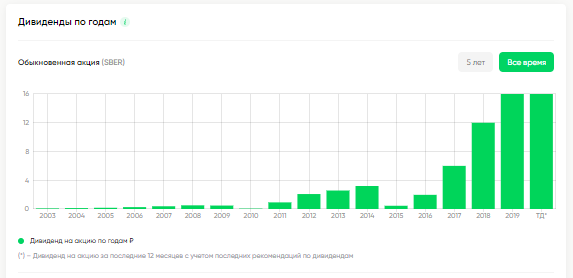

Также есть и группировка дивидендов по годам (такое правда есть у многих других сервисов)

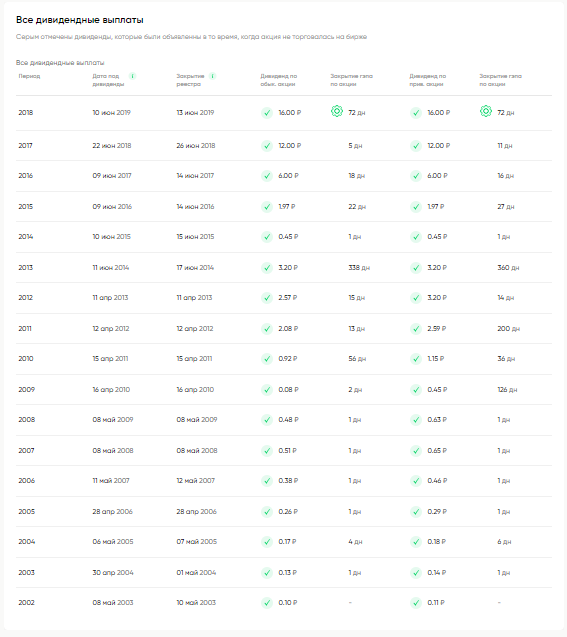

Ну и конечно все дивидендные выплаты:

И конечно еще несколько уникальных фишек:

1) Вы всегда сможете посмотреть в таблице выше был ли утвержден дивиденд Собранием акционеров или нет. Например, по НМТП за 9М 2015 г. собрание не утвердило рекомендацию СД (такое бывает редко, но можете убедиться сами: https://investorville.ru/dividends/ncsp )

2) На примере НМТП вы можете посмотреть и более старые дивиденды — те, которые были объявлены, когда компания еще не была публичной — такие дивиденды окрашиваются в серый цвет

3) Ну и для каждой дивидендной выплаты посчитан див гэп! Теперь вы можете анализировать все российские компании и по этому показателю, имхо, очень удобно. Знак «шестеренки» означает, что дивидендный гэп еще не закрыт.

Мой сайт: https://investorville.ru/

Моя группа ВК: https://vk.com/investorville

Буду рад ответить на ваши вопросы и комментарии :)

P.S. если вы нашли ошибку, то, пожалуйста, дважды перепроверьте свои расчеты, т.к. я очень тщательно работал над точностью данных :)

Использование облигаций для защиты диверсифицированного портфеля акций от глубокой просадки по счету в случае коррекции рынка – положительный опыт

- 20 сентября 2019, 12:41

- |

Любой портфельный управляющий знает, насколько тяжело бывает переждать (перетерпеть, «пересидеть») коррекцию на фондовом рынке. Тут я подразумеваю, что речь идет о *в целом бычьем на средне-сроке* рынке. Именно такой рынок мы наблюдаем в России последние 5 лет и в США – последние 10 лет.

Поэтому меня этот вопрос волновал – как защититься от просадки, и (боже упаси!) не продавать ничего на падении/«на дне». Со студенческих времен я помнил, что облигации – один из таких методов защиты. Тем не менее, я никогда ранее его не применял – облигации казались мне «слишком низкодоходным» инструментом.

Только 3 года назад я впервые для себя начал экспериментировать с облигациями. При этом первые свои акции купил 22 года назад. Что могу сразу сказать – для тех кто искушен в акциях, бояться облигаций не надо, они проще акций, причем существенно (но осторожно с подводными камнями!). Поработать головой там все-таки придется – мы имеем на московской бирже около

( Читать дальше )

Абрау-Дюрсо - в 2020 г. вложит 1 млрд руб. в расширение площадей виноградников

- 19 сентября 2019, 11:29

- |

«В следующем году — почти 1 млрд руб.»

Большой объем средств направят на закупку техники, но в дальнейшем инвестиции на эти цели могут быть меньше.

«У нас прошла череда сделок по покупкам виноградопригодной земли. Методом нескольких сделок и скупки лучших, по нашему мнению, кусков земли в Анапском районе довели общую площадь виноградопригодных земель в нашей группе до 3 тыс. 600 га. Мы хотим высаживать от 300 до 500 га, но не всегда технически получается»

В прошлом году «Абрау-Дюрсо» продала 37,5 млн бутылок вина — рекорд для компании. В дальнейшем компания будет наращивать свое производство.

«Но нет столько виноградников, чтобы «Абрау-Дюрсо» мог взять достаточное количество виноматериалов непосредственно в России. Единственный ответ реальный — это наращивание своих виноградных площадей и попытки выходить на переработку большего количества винограда»

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал