Избранное трейдера Fandor777

Тем, у кого есть банковские счета в ЕС

- 06 февраля 2018, 14:59

- |

Имейте в виду, то, что написано ниже — совсем не шутки. У меня пару знакомых уже начинают дергать. Гайки крутят и будут крутить дальше, если документов нет или они недостаточны, можно нарваться. Учтите также, что совсем скоро Россия тоже будет в этой системе, и через какое-то время у российской налоговой тоже могут появиться вопросы. Так что думайте, вопрос серьезный.

Европейские банки ужесточили контроль за счетами российских клиентов. Это связано с подготовкой к переходу на новые стандарты обмена финансовой информации в рамках сотрудничества Организации экономического сотрудничества и развития (ОЭСР). Об этом сообщает РБК со ссылкой на банкиров и юристов, которые столкнулись с нововведениями.

Переход на новый стандарт обмена финансовой информации в рамках ОЭСР проходит в два этапа. Первый уже завершился, в нем участвовали около 100 стран, которые стояли у истоков создания подобной системы. На втором этапе к системе присоединяются остальные страны, в том числе и Россия.

Второй этап должен быть завершен до 30 сентября 2018 года. Подключение к системе обязывает финансовые институты обмениваться финансовой информацией: налоги, счета нерезидентов и так далее.

Система нацелена на борьбу с уклонением от уплаты налогов. При этом основной риск для многих российских клиентов европейских банков — это требование обосновать источник дохода, в рамках которого банки стали запрашивать справки о доходах своих клиентов. Вдобавок теперь налоговые органы разных стран могут требовать дополнительные документы о владельце счета.

Если клиент не сможет обосновать происхождение денег, банк в праве ограничить операции по его счетам либо повысить комиссию за обслуживание счета. Особое внимание теперь будет уделяться налоговому статусу клиента — прийти в банк с новым паспортом и рассчитывать на давнюю дружбу с банкиром уже не получится, отмечает издание.

- комментировать

- ★8

- Комментарии ( 19 )

Признаки коррекции

- 31 января 2018, 07:13

- |

Рынок вчера слабо отреагировал на публикацию санкционного списка 114 российских чиновников и 96 бизнесменов. Фигуранты списка инвесторам известны давно и никаких сюрпризов не произошла – у инвесторов было время подготовиться. Если иностранным инвесторам в обозримом будущем запретят владеть ОФЗ, то дело другое… Полет индекса ММВБ вниз процентов на 5 гарантирован. По-прежнему отмечу наличие медвежьих технических сигналов на графике акций МТС, Газпрома, Норильского Никеля, есть медвежьи сигналы и на графике нефти.

Фондовый рынок США завершил торги вторника падением. Goldman Sachs отмечает присутствие признаков коррекции. «Наш рыночный индикатор Bull/Bear от Goldman Sachs находится на повышенных уровнях, но по-прежнему низкая базовая инфляция и продолжающаяся мягкая монетарная политика позволяют ожидать скорее коррекции, нежели начала медвежьего рынка», – написал в заметке в понедельник главный стратег по глобальным фондовым рынкам в Goldman Sachs Питер Оппенхаймер. Стратег отмечает, что такого долгого периода без 5%-ной коррекции по индексу S&P 500 не было с 1929 года. И хотя риск начала медвежьего рынка низкий, стартег Goldman Sachs не будет удивлен, если в ближайшие несколько месяцев на рынке будет проведена переоценка. «В рамках бычьего тренда нередко бывают откаты на 10% и больше, – говорит Оппенхаймер. – Среднестатистическая коррекция в рамках бычьего тренда на рынке составляет 13% за четыре месяца, причем всего за четыре месяца после нее рынок восстанавливается».

( Читать дальше )

Как покупать акции от средней

- 28 января 2018, 14:20

- |

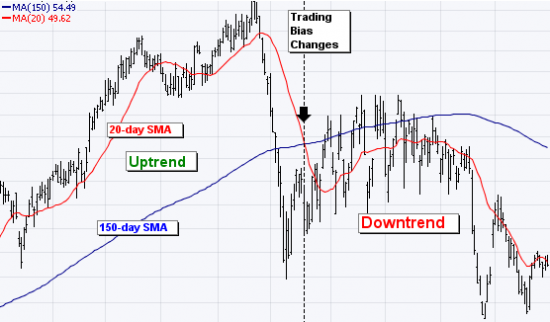

В этом обзоре мы разберем, как покупать акции от скользящей средней (Moving Average, MA). Почему именно от средней? Потому что для многих активов она служит уровнем поддержки, и этот уровень можно использовать как точку входа.

Для того чтобы следовать данной стратегии, нам понадобится открыть дневной график актива и нанести на него несколько средних за разный период, например, за 13, 26 и 50 дней. Сделать это можно на сайтах, позволяющих работать с графиками, например, на Tradingview.com или Stockcharts.com.

( Читать дальше )

Цена нефти на 2018 год и далее

- 25 января 2018, 20:51

- |

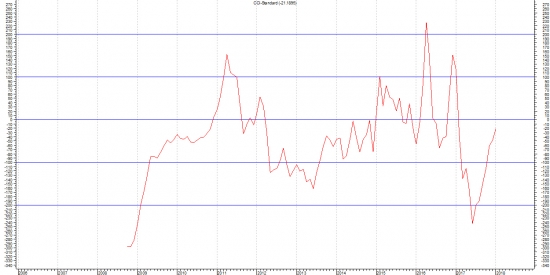

Все американские инвестдома ставят таргеты по различным инструментам на этот год, чем мы хуже. Давайте посмотрим нефть марки брент.

Но для этого нам потребуется график большого периода, например с 2003 года (у меня с 1995)))

Сразу бросается в глаза НИСХОДЯЩИЙ тренд в нефти. Не вверх, как тут вопят пипсовщики-трендовички, а вниз.

И сразу становится понятным ограничение на рост – пройти 75-80 – практически нереально, так как текущий подъем уже происходит принудительно, в силу позитива на финансовых рынках. Кому то кажется, что +48% по нефти (с 48 до 71) – это тренд.

Надо учитывать правильно волатильность и амплитуду этого инструмента, это как 10-15% по голубой акции, всего-то. Обычный отскок.

На графике можно представить себе резкий откат под 60. Только после этого, ЕСЛИ будет уверенное восстановление к 70, то откроется дорога в 75-80, сейчас она наглухо закрыта.

( Читать дальше )

Рэй Далио в Давосе: Если ФРС повысит ставку на 100-125 пунктов, рынок упадет

- 24 января 2018, 12:12

- |

Много денег вне рынка. Мы будем продолжать купаться в деньгах. Если вы сидите на деньгах и не вкладываете, то будете чувствовать себя глупцом. Экономическая ситуация идеальна. Инфляция не проблема. Рост ВВП хороший, всё весьма неплохо, да еще и хороший стимул в виде налоговой реформы», в результате которой налог на прибыль компаний снизился с 35% до 21%.

Ключевой риск для рынка — повышение ставок ФРС. Если центральный банк повысит ставку на 100-125 пунктов, рынок упадет.

https://www.cnbc.com/2018/01/23/ray-dalio-says-market-surge-may-be-ahead-if-youre-holding-cash-youre-going-to-feel-pretty-stupid.html

Цены нефти эмоционально отреагировали на оценки API о росте запасов в США

- 24 января 2018, 10:52

- |

Цены энергоносителей во вторник продолжили рост. Многие в оправдание возобновления роста предпочли кивать на радужные прогнозы МВФ по росту мировой экономики в 2018 году. Да были и другие обстоятельства, которые тоже способствовали возобновлению роста цен. В результате цена Брент к концу торгов вновь смогла взять планку в 70 долларов за баррель. С возобновлением роста с новой силой разгорелись споры о пределах полугодового растущего тренда. Задуматься было о чем. Ведущие страны ОПЕК+ после встречи в выходные явно приглушили риторику о возможном плавном выходе из соглашения. Более того они заговорили о возможном распространении соглашения за рамки 2108 года. Так что картель с сотоварищами явно пытается не спугнуть цены к активной коррекции. В результате на чаше весов за снижение цены наиболее заметными остались лишь накопленная перекупленность и сохраняющиеся расклады в США. А прогнозы на рост добычи там по-прежнему превалируют, да и с динамикой запасов ситуация, похоже, начинает изменяться.

( Читать дальше )

S&P 500, мысли на год и текущая ситуация

- 21 января 2018, 14:01

- |

Этой статьей хочу поделиться мыслями о текущей ситуации и видением на год в целом.

Итак, что мы имеем по факту. Рынок с нового года стартанул ракетой и летит практически без остановок, аж голова кружится.

Во-первых считаю это все не обоснованным ростом, а скорее больше затягиванием рынка выше с определенными целями, то есть попросту говоря что бы не больно было падать.

Хочется предложить вниманию дневной график, на котором видна фигура «бычий флаг» публикуемая мною в статье еще в декабре прошлого года и честно говоря выше рынок я просто не видел без построения дополнительных формаций, то есть банальных откатов и небольших структурных коррекций.

Как видим из графика, рынок растет очень мощным восходящим клином, которые обязательно пробиваются вниз и очень резко, а главное быстро.

( Читать дальше )

ИТОГИ 11 ЯНВАРЯ. Когда покупают... продавцы!

- 11 января 2018, 21:27

- |

Американский рынок отказался оформлять вершиной 2760 по fS&P500, пройдя немногим выше. В итоге ждем теперь до вторника, к этому времени они должны будут откатить и таким образом явить новую предполагаемую вершину месяца, которую шортисты будут играть с новым энтузиазмом, а лонгисты будут им помогать продажами.

Нефть вплотную поднялась к 70, но как я и писал раньше, это не имеет самостоятельного значения, что 68, что 69, что 70, — это все окончание подъема с далеких 49, и потребует внятного, заметного на всех ТФ отката.

Наш рынок сегодня уже к 12 дня показал, что играть вниз трендово не будет, выкупили минус первого часа, но вверх идти тоже было не на чем, даже аутсайдеры достигли высоких уровней — ГП 144.5 и РН 325.

Я жду появления отстающих бумаг, на мой взгляд до вторника следующей недели рынок должен расслоиться следующим образом: сильные бумаги останутся примерно на этих уровнях, а ослабленные откатят вопреки позитиву. И со вторника уже весь рынок пойдет вниз вместе с ухудшившимся внешним фоном.

( Читать дальше )

Честно о трейдинге или ТА Газпрома.

- 08 января 2018, 13:14

- |

Я всегда вас рад видеть)))

Как же можно обойти стороной «Тяжёлый Флагман» нашего многострадального рынка.

Вот уже сколько лет от него нет «Вменяемых движений», впрочем как и от руководства самого Газпрома.

Нам остаётся только надеяться, что хоть что-то изменится в экономике нашей страны.

Возможно, тогда Газпром и выстрелит, хотя бы пробъёт сильный уровень в 250 руб.

Представляю вашему вниманию технический обзор акций Газпрома.

Месячный график.

( Читать дальше )

Какие перспективы у акций Газпрома

- 08 января 2018, 12:16

- |

ПАО «Газпром» —глобальная энергетическая компания. Основные направления деятельности— геологоразведка, добыча, транспортировка, хранение, переработка и реализация газа, газового конденсата и нефти, реализация газа в качестве моторного топлива, а также производство и сбыт тепло- и электроэнергии.

«Газпром» располагает самыми богатыми в мире запасами природного газа. Его доля в мировых запасах газа составляет 17%, в российских — 72%. На«Газпром» приходится 11% мировой и 66% российской добычи газа. В настоящее время компания активно реализует масштабные проекты по освоению газовых ресурсов полуострова Ямал, арктического шельфа, Восточной Сибири и Дальнего Востока, а также ряд проектов по разведке и добыче углеводородов за рубежом....

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал