Избранное трейдера Илюшкин Данилюшкин

🔴Группа "Мать и Дитя" (MDMG): Будем расти по выручке явно не меньше 10% в год

- 02 июня 2021, 18:57

- |

Основные тезисы интервью, которые могут быть наиболее интересны акционерам компании:

👉рождаемость в России не растет, скорее падает, не видим причин ожидать смены тренда

👉роды в MDMG растут так как люди доверяют нам больше

👉80% выручки — это платежи физлиц. Доля ОМС/ДМС растет, но она менее 20%

👉Телемедицинский сервис Doctis никак не связан с Группой финансово. Марк Курцер его акционер, врачи MDMG участвуют в нем.

👉Доля частной медицины в Москве = 6%. Ждем роста до 10%. В регионах можем до 20% увидеть.

👉Сделки по приобретениям заранее не комментируем

👉После выхода на Мосбиржу, объемы хорошо выросли и уже в 2 раза выше чем на LSE

👉В июне запустим новый сайт для инвесторов

👉Постараемся сделать презентацию для инвесторов на русском языке, следующая будет в сентябре

👉Будем расти по выручке явно не меньше 10% в год, и эта оценка очень консервативна

👉Лапино-2 сейчас загружено всего на 20%, поэтому потенциал для дальнейшего роста по выручке есть

👉В плане развития и экспансии — основное внимание лапинскому комплексу.

👉CAPEX 2021 резко упадет, т.к. в этом году у нас нет крупного проекта

👉Сейчас идет процесс согласования по 1 подмосковному госпиталю. В этом году может быть объявлено.

👉Если объявим, CAPEX 2022 уже может быть выше

👉В планах построить еще 2 госпиталя в Лапино, можем объявить об этом в этом году

👉Окупаемость инвестиций в один госпиталь составляет 6-7 лет

👉В планах развития быть в каждом городе миллионнике. Потенциал для роста неограничен, может быть и 100 клиник.

👉Стоимость открытия одной амбулаторной клиники в среднем 50 млн рублей.

👉Публиковать отчетность аудированную чаще чем 1 раз в полугодие не планируют, но раскрывают выручку/долг поквартально

👉Чтобы платить налог на дивиденды 13% а не 15% (которые удерживает сама компания), надо подать заявление в саму ГК «Мать и дитя» о том, что вы являетесь налоговым резидентом РФ, свяжитесь с компанией.

Еще раз ссылочка на эфир, надеюсь, уважаемые инвесторы, вам было полезно.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 9 )

Как детально изучать маленького эмитента? (на примере Светофор групп)

- 28 мая 2021, 19:43

- |

Решил поделиться алгоритмом, как я его изучал.

Цель поста — ни в коем случае не pr конкретного эмитента, а намерение показать, насколько тщательно надо изучать любую компанию, перед тем как принять какое-либо инвестиционное решение.

1. Читаю конечно же, что пишут про него на форуме акций Светофора на смартлабе. Не факт, что найдете клад, но лучше прочитать, чем пропустить что-то важное.

2. Гуглим сайт компании и находим раздел для инвесторов. Оцениваем его наполненность. Но тут особого наполнения никакого нет, презентация для инвесторов оказалась довольно лаконичной, поэтому идём дальше.

3. Дальше иду на сайт раскрытия информации, на карточку эмитента. Перехожу в раздел финансовая отчетность и начинаем рыть по отчетам. Надо отдать должное, в отчетности довольно мало инфы, но читать надо внимательно, цепляться за любые непонятки. Что меня к примеру смутило? Вопросы прежде всего вызвала оценка нематериальных активов, то есть вложения в софт, оценить которые доподлинно непросто. А там речь идет о сотнях миллионов рублей. Кроме того, при выручке 320 млн руб довольно низкий ФОТ и штат всего 24 чел.

( Читать дальше )

Как подать налоговую декларацию онлайн для дивидендов с акций США торгуемых на бирже СПБ?

- 11 января 2021, 18:14

- |

Извините, что не про коронавирус!

Как доплатить налоги с акций США биржи СПБ?

Это очень частый вопрос на данном сайте… к сожалении очень мало информации. По умолчанию снимают 30% в США. Если вы подписали форму W8-BEN, то снимают в США 10%, но тогда вам надо доплатить 3% в России.

Никаких экселей не надо! Ничего считать не надо!

Краткая инструкция:

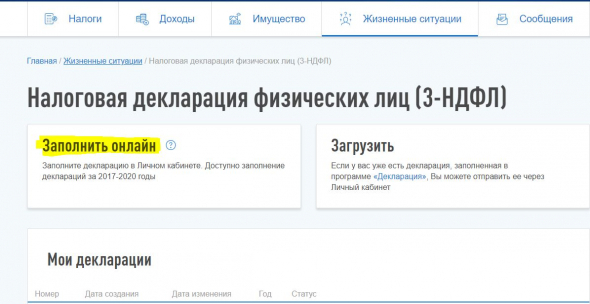

1. На сайте налоговой заходим в личный кабинет налогоплательщика (если он у вас есть)

2. В личном кабинете налогоплательщика в меню «Жизненные ситуации» выбираем пункт «Налоговая декларация физических лиц»

дивидендов с акций США торгуемых на бирже СПБ?" title="Как подать налоговую декларацию онлайн для дивидендов с акций США торгуемых на бирже СПБ?" />

дивидендов с акций США торгуемых на бирже СПБ?" title="Как подать налоговую декларацию онлайн для дивидендов с акций США торгуемых на бирже СПБ?" />

Нажимаем пункт «заполнить онлайн»

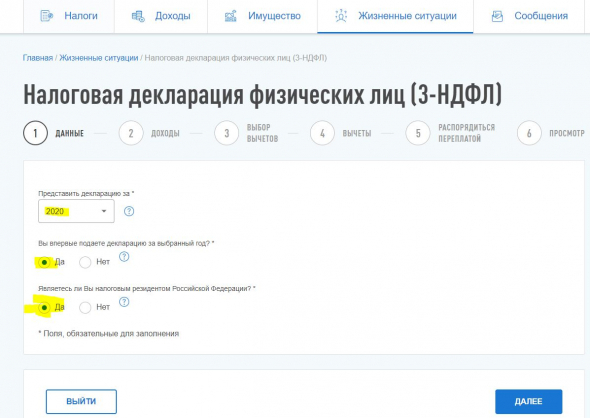

3. Далее заполняем титул декларации:

( Читать дальше )

Ипотека, Кредит, РЕПО

- 05 января 2021, 21:28

- |

Как человеку без официальной работы в России получить кредит на крупные покупки, например на квартиру или дорогой автомобиль? Лично для меня вызывал парадокс тот факт, что в банке ВТБ в котором у меня акций и облигаций на несколько миллионов рублей мне отказались оформить кредитную карту с беспроцентным периодом с лимитом на 100т. рублей по той причине, что я не смог предоставить справку 2-НДФЛ.

Хочу поделиться своим опытом и мыслями о использовании механизма РЕПО, если кратко то это кредитование наличными под залог ценных бумаг.

Вопрос которой я ставил был достаточно прост, как можно приобрести квартиру не прибегая к ипотеке и не продавая ценные бумаги.

В конце ноября 2019 года был проведен вебинар Марины Сакович из GROTTBJÖRN “Кредитное плечо VS РЕПО с ЦК” в котором рассказывалось о преимуществе работы РЕПО с ЦК.

Ссылка на вебинар: finansovoe-a.esclick.me/DPagSuMgij8u

Ссылка на презентацию: finansovoe-a.esclick.me/DPagXb1vunWu

Основная мысль заключалась в том что с акциями и облигациями можно проводить сделки РЕПО, то есть получать займ под их залог, при этом ставки кредитования подвержены рыночным колебаниям. Результаты торгов можно посмотреть на сайте МосБиржи в разделе Денежный рынок: https://www.moex.com/ru/markets/money/repock/

( Читать дальше )

Черные металлурги: так ли одинаковы три сестры?

- 30 декабря 2020, 12:18

- |

Disclaimer: У меня всегда был внутренний скептицизм к отраслям черной металлургии и угольного производства. Все представители отрасли казались малопредсказуемыми по показателям и с большой волатильностью на цены акций. Но так как сейчас, на наш взгляд, российские экспортеры — одни из бенефициаров текущей мировой ситуации, то отрасль черной металлургии обходить стороной явно не стоит. Поэтому давайте пробовать разобраться в вопросе:). Я не являюсь экспертом металлургического производства и не претендую на это, поэтому могу где-то ошибаться в терминологии и особенностях производства.

В данной части взглянем на мировой рынок стали, постараемся разобраться в производственной цепочке по изготовлению стальной продукции и выявим основные критерии, на которые стоит обращать внимание, сравним по критериям ключевые российские компании, торгующиеся на ММВБ: ММК, НЛМК, Северсталь.

Рынок стали

( Читать дальше )

Облигации, дефолты и инфляция. Как снизить риски?

- 30 декабря 2020, 07:22

- |

Схематическое представление реакции портфеля облигаций на изменение инфляции, если обменивать имеющиеся облигации не более «длинные» или имеющие более высокий купон. Без учета дефолтных рисков

Новостей не так много (новость об очередном уголовном деле против Алексея Навального пока на котировках рубля не отразилась, видимо, не отразится и на фондовом рынке). Потеоретизирую на тему облигационных инвестиций.

У любой облигации есть 2 основных риска – дефолтный и инфляционный.

Чем ближе погашение – тем выше дефолтный риск. Чем оно дальше – тем выше инфляционный риск.

Кстати, чтобы избежать и того, и другого, можно покупать облигации с близким сроком погашения (полгода-год), эмитенты которых недавно выпустили или анонсировали выпуск новых собственных облигаций (т.е. доступ к профильным деньгам у таких компаний есть, а полученные деньги не исчезнут за короткое время).

( Читать дальше )

Правда о рынке для новичков.

- 24 декабря 2020, 10:16

- |

Добрый день) Спасибо за доверие)

Ок, я выскажусь, правда, уверен, что большинство читателей данного чата меня не услышат и/или воспримут в штыки то, что я говорю.Поскольку эта правда слишком сильно диссонирует с тем, ради чего новички приходят на рынок и тем что они слышат от брокеров и начинающих “преподавателей”.Эта информация не очень приятна и рушит много иллюзий. Но тем не менее, часть аудитории надеюсь меня услышит, в первую очередь это люди торгующие подольше (от 5-10 лет) и/или начинающие понимать, что распространенные представления о рынке, прогнозах, плечах и стоплоссах, которые обычно преподаются – не приносят результата на длительных отрезках, вернее – приносят исключительно потери, о чем неумолимо говорит статистика и что знают все профессионалы и старожилы.

( Читать дальше )

Адекватный ответ на вызовы - интервью заместителя предправления Газпрома Фамила Садыгова

- 22 декабря 2020, 20:18

- |

Можно ожидать, что в 2020 году EBITDA Группы «Газпром» составит около 1,3 трлн рублей

В результате пересмотра объем инвестиционной программы ПАО «Газпром» на 2020 год был сокращен по сравнению с 2019 годом на 30%, до 922 млрд рублей (с 1323 млрд рублей в прошлом году).

Принимая во внимание проводимые нами оптимизационные мероприятия, можно ожидать, что в 2020 году EBITDA Группы «Газпром» составит около 1,3 трлн рублей.

Расскажите, какие параметры заложены в бюджет ПАО «Газпром» на предстоящий год.

В бюджет на 2021 год мы заложили умеренный рост экспорта газа на европейский рынок — до отметки 183 млрд куб. м, что более чем на 13 млрд куб. м выше по сравнению с бюджетом текущего года. Средняя цена поставок газа в Европу заложена в бюджет 2021 года на уровне 170 долл./1 тыс. куб. м. Этот показатель на 44 доллара (на 35%) выше цены, заложенной в бюджет текущего года.

Поставки газа в Китай по газопроводу «Сила Сибири» в 2021 году увеличатся вдвое. А экспорт в страны ближнего зарубежья останется примерно на уровне текущего года.

Объем реализации газа на внутренний рынок планируется с ростом на 5,1 млрд куб. м относительно бюджета 2020 года, до 225,2 млрд куб. м. Тем самым мы, по сути, вернемся к плановым цифрам «доковидного» периода. Цены на внутреннем рынке будут проиндексированы на 3% с июля 2021 года, то есть в точном соответствии с проектом федерального бюджета.

С учетом указанных объемов и цен поступления от продажи газа в 2021 году увеличатся более чем на 800 млрд рублей в сравнении с текущим годом.

денежный поток от операционной деятельности 2021 года определен двумя исходными показателями: поступления по сравнению с текущим годом вырастут на 15%, в то время как выплаты — только на 4%.

инвестиционная программа ПАО «Газпром» на 2020 год была сокращена на 30% по сравнению с прошлым годом. В следующем году мы планируем сохранить инвестиционные расходы головной компании почти на уровне текущего года. Таким образом, инвестиционная программа ПАО «Газпром» в 2021 году одобрена в объеме 902 млрд рублей.

в целом по Группе «Газпром» капиталовложения будут незначительно выше 2020 года и составят около 1,5 трлн рублей (без НДС) в силу увеличения финансирования программ газификации российских регионов со стороны ООО «Газпром межрегионгаз».

Такой размер капиталовложений будет полностью покрыт операционным денежным потоком, что обеспечит положительный свободный денежный поток Группы «Газпром» в 2021 году. Также мы заложили в бюджет восстановление частично использованного в текущем кризисном году резервного фонда с уровня около 400 млрд рублей до более чем 900 млрд рублей!

( Читать дальше )

Конкурс: "Лучший аналитик фондового рынка"

- 22 декабря 2020, 12:33

- |

☝️В честь запуска инвестиционной платформы Финбрикс, мы объявляем о начале конкурса с призовым фондом 300 000 рублей 🎁. По итогам конкурса сформируется наш первый ТОП-5 лучших аналитиков RUнета, которые разделят призовые места.

⚡️ Кроме денежных призов, трое победителей получат титул: «Лучший аналитика фондового рынка» по версии Finbricks в «золотом», «серебряном» и «бронзовом» статусе, «мировую славу» и признание профессионального комьюнити 👏.

🔻Принять участие в конкурсе может любой желающий, для этого не требуется финансовых вложений или открытия брокерского счёта.

Условия просты:

1️⃣ Регистрируетесь на платформе Finbricks.ru, проходите квалификацию. После её завершения, Вы автоматически становитесь участником конкурса.

2️⃣ Размещаете прогнозы по самым ликвидным акциям РФ и иностранных компаний (список активов finbricks.ru/about_project/assets/ ) до закрытия торговой сессии 30.03.2021г включительно.

3️⃣ Чем больше верных прогнозов Вы разместили, тем выше место в рейтинге.

🏆Победители будут определены по сумме набранных балов. Баллы начисляются:

🔰За проценты репутации аналитика на момент завершения конкурса. 1% равен одному балу, например, 62,76% = 62,76 баллов;

🔰За каждый успешный прогноз, размещённый на платформе до завершения конкурса. 1 прогноз = 1 балл. Первые 4 квалификационных прогноза не учитываются.

При подсчете результатов, считается общая сумма всех баллов. Например, у аналитика Киану Ривз репутация на платформе равна 57% и есть 42 успешных прогноза. Киану получает: 57+42=99 баллов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал