Избранное трейдера FullCup

Индикатор ожидаемого движения для опционной торговли (Часть 2 устройство индикатора)

- 05 апреля 2019, 11:25

- |

В первой части мы рассмотрели «теорему о средней волатильности» где, обозначили такое свойство:волатильности могут на разных таймфреймах значительно отличаться друг от друга. Но они всегда будут со временем сходится к одному значению.

Вот, на этом свойстве и будет построен индикатор. Для индикатора нам нужны волатильности на различных таймфреймах. В качестве индикатора волатильности берутся два стандартных индикатора, но которые по сущности показывают одно и тоже.

Price Channel (PC) или ценовой канал. Индикатор представляет из себя две линии, которые ограничивают канал колебаний цены. Верхняя граница канала обозначает уровень локального максимума за прошедшие N периодов, а нижняя граница – уровень локального минимума за тот же промежуток времени. Таким образом, цена ограничивается максимальными точками колебаний – экстремумами за N периодов.

( Читать дальше )

- комментировать

- ★47

- Комментарии ( 8 )

Индикатор ожидаемого движения для опционной торговли (Часть 1 теория)

- 04 апреля 2019, 16:12

- |

Хочу представить вам индикатор для Квика, который дает сигнал о возможном боковом движении базового актива. Индикатор построен на анализе структуры волатильности базового актива.

Для того, чтобы понять как, где и с какими параметрами применять этот индикатор, нужно понять на чем он основан и в каких ситуациях может иметь прогнозную ценность. Поэтому начнем с теории.

Кто пытался самостоятельно посчитать волатильность базового актива в годовом выражении, то знает, что надо взять данные по какому-нибудь таймфрейму за статистически значимый период и посчитать по нему волатильность. Потом, чтобы привести значение волатильности к годовому значению, нужно полученное значение умножить на корень из годового количества свечей таймфрейма взятого для расчета. В этом расчете могут применяться всякие коэффициенты, чтобы учесть выходные и праздники, либо брать для расчета только количество рабочих дней, но суть не в этом.

Если мы хотим посчитать волатильность на длительном периоде исходя из данных более мелких периодов, то волатильность посчитанная на мелких периодах нужно умножить на корень из числа мелких периодов входящих в большой период.

( Читать дальше )

Торгуем нефтью вместе с FullCup 02.04.2019

- 02 апреля 2019, 09:16

- |

1. ТС со вчера в лонге по 68,63 ( Накоплением в апреле +54 шага (пункта, цента)! )

цена прошла дальше стопа ТС на +0,84 (поле для творческого фикса профита)

2. ТС в шорте по 68,98 ( +0,35 от лонга по сигналу ТС)

цена прошла дальше стопа ТС на +0,17 (поле для творческого фикса профита)

3. ТС в лонге по 69,32 ( -0,28 от шорта по сигналу ТС)

Итоги марта.

Вчерашний торговый день

.

Маленькая виртуальная вЕха! )) ↓↓↓↓↓↓↓↓↓↓↓

.

Как я искусственный интеллект торговать научил

- 01 апреля 2019, 12:44

- |

Однажды великий гуру трейдинга и знаток анекдотов Александр Михайлович (который Герчик) в одном из своих семинаров рассказал про один случай, когда он пытался алгоритмизировать работу с уровнями и нанял целого математика, чтобы тот разработал мат.аппарат и запрограммировал сигналы для отбоя/пробоя. Целый математик бился над задачей как рыба об лед, но, видимо, математик он был так себе и поэтому задачу решить не смог.

Даже я, на тот момент имеющий в активе три класса церковно-приходской, долго недоумевал, как можно было не решить такую простейшую задачу. Это же легче легкого, думал я: хочешь запрограммировать горизонтальные уровни — тупо вбей в систему справочник круглых чисел, хочешь запрограммировать вершину параболы — пиши регрессию. И так далее.

Потом времена ушли далеко вперед и появился Искусственный Интеллект (ИИ), который легко решает эту задачу, даже без понимания, как оно должно работать.

Собственно, ИИ появился еще лет 50 назад. Но в те давние времена (уже почти былинные), когда и трава была зеленее и небо голубее, компьютерное железо было не способно решать задачи такого уровня. Сегодня ситуация изменилась.

( Читать дальше )

Основы самоконтроля 3. Предотвращение скуки

- 01 апреля 2019, 11:59

- |

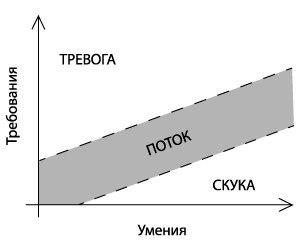

Избавившись от тревоги, мы можем прийти к другому крайне нежелательному психологическому состоянию – скуке. Хотя скука переживается гораздо менее негативно, чем тревога [5], её деструктивное влияние на вашу торговлю может быть крайне значимым.

При скуке происходит так называемое блуждание ума (mind wandering) – наше сознание занимают мысли, никак не связанные с текущими задачами. При этом чаще всего эти мысли касаются каких-то проблем и сопровождаются неприятными переживаниями. Блуждание ума ведет к ошибкам в работе, связанным с недостаточной концентрацией внимания, и негативно сказывается на настроении [2, 6].

В трейдинге скука помимо повышения вероятности ошибок, вызванных недостаточной концентрацией (пропуск момента для входа, неправильное указание количества контрактов, цены выставления заявки и т.д.), опасна еще и тем, что создает благоприятные условия для возникновения иррациональных стремлений. Например, трейдер может захотеть совершить импульсивную сделку, вызванную исключительно желанием избавиться от скуки; убрать стоп-лосс, так как его сила воли уже израсходована на мучительное ожидание входа и её не хватит для фиксации убытка и т.д.

Необходимо понимать опасность скуки и выстраивать свою деятельность таким образом, чтобы минимизировать вероятность её появления. Одной из основных закономерностей, позволяющих понять, каким образом осуществлять профилактику скуки, является зависимость данного состояния от наших умений и сложности задачи.

( Читать дальше )

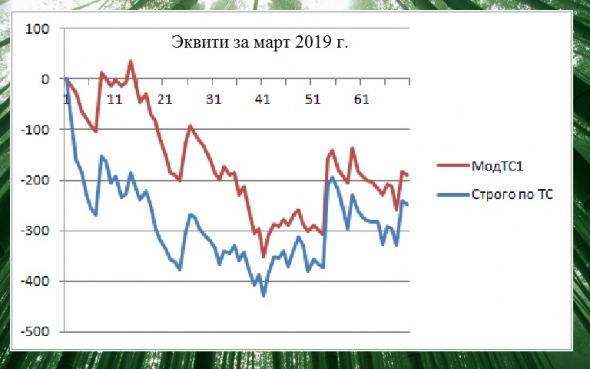

Итоги марта. Опять просадка...

- 31 марта 2019, 11:46

- |

Но что ж на это животное пенять, коль «что-то не так в консерватории»!

.

Итак, нефть в марте была такая:

А ТС наторговала так:

.

( Читать дальше )

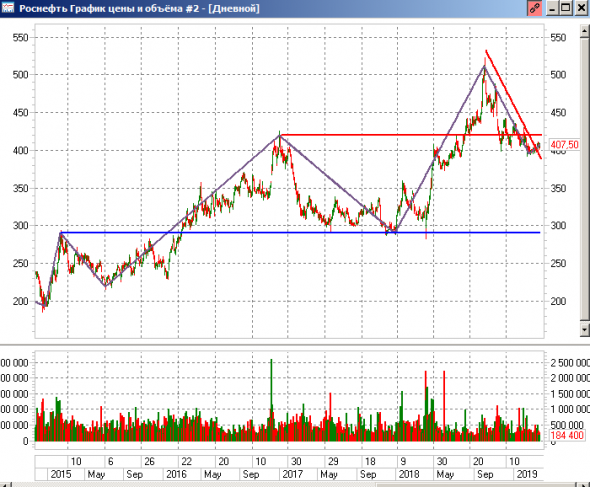

Zigzag4 с наклонными уровнями

- 28 марта 2019, 19:24

- |

выглядит так:

код индикатора:

( Читать дальше )

Долгожданная "вишенка" ...

- 22 марта 2019, 21:03

- |

Долгожданная "вишенка"… +166

А то «задолбали» эти распИльный флэт и невыразительные-несерьёзные задёрги...

Март пока в красных убытках (а впрочем, с начала года), но ещё пару вишенок и ТС выйдет в плюс, надеюсь!

+100% первый год алготрейдинга. Одурачен ли я случайностью?

- 22 марта 2019, 16:32

- |

Всех приветствую!

Первый год публичной алго торговли закончился с результатом +100%.

Первый пост о моем пути к алготрейдингу тут

В этом посте подробно разберу результаты за прошлый год, а также попытаюсь ответить на вопрос – одурачен ли я случайностью?

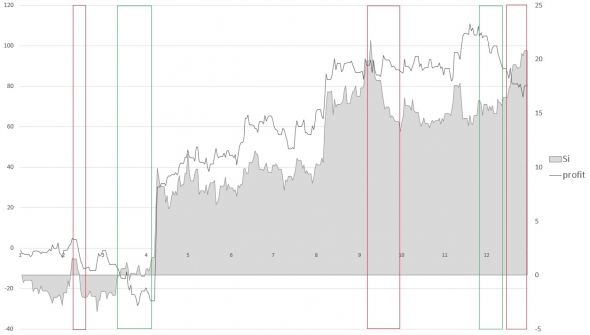

На рисунке изменение депозита и фьючерса долл./руб.

Все системы торговали на фьючерсе долл./руб. Примерно 75% систем работают на волатильности, остальные пытаются поймать тренд. В начале года затишье, которое к концу марта привело к просадке в 30%. Ну а дальше роботы оседлали взрыв рынка. 8 августа вывел 10% от первоначального депо, в этот же период был удержан НДФЛ на всю сумму накопившегося дохода.

Красным цветом выделил зоны, где алгоритмы не смогли заработать на волатильности. То есть движения были, но они были «плохими». В эти периоды дневные свечи имели большие тени как с верху, так и снизу. Поэтому, не смотря на хорошую волатильность их возило по стопам. Зеленые зоны – экстремально низкая волатильность и сильные просадки.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал