Избранное трейдера Gugenot

На мосбирже есть чит-код на деньги

- 16 февраля 2021, 19:53

- |

Хотя нет, деньги же делают только топовые авторы в своих телегах, а тут просто какой-то дилетант без рейтинга пишет о том, как случайно заработал жалкие копейки, немедленно закройте эту страницу.

В биржевом терминале на вашем компьютере есть секретный код, нужно просто нажать Alt+F4 и когда вы его снова откроете, на ваш брокерский счёт добавят миллион рублей. Или не добавят.

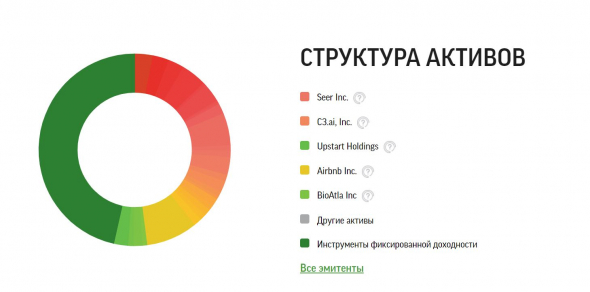

Есть весьма странный читерский фонд, называется «Фонд первичных размещений» с тикером PFPR, недавно у него не было информации о структуре активов, но Фридом Финанс решил исправить это:

Кстати, в этом списке есть и OZON, что намекает на уровень риска таких инвестиций, но суть не в этом. Я называю этот фонд «читерским», потому что уже несколько месяцев подряд любые вложения в него демонстрируют какую-то фантастическую доходность и при этом не было ни одного случая фиксации убытков, т.е. это тупо ленивый генератор денег. Обычно меня отпугивают подобные фонды, поэтому позиции были всегда мелкие, но вчера я решил немного рискнуть и открыл с двух субсчетов позиции на общую сумму около 1.3М рублей.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 7 )

Сказки инвесторов

- 12 февраля 2021, 12:39

- |

В прошлом годе внезапно заработал денег. Обрел желание стать инвестором после 6ти летнего перерыва. Начал в очередной раз копать тему. Но право такая чушня и муть эти инвестиции. Ваяю очередной пост на эту тему.

Предыдущие посты на тему инвестиций тут

https://smart-lab.ru/blog/638001.php

https://smart-lab.ru/blog/653910.php

https://smart-lab.ru/blog/664879.php

https://smart-lab.ru/blog/574152.php

У инвесторов дополна мифов и сказок. Есть миф о пассивных инвестициях в индексы. Типа индексы на широкий рынок всегда растут и якобы купив эти чудесные индексы можно прям сказочно разбогатеть. И особенно тешит хомячье мысль что индекс сразу сходу забарывает 80% профессиональных управляющих. Типа купил индекс – переиграл по доходности профи.

Давайте окунемся в чудесный мир сказок и розового говна в ушах инвесторов и мечтаний о сказочном бабле.

1 Я полностью согласен что инвестирование в индекс перебарывает аж 80% профессиональных управленцев. Т.к 80% управленцев срать хотели на индекс и акции – они тупо занимаются облигациями, в которых совсем другие доходности, и они более предсказуемые.

( Читать дальше )

Это самый большой финансовый пузырь в истории

- 10 февраля 2021, 16:39

- |

Если вам больше 40 лет, вы пережили как минимум три эпических финансовых пузыря: мусорные облигации в 1980-х, акции технологических компаний в 1990-х и жилье в 2000-х. Каждый был по-своему впечатляющим, и каждый пригрозил обрушить всю финансовую систему, когда она лопнет.

Но они бледнеют перед тем, что происходит сегодня. Если прошлые пузыри были специфичными для каждого сектора, то есть мания и последующая бойня произошли в основном в рамках одного класса активов, сегодняшний пузырь распространяется везде — отсюда и термин «все пузыри».

Большинство пузырей возникают, когда приток внешних денежных средств резко повышает стоимость чего-либо. Это захватывает воображение более широкой инвестиционной общественности, и процесс начинает жить своей собственной жизнью, кульминацией которой становится оргия неверных решений и, в конечном итоге, уничтожение легких состояний, заработанных на пути к успеху.

( Читать дальше )

🔥 Пособие для новичков. Как нужно торговать опционы?

- 10 февраля 2021, 16:27

- |

Вряд ли это кому-то здесь будет полезно, но блог на смартлабе использую в первую очередь для себя, поэтому зафиксирую себе на память кое-какие мысли.

Как я торгую опционы?

1. Использую недельный график, мне нужно построить прогноз на 1 неделю вперед и предсказать что будет с БА с точки зрения теории вероятностей.

2. Торгую только Ri (это самый ликвидный опционный инструмент Мосбиржи).

3. Смотрю на RVI, чтобы спрогнозировать волатильность на 1 неделю вперёд для Ri.

4. За 1 день должно быть совершено не больше 2 (двух) сделок — меньше можно, больше нельзя. Зачем кормить брокера-охломона и биржу-дармоеда лишними комиссиями?

5. Для ДХ использую 2 клиринга: 14:05 и 19:05, лишь в эти два момента времени мы можем воспользоваться нашими патронами для пристрелки, если вдруг прицел немного сбился.

6. Дельту корректирую руками, мне не нужен автоматический дельта-хеджер, который работал бы постоянно.

( Читать дальше )

Школа молодого бойца Смартлаба – о дивидендных аристократах

- 10 февраля 2021, 05:43

- |

В голове у человека, узнавшего о фондовых рынках, особенно – рынках западных, царит невероятный хаос. Я даже описать это не берусь. В какой-то момент, как утопающий за соломинку, чтобы окончательно не свихнуться, начинающий инвестор цепляется за дивиденды, как спасительный круг в океане непонятной информации.

Начинается все с того парадокса, что человек не может понять, как компания может не платить дивидендов, и при этом продолжать расти, а значит, пользоваться спросом у инвесторов.

У начинающего инвестора поехала бы крыша от того факта, что, с точки зрения теории копроративных финансов, дивиденды — едва ли не самый худший способ использования свободных денежных средств. Это с точки зрения компании.

С точки зрения получающего дивиденды инвестора, все еще интереснее, то есть — хуже.

Во всех нормальных странах, с устоявшейся налоговой системой, действует принцип эквивалентности налогообложения. Он позволяет исключить, или свести к минимуму, возможности арбитража на разных типах налогов.

( Читать дальше )

Как купить золото на Московской бирже. Плюсы и минусы разных инструментов.

- 08 февраля 2021, 21:33

- |

Инструменты, привязанные к цене золота, достаточно часто присутствуют в инвестиционных портфелях. Рассмотрим, какие возможности для покупки золота существуют на Московской бирже. Конечно, если у вас есть доступ к международным рынкам, ваш выбор становится гораздо шире, но это заслуживает отдельного обзора.

Прежде всего, существуют 3 биржевых инвестиционных фонда, которые торгуются на Московской бирже и доступны для покупки любому неквалифицированному инвестору.

1) ETF FXGD от FinEx. Самый старый из фондов (существует с 2013г.), ориентированных на золото, и самый ликвидный. Сам фонд имеет синтетическую репликацию, то есть никакого физического золота, которое где-то хранится, здесь нет. В основе активов этого фонда американские казначейские векселя и фонды денежного рынка, доходность по которым сейчас немногим выше ноля, то есть по большому счету, мало влияющая на общую доходность. Фонд заключает одномесячный своп в отношении LBMA Gold Price AM (лондонский утренний золотой фиксинг) с UBS AG, который как раз и призван отражать изменение цены золота. Базово скорее всего подразумевается, что доход, который приносят облигации, идет на уплату премию по свопу. Как это происходит на практике, учитывая околонулевую доходность краткосрочных долларовых инструментов, неизвестно. Кроме этого, в связи с такой структурой фонда у вас возникают дополнительные риски.

( Читать дальше )

И еще раз про налоги. Ответы на многие вопросы.

- 08 февраля 2021, 13:43

- |

Господа, крайне рекомендую потратить время на это видео. Очень полезно в плане информации про новое в налогообложении с этого года.

Нашему полку прибыло. (BTH & ETH)

- 05 февраля 2021, 22:17

- |

«Я и так счастливым был, а теперь в два раза счастливее, потому что у меня две коровы.» ©

Здравствуйте, коллеги!

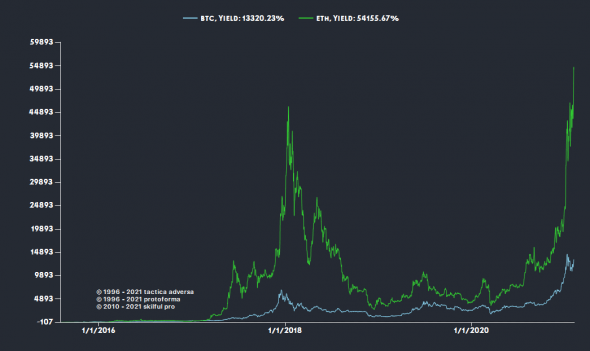

В понедельник стартуют торги фьючем на Ethereum, биток уже торгуется на СМЕ. Это единственная регулируемая площадка на которой торгуются фьючи на эти инструменты. В свете этого праздничного события рассмотрим перспективы нового фьюча.

Если сравнить ETH со своим старшим товарищем BTC:

( Читать дальше )

На Мосбирже серебро только в виде фьючерса можно купить?

- 04 февраля 2021, 18:47

- |

Отличия между традиционными и криптобиржами: часть 1

- 03 февраля 2021, 19:21

- |

Криптобиржи имеют много общего с традиционными биржами. Торговля акциями, товарными контрактами, криптовалютами или любыми другими финансовыми инструментами требует в основном одних и тех же технических решений и сталкивается с очень похожими проблемами. Однако, есть некоторые различия.

Дмитрий Волков, технический директор международной криптовалютной биржи CEX.IO, подробно рассказывает об отличиях между традиционными и криптовалютными биржами.

Обслуживание оборудования и программного обеспечения

Традиционные биржи позволяют торговать 6-8 часов в день, 5 дней в неделю. Такой график предусматривает 16-часовое окно каждый день для выполнения любого обслуживания технической инфраструктуры, а также полные выходные дни. Криптобиржи, как правило, работают 24 часа в сутки 7 дней в неделю, и обслуживать такую систему гораздо сложнее. Для работы в режиме нон-стоп требуется специальная устройство всех технических компонентов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал