Избранное трейдера Gugenot

Это поможет: полезные ресурсы для инвесторов и трейдеров

- 13 февраля 2020, 13:54

- |

Собрали подборку сайтов, которые позволят вам эффективнее вкладывать деньги. Тут и выбор акций, и расчет доходности облигаций, и анализ портфелей. Неважно, инвестор вы или трейдер: что-то из нашего списка точно вам пригодится.

Все упомянутые ресурсы бесплатны или дают бесплатный доступ хотя бы к части функций. Пользуйтесь и добавляйте в избранное, чтобы не потерять.

Лента Тинькофф Инвестиций

На тарифе «Премиум» в ленте новостей под кнопкой «Тинькофф» команда аналитиков и редакторов ежедневно публикует полезный материал: оперативные новости, которые влияют на рынок, аналитические обзоры компаний, дайджесты на неделю, подробные таблицы с расписанием отчетностей по понедельникам. Клиенты могут прочитать обучающие материалы, рекомендации, тематические подборки идей и бумаг.

Акции

Invest-Idei. Агрегатор инвестиционных идей, в основном от российских брокеров. Можно посмотреть обоснование каждой идеи, а еще можно увидеть рейтинг брокеров и сообществ по точности инвестидей.

( Читать дальше )

- комментировать

- ★132

- Комментарии ( 7 )

Теория Спекулейторства. Первоходкам Рекомендуется. И Не Только.

- 13 февраля 2020, 06:24

- |

В последнее время всё чаще и чаще слышатся упрёки в адрес старожилов Смарт-Лаба — дескать, «поисписались, забились под юрцы, прикрутили фитильки и перестали приносить реальную торговую пользу Молодняку. Дебилка-курилка, бл*»...

Что ж, давайте исправляться вместе!

И ещё — ВОЗРОДИТЬ ГОРДОЕ ИМЯ СПЕКУЛЯНТА!

Сегодня — прекрасное утро. Я вышел из дома на променад, а мне (или пока ещё не мне) навстречу — Девушка.

Какая в пытливом трейдерско-подоночьем умишке первоединственная мысль? Правильно. ДА, ХОЧУ! И могу! Боевые Сантиметры не должны простаивать вхолостую!

И нехрен тут утомлять себя подробностями — красивая ли, очень — не очень (какая разница!), даст — не даст (если всё по уму — куда денется!)… Надо действовать!

Смотришь в глаза и читаешь — И Я ТОЖЕ (Она, в смысле, изначально тоже не против). Собственно, всё… Но это — не конец игры, а только начало...

Но так как у нас сайт не пикаперов, а всё же трейдунов-спекулянтишек (простите меня, «Ынвэсторы»), перейдём к теме торговли...

Давайте посмотрим рынку в глаза и убедим его, что он тоже не против! Не против отсыпать нам бабла спекулейторского!

( Читать дальше )

Декларация 3-НДФЛ - почему важно декларировать убытки (часть 1)

- 11 февраля 2020, 15:46

- |

Всем привет.

Достаточно часто у инвестора при совершении операций с ценными бумагами, ПФИ и валютами по итогам года сумма расходов превышает величину доходов и образуется убыток.

Не все знают, что для того, чтобы иметь возможность в будущем использовать этот убыток для уменьшения налога (ст. 220.1 НК РФ), его нужно задекларировать в текущем. В противном случае вы рискуете потерять эту возможность.

Для того, чтобы задекларировать убыток текущего года необходимо подготовить и подать налоговую Декларацию по форме 3-НДФЛ. Именно она с отметкой, подтверждающей ее подачу в налоговый орган, впоследствии станет подтверждением задекларированного убытка.

Все просто: есть сданная декларация – есть убыток и налог можно уменьшить, нет сданной декларации с убытком – налог придется платить в полном объеме.

Перечень обязательных документов, которые подтверждают наличие убытка в отчетном периоде и которые необходимо хранить для учета убытка при расчете налога:

( Читать дальше )

Акции роста. Самая модная и опасная стратегия инвестирования

- 10 февраля 2020, 18:44

- |

Сразу скажу, я довольно скептически отношусь к данной стратегии. Ни разу не инвестировал в модные компании. Однако она определенно заслуживает внимание читателя. Попробую надеть шкуру “модников” и понять как они вообще мыслят.

Для начала цитата классика Б. Грэма:

«Акции роста» – это акции компаний, которые в прошлом демонстрировали высокие финансовые показатели и, как надеются инвесторы, будут демонстрировать их и в будущем.

Определение сильно устарело. Сейчас инвесторы оперируют терминами моды и будущих перспектив.

Посмотрите свежий график компании Tesla.

( Читать дальше )

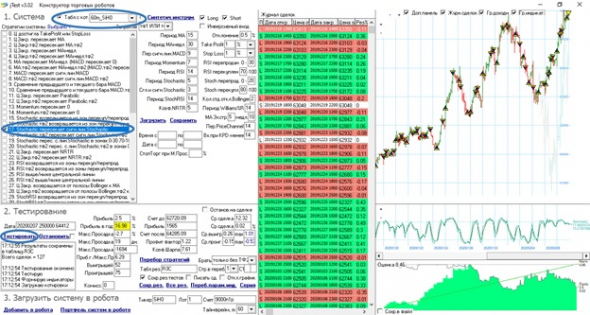

Создаем робота в 3 клика (без знания языка программирования)

- 10 февраля 2020, 14:55

- |

Сегодня мы с вами создадим «боевого робота» который будет торговать фьючерсом на валютную пару USDRUB – SiH0

Шаг №1. Открываем программу jTest. Выбираем «Табл. с кот.» — 60m_SiH0. В столбце «Стратегии системы» выбираем «17.Stochastic пересекает сигн. Линю Stochastic» и нажимаем кнопку «Тестировать». Получаем «бектест» данной системы на исторических котировках. С итоговой годовой доходностью = 16.98% и максимальной просадкой -2.7%

Шаг№2. Понравившуюся стратегию загружаем в робота. Для этого в окне «3. Загрузить систему в робота». Заполняем данные «Тикер», «Лот», «Счет», «Таймфрейм, m» и нажимаем добавить в робота. После этого система добавлена. Теперь мы можем закрывать тестер

( Читать дальше )

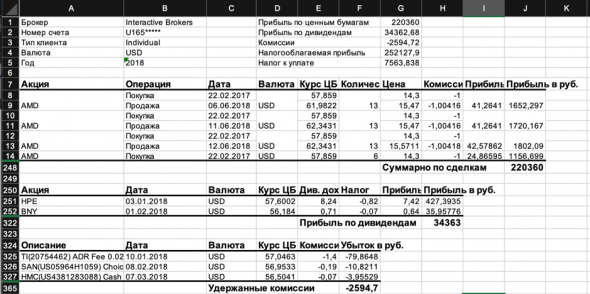

Interactive Brokers. Отчет для налоговой

- 09 февраля 2020, 14:54

- |

Всем привет!

В продолжении статьи https://smart-lab.ru/blog/581512.php

И статьи https://smart-lab.ru/blog/588301.php

Для того чтобы корректно посчитать сумму налога по брокерским отчетам необходимо:- перемножить все сделки на курс ЦБ на дату открытия и закрытия и рассчитать прибыль/убыток в рублях.

- дивиденды перемножить на курс ЦБ на дату получения

- можно вычесть платежи и комиссии брокера, опять же на дату платежа.

Вручную подсчитывать это утомительно, поэтому я реализовал программно и теперь могу легко формировать отчеты. Моя утилита может считать прибыль по сделкам, прибыль по дивидендам и убыток от комиссий. Пример, какой файл получается на выходе(В формате xlsx):

Подготовил отчет за 2018 год для наглядности, в 2019 у меня убыток по сделкам =) Как видно, у меня 100+ сделок и 70+ дивидендов, руками было бы подсчитывать трудозатратно.

( Читать дальше )

Интервью с Натальей Зубаревич - профессором МГУ

- 08 февраля 2020, 19:41

- |

Рекомендую к просмотру интервью с Натальей Зубаревич — профессором МГУ и специалистом в области социально-экономического развития регионов.

Основные тезисы:

( Читать дальше )

Вычет по ИИС (тип А). Инструкция.

- 06 февраля 2020, 20:22

- |

Как получить вычет ИИС?

Очень многие писали про то, чтобы я выложил пост про возврат НДФЛ от ИИС. Я всем отвечал: «Обязательно выложу, только сам этот квест пройду, т.к. для меня это тоже впервые».

В первый раз просто немного нужно повозиться: разобраться с документами и настроить личный кабинет на Налог.ру.

Обо всем по-порядку. В первую очередь нужно найти инструкцию по возврату НДФЛ по ИИС у своего брокера. Наверняка она у всех есть. Сразу позвоните брокеру и спросите про нее.

Мне еще в конце прошлого года брокер выслал инструкцию, где все было подробно описано: список необходимых документов, как их получить и где подать заявление на возврат.

Документы, необходимые для возврата НДФЛ (Важно! У всех документов должны быть печати и подписи):

1. Справка 2-НДФЛ за 2019 год (получаете на работе в бухгалтерии)

2. Отчет брокера за 2019 год (запрашиваете у брокера)

3. Договор открытия ИИС (или, у моего брокера было «Извещение к правилам брокерского обслуживания») – также запрашиваете у брокера

4. Платежное поручение на перечисление денежных средств на ИИС (запрашиваете у брокера)

5. Налоговая декларация 3-НДФЛ (нужно заполнить самим на сайте Налог.ру, на Госуслугах до сих пор нельзя за 2019 подать). О ней подробнее.

Декларацию со всеми остальными документами можно подать непосредственно в налоговой, но, я считаю, неразумно ездить в налоговую и тратить время, стоя в очередях.

Поэтому я зарегистрировался на Налог.ру. Честно говоря, там изначально зарегистрированы все граждане РФ, просто нужно получить свой логин и пароль от личного кабинета в налоговой. Это единственный раз, когда вам придется туда ездить.

После того, как получите данные для входа, нужно активировать электронную цифровую подпись. Это делается онлайн на сайте Налог.ру. Там все предельно просто: заходите «Профиль» → «Получить ЭП» → задаете пароль и все. Готовится подпись на следующий день, после чего вы уже сможете подать документы на вычет.

Итак, вы подготовили документы от брокера и работодателя, зарегистрировались и получили эл. подпись на сайте налоговой, теперь нужно заполнить декларацию 3-НДФЛ и отправить ее (прикрепив к ней сканы всех документов) в налоговую.

Для того чтобы это сделать, заходим в личный кабинет → «Жизненные ситуации» → «Подать декларацию 3-НДФЛ» → «Заполнить онлайн» → заполняете пошагово все необходимые поля (тут вам поможет справка 2-НДФЛ). Уточню один момент: на 4 этапе («Вычеты»), где нужно ввести сумму вычета, нужно вводить сколько вы внесли на ИИС в 2019 году, а не сколько вы хотите получить (поэтому на сайте они неправильно назвали это поле («Сумма вычета»), может нарочно, чтобы люди получали меньше вычетов, вбивая сумму, которую они хотят фактически вернуть).

После того, как сформируете декларацию, нужно к ней прикрепить 4 сопутствующих документа (см. выше), подписать и отправить ЭП на проверку.

Так называемая камеральная проверка может длиться до 3-х месяцев, после чего вы будете уведомлены о результатах также в личном кабинете на сайте налоговой.

Когда уведомление придет, подаете заявление на возврат вычета на банковскую карту. Я об этом выложу сторис через 3 месяца, т.к. это совсем просто и делается в несколько кликов, поэтому пост об этом не выложишь.

Вот и все! Да, в первый раз немного непонятно было, в том числе и мне, но на самом деле все гораздо проще.

Этот пост скорее для новичков, для профи есть много полезной инфы в моем блоге в Instagram:

www.instagram.com/long_term_investments/?hl=ru

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал