Избранное трейдера ED

Инструкция по применению P/E в оценке акций

- 01 августа 2021, 13:23

- |

Многие думают, что аналитики из крупных инвестиционных банков или различные гуру обладают особым интеллектом, поскольку могут делать прогнозы финансовых показателей или предвидеть к-н важные экономические события на рынке. По моему мнению, никакой особенностью они не обладают.

Для примера, что в руках маляра шпатель, требующие некий набор знаний и опыт, тоже самое и у аналитиков на финансовых рынках. В отличие от дилетантов-любителей, профессионализм аналитика выражается во владении определенными навыками и инструментами, дающие ему некоторые преимущества в анализе оценки активов, не более того. И чем больше инструментов аналитик использует в оценке, тем выше вероятность ее правдивости.

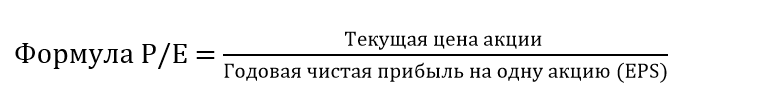

Один из таких инструментов в руках аналитика — мультипликатор P/E (price/earnings).

P/E, наверное, один из самых популярных коэффициентов для оценки публичной компании. Более того он присутствует во всех платных и бесплатных аналитических скринерах. Аналитики, в свою очередь, делятся на тех, кто его намеренно игнорирует, поскольку чистая прибыль не отражает реальный успех компании, и на тех, кто готов использовать его как вспомогательный метод или как «мелочь, дополняющую общую картину».

( Читать дальше )

- комментировать

- ★8

- Комментарии ( 13 )

Наиболее перспективные акции российских компаний для инвестирования

- 31 июля 2021, 17:04

- |

Представляем вашему вниманию перечень инвестиционных идей о покупке акций российских компаний от известных аналитиков за прошедшую рабочую неделю (с 26.07.2021 по 30.07.2021).

АФК Система – ообщила, что подконтрольная ей организация «Система Финанс» за период с 17 июня по 7 июля приобрела более 6,6 млн акций корпорации. Дальнейшие покупки окажут поддержку котировкам компании и помогут вернуться к росту в долгосрочной перспективе. Кроме того, рейтинговое агентство S&P подтвердило рейтинг АФК «Система» на уровне «BB» и повысило прогноз до позитивного в связи с увеличением доли ликвидных активов в результате IPO Ozon и Segezha Group.

Автор идеи: Финам Можно заработать: 13,45% Подробное обоснование инвестиционной идеи: ЗДЕСЬ t.me/investornammvb/1536

X5 Group удерживает лидерство – No1 в офлайн-ритейле, No1 в e-grocery. Рынок продуктового ритейла в России может вырасти с RUB17.5трлн в 2020г. до RUB28.1трлн к 2030г., что откроет хорошие возможности роста ключевым игрокам. В 2020 г. X5 остался лидером с долей 12.6% офлайн-рынка, которая, как ожидается, вырастет до 15% к 2023 г. Доля в e-grocery может повыситься до 20% в 2023 г. с 12.6% в 2020 г. Органический рост X5 продолжается в России (+1 500 магазинов gross в 2021 г.).

Автор идеи: BCS GM Можно заработать: 55,59% Подробное обоснование инвестиционной идеи: ЗДЕСЬ t.me/investornammvb/1538

( Читать дальше )

Оценка справедливой стоимости для акций ММК, НЛМК и Северстали по многоступенчатой моделли дисконтирования дивидендов

- 26 июля 2021, 22:48

- |

Продолжаем жрать кактус по частям, и так мы уже научились делать давольно точный прогноз на 2 квартала вперед, освоили cтабильную модель дисконтирования дивидендов Гордона. Но оба метода имеют свои фатальные недостатки, «точный» прогноз не учитывает дальнейший дивидендный поток, а модель Гордона не учитывает цикличность металлургического сектора и подразумевает постоянный рост дивидендов. Тем не менее их можно использовать для сравнения компаний между собой внутри одного сектора аналогично мультипликаторам EV/EBITDA и их объединение используется в многоступенчатой модели дисконтирования дивидендов, которая лишена фатальных недостатков и обеспечивает большую сложность и практичность при оценке большинства компаний. Воспользуемся обучающей статьей на finbox.com.

Как построить многоступенчатую модель дисконтирования дивидендов ?

( Читать дальше )

Как определить перспективы роста компании?

- 26 июля 2021, 15:31

- |

Прежде чем инвестировать в ту или иную компанию, хочется знать за счёт чего и кого компания развивается и развивается ли. Как-то не очень хочется вложиться в контору и посвятить всё свободное время ожиданию дефолта. Поэтому было бы неплохо определить перспективы развития компании, хотя бы на том уровне, который нам позволит сильно не волноваться за свои инвестиции.

Здравствуйте, юные инвесторы, начинающие и продвинутые. Огромное вам спасибо за ⭐➕❤👍 и за комментарии под статьёй "О’кей по-русски или диверсификация информационных рисков©"

Чтобы понять, насколько устойчива компания в финансовом плане и какое будущее у неё может быть, достаточно просчитать долю собственного оборотного капитала (СОК) компании к её запасам (З). Дополнительно мы сможем понять, какая доля СОК состоит из собственных средств, а какая из заёмным и есть ли у компании запасы, которыми компания сможет закрыть, какие-то свои проблемы.

( Читать дальше )

ММК: давайте заглянем в финансовую отчётность за 2 кв. 2021

- 25 июля 2021, 23:09

- |

🧮 Помимо НЛМК и Северстали свою финансовую отчётность по МСФО представил и ММК, для которого тоже 2 кв. 2021 года стал, пожалуй, самым успешным в новейшей истории:

📈 Резкий рост спроса на сталь, на фоне восстановления мировой экономики от постковидных явлений, в отсутствии сопоставимого роста предложения, вызвал небывалый дефицит на рынке стали и космический взлёт цен. А потому коррекцию, которую мы сейчас наблюдаем во фьючерсах стали, я воспринимаю как закономерное и ожидаемое охлаждение рынка. Как известно, деревья не растут до небес ©

В отношении вводимых российским правительством экспортных пошлин ММК не спешит паниковать и считает их влияние ограниченным. А вот ралли на рынке железной руды тревожит руководство магнитогорского комбината куда больше, учитывая низкий уровень вертикальной интеграции (по сравнению с НЛМК и Северсталью) и необходимость в покупке сырья извне.

( Читать дальше )

Как ставка ЦБ влияет на оценку акций (Шпаргалка инвестора)

- 25 июля 2021, 14:20

- |

Приходя на фондовый рынок и выбирая акции, мы часто забываем про простые истины. Точнее про базовые вещи, на которых построена вся индустрия стоимости денег. На мой взгляд, это из-за того, что все поголовно говорят о нестабильной экономической ситуации, о сложных мультипликаторах и т.д. Это не значит, что такую информацию надо пропускать мимо, просто это на одну ступень выше базового принципа стоимости денег. А если этого не понимать, то возникает большая путаница из разряда: «что появилось раньше: курица или яйцо?».

Под базовым принципом для инвестора имеется в виду депозит в банке — безрисковая инвестиция, т.е. базовая доходность, от которой стоит всегда исходить. Открывая брокерский счет и переводя депозитные деньги на него, мы преследуем лишь одну цель — увеличить доходность своих сбережений, как правило, инвестируя в акции.

( Читать дальше )

Продажи Группы Эталон в 1 п/г выросли на 39% до рекордных ₽41,1 млрд

- 21 июля 2021, 10:21

- |

Основные операционные показатели за 1 полугодие 2021 года:

- Продажи в денежном выражении выросли на 39% до рекордных 41,1 млрд рублей

- Денежные поступления увеличились на 30% до 40,9 млрд рублей

- Средняя цена квадратного метра выросла на 39% до 186,2 тыс. рублей

- Средняя цена квадратного метра жилой недвижимости выросла на 38% по сравнению с 1 полугодием 2020 года и составила 224,7 тыс. рублей

- Чистый корпоративный долг по состоянию на 30 июня 2021 года составил 626 млн рублей

Новости (etalongroup.com)

Акция НЛМК, прогноз дивидендов на основе операционных результатов за 2-й квартал 2021 года

- 20 июля 2021, 18:20

- |

Продажи во втором квартале 2021 года, близки к средним значений за 6 лет и устойчивого роста продаж или продукции с высокой добавленной стоимостью не наблюдается.

( Читать дальше )

Стоимостное инвестирование - последняя опора

- 19 июля 2021, 12:19

- |

Текстовая версия презентации с 29-й конференции Смартлаба.

Возможно выйдет более развернуто — смотрел видео видно что спешил, что-то забыл и т.д.

1. Сегодня мы наблюдаем настоящий бум инвестирования и увлечения трейдингом.

Буквально за два дня до конференции, я ездил на ГОСА РУСАЛа в Калининград и коллега, Павел Панкратов, рассказал удивительную историю, как в 2019 они пользовались услугами девушки-фотографа для свадебной фотосессии, а сегодня, зайдя на ее страницу в Instagram, они с большим удивлением обнаружили, что она стала инвесткоучем с тысячами подписчиков!

2. Миллионы инвесторов это не шутки.

И этот бум глобален. Все вокруг инвестируют в криптовалюту, участвуют в IPO, поставили себе приложения на смартфоны и участвуют в торгах!

( Читать дальше )

АЛРОСА - алмазное лето

- 19 июля 2021, 12:04

- |

АЛРОСА, как и многие сырьевые компании, первую половину 2021 года провела на позитивной ноте. Подрастали не только цены на продукцию, но и акции. Котировки алмазной компании несколько раз переписывали исторические максимумы и вплотную подошли к отметке в 140 рублей. Есть ли шанс на продолжение тенденции? Давайте разбираться.

В целом, первое полугодие для компании завершилось успешно. Предварительные выводы делаю только на основании производственных показателей за этот период. Общий объем продаж алмазно-бриллиантовой продукции за 6 месяцев составил $2,4 млрд, увеличившись в 2,5 раза по сравнению с 2020 годом. Там общая сумма не превысила и 1 ярда. Всему виной пандемия и системные проблемы в отрасли.

Куда же делись эти самые проблемы в 2021 году? По факту — никуда. Вся та же беда в огранной отрасли в Индии, пандемия и карантинные ограничения. Однако, все это не мешает проводить аукционы и продавать алмазы. Конечно же нужно еще дождаться операционных результатов и посмотреть на объем реализации, но сегодня нас больше интересует цена на эти самые алмазы.

В качестве бенчмарк можно использовать The Diamond Index, который в полной мере отображает цены на алмазную продукцию. Данный индекс находится на своих максимальных значениях за последние годы, выше 130 п., что и привело к рекордным показателям компании. Дальнейшее движение котировок АЛРОСА будет напрямую связано с движением индекса и цен реализации.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал