Избранное трейдера Максим

Что, если ФРС не будет поднимать ставки в декабре?

- 28 сентября 2016, 21:12

- |

Прошла неделя с момента последнего заседания ФРС и рынок уже теряет надежду на то, что ФРС будет поднимать ставки в 2016 году. Согласно прогнозам Блумберг, вероятность повышения ставки в декабре упала до 49% по сравнению с 58% неделей раньше и 65% месяцем раньше. Другим способом представить эти вероятности является оценка фьючерсов на ставку ФРС, истекающих в декабре. Текущая цена подразумевает ставку в 48 базисных процентных пунктов (т.е. в нынешнем диапазоне 25-50 базисных процентных пунктов). В конце августа декабрьские фьючерсы на процентную ставку ФРС были уровне 55 базисных процентных пунктов, а до брексита — на уровне 63 процентных пункта.

Если ФРС решит оставить ставки неизменными в декабре (неужели кто-то думает, что ФРС поднимет ставку за неделю до выборов? Рынок оценивает вероятность подъема ставки 2 ноября в 18%), то это может иметь серьезные последствия для капитала в различных отраслях. Главным образом, инвесторы захотят остаться в секторах, которые работали за течение последних трех лет — товары первой необходимости и здравоохранение

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 4 )

Защита инвесторов на фин. рынке: подборка документов

- 25 сентября 2016, 13:50

- |

Искал в новостях ссылки на то, что предлагает ЦБР для регуляции фондового рынка.

Результатом поисков стали следующие документы.

1. Законопроект № 1009203-6:

Опубликован: март 2016

Ссылка: http://asozd2.duma.gov.ru/main.nsf/(Spravka)?OpenAgent&RN=1009203-6 (ссылку копировать в адресную строку, смарт-лаб ее неудачно трансформирует)

Суть: содержит описание института финансовых советников, очень кратко (неясно, кто, как может им стать).

Закон прошел 3 чтения ГосДумы, отклонен Советом Федерации, передан в Комитет Государственной Думы по финансовому рынку.

2. План мероприятий ЦБР:

Опубликован: 28.06.2016 (гугл)

Ссылка: https://www.cbr.ru/finmarkets/files/development/main_events.pdf

В плане стоит обратить внимание на пункты:

- 1.3. Совершенствование системы защиты инвесторов на финансовом рынке посредством введения регулирования категорий инвесторов и определения их инвестиционного профиля. Срок: 2018г.

- 2.1.6. Создание правовых основ для деятельности финансовых советников. Срок: 2017г.

- 2.1.9. Анализ целесообразности создания механизмов снижения рисков граждан при инвестировании на российском финансовом рынке. Срок: 2017г.

( Читать дальше )

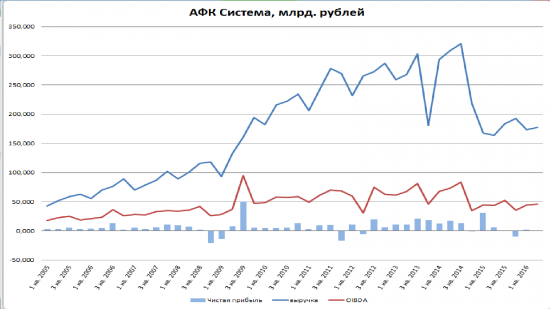

Обзор #1. АФК Система

- 24 сентября 2016, 13:30

- |

Компания сейчас очень дешевая и не смотря на то что зарабатывает меньше из-за национализация Башнефти в конце 2014 года.

EV/OIBDA = 1,51 и Долг/OIBDA = 0,38. Компания очень дешевая.

Так как АФК Система это холдинг, надо рассмотреть до черные предприятия.

Начнем обзор с прибыльных дочек:

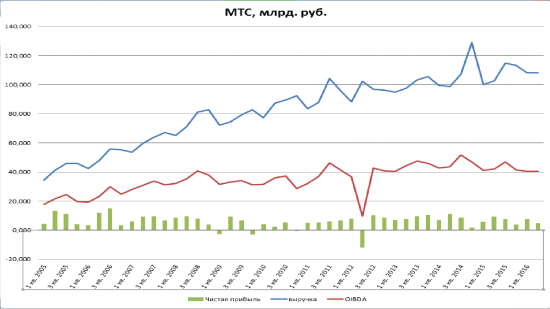

Самый весомый вклад вносит МТС.

Компания так же приносить прибыль, но рынок уже перенасыщен, конкуренция большая, перспектив увеличения бизнеса я не вижу.

( Читать дальше )

Недооцененные акции российских компаний: обзор Алроса

- 23 сентября 2016, 14:18

- |

Очередной анализ акций российских компаний будет посвящен Алросе.

Данная компания с 22 августа 2016 года находится в моем портфеле и на текущий моментпоказыват доходность 12,83% прибыли, что в пересчете на год дает 148,99% годовых). Вот такая хорошая компания).

Идея о покупке последовала после полноценного анализа акций данной компании, который я здесь также проведу.

Общие сведения:

Покупка по цене: 75,06 руб.

Текущая цена: 84,69 руб.

Финансовая отчетность: 2 квартал 2016 года.

1. Мультипликаторы:

Традиционно сначала посмотрим на мультипликаторы компании

( Читать дальше )

9 самых любимых акций на Уолл-стрит

- 22 сентября 2016, 21:10

- |

Вы можете не всегда доверять аналитикам Уолл-Стрит, но их мнения по поводу некоторых акций могут быть полезным. Во-первых, вы можете видеть, какие акции у них в почете. Во-вторых, вы можете видеть акции, которые могут быть недооцененными на бычьем рынке, который длится более 7 лет. Любимая игра аналитиков с квартальными отчетами — занижать ожидания прибыли, чтобы вышедшие данные выглядели ошеломляющими — сильно бьет по доверию аналитиков. Их репутация также страдает от нежелания выставлять рекомендацию «продавать» по акциям. Фактически, при закрытии рынка 20 сентября ни одна акция из S&P500 не имела большинства рекомендаций «продавать». Но если вы поговорите с аналитиком на Уолл-Стрит о какой-либо отрасли или компании, то он или она покажет вам впечатляющую презентацию и с легкостью обоснует свою 12-месячную рекомендацию «покупать», «продавать», «держать». В долгосрочной перспективе аналитики также влияют на цены акций как и их консенсусы относительно ожиданий роста или падения прибылей.

( Читать дальше )

Все обучающие материалы ТАдв бесплатно

- 20 сентября 2016, 21:18

- |

Рецепт обходной схемы требования 400 т.руб на депозит

- 20 сентября 2016, 20:58

- |

1) краткосрочный кредит от брокера на открытие депо на 2 дня. Брокер выдает недостающую сумму в виде кредита, зарабатывает на повышенной комиссии и плате за предоставление кредита. Собственно, риск-менеджменту можно ограничить размер средств, участвующих в сделке, чтобы кредитные средства не попали в торговлю. Или забрать кредитные средства, чтобы игрок, а позвольте физиков так называть, играл только на свои.

2) Открыть кухню для российского рынка, сделки даже можно выводить на рынок. На ум приходят книги известных биржевых спекулянтах, где тема таких кухонь раскрыта основательно.

3) Прекратить голосовать за партию «Единая Россия» и наконец начать ходить на выборы.

4) Включить голову и подумать, зачем вообще все делается.

Вот над четвертым пунктом мы ломали голову больше всего и вот к каким выводам пришли:

-фонда-удобный инструмент для схлопывания рублевой ликвидности

( Читать дальше )

Про возврат налога НДФЛ за убытки с торговли. Важный момент.

- 20 сентября 2016, 17:36

- |

На днях позвонили из налоговой, просили переделать декларацию (т.к. бух-ша заполнила как обычно для физиков, без учета биржевой специфики, а там нужно специальный лист З (не три, а «зе») заполнять), подать корректировку по ней и сдать декларации за 2013-2014 годы, где указать полученный убыток. Это все бухгалтерша подготовила, сегодня отнес… Более ранние декларации сдавать нельзя, т.к. принимают только за последние 3 года.

Вот какой важный момент получается (в НК в редакции 2010 года это все есть). Убытки, по закону, можно учитывать в течение 10 лет, но все они должны были быть своевременно задекларированы в налоговой (именно в виде деклараций с убытками), чтобы возвратом убытка потом можно было воспользоваться при получении прибыли. А тут есть ограничение в 3 предыдущих года, если вовремя не оформили все как надо.

( Читать дальше )

ФСК (FEES) коррекция до 12-13 копеек

- 19 сентября 2016, 18:09

- |

уровень за 3 июля был ложным, с того момента все думали что началась коррекция, однако на графике мы видим что коррекция началась только сейчас… длинна линии тренда равна 0.12 копейкам, начинается она от 0.06 копеек, заканчивается на 0.185. Следующий наш уровень это 0.245… отнимаем отсюда 0.12 получается 0.12-0.13 копеек нижняя точка коррекции.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал