SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Johnny_22

Ежедневный обзор по опционам на фьючерс РТС. (11.01.2013).

- 11 января 2013, 22:28

- |

Обзор сегодняшнего рынка

Очередной день остался за «продавцами опционов», среднедневной диапазон по фьючерсу РТС упал до рекордных 2 000 пунктов. Если посмотреть индекс РТС, то последний раз 20-дневный ATR опускался ниже 20 пунктов за день в далёкой первой половине 2007 года.

Общий оборот по опционам на мартовский фьючерс РТС составил 6 млрд. руб, пут-колл ратио в свою очередь показал значение 1.22. Преимущество опять на стороне путов. В StockOnly Put Call Ratio ситуация обратная народ предпочитает коллы, общий оборот за день 256 млн. руб. и ратио составил 0.68. Если верить МакМиллану то экстремумы по StockOnly Put Call Ratio могут указать экстремум рынка. Насколько это относится к РФР сказать пока сложно, сейчас собираю статистику более детальное исследование выложу в будущем.

Статистика

Как показывает статистика в последние 2-3 дня перед экспирацией наиболее вероятно движение противоположное основному тренду (примерно 70% случаев). Соответственно, ко вторнику более вероятно увидеть цену в районе 155 000, нежели выше 160 000. Частенько бывает, что появляется желание купить за пару дней до экспирации в качестве лотерейки какие-нибудь дешёвые опционы, однако, вероятность такого события очень мала. Обычно, развод «продавцов волатильности» начинается не менее чем за полторы или две недели, (в качестве примера август 2011), когда цена заранее набирает разгон и проходит больше 3-4 страйков. К примеру за 2012 год только 1 раз было сильное движение (12 000 пунктов) за 3 дня до экспирации, и многие его помнят, это было преслувутое QE3.

( Читать дальше )

Очередной день остался за «продавцами опционов», среднедневной диапазон по фьючерсу РТС упал до рекордных 2 000 пунктов. Если посмотреть индекс РТС, то последний раз 20-дневный ATR опускался ниже 20 пунктов за день в далёкой первой половине 2007 года.

Общий оборот по опционам на мартовский фьючерс РТС составил 6 млрд. руб, пут-колл ратио в свою очередь показал значение 1.22. Преимущество опять на стороне путов. В StockOnly Put Call Ratio ситуация обратная народ предпочитает коллы, общий оборот за день 256 млн. руб. и ратио составил 0.68. Если верить МакМиллану то экстремумы по StockOnly Put Call Ratio могут указать экстремум рынка. Насколько это относится к РФР сказать пока сложно, сейчас собираю статистику более детальное исследование выложу в будущем.

Статистика

Как показывает статистика в последние 2-3 дня перед экспирацией наиболее вероятно движение противоположное основному тренду (примерно 70% случаев). Соответственно, ко вторнику более вероятно увидеть цену в районе 155 000, нежели выше 160 000. Частенько бывает, что появляется желание купить за пару дней до экспирации в качестве лотерейки какие-нибудь дешёвые опционы, однако, вероятность такого события очень мала. Обычно, развод «продавцов волатильности» начинается не менее чем за полторы или две недели, (в качестве примера август 2011), когда цена заранее набирает разгон и проходит больше 3-4 страйков. К примеру за 2012 год только 1 раз было сильное движение (12 000 пунктов) за 3 дня до экспирации, и многие его помнят, это было преслувутое QE3.

( Читать дальше )

- комментировать

- ★12

- Комментарии ( 69 )

Ежедневный обзор по опционам на фьючерс РТС. (09.01.2013).

- 09 января 2013, 22:49

- |

Добрый вечер, уважаемые смартлабовцы!

В рамках продолжения программы «самоорганизации при работе на дому» ( оказывается такая штука очень необходима, когда сверху некому пинать :) ), а также в рамках самообразования по опционам и началам финансового инжиниринга, решил ввести свою ежедневную рубрику на смартлабе, в которой буду писать мысли по тому, что происходит на рынке опционов на фьючерс РТС. Надо потихоньку привыкать к цифрам, которых на этом рынке очень много.

Подразумеваемая волатильность продолжает держаться на крайне низких уровнях, и у этого опционного (с 15 по 15) месяца есть все шансы оказаться рекордным за последние 6 лет.Для тех, кто не в курсе, за последние 6 лет не было ни разу, чтобы за опционный месяц рынок прошел бы меньше 2х страйков от минимума до максимума, а месяцев с амплитудой меньше 3х страйков всего 8.5% от общего числа. 155 и 160 опционы января можно на текущий момент купить по волатильности ниже 20 за штуку.

По итогам сегодняшнего дня пут/колл ратио по опционам на фьючерс РТС составил 1.67, что означает, что оборот по опционам пут превысил оборот по опционам колл в 1.67 раза. Общий оборот за день, соответственно чуть больше 7ми миллиардов рублей.

( Читать дальше )

В рамках продолжения программы «самоорганизации при работе на дому» ( оказывается такая штука очень необходима, когда сверху некому пинать :) ), а также в рамках самообразования по опционам и началам финансового инжиниринга, решил ввести свою ежедневную рубрику на смартлабе, в которой буду писать мысли по тому, что происходит на рынке опционов на фьючерс РТС. Надо потихоньку привыкать к цифрам, которых на этом рынке очень много.

Подразумеваемая волатильность продолжает держаться на крайне низких уровнях, и у этого опционного (с 15 по 15) месяца есть все шансы оказаться рекордным за последние 6 лет.Для тех, кто не в курсе, за последние 6 лет не было ни разу, чтобы за опционный месяц рынок прошел бы меньше 2х страйков от минимума до максимума, а месяцев с амплитудой меньше 3х страйков всего 8.5% от общего числа. 155 и 160 опционы января можно на текущий момент купить по волатильности ниже 20 за штуку.

По итогам сегодняшнего дня пут/колл ратио по опционам на фьючерс РТС составил 1.67, что означает, что оборот по опционам пут превысил оборот по опционам колл в 1.67 раза. Общий оборот за день, соответственно чуть больше 7ми миллиардов рублей.

( Читать дальше )

Источники информации

- 08 января 2013, 10:59

- |

Пока я работал на РБК, у меня был ценный источник информации — моя почта. Завтра меня от почты отключат:( и я больше не буду получать массу интересных обзоров от инвест.банков.

1. может кто-то знает какие есть варианты их заполучать регулярно на почту?

2. какие подписки RSS вы используете?

Я например подписан на:

smart-lab.ru

seekingalpha.com

cnbc.com

marketwatch.com

www.ritholtz.com

www.zerohedge.com/

www.rbc.ru/

что еще интересного и полезного можно регулярно почитать? (блоги в ЖЖ тоже катят)

1. может кто-то знает какие есть варианты их заполучать регулярно на почту?

2. какие подписки RSS вы используете?

Я например подписан на:

smart-lab.ru

seekingalpha.com

cnbc.com

marketwatch.com

www.ritholtz.com

www.zerohedge.com/

www.rbc.ru/

что еще интересного и полезного можно регулярно почитать? (блоги в ЖЖ тоже катят)

анализ прошедшего года (и ответы на вопросы)

- 26 декабря 2012, 15:11

- |

немного затянул с ответами, сорри гайз.

факты: первый год за последние несколько, когда получал квартальные убытки. I+ II- III+ IV-

суммарный результат за год -15% от начала года ( комиссии больше убытка, кстати).

более детально:

I квартал — резкая потеря прибыли перед экпирацией. + был но не такой как обычно, в разы меньше.

II квартал — два месяца работы в ноль выбили психологически. особенно с учетом неудачного завершения I квартала.

результат — тильт, получение убытка выше критической отметки — фикс. форсирование переосмысления происходящих событий.

III работа на стабильный результат, главная цель — получить +, чтобы убедиться что в целом все под контролем. несмотря

на пару серьезных ошибок результат получен.

IV квартал — неожиданный "-". до последнего момента ситуация могла перевернуться. и вместо убытка мог быть ноль или

сравнимый +.

анализ:

основные факторы повлиявшие на результат в порядке их важности (экспертная оценка)

1. Изменившийся рынок. Как я уже неоднократно говорил, да и от коллег слышал такие же высказываения — примерно в марте

2011 года рынок изменил свое поведение. особенно поведение волатильности. я это почувствовал еще тогда. возникла дилема

— меняться вслед за рынком или сохранять статус кво и наблюдать за результатом. выбрал второе, так как стратегия

досточно тонкая, потерять ощущение происходящего не трудно а вот вернуться обратно, если понадобится будет трудно. в

результате 2011 год был не самым лучшим по относительной доходности, но по абсолюту жаловаться не на что. хотя август

показал, что пересмотреть кое-какие принципы все-таки придется. в первую очередь работу с риском. в 2012 тенденция на

изменение характера рынка продолжилась и вот результат — уже к началу года попал в область «нулевой» доходности. сама по

себе эта область не так уж плоха. если у вас есть несколько систем каждая из которых работает в уверенный + на своем

типе рынка и работает в 0 на совершенно неподходящем типе рынка, то проблем вобщем-то и нет. в моем случае — у меня была

только одна система. так как в предыдущие периоды она была явно сверхэффективна -тратить золотое время на разработку

допсистем не хотелось, да по сути это было и не возможно — внимания не хватило бы)

2. ликвидность. в этом году было три-четыре ключевых момента, когда тупо не хватило ликвидности. я и раньше иногда

чувствовал недостаток ликвидности, но в целом ликвидность росла и я не придавал этой проблеме слишком большого значения.

в этом году проблема ликвидности стала острее. и дело не только в том, что ликвидность упала. может она даже и выросла

(на опционах), но она стала «умнее» — т.е. стало нехватать ликвидности именно в тех условиях когда она была очень нужна

и наоборот- избыток ликвидности, когда лучше ничего не делать. вывод — рынок опционов повысил свой профуровень.

если бы не эти несколько ключевых моментов. то убыточные кварталы скорее всего были бы менее убыточными IV так и вовсе прибыльным. и общий резултьтат за год легко мог быть бы около нуля.

3. суета. когда я окончательно понял что все идет не так как должно, я попытался прямо по ходу пьесы поискать новые возможности и подходы. это привело к нечеткому поведению. суета на рынке как известно всегда в минус.

4. просто тупая неудача. так как в стратегии нет абсолютно четких правил стратегия с некоторой регулярностью попадает в точку принятия решений. система устойчива к «неоптимальным решениям». но в целом психологически комфорно когда «оптимальные» и «неоптимальные» решения приходят хотя бы с чатотой 50/50. обычно я работал в режиме- месяц неудачных решений, месяц удачных решений. с марта началась черная полоса. колличество неудачных решений возросло до 70-80% (что в первую очередь было спровоцировано нежеланием пересматривать основной подход). и общее по году соотношение наверно тоже далеко от 50/50 в худшую сторону.

( Читать дальше )

факты: первый год за последние несколько, когда получал квартальные убытки. I+ II- III+ IV-

суммарный результат за год -15% от начала года ( комиссии больше убытка, кстати).

более детально:

I квартал — резкая потеря прибыли перед экпирацией. + был но не такой как обычно, в разы меньше.

II квартал — два месяца работы в ноль выбили психологически. особенно с учетом неудачного завершения I квартала.

результат — тильт, получение убытка выше критической отметки — фикс. форсирование переосмысления происходящих событий.

III работа на стабильный результат, главная цель — получить +, чтобы убедиться что в целом все под контролем. несмотря

на пару серьезных ошибок результат получен.

IV квартал — неожиданный "-". до последнего момента ситуация могла перевернуться. и вместо убытка мог быть ноль или

сравнимый +.

анализ:

основные факторы повлиявшие на результат в порядке их важности (экспертная оценка)

1. Изменившийся рынок. Как я уже неоднократно говорил, да и от коллег слышал такие же высказываения — примерно в марте

2011 года рынок изменил свое поведение. особенно поведение волатильности. я это почувствовал еще тогда. возникла дилема

— меняться вслед за рынком или сохранять статус кво и наблюдать за результатом. выбрал второе, так как стратегия

досточно тонкая, потерять ощущение происходящего не трудно а вот вернуться обратно, если понадобится будет трудно. в

результате 2011 год был не самым лучшим по относительной доходности, но по абсолюту жаловаться не на что. хотя август

показал, что пересмотреть кое-какие принципы все-таки придется. в первую очередь работу с риском. в 2012 тенденция на

изменение характера рынка продолжилась и вот результат — уже к началу года попал в область «нулевой» доходности. сама по

себе эта область не так уж плоха. если у вас есть несколько систем каждая из которых работает в уверенный + на своем

типе рынка и работает в 0 на совершенно неподходящем типе рынка, то проблем вобщем-то и нет. в моем случае — у меня была

только одна система. так как в предыдущие периоды она была явно сверхэффективна -тратить золотое время на разработку

допсистем не хотелось, да по сути это было и не возможно — внимания не хватило бы)

2. ликвидность. в этом году было три-четыре ключевых момента, когда тупо не хватило ликвидности. я и раньше иногда

чувствовал недостаток ликвидности, но в целом ликвидность росла и я не придавал этой проблеме слишком большого значения.

в этом году проблема ликвидности стала острее. и дело не только в том, что ликвидность упала. может она даже и выросла

(на опционах), но она стала «умнее» — т.е. стало нехватать ликвидности именно в тех условиях когда она была очень нужна

и наоборот- избыток ликвидности, когда лучше ничего не делать. вывод — рынок опционов повысил свой профуровень.

если бы не эти несколько ключевых моментов. то убыточные кварталы скорее всего были бы менее убыточными IV так и вовсе прибыльным. и общий резултьтат за год легко мог быть бы около нуля.

3. суета. когда я окончательно понял что все идет не так как должно, я попытался прямо по ходу пьесы поискать новые возможности и подходы. это привело к нечеткому поведению. суета на рынке как известно всегда в минус.

4. просто тупая неудача. так как в стратегии нет абсолютно четких правил стратегия с некоторой регулярностью попадает в точку принятия решений. система устойчива к «неоптимальным решениям». но в целом психологически комфорно когда «оптимальные» и «неоптимальные» решения приходят хотя бы с чатотой 50/50. обычно я работал в режиме- месяц неудачных решений, месяц удачных решений. с марта началась черная полоса. колличество неудачных решений возросло до 70-80% (что в первую очередь было спровоцировано нежеланием пересматривать основной подход). и общее по году соотношение наверно тоже далеко от 50/50 в худшую сторону.

( Читать дальше )

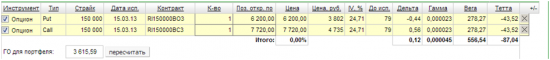

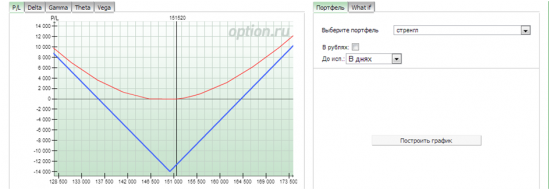

Опционная поза RTS-3.13

- 26 декабря 2012, 05:35

- |

Господа хорошие, здравствуйте.

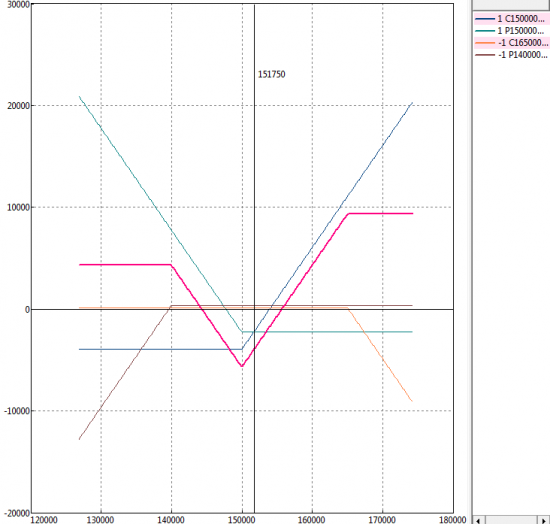

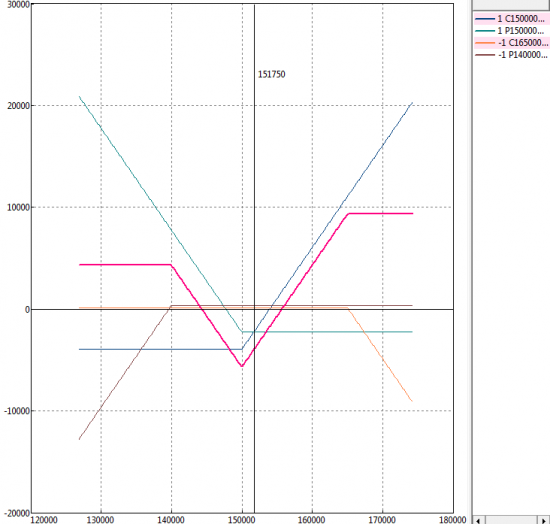

Вот хочу посоветоваться. Читал на смарте разные топики, многие склоняются к гепу после НГ, я солидарен и т.п.

Поза для рассмотрения. Для примера беру минимальное количество.

Купить, так сказать, волу либо чисто опционами, либо синтетикой на мартовской экспирации.

( Читать дальше )

Вот хочу посоветоваться. Читал на смарте разные топики, многие склоняются к гепу после НГ, я солидарен и т.п.

Поза для рассмотрения. Для примера беру минимальное количество.

Купить, так сказать, волу либо чисто опционами, либо синтетикой на мартовской экспирации.

( Читать дальше )

Итоги 2012 года

- 26 декабря 2012, 00:18

- |

Пора подводить итоги 2012 года.

Сначала по жизни:

1. Сделал уже девять лор-операций и еще предстоит.

2. За год 7 раз ездил в Турцию в разные отели. В общей сложности провел там 130 дней, даже попал на штраф за превышение (> 90 дней за полгода). Уже приближаюсь к статусу налогового нерезидента.

3. Теперь по рынку. Год был непростым, но смотрю в будущее с очень осторожным оптимизмом. Удалось в конце мая остановить падение счета. Проделал работу над ошибками. Пока у меня боковик.

Торгую сейчас пять систем одновременно.

Три внутридневные, две среднесрочные.

Три — купил, две — скоммуниздил (одну на этом ресурсе (огромный респект и уважение Антону Кротову), вторую — на другом ресурсе (огромный респект и уважение Алексею Белкину)).

Три — внутридневные — только Ri, первая среднесрочная — 4 фьючерса FORTS, вторая среднесрочная — 10 фьючерсов FORTS.

Три внутридневные - в хорошем плюсе, а у двух среднесрочных — просадка по 20%.

( Читать дальше )

Сначала по жизни:

1. Сделал уже девять лор-операций и еще предстоит.

2. За год 7 раз ездил в Турцию в разные отели. В общей сложности провел там 130 дней, даже попал на штраф за превышение (> 90 дней за полгода). Уже приближаюсь к статусу налогового нерезидента.

3. Теперь по рынку. Год был непростым, но смотрю в будущее с очень осторожным оптимизмом. Удалось в конце мая остановить падение счета. Проделал работу над ошибками. Пока у меня боковик.

Торгую сейчас пять систем одновременно.

Три внутридневные, две среднесрочные.

Три — купил, две — скоммуниздил (одну на этом ресурсе (огромный респект и уважение Антону Кротову), вторую — на другом ресурсе (огромный респект и уважение Алексею Белкину)).

Три — внутридневные — только Ri, первая среднесрочная — 4 фьючерса FORTS, вторая среднесрочная — 10 фьючерсов FORTS.

Три внутридневные - в хорошем плюсе, а у двух среднесрочных — просадка по 20%.

( Читать дальше )

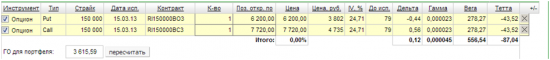

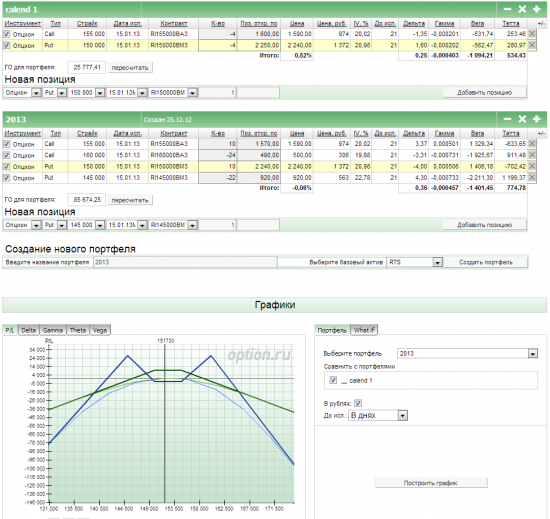

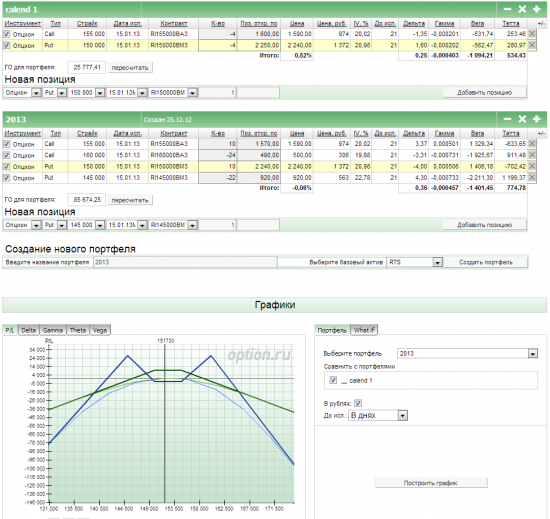

Опционная позиция на зимние каникулы.

- 25 декабря 2012, 17:38

- |

То что январь в 80% случаях начинается с хорошего гепа ни для кого не секрет.

В связи с этим позникает борьба жадности и страха.

Жадность тебе говорит, что ты должен заработать на таких движениях неплохие деньги.

А страх, наоборот говорит, что потерять можно очень прилично если держать однонаправленную позицию.

Тут на помощь трейдерам приходят опционные стратегии.

Вот и в этот раз я подумываю взять небольшую позицию себе на празднички.

( Читать дальше )

В связи с этим позникает борьба жадности и страха.

Жадность тебе говорит, что ты должен заработать на таких движениях неплохие деньги.

А страх, наоборот говорит, что потерять можно очень прилично если держать однонаправленную позицию.

Тут на помощь трейдерам приходят опционные стратегии.

Вот и в этот раз я подумываю взять небольшую позицию себе на празднички.

( Читать дальше )

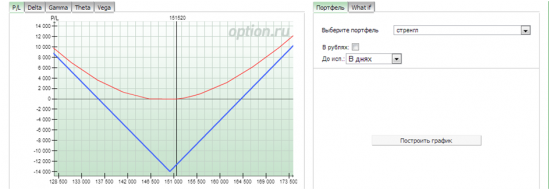

Rts_2013 Опционная конструкция

- 25 декабря 2012, 17:26

- |

Можно выдавить процентов 5- 10 после праздников

7007.su/archives/1227

www.option.ru/analysis/option?shportf=58f5c4e154682dcc3fcc0c9320c43a3c#position

7007.su/archives/1227

www.option.ru/analysis/option?shportf=58f5c4e154682dcc3fcc0c9320c43a3c#position

ОПЦИОНЫ. Хотите увеличить счёт в 10 раз за 10 дней? Да запросто!))

- 25 декабря 2012, 15:29

- |

Пока ботаны-математики продолжают мучить опционы применением своих безумных никчемных математических моделей, расскажу о зависимости, которая не является секретом ни для одного нормального опционщика))

Итак, рассмотрим новогодний гэп, на который мы, как на грабли, скорее всего наступим через несколько дней. Собственно, нас как опционщиков интересует даже не сам гэп в первый день торгов нового года, а максимальная сила движения, которая происходит в течении времени действующего ближайшего опционного контракта, а именно январского. Именно по этой максимальной цифре можно будет сказать о максимальном всплеске уровня волатильности, который наиболее полно охарактеризует понятие «новогодний гэп», тем более что, проведя ретроспективный анализ поведения индекса РТС в период первой половины января, можно заметить очень интересную деталь – пиковые значения (что вверху, что внизу) не приходятся на первый день торгов, а располагаются скорее ближе к январской экспирации.

( Читать дальше )

Итак, рассмотрим новогодний гэп, на который мы, как на грабли, скорее всего наступим через несколько дней. Собственно, нас как опционщиков интересует даже не сам гэп в первый день торгов нового года, а максимальная сила движения, которая происходит в течении времени действующего ближайшего опционного контракта, а именно январского. Именно по этой максимальной цифре можно будет сказать о максимальном всплеске уровня волатильности, который наиболее полно охарактеризует понятие «новогодний гэп», тем более что, проведя ретроспективный анализ поведения индекса РТС в период первой половины января, можно заметить очень интересную деталь – пиковые значения (что вверху, что внизу) не приходятся на первый день торгов, а располагаются скорее ближе к январской экспирации.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал