SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Johnny_22

Популярные парадоксы теории вероятностей (Монти Холла и задача о 2 конвертах)

- 23 июня 2012, 01:40

- |

Недавно на смартлабике внось всплыла тема парадокса Монти-Холла. В свое время я узнал о ней благодаря ЖЖ Феникса, и мне она так понравилась, что я решил ее в общем виде. Вот один частный случай, который, возможно, взворвет мозг гуманитариям:

Есть 7 дверей, за одним из которых находится автомобиль, а за 6 остальными — козы. В поисках автомобиля игрок может выбрать любые две двери, но пока не открывать их.

После выбора игрока ведущий открывает 3 из оставшихся 5 дверей, где находятся козы.

Далее игроку предлагается возможность поменять решение: вместо _двух_ дверей, которые он выбрал изначально, он может поискать автомобиль за _одной_ из других 5 дверей, из которых 3 открыты ведущим (т.е., по сути, за 1 из двух закрытых)

как выгоднее поступить игроку?

И к задаче о двух конвертах. Существует распространенное заблуждение, что обоим игрокам выгодно поменять конверты. Это неверно. Парадокс здесь на самом деле кроется в некорректном условии задачи. А именно: если считать по умолчанию распределение денег в конвертах равномерным от нуля до бесконечности, то для такого распределения не выполняется условие нормировки вероятности (мощность множества всех исходов не равна 1, а равна бесконечности). Если же взять, например, конечное равномерное распределение, или бесконечное экспоненциально убывающее распределение, то можно формально вычислить величину суммы в конверте, выше которой обмен становится невыгодным (ниже нее, соотвественно, выгодным).

Есть 7 дверей, за одним из которых находится автомобиль, а за 6 остальными — козы. В поисках автомобиля игрок может выбрать любые две двери, но пока не открывать их.

После выбора игрока ведущий открывает 3 из оставшихся 5 дверей, где находятся козы.

Далее игроку предлагается возможность поменять решение: вместо _двух_ дверей, которые он выбрал изначально, он может поискать автомобиль за _одной_ из других 5 дверей, из которых 3 открыты ведущим (т.е., по сути, за 1 из двух закрытых)

как выгоднее поступить игроку?

И к задаче о двух конвертах. Существует распространенное заблуждение, что обоим игрокам выгодно поменять конверты. Это неверно. Парадокс здесь на самом деле кроется в некорректном условии задачи. А именно: если считать по умолчанию распределение денег в конвертах равномерным от нуля до бесконечности, то для такого распределения не выполняется условие нормировки вероятности (мощность множества всех исходов не равна 1, а равна бесконечности). Если же взять, например, конечное равномерное распределение, или бесконечное экспоненциально убывающее распределение, то можно формально вычислить величину суммы в конверте, выше которой обмен становится невыгодным (ниже нее, соотвественно, выгодным).

- комментировать

- ★3

- Комментарии ( 17 )

Робот Spreader - разгоним неликвид

- 21 июня 2012, 13:47

- |

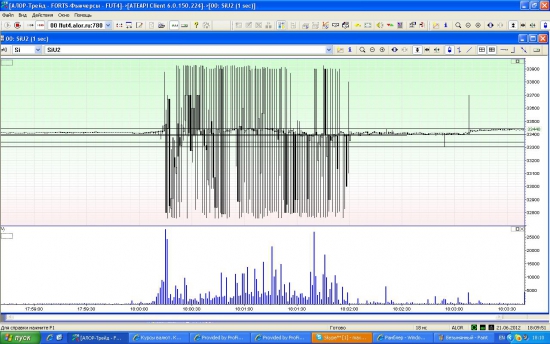

Не секрет, что на бирже много неликвидных инструментов. Сделки по ним проходят довольно редко, при этом, как правило, присутствуют значительные спреды (разница между лучшей продажей и лучшей покупкой). Напишем робота, который будет торговать эти спреды, выставляя заявки на границах стакана.

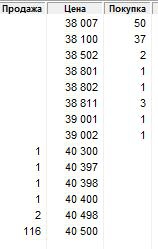

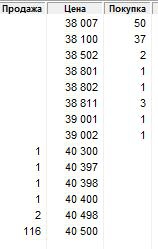

Чтобы было понятно, о чем речь, приведу несколько примеров инструментов со значительными спредами. На рис. 1 стакан фьчерса на доллар 9.15 (срок исполнения — сентябрь 2015 года).

Рис. 1. Стакан фьючерса на доллар 9.15

Как видим, спрэд составляет более 1000 рублей, за день было продано 5 контрактов (по состоянию на 13 июня 2012 года, 18:13). Возьмем другой инструмент: HYDR-9.12 (фьючерс на акции «РусГидро»). На рис. 2 вы видите его стакан. Тут спред гораздо меньше, порядка 30-40 рублей, но зато и объемы торгов выше. Так, с начала торгов до 18.20 13 июня 2012 года оборот составил 1034 контракта.

( Читать дальше )

Чтобы было понятно, о чем речь, приведу несколько примеров инструментов со значительными спредами. На рис. 1 стакан фьчерса на доллар 9.15 (срок исполнения — сентябрь 2015 года).

Рис. 1. Стакан фьючерса на доллар 9.15

Как видим, спрэд составляет более 1000 рублей, за день было продано 5 контрактов (по состоянию на 13 июня 2012 года, 18:13). Возьмем другой инструмент: HYDR-9.12 (фьючерс на акции «РусГидро»). На рис. 2 вы видите его стакан. Тут спред гораздо меньше, порядка 30-40 рублей, но зато и объемы торгов выше. Так, с начала торгов до 18.20 13 июня 2012 года оборот составил 1034 контракта.

( Читать дальше )

Прошу совета у знающих роботостроителей

- 19 июня 2012, 13:13

- |

Добрый день!

На новом этапе возникла необходимость в написании робота,

работающего в связке с QUIK. В связи с этим, уважаемые,

могли бы вы помочь мне ответить на несколько вопросов.

1. Насколько адекватно написание робота в QUIK через QPILE?

Действует ли до сих пор ограничение на минимальный интервал

расчета в 1 сек.

2. Если использовать внешние библиотеки, например StockSharp,

преодолеваются ли проблемы первого пункта? Как обстоит дело

с импортом транзаций — лучше через текстовый файл или DLL?

Может быть есть более адекватные способы решения задачи.

Заранее благодарен.

P.S. Робот арбитражный, то есть скорость имеет значение.

+ должен работать большим объемом и необходимо

организовать быстрое управление позицией.

На новом этапе возникла необходимость в написании робота,

работающего в связке с QUIK. В связи с этим, уважаемые,

могли бы вы помочь мне ответить на несколько вопросов.

1. Насколько адекватно написание робота в QUIK через QPILE?

Действует ли до сих пор ограничение на минимальный интервал

расчета в 1 сек.

2. Если использовать внешние библиотеки, например StockSharp,

преодолеваются ли проблемы первого пункта? Как обстоит дело

с импортом транзаций — лучше через текстовый файл или DLL?

Может быть есть более адекватные способы решения задачи.

Заранее благодарен.

P.S. Робот арбитражный, то есть скорость имеет значение.

+ должен работать большим объемом и необходимо

организовать быстрое управление позицией.

Тестирование Железного Кондора

- 08 апреля 2012, 15:28

- |

В пятницу 6-го апреля состоялся первый в России вебинар Дэна Шеридана (Dan Sheridan). На этом вебинаре Дэн рассказал о своём подходе к торговле, и в качестве примера привел стратегию Железного Кондора. Данная стратегия основывается на двух параметрах: на временном распаде и статистической вероятности. Дэн говорит о том, что придерживается трёх основных вещей:

Дальше Дэн говорит, что имеет в году в среднем 9 прибыльных месяцев и 3 убыточных.

Я решил сделать симуляцию его подхода. Пока только за 2008 год.

Источик: http://optiontraders.ru/

- Один и тот же инструмент

- Одна и та же стратегия каждый месяц

- Риск-менеджмент (дисциплина)

Дальше Дэн говорит, что имеет в году в среднем 9 прибыльных месяцев и 3 убыточных.

Я решил сделать симуляцию его подхода. Пока только за 2008 год.

Источик: http://optiontraders.ru/

модная тема Продажа волатильности и чем это все заканчивается

- 03 апреля 2012, 11:08

- |

"

Продажа высокой волатильности

Одна из привлекательных вещей в опционах это то, что есть возможность торговать волатильностью.

я думаю, что наиболее подходящей стратегией была бы

продажа стрэнгла – продажа опционов Call и продажа опционов Put в таком же количестве."

optiontraders.ru/2008/11/16/prodazha-vysokoj-volatilnosti/

"- Продать бы сейчас волатильность,

— ликвидность маловата… придется набирать по чуть чуть"

www.option.ru/analysis/option#position

«В последнем интервью Алексей. К. сказал конкретно — вола большая была весь январь и февраль, и что он ее продавал, хотя и не любит обычно так делать.»

М. Чекулаев

«Продажа волатильности способна генерировать неограниченный убыток.»

( Читать дальше )

Продажа высокой волатильности

Одна из привлекательных вещей в опционах это то, что есть возможность торговать волатильностью.

я думаю, что наиболее подходящей стратегией была бы

продажа стрэнгла – продажа опционов Call и продажа опционов Put в таком же количестве."

optiontraders.ru/2008/11/16/prodazha-vysokoj-volatilnosti/

"- Продать бы сейчас волатильность,

— ликвидность маловата… придется набирать по чуть чуть"

www.option.ru/analysis/option#position

«В последнем интервью Алексей. К. сказал конкретно — вола большая была весь январь и февраль, и что он ее продавал, хотя и не любит обычно так делать.»

М. Чекулаев

«Продажа волатильности способна генерировать неограниченный убыток.»

( Читать дальше )

Трейдинг во время новостей

- 01 апреля 2012, 19:06

- |

Nick Pritzakis

www.QuestOptions.com

Сегодня пост о том, что для трейдера очень важно оставаться на плаву не только в привычные будни, но и во время выхода важных рыночных новостей.

Как вы знаете, ликвидность на рынке опционов не постоянна. В определенные часы даже в течение дня, один и тот же опцион может быть более ликвидным, чем в другие. Рыночная ликвидность очень важна, потому что вы должны быть в состоянии открыть и закрыть вашу позицию. Если опцион на рынке имеет большой бид / аск спред, то вы можете потерять всю вашу бумажную прибыль за счет проскальзывания.

Безусловно, рыночные новости и события могут быть важными и не очень, как для рынка в целом так и для вас лично. Это зависит от того, какой инструмент вы торгуете. Но независимо от того, что вы торгуете, рынок опционов имеет тенденцию реагировать практически одинаково на выход новостей.

Во многих случаях, когда существует неопределенность перед объявлением. Участники рынка, как правило, исчезают. Если новость имеет потенциал, чтобы сдвинуть рынок с размахом (вверх или вниз), вы увидите не очень много участников, которые будут делать рынок. Но если они всё же попробуют, то на рынке будет очень широкий бид/аск спрэд.

Они делают это для того, чтобы защитить себя. Они не знают, какой результат будет… поэтому это очень рискованно.

Для частных трейдеров важно знать о том, смогут ли запланированные события двинуть ту акцию или инструмент, который вы торгуете. Если это так, то необходимо подготовиться перед объявлением новости, может быть закрыть или перестроить позицию. Потому что во время выхода новости, ликвидность будет низкой, и вам придется ждать, пока рынок переварит информацию.

( Читать дальше )

www.QuestOptions.com

Сегодня пост о том, что для трейдера очень важно оставаться на плаву не только в привычные будни, но и во время выхода важных рыночных новостей.

Как вы знаете, ликвидность на рынке опционов не постоянна. В определенные часы даже в течение дня, один и тот же опцион может быть более ликвидным, чем в другие. Рыночная ликвидность очень важна, потому что вы должны быть в состоянии открыть и закрыть вашу позицию. Если опцион на рынке имеет большой бид / аск спред, то вы можете потерять всю вашу бумажную прибыль за счет проскальзывания.

Безусловно, рыночные новости и события могут быть важными и не очень, как для рынка в целом так и для вас лично. Это зависит от того, какой инструмент вы торгуете. Но независимо от того, что вы торгуете, рынок опционов имеет тенденцию реагировать практически одинаково на выход новостей.

Во многих случаях, когда существует неопределенность перед объявлением. Участники рынка, как правило, исчезают. Если новость имеет потенциал, чтобы сдвинуть рынок с размахом (вверх или вниз), вы увидите не очень много участников, которые будут делать рынок. Но если они всё же попробуют, то на рынке будет очень широкий бид/аск спрэд.

Они делают это для того, чтобы защитить себя. Они не знают, какой результат будет… поэтому это очень рискованно.

Для частных трейдеров важно знать о том, смогут ли запланированные события двинуть ту акцию или инструмент, который вы торгуете. Если это так, то необходимо подготовиться перед объявлением новости, может быть закрыть или перестроить позицию. Потому что во время выхода новости, ликвидность будет низкой, и вам придется ждать, пока рынок переварит информацию.

( Читать дальше )

Продолжаем разбор стратегии с фьючерсом на ОФЗ

- 26 марта 2012, 22:51

- |

На встрече смартлаба в Москве была представлена стратегия работы с фьючерсом на облигации федерального займа. Я постарлся разобраться. что получилось-судить вам.

содержание:

-описание стратегии

-Настройка калькулятора

-ответы на вопросы

Описание стратегии.

Покупка фьючерса на корзину ОФЗ — альтернатива стратегии «пирамида РЕПО» — в обоих случаях зарабатываем на керри — разнице между доходностью облигации и ставкой РЕПО до экспирации (стоимостью фондирования).

Прибыль в керри-трейде формируется за счет компонент:

1. Положительной разницы между доходностью облигации и стоимостью фондирования — чистое керри

2. «Скатывания» по кривой доходности при уменьшении дюрации — rolldown

Фьючерс на корзину государственных облигаций (ОФЗ) — уникальный инструмент, т.к. при покупке фьючерса:

-Вы зарабатываете, когда на рынке нет выраженного тренда(«боковой» рынок)

( Читать дальше )

содержание:

-описание стратегии

-Настройка калькулятора

-ответы на вопросы

Описание стратегии.

Покупка фьючерса на корзину ОФЗ — альтернатива стратегии «пирамида РЕПО» — в обоих случаях зарабатываем на керри — разнице между доходностью облигации и ставкой РЕПО до экспирации (стоимостью фондирования).

Прибыль в керри-трейде формируется за счет компонент:

1. Положительной разницы между доходностью облигации и стоимостью фондирования — чистое керри

2. «Скатывания» по кривой доходности при уменьшении дюрации — rolldown

Фьючерс на корзину государственных облигаций (ОФЗ) — уникальный инструмент, т.к. при покупке фьючерса:

-Вы зарабатываете, когда на рынке нет выраженного тренда(«боковой» рынок)

( Читать дальше )

Что не так с бабочкой

- 23 марта 2012, 17:23

- |

Представляю вам небольшое видео о достаточно популярной стратегии — длинная бабочка. В этом видео хочу показать, как на самом деле влияет изменение волатильности на текущий профиль позиции. Действительно ли данную стратегию стоит открывать тогда, когда волатильность находится на уровнях выше среднего? Правильную ли историю рассказывают нам греки данной позиции? Отражают ли они реальность? Или на них можно не обращать внимание? Что может помочь сориентироватся трейдеру при принятии решения открытия данной позиции?

Источник: http://optiontraders.ru/

Источник: http://optiontraders.ru/

Из годовой волатильности получаем дневную

- 02 марта 2012, 16:22

- |

Nick Pritzakis

www.QuestOptions.com

Когда вы торгуете один и тот же инструмент снова и снова, то вы начинаете чувствовать, каков может быть диапазон движения данного инструмента за день. Но оценить сразу же дневную волатильность не получиться, так как сейчас, по неизвестным причинам, волатильность отображается в годовом исчислении. Поэтому это полезно уметь для трейдеров конвертировать годовую волатильность в дневную, чтобы получить лучшее представление о ценовом колебании. Так что это статья о том, как вам преобразовать годовую волатильность в дневную волатильность.

Предположим, что у нас есть 252 торговых дня в году. И кто-то говорит вам, что годовая волатильность SPX составляет 15%. Ниже представлена формула для преобразования годовой волатильности в дневную:

( Читать дальше )

www.QuestOptions.com

Когда вы торгуете один и тот же инструмент снова и снова, то вы начинаете чувствовать, каков может быть диапазон движения данного инструмента за день. Но оценить сразу же дневную волатильность не получиться, так как сейчас, по неизвестным причинам, волатильность отображается в годовом исчислении. Поэтому это полезно уметь для трейдеров конвертировать годовую волатильность в дневную, чтобы получить лучшее представление о ценовом колебании. Так что это статья о том, как вам преобразовать годовую волатильность в дневную волатильность.

Предположим, что у нас есть 252 торговых дня в году. И кто-то говорит вам, что годовая волатильность SPX составляет 15%. Ниже представлена формула для преобразования годовой волатильности в дневную:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал