Избранное трейдера KAA

Опционы для Гениев (сетка для ловли лудоманов)

- 21 ноября 2017, 15:01

- |

Поймать лудомана очень просто. Надо научить его ставить стопы и убедить открыть счет у брокенгдилинга. Пообещать, что со своей штуки баксов он будет получать три в месяц. И штука ваша. Когда Герчик это понял, то сразу открыл форекс дилингброкен и перестал преподавать.

Переходим к опционам. Что бы вместо нашей сетки построить опционную позицию надо продать колл и пут на центральном страйке. Самые дальние опционы EURUSD через 293 дня. Это чуть меньше года, но близко к нашему расчету. Если я продам по 12 опционов, то это на 85 тысяч. Ноги станут на 1,12 и 1,24. Это наши края безубытка. Не смотря на то, что мы возьмем опционов на 85 тысяч, ГО с нас попросят из расчета одного стандартного отклонения. Так как в VaR нет 1/корень из 2пи, то ГО выйдет на 130 тыс. Хотя у каждого брокера и биржи ГО может считаться по разному.

Что бы перекрыть одно стандартное отклонение нам нужен стренгл. Считается, что стренгл более безопасный и мы можем расширить коридор. Давайте сравним стреддл и стренгл. Что бы это сделать, нам надо привести это к общему знаменателю. Мы можем это сделать, сравнив максимальное ГО. Или, что будет вернее, начальную гамму.

( Читать дальше )

- комментировать

- ★22

- Комментарии ( 30 )

Границы цены в опционах - нужна помощь!..

- 18 ноября 2017, 07:39

- |

Подскажите страждущему знаний!) Что значит «граница цены» в опционах? И чем грозит ее пересечение? И где, вообще, можно узреть эту границу? На доске опционов? В спецификации? В итогах торгов?

Колл-ратио спред. Управление при пробитии опасного края.

- 16 ноября 2017, 20:03

- |

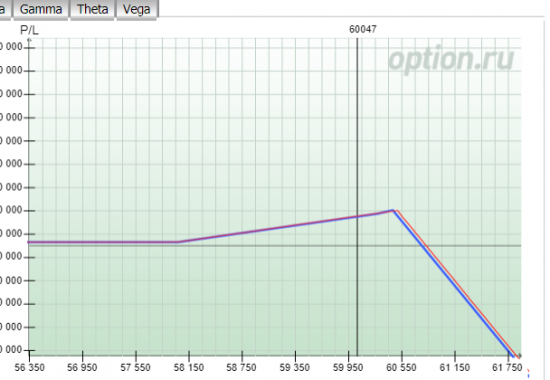

Для закрепления в собственной памяти составил анализ по колл-ратио спреду по СИ с экспирацией 16-11-2017

Профиль исходный:

При формировании

с 19-10-17 22:57:08

по 20-10-17 10:10:39

Цена Си 57890 на закрытии 19-10-2017.

Куплено: Колл-58000 11 шт по 615

Продано: Колл-60250 1 шт по 107

Колл-60500 103 шт по 95

мин. доход 3,1 тыс

макс.доход 30,3 тыс (при закрытии на 60500)

График Си за последние дни

( Читать дальше )

Опционы для Гениев (тонкости)

- 14 ноября 2017, 14:13

- |

Обсуждая опционы, волатильности, распределения и прочие гнутости, необходимо сказать о некоторых тонкостях. Я уже отмечал, что проданный стреддл не перекрывает одно стандартное отклонение, как мы его считаем, потому что там возникает 1/2Пи^0,5. И этому может найтись объяснение. Во первых, мы заходим на ЦС, а дельта на ЦС = 0,5. То есть, как бы это кому то не хотелось, дельта это вероятность где будет цена. А сигма наша 0,68 и ни кто бесплатно нам лишних шансов давать не будет. Что бы перекрыть сигму, нужны опционы с 0,68 дельтой. Если на них построить стреддл, то мы закроем одну сигму с одной стороны. Что бы закрыть сигму во все стороны надо два стреддла, а это уже стренгл получится. Дальше, больше. Как мы считаем одну сигму? Мы берем свечи по модулю. Но одна сигма это не средняя величина, это площадь распределения равная 68%. А у нас, как правило, в ценовых распределениях присутствует эксцесс. То есть купол колокола выше, чем в нормальном распределении. Так что сама сигма БА у нас меньше чем просто по клосам считать. А еще у нас есть матожидение, так что сигма должна быть сдвинута на среднее значение (центральный момент распределения). Плюс, у нас опционы по волатильности больше чем БА. Правда, не понятно как мы эту волатильность нашли. И у каждого трейдера она своя. И я вам не скажу как правильно. Я просто отмечу, что такое есть.

( Читать дальше )

Еще раз о моей торговле

- 12 ноября 2017, 23:48

- |

Отвечу сразу на все вопросы, возникающие при её прочтении

Скажем так… я не лукавлю, когда говорю, что торгую на все плечи… Но это же не сразу происходит..

Начинаю набирать позицию где то процентов на 60, и если идет движение против меня, то усредняюсь… Да! ну конечно же, скажете вы… это еще одна непростительная ошибка, которую совершают трейдеры, но я её делаю с маниакальным упорством из года в год))))

… И вот… в начале конкурса я заявила всего лишь 3 100 000… и как все могут видеть в статистике , начался конкурс для меня с 15-25%

падения, во время которого я усреднилась и затарилась на всю, как говорится, котлету, тем самым впоследствии значительно ухудшив свой результат, потому что биржа, во время просадки, увеличила мою стартовую сумму на 1400 000… то есть почти на 50% и вот если бы этого не произошло, то моя прибыль сейчас составляла бы 200%( ТАКАЯ ОНА СОБСТВЕННО В РЕАЛЬНОСТИ) и наверное я могла бы расслабиться уже, лидируя с таким большим отрывом… Но вышло все, как вышло и приходиться каждый день бороться за свое место под солнцем)))))

( Читать дальше )

Опционы для Гениев (пробой уровня)

- 11 ноября 2017, 17:40

- |

Самая любимая стратегия Герчика, это пробой уровня. Давайте посмотрим, чего она стоит, в денежном выражении. Вот вы придумали или нашли некоторый уровень, который считаете ключевым и который, если пробьет, цена двинется вверх с 99% гарантией. Допустим, это уровень равен 1000 по фьючу. Ну и если у вас такая гарантия, 99%, то вы можете входить на половину ГО. Даже, если сей час, вы окажетесь в 1случае лосса, то уж следующие 99 раз у вас только профит. Однако, что то тут не так. Более того, прямо сейчас с вами готовы заключить пари и дать вам денег. И смысл пари будет заключаться в том, что цена пойдет вверх только в 50% случаев.

Что же на самом деле произойдет? И насколько вас отстопит или даст прибыли. Итак, мы имеем уровень и хотя лучше его провести от балды, мы проведем его по макушкам. Отмечу, что по макушкам проводить его более рискованно, чем от балды. Но об этом потом. Теперь у меня вопрос. Сколько раз цена пересечет этот уровень, вверх, вниз? Сколько раз нас отстопит или даст снять профит? И сколько нам заплатят, прямо сей час, если мы точно уверены, что цена уйдет выше?

( Читать дальше )

по мотивам поста - как человека заставляют оплатить налог с доходов, но не учитывают расходы

- 11 ноября 2017, 13:40

- |

smart-lab.ru/blog/426672.php#comment7726254

Соображения следующие.

1. Нет смысла подавать самостоятельно декларацию по всем сделкам за целый год, даже если есть прибыль.

2. Если есть прибыль, имеет смысл ее вывести по итогам года, задекларировать по какому нибудь нейтральному коду дохода (что то типа прочие доходы) и оплатить с нее налог.

Какие последствия возможны (по убыванию вероятности).

1. Налоговая не будет проводить камеральную проверку (никто не задаст никаких вопросов).

2. Налоговая будет проводить проверку, и попросит объяснить источник происхождения (источник происхождения — при декларировании указываем, то что в личном кабинете банка высвечивается). наши действия — звоним инспектору, который прислал письмо с требованием предоставить объяснение, и объясняем инспектору, нечто нейтральное, то что не возможно самостятельно подтвердить(с намеком, что типа сам запрашивай через банк). Типа завел деньги в какую то фирму наличкой когда за границей был, торговал там, сейчас вернули. Доков никаких не оформлял, ничего не подписывал, предоставить доков по этой причине не могу.

( Читать дальше )

Интерьвю с Герчиком. Вся правда о трейдерах Wall Street.

- 25 октября 2017, 21:23

- |

Странно, что это видео прошло мимо СЛ, поклонники великого не заметили своего гуру. Что ж. Предлагаю к просмотру :)

( Читать дальше )

Любителям покупать опционы. Контанго фьючерса и временной распад опциона.

- 25 октября 2017, 10:57

- |

Фьючерс на Си за три месяца дешевеет на 1200 рублей, за месяц — на400 рублей, за 2 недели — на 200 рублей. Дешевеет линейно.

Месячный опцион на Си дешевеет за месяц на 800 рублей, причем за первые 2 недели дешевеет на 200 рублей, а за последние две недели на 600 !!!! рублей.

А теперь обдумайте эти цифры и взвесьте шансы на выигрыш при покупке опционов. Если я не отбил ваше желание покупать опционы, то делайте это за 3-4 недели до истечения опциона и только на короткое время.

Здесь на сайте обитает некий любитель покупок опционов под ником Тихая Гавань. Тихая Гавань знает о приведенных цифрах. Но скромно не сообщает об этом своей секте. А казачок-то засланный!

Полезности Tradingview, которые я для себя открыл

- 19 октября 2017, 12:47

- |

1. Я люблю индикатор Percent Change BarChart, который позволяет строить дневные изменения свечей. Причем можно строить изменение за 1 бар, так и за n баров. (пример 1, пример 2)

2. Можно строить график по формуле. Это я люблю. Например самый простой пример: нефть в рублях (см. пример).

3. Частный случай формулы — можно забить в формулу свой портфель и смотреть его динамику во времени (см. инструкцию).

Мой портфель кстати пару дней назад был наконец плюсовым, а теперь снова ушел в минус на 1%:)) Это все из-за Ливинского!

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал