Избранное трейдера KAA

Советы начинающему трейдеру(запись вебинара)

- 09 октября 2017, 12:32

- |

В субботу, провел открытый вебинар, на котором ответил на вопросы подписчиков и поделился советами начинающим трейдерам!

Тайминг:

4:45 Стоит ли начать карьеру трейдера с торговли криптовалютой

7:50 Немного про управление рисками

19:40 Что случилось в пятницу с нефтью и немного о том, как анализирую подобную ситуацию

23:50 Про форекс брокеров и котировки у них

29:55 Про самоубийство Максима 1m_dollars

35:30 Про шпильки на графиках, разбор на примере фьючерса на мини ММВБ

45:10 На что я обращаю внимание в анализе, кратко по тезисам

1:04:20 О накоплениях, кластерах, фрактальности

1:10:30 О TigerTrade и Sb-Pro

1:18:45 Как определить неликвидный фьючерс

1:21:40 Основная тема: «Советы начинающим трейдерам!» 1. Важнейшие составляющие вначале карьеры 2. Как и что торговать 3. О доходностях и рисках

( Читать дальше )

- комментировать

- ★8

- Комментарии ( 9 )

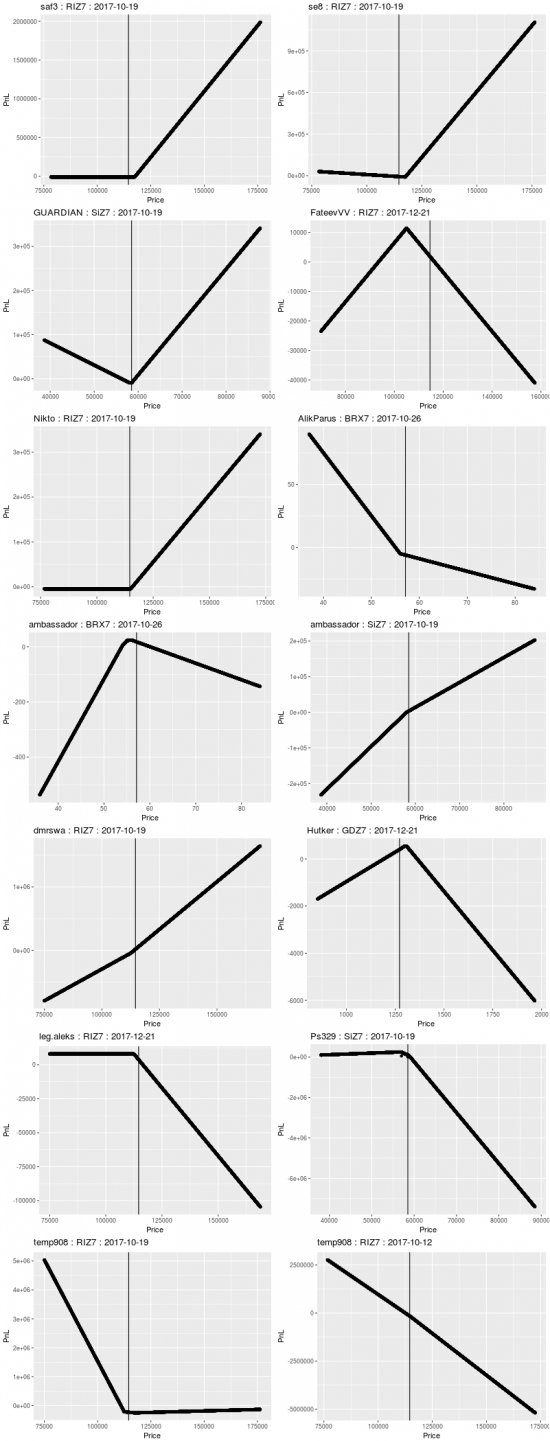

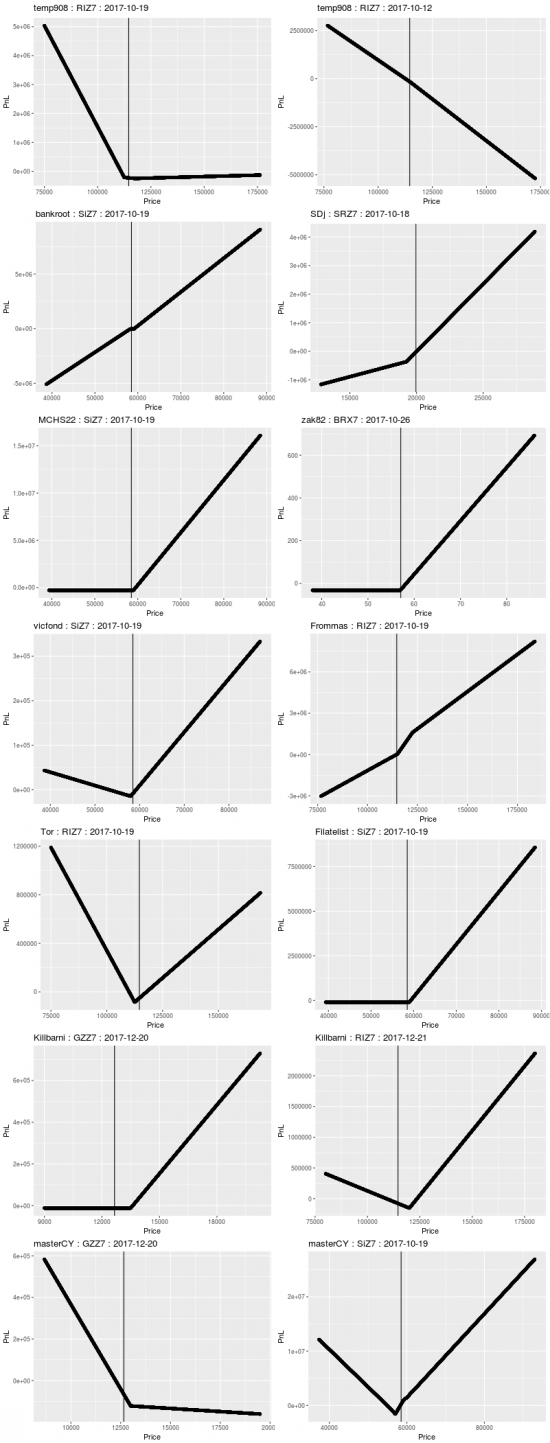

Опционные стратегии участников ЛЧИ 2017

- 06 октября 2017, 13:53

- |

( Читать дальше )

Деньги любят счет или почему меня не волнуют ставки брокеров по марже

- 29 сентября 2017, 16:33

- |

В своем недавнем топике я объяснял, почему шорты лучше торговать на фьючерсе, а лонги на споте. Там же был и предложен метод, как можно, получая безрисковую ставку, торговать шорты по данным спота. Понятно, что все эти рассуждения не учитывали комиссии брокеров. И я в том топике предложил посчитать все За и Против, исходя из реальных условий. Вот и давайте проведем такие расчеты на примере моего личного счета. Что он из себя представляет?

RI – 50%

SBER, GAZP, GMKN, ROSN – по 12.5%

Si – 33%

OФЗ – 33%

Что из себя представляют приведенные %%? Это соотношение между полным лонгом по моим системам в соответствующем эмитенте по номиналу, рассчитанному по цене закрытия предыдущего дня к размеру счета, рассчитанному по тем же ценам. Так как в RI, SBER, GAZP, GMKN, ROSN торгуются по три трендовых торговых идеи, две из которых разбиваются на 2-3 торговых алгоритма с разными параметрами (у одной идеи оптимизируемый параметр один и на нем особо с портфелями не разбежишься) плюс еще в RI торгуется одна контртрендовая система с реальным таймфреймом пара часов. Поэтому в этой части портфеля полный лонг, как и полный шорт, дело нечастое (примерно по 30% времени в году). В Si торгуется одна идея с одним набором параметров, так как при среднем времени в позиции 12 с небольшим дней заморачиваться с портфелями тоже смысла большого не имеет, поэтому тут и полный лонг и полный шорт занимают примерно по 45% времени. Ну и в ОФЗ у меня банальный B&H.

( Читать дальше )

Все виды инвестиционного вычета – особенности возврата налога

- 27 сентября 2017, 11:10

- |

Как я обещала, я собрала информацию об инвестиционном вычете (у него три подвида) и представляю ее в форме таблицы, чтобы было удобно смотреть.

Добрый день всем!

Такое ощущение, что визуально таблица не вся помещается. Кому неудобно смотреть таблицу, ниже идет картинками информация...

|

Положительный финансовый результат от продажи (погашении) ценных бумаг |

Сумма, внесенная на ИИС, но не более 400 тыс.руб. в год |

Положительный финансовый результат, полученный по операциям на ИИС |

Условия получения вычета |

1. Ценные бумаги находились в собственности более трех лет; 2. Ценные бумаги были приобретены с 02.01.2014 года; 3. Ценные бумаги обращаются на ОРЦБ; 4. Вы являетесь налоговым резидентом в том календарном году, в котором вы получили доход от продажи; |

( Читать дальше )

Риски в опционной торговле. Управление и распределение.

- 23 сентября 2017, 08:56

- |

( Читать дальше )

18-ая неделя на пути к мильёну. Пипсовка на сишечке.

- 23 сентября 2017, 01:19

- |

Индекс ММВБ прямо-таки хочет упасть в ближайшую неделю-две, причем сильно и с треском:

А поспособствует падению индекса скорее всего укрепление рубля куда-нибудь до 56:

( Читать дальше )

За 2017 год можно уже получать новый «подвид» инвестиционного вычета

- 10 сентября 2017, 22:42

- |

1) Инвестиционный вычет в размере доходов от продажи ценных бумаг;

2) Инвестиционный вычет в сумме денежных средств, внесенных на индивидуальный инвестиционный счет;

3) Инвестиционный вычет в сумме дохода по операциям, учитываемым на индивидуальном инвестиционном счете.

Мы в последнее время привыкли говорить (и уже многие получили такой вид вычета) о получении вычета с суммы, внесенной на индивидуальный инвестиционный счет. Я хочу рассказать о вычете, который предусмотрен подпунктом 1 пункта 1 статьи 219.1 НК РФ – вычет в размере положительного финансового результата, полученного налогоплательщиком от реализации (погашения) ценной бумаги. Чтобы получить такой вычет, важно, чтобы ценная бумага принадлежала налогоплательщику более трех лет. Вот почему ранее мы не рассматривали и не получали такой вычет. Основание: Федеральный закон от 28.12.2013 г. № 420-ФЗ (статья 5).

( Читать дальше )

Волновой анализ рынка ФОРТС. Доллар / рубль, нефть, золото, РТС.

- 10 сентября 2017, 11:09

- |

Волновой анализ рынка Фортс на предстоящую торговую неделю. В видео рассмотрены: доллар/рубль, нефть марки BRENT, золото, индекс РТС.

( Читать дальше )

Облигации актуальны и лучше вклада в банке

- 09 сентября 2017, 15:55

- |

Начну с цифр:

Я купил 3 вида ОФЗ в августе этого года, а именно:

ОФЗ ПД о.к. 26215 в. — 2 шт. сделка 2.08.17 тариф брокера 0.77 рубля.

ОФЗ ПД о.к. 26220 в. — 1 шт. сделка 3.08.17 тариф брокера 0.39 р.

ОФЗ 26217 — 6 шт. сделка 18.08.17 тариф 2.39 р.

Результат на 9.09.17

Т.е. я заработал от 0.9% менее чем за месяц, купив ОФЗ. Это не считая НКД (накопленного купонного дохода). О чём я хочу сказать?

Я хочу сказать о том, что Облигации — это консервативно, но именно сейчас рублёвые облигации — это хорошая идея. Для спекулянтов это идея заключается в покупке облигаций на срок до года, с последующей продажей, когда доходность по ним снизится с 7% до 5-6% (для ОФЗ).

Обычным гражданам я бы предлагал облигации, как альтернативу банковскому вкладу. Если человек хочет сделать рублёвый вклад в Сбербанке на 3 года, с возможностью досрочного изъятия без потери дохода — это 4% годовых. Сегодня это 4%. По облигациям Сбербанка можно получать 9% на протяжении тех же 3-х лет!

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал