Избранное трейдера Денис К

Команда Тинькофф Инвестиций изучила безрисковые ставки

- 18 сентября 2019, 12:50

- |

Привет!

При инвестиционном анализе инвесторы используют понятие безрисковой ставки процента. Мы разобрались, какие бывают безрисковые ставки, какие преимущества и недостатки связаны с использованием той или иной безрисковой ставки.

Что это такое?

Норма прибыли, которую инвесторы могут получить по финансовому инструменту без кредитного риска или с минимальным риском банкротства, называется безрисковой ставкой. Несмотря на то, что в теории прибыль рассматривается по абсолютно надежному инструменту, на практике финансовые риски существуют всегда.

Чаще всего ставку используют при анализе производных инструментов. Большинство производных инструментов исторически оцениваются путем дисконтирования их ожидаемых денежных потоков с использованием безрисковых ставок.

Казначейские облигации (краткосрочные векселя): безрисковая ставка, которую редко используют

Векселем считается долговая ценная бумага правительства США по аналогии с облигациями Минфина РФ.

( Читать дальше )

- комментировать

- ★8

- Комментарии ( 7 )

Как оно там, на тёмной стороне?

- 14 мая 2019, 02:13

- |

Всем привет!

Сейчас я расскажу вам Грааль! Шучу!

Рассказ про «КРЫМНАШ» получается. С недавнего времени снова всё на рынках «наклоняется вниз». Возможно написанное будет кому-то интересно и полезно. И ещё:! Не торгуйте в отпуске! (Отпуск тогда у меня был 22.02-03.03.2014.)

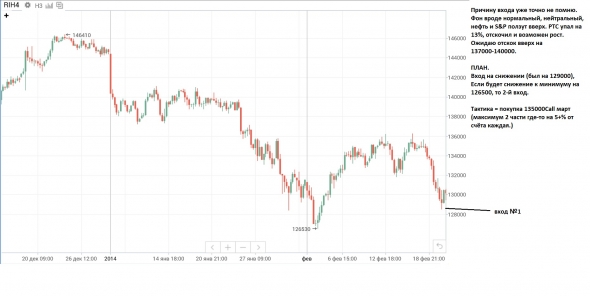

20.02.2014. Вход№1. Не помню причину, но на падении решил взять лонг по РТС. При уходе ниже 125000 – стоп.

Прилетели в отпуск с другом. Я прошу обеспечить меня на время компом с инетом. Мне дали ноут. Отдых – это здорово! Но я каждый день посматривал что происходит на рынках.

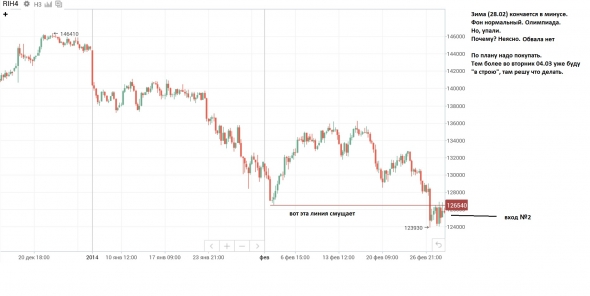

28.02.2014. Вход №2. Времени до 17.03 вроде прилично, но на следующей неделе уже надо принимать решение насчёт всей позиции.

( Читать дальше )

Юношам , изучающим опционы (почему нельзя продавать дальние края опционов)

- 24 марта 2019, 12:21

- |

Для начала рассмотрим, как меняются цены опционов в зависимости от волатильности:

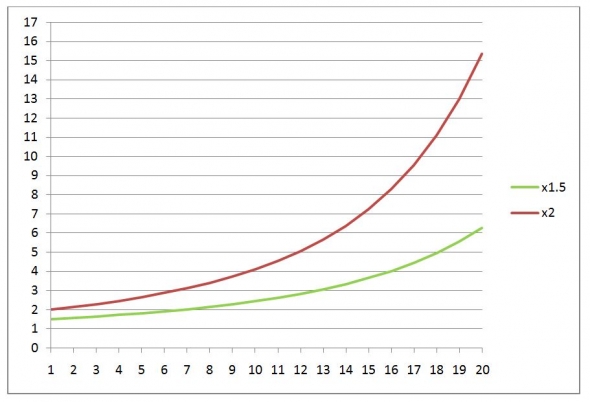

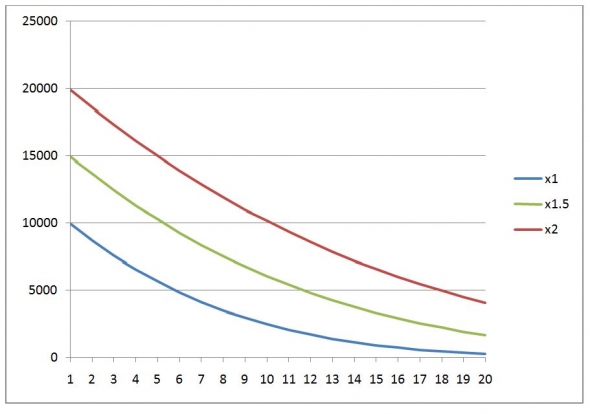

На данном графике 1 – это центральный страйк; Синяя линия – цены опционов на момент вашей продажи; Зеленая линия – цены опционов при увеличении волатильности в 1,5 раза; Красная линия – цены опционов при увеличении волатильности в 2 раза.

На первый взгляд, ничего трагичного не наблюдается

Теперь посмотрим не на сколько увеличиваются цены опционов, а во сколько раз увеличиваются цены.

( Читать дальше )

Программы для анализа опционных позиций на российском рынке

- 26 января 2019, 14:47

- |

1. Платная прога Option-lab, стоимость 900 руб./мес. или бесплатно если вы клиент ITInvest. Инфу можно найти на сайте http://option-lab.ru/, либо обратившись в компанию ITInvest. Прога классная как по мне, но не дешевая (за год если посчитать то получается 10 800 руб., хотя для тех кто зарабатывает хулиарды это может и копейки? ;) ), если вы как и я по каким-либо причинам не хотите работать с ITInvest.

2. Бесплатная option.ru. Преимущества — бесплатная и можно делать более менее нормальный анализ опционной позы не сложной. Недостатки — не считает ГО, графики только для начинающих и какие-то «деревянные», периодически не сохраняет на сервер или данные теряются, в последний день экспирации опционная поза не показывается.

3. Бесплатная прога на сайте http://options.moex-school.com/, доступна после регистрации. Вроде все показывает, но показывает как то криво или я к опшин лаб привык? Недостатки — не сохраняется картинка графика при анализе, каждый раз его надо растягивать в ручную, позиция которая закрыта автоматически удаляется из анализа, хотя по ней может быть + или -, что искажает кривую пиэль.

( Читать дальше )

Мои опционные правила по состоянию на начало 2019

- 08 января 2019, 17:28

- |

Делал для себя итоговое резюме по своей годовой опционной стратегии и подумал, что если убрать цифры, то правила подходят для любого инструмента, в частности для фьюча (но надо учитывать, что все-таки писалась для опционной позы), может кому пригодится и сэкономит время.

Сразу оговорюсь, что грааля здесь нет, а для торговли фьючами или другими инструментами эти правила необходимо скорректировать, т.к. фьючами не торгую с 2011 года.

Собственно правила:

1. Пропорция в момент открытия (для фьючей мани менеджемент – усиление/уменьшение объема, уровень тейк-профита (ТП) и стоп-лоса(СЛ)). Тут как говорится, кто как хочет, так и дрочит, но следует обратить внимание на то, что в момент открытия конструкции нужно смотреть на состояние рынка, т.к. в 2008 году и в 2013 рынки были абсолютно разными и соответственно и соотношения количества купленных к количеству проданных надо делать разным (для фьючей соотношение объема и уровень СЛ и ТП). Для себя соотношение привязываю к относительному показателю ATR.

( Читать дальше )

Волатильность. Не новый подход через задний проход.

- 11 ноября 2018, 17:56

- |

Старинные предания говорят, что так было не всегда. В древние времена, когда густые травы были гораздо забористее, а вершины графиков PL скрывались от взглядов любопытствующих за облаками, пещерные трейдеры иногда пытались подкрасться к волатильности с тыла и осветить слабыми фонариками своих навыков тот самый проход.

( Читать дальше )

Стратегия инвестирования, которая даст вам больше (но это не точно)

- 16 октября 2018, 11:55

- |

Чем еще хорошо продавать путы? что если акция болтается в диапазоне, то вы собираете премию. Обычный владелец стока при неизменной (почти) цене акции получит лишь дивиденды, а вы — опционную премию. (правда не будет дивидендов)

Но тут возникает два момента — первый, с опционами не все знакомы и не все связываются и второй — не на каждый инструмент есть опцион. Поэтому сейчас я расскажу стратегию торговли, для которой не нужны опционы, но суть ее особо не поменяется. Более того, добавятся дивиденды.

( Читать дальше )

Поясните корреляцию доллара на индекс РТС (фьюч РТС)

- 20 сентября 2018, 22:47

- |

Хочется кое-что допонять относительно ценообразования и ТА фьюча на индекс РТС!

Котировки фРТС зависят приблизительно на 70% от курса доллара. Работают они в ПРОТИВОПОЛОЖНЫХ направлениях: бакс растет — фРТС даун и наоборот. Но такое вроде не всегда случается… Хотелось бы примерчик, когда работают в одну сторону...

Т е курс доллара является опережающим фактором для цены на фРТС.

Берем период, например, 3 месяца и анализируем график фРТС с помощью ТА. Всякие каналы, треугольники, ромбики, «усеченные пирамиды» определяем и пр.муть, т е работаем в терминах школьной геометрии.

И, например, случился ПРОБОЙ канала. Так, значит есть высокая вероятность, что цена пройдет расстояние равное высоте канала в направлении пробоя. Все это очень хорошо, но курс доллара ничего не знает об этом — ему плевать, какой там ТА на фРТС.

Т е получается ситуация, что курс доллара «рисует» график фРТС или фРТС подчиняется курсу доллара.

В этом случае ТА вообще не должен работать для фРТС, т к фРТС коррелирует с курсом бакса и анализировать нужно график курса доллара.

( Читать дальше )

Совет старого Гнома

- 09 апреля 2018, 13:07

- |

Во первых, смотрите на волу. 80-100 — это реально паника. Правая сторона улыбки должна подняться. Колы ОТМ из-за маржинколов будут дорогие. Их надо продавать. Особенно deep otm. Как только рынок отскакивает — вола сдувается и они ничего не стоят. Параллельно можно продавать глубокие путы. Там вола будет 200 и стоить они будут немеряно. Проблема в этой истории — что я почти всегда приходил к ней когда нет бабла и ты понимаешь что денег рынок раздает, а взять Не можешь. Исключение — осень 2011, когда мы сделали ок 10 млн за день на депозит тогда примерно 3-4. Не сказать что я офигенно был готов к обвалу, но так сложилось что бабки были и дорогой брокер еще давал сверху плечо по дружбе.

Во вторых — сейчас льют рынок. А значит акции отдельные, которые вроде от санкций страдать особо не должны- становятся привлекательными. Если эмитент особо без долларовых долгов, работает на рынок рф или азии и имеет норм мульт (скажем дешевле 5 ev/ebitda) — то можно начинать подкупать.

( Читать дальше )

QUIK, Transaq, SmartX, Алор-Трейд, MT5 – что лучше?

- 05 апреля 2018, 07:55

- |

Я ль на свете всех милее,

Всех румяней и белее?

А.С. Пушкин

Добрый день Уважаемые спекулянты и не только!

В предыдущем посте мы рассмотрели как можно выбрать брокера по тарифам и сравнить их на конкретном примере (https://smart-lab.ru/blog/455251.php).

А что если абстрагироваться от различий в условиях обслуживания, стереть границы между брокерами и приравнять их к общему знаменателю: одинаковые комиссии у всех, одинаковые офисы, набор услуг и обслуживание; единственное что их будет отличать — это торговый Терминал: основа основ, если хотите «оружие», которым трейдер выбивает деньги с рынка!

Какой бы Терминал Вы выбрали, что будет для Вас главным критерием при отборе: эргономика (удобство управления и настройки), функционал, скорость?

Когда то давно встречал в инете пост со статистикой использования терминалов, так вот 80% клиентов на Московской бирже используют Quik, затем по нисходящей идут все остальные. Эта статистика может и верная, но она не отражает реальных преимуществ того или иного терминала.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал