Избранное трейдера Андрей Хрущев

Цитаты о финансах и трейдинге Ларри Вильямса

- 22 сентября 2019, 00:43

- |

В трейдинге убивает жадность.

***

Как бы мы ни старались просветить трейдера,

сообщая ему важную информацию,

он неизбежно разочаруется, все забудет,

или у него просто не хватит воли эффективно следовать советам на практике.

***

Скорость без направления не выиграет гонку.

***

Путь к богатству лежит через управление капиталом.

***

Большие деньги не делают больших ставок.

***

Не ловите падающий нож – подберите его,

когда он воткнется в землю и перестанет дрожать.

***

Подобное Богу, рынок не отвергает, а просто медлит.

***

Те, кто зарабатывают на жизнь гаданием на хрустальном шаре,

обречены жить с битым стеклом.

***

Спекуляция требует одну долю наблюдательности и гораздо большую долю осторожности.

***

Позитивная вера в будущие результаты заставляет идти на неуместный риск.

***

Вы не начнете делать большие деньги,

пока не научитесь держаться за выигрышные сделки,

причем чем дольше вы держитесь, тем больше ваш потенциал получения прибыли.

( Читать дальше )

- комментировать

- ★37

- Комментарии ( 56 )

Что круче ФА или ТА? Возможно смогу поставить точку в битве тысячелетия. Палю ГРААЛЬ!

- 17 сентября 2019, 15:23

- |

Участники замеса приводят кучу доводов в обе стороны, не понимая, что вся правда как обычно между.

Идеальная точка для входа, находится в месте, где сходится и ТА и ФА.

Ну согласитесь, шортить бумагу в момент когда объявили байбек, выплату крупных дивидендов, сделки M&A очень не логично. Или шортить компанию в момент роста цены на основную продукцию. Пример как сейчас с нефтью. Я допускаю, что с дронами это все на неделю, но для меня комфортнее найти вход на покупку, чем искать откуда шортануть. Если выйдет новость, что СА полностью восстановила добычу, тогда можно начать думать о шортах. Хотя лучше совсем отказать от шортов:)

К чему это я?

Я перепробовал тысячу индикаторов еще со времен увлечения Форекса. И остановился на первоисточнике. Что для индикатора источник? Правильно! ЦЕНА! МАТЬ ее ЦЕНА!

Все остальное от лешего. Стохастики, мувинги и тд. Я конечно понимаю, что возможно я просто не умею их готовить… но так вышло.

( Читать дальше )

23 цитаты Сергея Капицы

- 31 июля 2019, 09:16

- |

Многие годы ученый-физик занимал должность главного редактора журнала «В мире науки», где рассказывал о культуре и технике так, что его объяснения понять даже ребенок. Неудивительно, что высказывания столь мудрого человека интересны и актуальны даже сегодня. Вспомним же некоторые из них.

«Если бы миллиарды, потраченные на вооружение, направили на образование и здравоохранение, то преступности и терроризму не нашлось бы места».

«Телевидение оказывает сильнейшее влияние на людей. Однако сегодня оно подчинено совершенно безответственным людям».

( Читать дальше )

Толстый портфель доходнее! (памятка новичкам)

- 30 июля 2019, 14:00

- |

Дисклеймер: откровений нет, материал в рамках средней школы инвестирования (кабы такая была), куча людей этого все равно не понимает. Так что вперед.

Извечный вопрос – инвестирование или трейдинг? Извечный ответ на него: правильный трейдинг обычно доходнее, чем правильное инвестирование. Но если человек только пришел на биржу, кто сказал, что его трейдинг – правильный? К тому же трейдинг – это то, чему посвящают часть жизни. Не у всех есть эта свободная часть. Так что начать можно с простого. Можно, кстати, им и закончить.

Совет новичкам: выбирая стратегию, играйте от обороны. А что будет, если стратегия не сработает?

Если не сработает ваш трейдинг, вы влетите на кучу рисков.

Отбирая акции в портфель, без плеч и шортов, вы в худшем случае соберете всего лишь рандомный портфель. Рандомный портфель обычно не хуже индексного.

( Читать дальше )

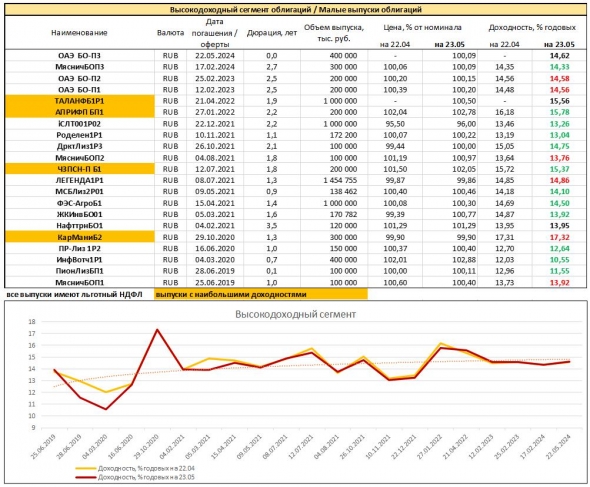

Мониторинг доходностей облигаций. ВДО

- 24 мая 2019, 07:20

- |

#probondsмонитор #вдо Облигации высокодоходного сегмента / малых выпусков. В отличие от ОФЗ, последний месяц снижения средних доходностей не принес. Вроде бы. Но это лукавство. Цены большинства относительно старых высокодоходных облигаций (ВДО) стабильно выше номинала и продолжали от номинала отдаляться. Но. На рынок выходили имена, в частности, Талан Финанс, с высокими ставками (у Талана купон 15%).

В общем, те, кто уже разместился, в среднем, продолжили расти в цене. Но новые выпуски вновь выходят на рынок с близкими к экстремальным купонами. Это дурное веяние. Организатору размещения не так сложно вменить некрупному эмитенту высокую купонную ставку, и он своей возможностью пользуется (последние выпуски от БКС – ФЭС Агро и Талан – это 15% и 14% купонной ставки соответственно). Инвесторы, казалось бы, только рады. Увы, это горячечная радость: повышение ставки на 1 пункт, это, умозрительно, удвоение риска дефолта.

Рынок никак не уйдет к справедливым для нормальных эмитентам 12-13% купонной и 13-14,5% эффективной инвестиционной ставки. Будем надеяться, популяризация сектора и линия на ужесточение допуска новых эмитентов на биржу приведут его к вменяемым значениям.

( Читать дальше )

Робот-усреднятор (с исходниками)

- 25 апреля 2019, 20:19

- |

Одновременно я оставлю без работы половину говноуправляющих, которые выманивают у клиентов их кровные, а потом радостно ставят их на однотипных роботов, забирая, в случае удачи, свою комиссию.

Больше тебе, дорогой инвестор, не надо приглашать каких-то мошенников, чтобы слить свой депозит. Это, в полностью автоматическом режиме, можно сделать самому!

Заработать также можно самому. С какой-то вероятностью. Ну как всегда.

Представляю: TurboMartin. Настоящий, суровый, классический усреднятор.

Как работает алгоритм:

1) Робот ищет точку входа на основании простейшего пересечения ценой скользящей средней снизу вверх. Робот работает только в лонг.

2) Робот, находясь в режиме набора позиции, усредняется при выполнении двух условий: падении цены не менее, чем на параметр StepSize от последней сделки, и плюс, опять же, должно быть пересечение ценой скользящей средней вверх. Таким образом мы пропускаем длительные вертикальные ножи, стараясь растянуть усреднение как можно шире.

( Читать дальше )

Судак-Тудак (робот)

- 18 апреля 2019, 15:32

- |

Алгоритм данной торговли был описан уважаемым Гном (https://smart-lab.ru/blog/499606.php) и, поскольку я являюсь любителем различных теорий Мартингейла и усреднения, написал робота по этой стратегии.

Подробно на алгоритме останавливаться не буду — читайте по ссылке у Гнома, там очень хорошо всё расписано.

Здесь — немного измененная реализация. Отличие в том, что позиции открываются не через равные промежутки цены, а чуть шире: еще должно прийти хотя бы минимальное подтверждение, что дальше не полетит (в данном случае использован вход обратно в канал Боллинджера, но это несложно поменять на что угодно).

Если полетит против нас вертикально, мы хотя бы не будет бессмысленно открывать кучу сделок на мгновенной длинной вертикальной палке.

Итак, представляю: «Судак-Тудак» Универсальный (одновременно для акций и фьючерсов).

Если хотите добавить инструменты (а они добавляются в массив aTickerList), не забудьте вписать их данные в массивы:

( Читать дальше )

Pivot Point Reversal — слепые точки разворота

- 14 марта 2019, 13:17

- |

Если у вас есть проблемы с определением потенциального разворота рынка, тогда этот урок для вас. Ценовой паттерн Pivot Point Reversal — это один из тех сигналов, которые используют профессиональные трейдеры для нахождения точек разворота тренда. Никакие индикаторы в данном методе не используются. В данном уроке упоминается внутренний бар, о котором я уже писал руководство - https://smart-lab.ru/blog/518242.php.

Что такое Pivot Point Reversal?Pivot Point Reversal — это разворотный ценовой паттерн, который состоит из трёх и более свечей, и сделка открывается в направлении пробоя поддержки или сопротивления главной свечи: для медвежьего сетапа ожидаем пробоя поддержки, для бычьего сетапа ожидаем пробоя сопротивления.

( Читать дальше )

Куда уходят деньги. Теория вероятности по мотивам https://smart-lab.ru/blog/525822.php

- 06 марта 2019, 17:03

- |

По последнему обсуждению топика ch5oh

Делаю для того, что бы почтенная публика СЛ не выпадала из темы увидев диф уровнения и всякие страшности. Давайте пройдем вместе по всем этим закоулкам через законы Архимада, а не dS/dT.

Когда мы говорим о процессах вероятностных, мы пользуемся всем опытом человечества накопленный за века. И другого опыта у нас нет. Не изучать этот опыт себе дороже. Не зная простых истин, вы становитесь легкой добычей рынка, который, вы уж поверьте, базируется на этом опыте.

Итак, цена. Движение цены следует железобетонному закону математики. Как бы вы не искали фигуры, тренды и пр, кроме математики там ни чего нет. Закон номер один. Закон «пьяного матриса». Автор закона Энштейн и его друзья. Коротко звучит так. Если длинна шага матроса 1 метр, то, что бы пройти 5 метров в одном направлении, ему надо сделать 25 шагов. И это проверено. Для цены аналогично. Что бы цена изменилась на 5% надо 25 двжений по 1%. Одно движение один день. Поэтому относительное движение цены описывается просто формулой y=x^2. Упали на 10%, поднялись на 10% 0,1*0,1=0,01, 1% изменения. Тут все просто. Но. Как и пьяный матрос, цена может пойти на север или на юг. То есть два состояния, орел/решка. Поэтому, полученный результат мы разделим на 2. Y=(X^2)/2 и для нагладности умножим на -1, что бы ветви параболы направить вниз. Вы сами можете это сделать в экселе, поэтому картинок не будет.

( Читать дальше )

Полезное. Где и что искать в CoT

- 05 марта 2019, 12:52

- |

|

Chicago Board of Trade |

DJIA Consolidated |

Индекс Доу Джонса консолидированный |

DOW JONES INDUSTRIAL AVG |

Промышленный индекс Доу — Джонса. |

DOW JONES U.S. REAL ESTATE IDX |

Индекс предназначен для отслеживания эффективности инвестиционных фондов недвижимости (REIT) и других компаний, которые прямо или косвенно инвестируют в недвижимость посредством девелопмента, управления или владения, включая агентства недвижимости. |

BLOOMBERG COMMODITY INDEX |

Товарно-сырьевой индекс блумберг. |

|

Chicago Mercantile Exchange |

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал