Избранное трейдера Нот Нет

Мультипликаторы – все, что вам нужно знать!

- 03 марта 2020, 15:17

- |

- Понимание мультипликаторов

- P/E – самый просто и универсальный

- EV/EBITDA: преимущества и недостатки

- ДОЛГ и мультипликаторы, которые его оценивают

- Мультипликаторы рентабельности

- Что я понял, 3 года считая мультипликаторы по всем компаниям

Понимание мультипликаторов

Мультипликаторы – это производные финансовые показатели, которые позволяют оценить бизнес компании и сравнить ее с конкурентами.

Суть мультипликаторов в том, что мы приводим рыночную оценку (цена акций) компании и ее бизнес оценку (прибыль, выручка и т.п.) к единому знаменателю.

Условно говоря из двух (и более) цифр, мы получаем одну. И эту одну цифру легко оценить и сравнить с аналогичной цифрой у других компаний.

Поясню на примере:

1. Прибыль компании A – 100 000 рублей

2. Прибыль компании B – 1 000 000 рублей

Вопрос: акции какой компании лучше покупать?

Еще пример:

1. Капитализация компании С – 1 млрд. рублей

( Читать дальше )

- комментировать

- ★281

- Комментарии ( 33 )

О еврооблигациях замолвите слово

- 24 декабря 2019, 19:27

- |

Всем привет.

Давно не касался темы еврооблигаций для частников.

Предыдущие обзоры тут:

Обзор Еврооблигаций для частников. Март 2019

Обзор Еврооблигаций для частников. Апрель 2019

Обзор Еврооблигаций для частников. Май 2019

Обзоры идут накопительным итогом, т.е. стараюсь уже освещенные моменты в предыдущих не касаться. Собственно, это рынок достаточно консервативный и меняется все не так стремительно (как например в акциях) – поэтому, наверное, долго и не брался за перо.

( Читать дальше )

Основы (сбор графика)

- 10 апреля 2019, 12:21

- |

Давайте соберем цену, потом разберем цену и сравним. Все будет производиться на ваших глазах в экселе. Файл, которого я прикладываю. ФАЙЛ https://cloud.mail.ru/public/27GB/5ipstzGrY .(в зеленые области вы будите вписывать разные цифры). Проверку на гетероскедастичность мы будем делать методом максимального правдоподобия. Во я загнул. Если просто. Мы возьмем две, хорошо известных нам стратегии и будем их прогонять на каждом шаге создания графика цены. Первая стратегия. Увеличение лота на один при убытке. Принцип опциона. И если у нас случайный процесс, то должно получаться 50/50. И удвоение позиции. Принцип мартингейта. И если у нас случайный процесс у=x^2, то у^2=x, мы всегда в плюсе. Давайте по шагам.

Шаг первый, лист W

Сгенерируем случайные числа. В экселе есть функция =случмежду(0;1). И 0 переведем в -1, а 1 в 1. У нас получился простой бинарный ряд из 1 и -1. Возьмем 100 таких цифр. Теперь посчитаем их сумму нарастающим итогом. К сумме предыдущей прибавить следующее (Total). И построим график изменения этой суммы. Назовем это «геометрическое Броуновское движение». Тогда, сумма всех случайных числе будет равна точке, куда пришел наш график. А сумма всех случайных чисел в квадрате, будет равна пройденному пути. А если каждый шаг происходит за 1 секунду. То это, одновременно, и время. И мы должны получить следующую зависимость. Берем 100, извлекаем корень квадратный и получаем 10. И это одно стандартное отклонение. И есть теорема, которая доказывает, что 68% траекторий будут заканчиваться в диапазоне от -10 до +10. Вы можете это проверить сами. В графе ТЕСТ введите число. Если сумма средних от -10 до +10, ставим 1, если больше 0. У вас будет получаться среднее 0,7, в среднем. То есть в 3 случаях из 10 мы будем выскакивать из -10 +10. И это уже не 50/50 вверх или в низ. Это уже 30/70.

( Читать дальше )

Обзор: Какие акции на Мосбирже выигрывают от слабого рубля, а какие теряют

- 25 января 2019, 17:37

- |

Многие инвесторы задаются вопросом о том, как влияет изменение курса национальной валюты на бизнес российских компаний. В этом обзоре мы постарались разобраться в ситуации и выделить те акции, которые выигрывают от девальвации рубля или же теряют.

В кейсах влияния курсовых разниц на российские компании ключевыми являются следующие факторы: валютные выручка, расходы, кэш и долговая нагрузка.

Чем больше доля валютной выручки и запасы наличных у компании, тем больше она заинтересована в слабом рубле. Напротив, высокая доля валютных расходов и задолженности делает для компаний более выгодным крепкий рубль. Валютная задолженность, помимо расходов на обслуживание, за счет переоценки также влияет на дивидендный фактор, который на российском рынке является одним из ключевых драйверов роста.

Особняком стоит использование деривативов, которые также могут повлиять на прибыль компаний. В основном, они используются компаниями с целью хеджировать негативный эффект, т.е. нивелировать отрицательное влияние курсовых разниц. Для большинства российских эмитентов существенного влияния они не оказывают и приводят реакцию ближе к нейтральному состоянию.

( Читать дальше )

Список полезных сайтов для инвестора и аналитика

- 22 января 2019, 10:00

- |

http://www.rusbonds.ru/ — удобный поиск облигаций

( Читать дальше )

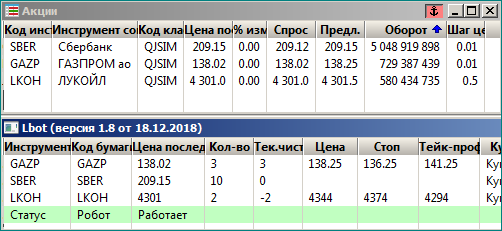

Торговый робот на Lua для QUIK.

- 27 декабря 2018, 09:39

- |

4 года и 4 месяца прошло с выхода поста «Торговый робот на LUA для QUIK» (https://smart-lab.ru/blog/200767.php) про конструктор Lbot. За это время он повзрослел, лишился графического интерфейса и… превратился в младшего брата для Lbot3D. И если раньше для Lbot была пробная версия (с одним инструментом и одним лотом), то теперь, фактически, сам превратился в пробную версию для Lbot3D и, с этого дня, предоставляется в свободное пользование с полным функционалом:

Скачать Lbot180.zip можно тут: drive.google.com/open?id=1DL9jGEBm2Uhk89PcQdlK-ObaOe2zihnx

INI-файл написан для демо-QUIK на 3 инструмента — Сбербанк, Газпром и Лукойл. Стратегия на Газпроме — безиндикаторная, на Сбербанке — на скользящих средних, на Лукойле — на пересечениях MACD.

encoding = "UTF-8"

FREQUENCY = 1000

account = NL0011100043, 10110

PositionSize = 300000

xy = 421, 0, 859, 118

;-------------------------------------------------------------------------------

[GAZP]

Security = GAZP, QJSIM, Gazp_moex

WorkSize = 3 // рабочий объем, в штуках;

LossLimit = 100 // ограничение на убыток по стратегии

OpenSlippage = 10 // допустимое проскальзывание на сделке, в количестве минимальных шагов цены;

OpenLong = {Close, 1} < {High, 2} // цена 'close' предыдущей 'полной' свечи превысила 'high' предшествующего ей бара;

OpenShort = {Close, 1} > {Low, 5-2} // цена 'close' предыдущей 'полной' свечи принизила 'low' 5-2 баров;

StopLoss = 2

TakeProfit = 3, 1, 1

EOD = 18:29:00 //закрытия позиции в указанное время.

autoBot = Y

[SBER]

Security = SBER, QJSIM, Sber_moex

WorkSize = 10

LossLimit = 100

OpenSlippage = 10

OpenLong = {Ema1} > {Ema2}

CloseLong = {Ema1} < {Ema2}

OpenShort = {Ema1} < {Ema2}

CloseShort = {Ema1} > {Ema2}

autoBot = Y

[LKOH]

WorkSize = 2

Security = LKOH, QJSIM, Lkoh_moex

LossLimit = 225

OpenSlippage = 10

OpenLong = cross(macd_Lkoh.0, macd_Lkoh.1)

OpenShort = cross(macd_Lkoh.1, macd_Lkoh.0)

;OpenLong = {Close, 1} < {Low, 5-2}

;OpenShort = {Close, 1} > {High, 2}

StopLoss = 30

TakeProfit = 50, 10, 10

autoBot = Y( Читать дальше )

Мануал по торговле с плечами. Важная информация!

- 01 августа 2018, 16:35

- |

Доброго времени суток, коллеги!

Сегодня хотел бы разобрать важный материал, где-то даже не простой, о котором просили ранее – маржинальная торговля или торговля с плечом. В статье будут определения, расчеты и многое другое, то, о чем возможно вы не знали.

Статью постарался наполнить по истине важной информацией, которая поможет Вам в работе, поэтому она получилась достаточно объемной. Пусть она послужит Вам помощником при торговле и инвестировании.

По собственному опыту работы могу сказать, что многие клиенты вообще не имеют представления, что такое плечо, как оно считается, как оно отображается в таблицах, что такое РЕПО/СВОП и т.д., но при этом активно его используют и негодуют, когда не могут понять за что списали деньги, и вообще… что произошло — то?!

Давайте разберемся, что такое плечо? Плечо – это открытие позиции на Фондовом/Валютном Рынке (примеры будут с данными площадками) с использованием заемных денежных средств Брокера. Иными словами вы автоматически берете кредит.

( Читать дальше )

41 самый полезный инвестиционный пост смартлаба.

- 24 июня 2018, 14:48

- |

Тимофей запилил пост "Самые полезные посты смартлаба". Поскольку мне интересна только инвестиционная тематика то я сделал подборку самых полезных постов лучших инвестиционных авторов ресурса. В список вошли посты Малышка, Шадрина, Ларисы Морозовой, Горчакова и мои. В рейтинг вошли посты, набравшие не менее 50 добавлений в избранное (например, за последние 7 дней столько набрал лишь один пост на смартлабе). Ну хватит предисловий, ловите мой ответ Чемберлену Тимофею:

1. Александр Здрогов "Начинаю выкладывать курс по фин. анализу". Отличное начало для желающих понимать финансовую отчетность. Без этого инвестором не стать. 146 раз в избранном.

2. Александр Шадрин "Проект Разумный инвестор. Россия — страна возможностей". Огромный пост Шадрина о его фундаментальной системе (на самом деле система Бенджамина Грэма) и результатах ее тестирования. Спойлер: результаты отличные. 136 раз в избранном.

( Читать дальше )

Видео курс по бухгалтерскому учету! Фундаментал - часть 1

- 17 июня 2016, 21:22

- |

Специально для тех кто давно хотел и думал с чего начать или продолжить наработку знаний по бухгалтерскому учету...

Видео курс поэтапно рассказывает как и что отражается в учете компании и как это все по итогу отразится в отчетности...

По литературе посоветовал бы данного автора т.к. излагает он все более проще и понятнее https://www.ozon.ru/context/detail/id/15883022/

Поехали: Сохраняем к себе и изучаем!

Финансовая отчетность в 3D. Часть 1

Логика дебетования и кредитования. Часть 2

Модели проводок. Часть 3

Т-счета. Часть 4

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал