Избранное трейдера А К

Туплю. Помогите с Квик.

- 15 июня 2022, 22:15

- |

Выкидываю SiM2 из таблицы «Инструменты» и добавляю в нее SiU2, который торгуется с 10 сентября 2020 (т.е. почти 1.5 года). Ожидаю увидеть график SiU2, состоящий из 3000 свечей истории (лимит Квик). Но вижу вот что:

Шо за хрень? История SiU2 начинается только сегодня, хотя контракт торгуется уже почти 1.5 года и вчера он закрылся на 62 200 руб.

Вместо истории SiU2 Квик рисует историю SiM2. Сам по себе. Без спроса.

Перегрузил Квик — не помогло. Перезаказал данные — не помогло. Побегал по настройкам — не помогло.

Чо делать? Как получить нормальный график истории цены SiU2?

Кстати, в других фьючах такая же хрень...

UPD:

Комрад Reshpekt Fund Russia ☮, дай Бог ему здоровья, подсказал лечение в комментах. Собака порылась в архивах и склейке))

- комментировать

- ★8

- Комментарии ( 19 )

РУСАЛ: алюминиевое богатство

- 08 июня 2022, 19:54

- |

РУСАЛ — один из крупнейших в мире производителей алюминия и глинозема, единственная публичная компания России, которая побывала под SDN и успешно из под него вышла.

Цены на алюминий прыгают от 2000 до 4000 долларов, энергокризис им только помогает — компания чистый экспортер обработанного сырья (75% выручки вне РФ), а основные производства расположены в Восточной Сибири (поближе к Азии). К тому же у компании есть пакет акций ГМК Норникель (перспективы ГМК описывал тут — smart-lab.ru/company/mozgovik/blog/807030.php )

Попробуем разобраться — интересны ли акции Русала по текущим и какой может быть апсайд в текущей ситуации.

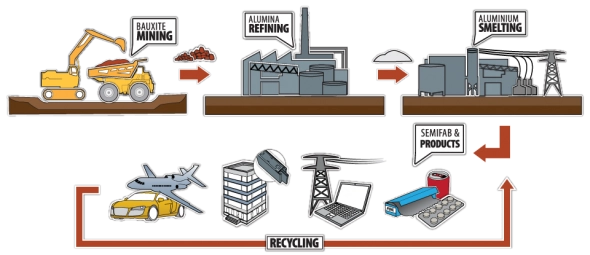

Что представляет из себя производство алюминия?

( Читать дальше )

Анализируем отчетность банка - что есть в свободном и "не очень" доступе?!

- 14 апреля 2022, 12:17

- |

Коллеги, доброе утро.

Собственно, появился вопрос относительно ресурсов, с помощью которых можно проводить анализ отчетности.

Начну с анализа банковской отчетности:

- Наиболее «дотошный» по всяким методологиям, но более сложный для обывателя сайт: https://analizbankov.ru/Портал банковского аналитика.

Имеет несколько «уровней доступа»: гость (незарегистрированный пользователь) — просмотр информации о банках, справочника БИК, отчетности банков, некоторой аналитики по банкам, рейтингов банков и др. Просмотр аналитических отчетов, рэнкингов и составных рейтингов банков доступен с задержкой — 1 месяц после выхода новой отчетности. Пользователь — возможность общаться на форуме, добавлять банки в избранные, получать оперативную информацию на электронную почту по избранным банкам, о выходе новой отчетности, о новостях портала и др.

Это то, что нужно среднестатистическому пользователю.

Для начала сайт несколько сложноват, однако разобраться достаточно просто.

Главное помнить, что это аналитический сайт, где упор делается на различные методологии, которые визуализированы.

Особый интерес в «графиках показателей» — пользовательские методологии:

( Читать дальше )

Как правильно закрыть один ИИС и открыть другой. Делюсь опытом

- 13 апреля 2022, 10:45

- |

Первый индивидуальный инвестиционный счет (ИИС) я открыл в 2015-м, еще в первый год действия программы. Пользовался им семь лет. Да-да, вот так долго. Многие думают, что ИИС можно держать открытым только три года, а потому нужно обязательно закрывать. Нет. Инвестсчетом можно пользоваться сколь угодно долго. Через три года наступает право его закрытия, так как в этот период средства с него выводить нельзя.

За эти семь лет я получили налоговых вычетов на сумму более 350 тысяч рублей. Об этом писал в другом посте.

И вот решил закрыть ИИС. Почему? Так как выводить средства со счета нельзя, то на нем накопилась большая сумма, которая зависла как бы мертвым грузом. Решил провести глобальную ребалансировку, поэтому потребовался вывод средств.

На смену старому ИИС открыл новый. Я был наслышан о том, что из-за ошибок брокеров или самих инвесторов на этом этапе могли возникнуть проблемы.

Например, если новый счет открыт хотя бы на день ранее закрытия старого налоговая отказывала в получении вычета. Поэтому я строго следил за действиями брокера на всех этапах. Рассказываю подробности:

( Читать дальше )

Ликбез: Операции РЕПО на МОЕХ. Кроме «латиницы в опционах», есть еще «алфавит в расчетах»...

- 24 марта 2022, 22:39

- |

Раскрою сделки РЕПО более подробно. Кроме латиницы в опционах, есть еще «алфавит» в расчетах...

Данный текст может быть особо «интересен» студентам Финансового Университета, по профилю «Финансовые рынки и банки».

При том, что есть «ненулевой» шанс получить ниженаписанный текст в виде доп.вопросов к билетам… ну и меня как члена комиссии (ГЭК и ВКР) вместе с этими вопросами… Кстати, как раз позавчера, мое участие в ГЭК 2022 — подтверждено :)

Поехали:

Сделка РЕПО (от англ. «repurchase agreement» (REPO) — соглашение об обратной покупке) — это договор о продаже имущества с последующим его выкупом по фиксированной цене.

Фактически такие сделки состоят из двух частей. Сначала фирма «А» продает фирме «Б» свое имущество, а затем фирма «Б» обязана совершить обратную продажу этого имущества фирме «А» по цене, установленной в момент заключения сделки РЕПО.

( Читать дальше )

Навеяно постом Тимофея Мартынова: ответственность Члена Совета Директоров

- 03 марта 2022, 16:26

- |

Иностранные директора покидают советы директоров компаний. С удовольствием займу их места

Прежде чем писать про это очень рекомендую изучить ответственность Члена Совета Директоров.

Федеральный закон от 26.12.1995 N 208-ФЗ (ред. от 25.02.2022) «Об акционерных обществах»

Статья 71. Ответственность членов совета директоров (наблюдательного совета) общества, единоличного исполнительного органа общества (директора, генерального директора) и (или) членов коллегиального исполнительного органа общества (правления, дирекции), управляющей организации или управляющего

1. Члены совета директоров (наблюдательного совета) общества, единоличный исполнительный орган общества (директор, генеральный директор), временный единоличный исполнительный орган, члены коллегиального исполнительного органа общества (правления, дирекции), а равно управляющая организация или управляющий при осуществлении своих прав и исполнении обязанностей

( Читать дальше )

📚Мышление инвестора, когда рынки начинают сходить с ума

- 25 января 2022, 17:32

- |

Перечитывание этих заметок помогает справиться с внутренней обезьяной, которая начинает переживать во время снижения рынка.

▫️Помните, что каждое прошлое падение рынка выглядит как возможность, каждое будущее падение рынка выглядит как риск.

▫️Радуетесь вы или нервничаете во время падения стоимости актива показывает, кто вы на самом деле — инвестор или спекулянт. Кто будет радоваться падению своих активов? Тот, кому оно дает возможность реинвестировать дивиденды, проценты и свободный кэш по сниженным ценам.

▫️Самым большим фактором, влияющим на рыночную доходность на коротком промежутке, являются изменения настроений инвесторов. А настроениям нет дела до электронных таблиц, рассуждений, формул или метрик. Они делают дураками тех, кто пытается их предсказать.

▫️Есть два способа подготовиться к сложным временам: вы можете ожидать, что они наступят, или можете попытаться предсказать, когда они наступят. Первый способ подразумевает, что на протяжении вашего инвестиционного горизонта рынок периодически будет сходить с ума. Например, вы говорите себе, «в ближайшее десятилетие мне 4-5 раз придется пережить падение портфеля акций на 20% и более». Второй способ предсказывает, что в определенное время рынок сойдет с ума. Первый способ прост и реально помогает, второй чрезвычайно сложен и часто имеет неприятные последствия.

( Читать дальше )

Покупка квартиры. Алгоритм.

- 08 ноября 2021, 10:21

- |

Ориентир — вторичка, т.к на новостройки сейчас застройщик дает ипотеку под 2% годовых. Видимо рассчитывая таким образом распродать весь построенный обьем на волне падения спроса.

Во вторичке ипотека сейчас 9% годовых, спрос минимальный, т.к 70-90% рынка, это ипотечные сделки.

Короче, имея на руках наличные деньги сейчас выиграть можно только на вторичке и то если продавцу срочно нужны деньги.

При ином раскладе сидеть продавцы по текущим ценам будут очень долго, вплоть до того момента, пока инфляция не догонит рублевые цены на недвижимость.

Цены в рублях снижаться не будут. Цены могут снижаться только в валюте. Стоит учитывать это.

Первые шаги:

1. Определяемся, где и что хотим купить.

2. На сайтах собираем информацию по ценам на данный тип жилья, в данном районе.

( Читать дальше )

IV Международный Банковский Форум «Казначейство». Макроэкономическая панель: ситуация в экономике, ДКП, ликвидность банковской системы.

- 28 апреля 2021, 13:55

- |

Макроэкономическая панель: ситуация в экономике, ДКП, ликвидность банковской системы.

Тезисы:

Алексей Заботкин (ЦБ РФ)

- Восстановление совокупного спроса – ускоряется. Три причины (РФ и мир): действенность мер поддержки (бюджетное правило в РФ), снижение рисков (вакцинация) – снижение всплесков пандемии, частный сектор проявляет высокую адаптивность (продолжение восстановительного роста в условия второй волны пандемии).

- Можно утверждать – восстановительная фаза цикла практически завершена.

- 2 полугодие — возврат ВВП на докризисный уровень.

- Номинальные ставки повысились (на всей кривой ОФЗ) короткий – более значимо (отражение изменение ДКП). Дальний конец – вернулся на уровни осени 2019 года. А инфляционные ожидания выше, чем тогда.

- Темпы роста кредитования и денежной массы – на максимуме.

- Ускорение роста потреб.кредитования. Льготное кредитование ускоряет темпы. Рост цен ускорился по широкому кругу товаров. Инфляция выше 4%, т.е. выше «таргета» ЦБ РФ.

- И дополнительно растут инфляционные ожидания.

- Все больший спрос разгоняет инфляцию. Конец 2021 — 4,7-5,2%.

- Нейтральная ДКП – 5 – 6%. Если инфляция будет выше. «Нейтральность» ДКП может быть несколько повышена.

- Если «пропустить» момент, то ДКП будет более жесткая.

( Читать дальше )

Облигации с защитой от инфляции. Как они работают?

- 17 марта 2021, 10:39

- |

Один из видов облигаций, которые я держу в портфеле являются так называемые инфляционные облигации.

Расскажу для каких целей я их приобретаю 👇

Облигации — это защитный актив. Много на них не заработаешь, но часть капитала можно защитить. А данный вид облигаций позволяет получать реальную доходность выше инфляции или, как официально говорят, индекса потребительских цен.

Реальная доходность отличается от простой тем, что учитывает инфляцию. Если доход меньше уровня инфляции, то капитал теряет покупательную способность. В будущем на него можно будет купить меньше товаров и услуг, чем сейчас. Реальная доходность инфляционных облигаций всегда выше инфляции.

Правда, есть вопрос насколько официально установленный индекс потребительских цен соответствует реальной инфляции. Это тема для отдельного поста.

В России выпущены в обращение облигации федерального займа с номиналом, который индексируется на уровень инфляции (ОФЗ-ИН). «ИН» — означает индексируемый номинал.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал