Избранное трейдера Константин

Моя история

- 24 ноября 2016, 00:56

- |

Первые прибыльные сделки на рынке дают понять, что все достаточно просто: определил направление тренда и либо купил, либо продал и забрал прибыль. Пробовал торговать на форекс, на америке, на ММВБ, и на Forts. Сейчас по прошествии нескольких лет, после: бессонных ночей, бесчисленных взлетов и падений, побед и разочарований, полного опустошения и не один раз, снова пришло понимание, что на рынке все просто и не надо ничего усложнять.

По другому стал смотреть на уровни и трендовые линии, видно опыт дал о себе знать. Пропало желание заключать огромное количество сделок и стать богатым. Появилось уже почти нейтральное отношение к деньгам, как к потерям, так и к прибылям. При торговле стал использовать уровни и трендовые линии. Понял, что для прибыльной торговли, любого из этих способов достаточно, а еще лучше, если и то и другое.

Наставника не нашел, грааль тоже. Вот такая моя маленькая история длинною в несколько лет. Понять, что все просто в начале пути, и осознать тоже самое спустя несколько лет. Для себя сделал один вывод, что причина всех печалек в трейдинге это отношение к деньгам. У многих если спросить: сколько вы хотите заработать? последует ответ: МНОГО, не знаю сколько! Большое желание заработать — погубит любого трейдера.

Всем профитов и поменьше бессонных ночей.

- комментировать

- ★8

- Комментарии ( 43 )

Московская Биржа будет работать в новогодние праздники

- 23 ноября 2016, 11:38

- |

3-6 января 2017 года торги на рынках Московской биржи проводятся с учётом следующих особенностей:

— на фондовом и срочном рынках торги проводятся в обычном режиме;

— на валютном рынке и рынке драгметаллов проводятся торги по всем инструментам, за исключением сделок с датой исполнения обязательств в день заключения сделок (расчетами today) и сделок своп, дата исполнения обязательств по первым частям которых приходится на день заключения данных сделок своп;

— на рынке стандартизированных производных финансовых инструментов (ПФИ) торги не проводятся.

31 декабря 2016 года — 2 января 2017 года, а также 7-8 января являются выходными днями на всех рынках Московской биржи.

Таким образом, в период новогодних праздников торги российскими акциями не будут проходить лишь в один будний день — 2 января.

Крушение имперских иллюзий

- 22 ноября 2016, 21:23

- |

— при падении условного содержания серебра в купюре 100$ ниже 75 грамм: «Прощай, империя!»

— при падении условного содержания серебра в купюре 1000 рублей ниже 22,5 грамм: «Прощайте, мечты о империи!»

( Читать дальше )

Волновой анализ, мировые индексы, текущая ситуация

- 22 ноября 2016, 09:25

- |

S&P500

Цена по индексу S&P500 догнала индекс DJ, то есть так же нарушила критический уровень и сформировала новый исторический максимум. К сожалению, из-за повышенной волатильности в процессе избрания президента США, структура стала очень сложной, но отсутствие импульсных структур в росте цены на старших степенях пока не дает возможности более уверенно интерпретировать модель. Локальный альтернативный сценарий можно посмотреть на дневном графике, на котором видно, что на младших степенях оба варианта указывают на снижение цены. Поэтому, скорее всего индекс, в ближайшее время войдет в стадию снижения, которое будет обусловлена как завершением календарного года, так и фиксацией длинных позиций.

Рекомендация: в рамках текущей ситуации стоит дождаться формирования первого паттерна в виде 5-3 формации вниз, и только потом начать поиск точек для среднесрочных продаж.

( Читать дальше )

Нефть и доллар

- 20 ноября 2016, 21:14

- |

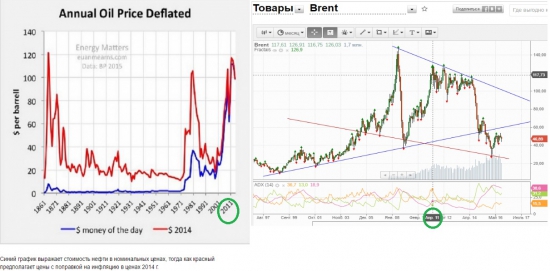

Публикую свои размышления о цене нефти и о том, стоит ли покупать доллар. С одной стороны ОПЕК в конце ноября, с другой стороны заседание ФРС в декабре, как быть простому трейдеру? Может ответ подскажет история? Исторические данные нашла здесь. Текущие данные взяла здесь.

Начиная с 1861 года, большую часть времени цена нефти была около 20 долларов за баррель.

В июле 2015 года цена пробила вниз синий треугольник.

На недельном графике в настоящее время наблюдается дивергенция.

( Читать дальше )

Мегафон как дивидендная бумага, часть 1

- 19 ноября 2016, 04:22

- |

В последнее время компания столкнулась сразу с несколькими проблемами. Это и сильное уменьшение выручки от «голосовых» услуг и начало стагнации выручки от услуг по передачи данных. Особенно все это стало заметно после того, как на московский рынок вышел Теле2. Стагнация по передаче данных пока не особо заметна, если смотреть год к году, но если смотреть квартал к кварталу, то стагнация очевидна.

По последнему отчету видно, что только сегмент фиксированной связи и сегмент торговли оборудованием дает рост выручки. Если суммировать все сегменты, то рост по итогам 9 месяцев составил всего 1,5 %, что даже меньше инфляции. Чистая прибыль по стандартам МСФО сократилась более чем на 30 %.

Компания пару лет назад решила, что выплачивать дивиденды будет на основе свободного денежного потока, поэтому сам размер чистой прибыли в данном случае не особо важен. Но тем не менее, факт такой имеет место быть.

А теперь к дивидендам.

Сначала история. Компания вышла на биржевой рынок на рубеже 2012-2013. Прежде чем выйти на открытый рынок, «акционеры-старички» вытащили из компании весь доступный кэш в виде дивидендов, а потом произвели дробление акций. В деньгах это выглядит так. Дивиденды до IPO по итогам первого квартала 2012 составили 24 494,06 рублей на одну акцию, суммарный платеж тем старым акционерам составил 151 863 200 000 рублей. То есть почти 152 млрд. рублей. Очевидно, что выгребли из компании все, что только можно, и даже немного больше. Затем IPO и начался новый этап в жизни компании. Даже, можно сказать, новая жизнь. Компания обзавелась миноритариями-физиками, акционерами чуток побольше, ну и и большим долгом. К текущему моменту, эта новая жизнь привела к тому, что компания стоит дешевле, чем в момент выхода на биржу. IPO можно признать «успешным». :)

После выхода на биржу, по итогам деятельности 2013 года компания выдала акционерам 64,51 рублей, суммарно около 40 млрд. рублей. Данная выплата была оформлена как выплата дивов по итогам 2013 года и по итогам 1 квартала 2014. Дата отсечки была единая. К тем котировкам суммарная выплата составила примерно 8 % дивдоходности, что в целом было воспринято рынком нормально. Ну, а по другому компания и поступить особо не могла. Новичок на бирже должен платить. Репутация важнее, на и, наверное, соответствующие обещания были даны.

Затем в 2014 году компания объявляет, что теперь в качестве некоего ориентира для дивидендных выплат будет рассматривать свободный денежный поток и устанавливает некий минимум годового платежа и… по итогам 2014 выдает дивиденды в размере всего 16,13 рублей на бумагу на общую сумму 10 млрд. рублей. Фактически деньги уходят к акционерам только уже в середине 2015 года, и вероятнее всего, подобная небольшая выплата совсем не радует тех акционеров (меня уже точно не порадовала), которые еще помнят про супервыплату в 152 млрд. рублей, хотя вряд ли ожидают что-то подобное. Одновременно фирма заявляет, что ближе к концу года будет еще одна выплата на определенную сумму, и действительно в декабре 2015 года распределяет в дивы еще 40 млрд. рублей или 64,51 рублей на акцию. С учетом летней выплаты 2015 года, годовой доход акционеров выглядит уже солидно, выплату денег акционерам эмитент совершает очень оперативно, отсечка под дивы 22.12.2015, а 24.12.2015 году деньги уже в НРД, а наверняка некоторая часть новогодних подарков 2016 года была куплена в стране на мегафоновские деньги.

А на дворе уже текущий 2016 год, и значит снова надо платить оговоренный годовой минимум. В середине 2016 года фирма совершает очередную выплату примерно на сумму 35 млрд. рублей. Выплата оформляется как два платежа с единой датой отсечки. По итогам 2015 года получается 48,38 рублей на акцию и по итогам 1 квартала 2016 года получается 8,06 рублей на акцию. Суммарно 56,44 рублей на одну акцию. Опять таки, солидно.

Все эти выплаты после IPO можно привязать к годам и получается следующая табличка:

за 2012 выплачено 64,51 рубля

за 2013 выплачено 64,51 рубля

за 2014 выплачено 16,13 рублей

за 2015 выплачено 120,95 рублей

отсюда получается, что средняя выплата составила 66,52 рублей в год. Текущие котировки ушли ниже 550 рублей.

Но дивидендная история на этом не закончилась. Недавно, компания объявила о новой выплате. Запланировано, что будет выплачено еще 24,19 рублей на акцию с датой отсечки 20.12.2016. И наверное, также можно рассчитывать встретить Новый Год с мегафоновскими купюрами в кармане и подарками под елкой.

Во второй части планирую осветить вопрос как дивидендные выплаты влияли на размер чистого долга. Тогда легче будет понять будущие перспективы.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал