Избранное трейдера Константин

Кто такой квалифицированный инвестор и как им стать?

- 08 октября 2024, 13:54

- |

Кто такой квалифицированный инвестор и как им стать?

В мире финансов существует понятие «квалифицированный инвестор» — им может стать как частное лицо, так и профессиональный участник фондового рынка. Но для этого нужно обладать определенными знаниями, опытом, финансовыми ресурсами, самостоятельно принимать инвестиционные решения и нести за них ответственность.

В статье расскажем о критериях, которые отличают квалифицированного инвестора от неквалифицированного, преимуществах статуса квала и как им стать.

Квал или неквал — в чем отличия

Чтобы начать инвестировать, достаточно разобраться в азах, открыть счет — и можно приступать. Но важно понимать, что количество бумаг, к которым есть доступ у неквалифицированного инвестора, ограничено. Максимальный набор финансовых инструментов доступен только профессионалам или квалифицированным инвесторам.

Квалы — это отдельная категория участников рынка, у которых есть знания и опыт работы с ценными бумагами, а также финансовые возможности. Такой статус определен Федеральным законом №39 «О рынке ценных бумаг».

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 3 )

Проблемы сальдирования финреза с иностранным брокером

- 07 октября 2024, 22:03

- |

Коллеги, доброго времени суток.

Ни у кого при подаче НДФЛ декларации (по РФ + зарубежным брокерам) не было проблемы, что налоговая отказывается сальдировать всех брокеров? По иностранному брокеру признает убытками не больше суммы доходов в рамках каждого брокера.

Подавал апелляцию, но ответ примерно тот же самый.

То есть разговора про ПФИ, сальдируются они или не сальдируются не было. Инспектор как-то клонил, что если убытки — то можно зачесть только в БУДУЩИХ годах. Но насколько мне известно, можно засчитывать финрез и в текущем году, если есть положительный НДФЛ.

( Читать дальше )

Полные реальные доходности с 1870 г. ..- недвижимость, а не акции

- 04 октября 2024, 22:03

- |

Интересный вывод, который противоречит многим другим исследованиям, в очень долгосрочной перспективе именно жилье, а не акции, обеспечивает лучшую доходность. Оба типа активов приносили в среднем около 7% в год за 145 лет, при более высокой волатильности доходности акций (доходность от аренды недвижимости составляла около 50% общей долгосрочной доходности жилья).

Хороших выходных! Заходите на тг канал t.me/TradPhronesis

Как богатеть а не беднеть

- 30 сентября 2024, 08:27

- |

Ещё одна моя картинка, нарисовал её сам, очень упрощённо.

Что бы делать деньги нужно понимать принцип работы капитализма.

( Читать дальше )

В октябре могут начать сливать глобальные мировые индексы!

- 28 сентября 2024, 12:11

- |

💲Обзор мировых рынков за неделю!!!

Прогнозы на все ведущие индексы, биткоин, нефть, газ и драгметаллы.

⚠️Для комфортного просмотра видео из России понадобится VPN или плагин для браузера.

Если вам понравилось видео, поставьте лайк и обязательно напишите комментарий на youtube, этим вы поддержите нас. Приятного просмотра!

Источник: https://t.me/s/take_pr

Цена на золото: надвигается самый страшный кризис в истории??

- 27 сентября 2024, 11:45

- |

Во время кризисов золото и другие реальные товары считаются у инвесторов вечными хранилищами ценности, которые защищают от обесценивания денег.

Однако ещё никогда в истории цена на золото настолько не отрывалась от цен всех других товаров — разве что на короткий период во время ковида.

На картинках 👆 сравнение цен на золото с ценами на другие товары, по многим — за всю историю биржевой торговли (см. даты).

Такое расхождение говорит либо о том, что рынки готовятся к глобальному шухеру (и тогда остальные товары должны со временем подтянуться в цене к золоту за счёт обесценивания валют), либо рынки ошибаются и цены на золото сейчас это большой пузырь.

P.S. Меня часто спрашивают почему я не держу в портфеле ничего, связанного с золотом. Именно по этой причине.

P.P.S. Впрочем как минимум один геройский актив, который крепко стоит против роста золота, есть — это какао 😁

( Читать дальше )

Как сэкономить (заработать) 64 000 рублей на покупках

- 25 сентября 2024, 07:48

- |

В августе мы по максимуму закупались материалами для отделки, мебелью и техникой для квартиры. На цифру “Потрачено за месяц” в приложении банка было страшно смотреть, но различными способами нам удалось вернуть весомую сумму. Вот как это было:

1. В августе нам выпал кешбэк 5% на категорию “дом и ремонт” в Т-банке. Когда оплачивали услугу отделки санузла у компании, то увидели, что кешбэк составил 13 000 р., но фактически начислилось только 5 000 р., потому что это максимальный лимит у Т-банка с подпиской PRO (дается бесплатно, если у них ведете зарплатный проект).

Однако, у них есть подписка Premium за 2000 р./мес., которая расширяет лимит кэшбэка до 30 000 р./мес. Мы уточнили в поддержке, начислится ли оставшийся кэшбек, если купить подписку постфактум. Поддержка подтвердила и мы купили подписку Premium на месяц.

За оставшийся месяц мы купили практически все, что нужно было для отделки. Таким образом получили около 25 000 рублей кэшбэка с учетом затрат на подписку.

( Читать дальше )

Газпром сэкономит на НДПИ?

- 24 сентября 2024, 20:51

- |

Больше обзоров в нашем ТГ канале.

Подобная информация поступила вчера от аналитиков Bloomberg. Повышенный налог в 600 млрд может быть отменен на год раньше.

Напомним, что газовый гигант должен платить налог на добычу полезных ископаемых. В период с 2023 — 2025 год, эта сумма была увеличена на 50 млрд рублей ежемесячно. В случае если данные новости окажутся правдой, Газпром действительно сэкономит 600 млрд рублей.

На этой новости, $GAZP продолжает расти второй день, прибавляя более 8% и поддерживая сегодняшний рост рынка. Хоть новость и не официальная, давайте порассуждаем о дальнейшем исходе:

Свободный денежный поток Газпрома станет положительным. На фоне уменьшения роста долга, компания вновь может рассмотреть вопрос о дивидендах в текущем и будущем году.

Наше государство тоже не останется в стороне без дохода. Напомним, что более 50 % акций Газпрома принадлежит государству. И большую часть своей прибыли от дивидендов компания все равно направит своему главному держателю.

( Читать дальше )

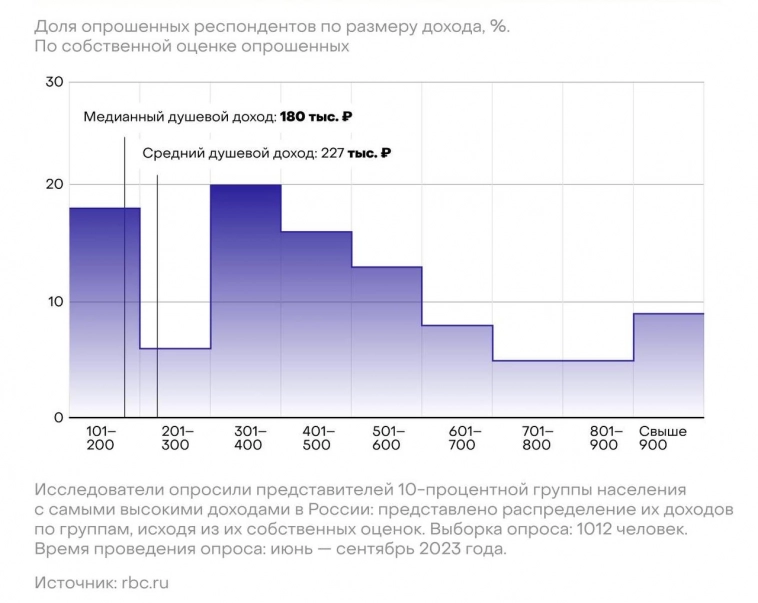

Сколько зарабатывают 10% самых обеспеченных россиян

- 24 сентября 2024, 19:53

- |

Сколько зарабатывают 10% самых обеспеченных россиян

Среднедушевой ежемесячный доход у самых обеспеченных россиян составил ₽227 тыс.

Интересно, что свыше 101 тыс. зарабатывают около 10% россиян и свыше 900 тыс. около 9% от этих 10%, т.е, тех кто зарабатывает в России более 900 тыс.руб. менее 1%.) Вспомнил, что в Цюрихе средняя зарплата 10 тыс.$, т.е. у них все, если разделить поровну будут иметь более 900 тыс. руб. в месяц.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал