SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Login

Как увидеть будущее (отрывок из книги)

- 05 января 2013, 02:21

- |

Как увидеть будущее?

В августе 1981 году я отправился на лыжный курорт, расположенный в горах между Калифорнией и Невадой. Я поехал на конференцию «Будущее бизнеса» с участием доктора Р. Бакминстера Фуллера. В то время он считался одним из ведущих футурологов в мире. Хотя я кое-что слышал о его славе и репутации, но все же довольно скептически относился к тому, что кто-то может научить человека видеть будущее без магического кристалла. Короче говоря, я отправился туда с изрядной долей сомнений.

Но эта неделя с доктором Фуллером стала поворотным пунктом в моей жизни. Поворот оказался нелегким, но я уверен, что это был поворот к лучшему. Мне предстояло очень много узнать о том, как заглянуть в будущее,—гораздо больше, чем можно включить в эту главу. И все же, так как эта глава о предвидении, я подумал, что сумею рассказать о методе, использованном доктором Фуллером для предсказания будущего. Процесс, с которым я вас познакомлю, основан на принципе, получившем у доктора Фуллера название эфемерализа-ция. Не вдаваясь в скучные детали, в качестве примера я использую историю «Титаника».

( Читать дальше )

В августе 1981 году я отправился на лыжный курорт, расположенный в горах между Калифорнией и Невадой. Я поехал на конференцию «Будущее бизнеса» с участием доктора Р. Бакминстера Фуллера. В то время он считался одним из ведущих футурологов в мире. Хотя я кое-что слышал о его славе и репутации, но все же довольно скептически относился к тому, что кто-то может научить человека видеть будущее без магического кристалла. Короче говоря, я отправился туда с изрядной долей сомнений.

Но эта неделя с доктором Фуллером стала поворотным пунктом в моей жизни. Поворот оказался нелегким, но я уверен, что это был поворот к лучшему. Мне предстояло очень много узнать о том, как заглянуть в будущее,—гораздо больше, чем можно включить в эту главу. И все же, так как эта глава о предвидении, я подумал, что сумею рассказать о методе, использованном доктором Фуллером для предсказания будущего. Процесс, с которым я вас познакомлю, основан на принципе, получившем у доктора Фуллера название эфемерализа-ция. Не вдаваясь в скучные детали, в качестве примера я использую историю «Титаника».

( Читать дальше )

- комментировать

- ★24

- Комментарии ( 18 )

Выступление Евгении Случак на встрече смартлаба. Основные тезисы

- 04 января 2013, 19:53

- |

- Европа-Финанс помогает открывать хедж-фонды:)

- Основной бизнес Европы финанс — фонд фондов. Проводили due diligence российских фондов по заказу западных инвесторов.

- Спрос на продукты в РФ со стороны западных инвесторов есть.

- Хедж-фонд — это прежде всего команда.

- Надо объединяться в команду.

- 2-3 человека — идеальная команда для запуска стартапа.

- открывающиеся фонды недоучитывают операционные риски

- поэтому надо хорошо просчитывать расходы

- на рынке дефицит толковых управляющих, толковых идей

- хедж-фонд состоит из управляющей компании и фонда

- деньги попадают в фонд через администратора хедж-фонда, который ежедневно рассчитывает стоимость пая фонда

- прайм-брокер делает все под вас — те инструменты, к-е нужны вам, дает плечо, подключает других брокеров и складывает все позиции, контролирует ГО по суммарной позиции.

( Читать дальше )

Борис Березовский Как заработать БОЛЬШИЕ ДЕНЬГИ. (Текст заслуживающий внимания)

- 04 января 2013, 05:41

- |

and-profit.blogspot.ru/2012/12/blog-post_6.html

Наткнулся на небольшую книгу по совету Владимира Баженова и честно сказать я даже в шоке от того насколько глубоко автор книги сумел копнуть и выразить.

Читая данную книгу, я подметил для себя достаточно много вещей, над которыми нужно работать и однозначно предстоит её перечитывать не малое количество раз.

Борис Березовский

Как заработать БОЛЬШИЕ ДЕНЬГИ

В книге известного предпринимателя

Б.А. Березовского, знаменитого уроженца

Кубани, удачливого масло- и винодела, академика РААН (Российской Академии Апперцептивных наук), эмигранта, рассказывается о психологической стороне финансовой деятельности, даются оригинальные авторские рецепты успеха.

Содержание:

1. Зачем я откровенничаю?

2. Русские народные поговорки и приметы-вехи народного наблюдения.

3. Метафизика Вселенной.

4. Методики роста доходов.

5. О добром и злом духе.

Зачем я откровенничаю?

Я уже пожилой человек, добившийся в жизни всего, о чем только можно мечтать. Моих денег мне не прожить до конца моих дней, а, учитывая скромность моих потребностей — и за много жизней не прожить.

( Читать дальше )

Наткнулся на небольшую книгу по совету Владимира Баженова и честно сказать я даже в шоке от того насколько глубоко автор книги сумел копнуть и выразить.

Читая данную книгу, я подметил для себя достаточно много вещей, над которыми нужно работать и однозначно предстоит её перечитывать не малое количество раз.

Борис Березовский

Как заработать БОЛЬШИЕ ДЕНЬГИ

В книге известного предпринимателя

Б.А. Березовского, знаменитого уроженца

Кубани, удачливого масло- и винодела, академика РААН (Российской Академии Апперцептивных наук), эмигранта, рассказывается о психологической стороне финансовой деятельности, даются оригинальные авторские рецепты успеха.

Содержание:

1. Зачем я откровенничаю?

2. Русские народные поговорки и приметы-вехи народного наблюдения.

3. Метафизика Вселенной.

4. Методики роста доходов.

5. О добром и злом духе.

Зачем я откровенничаю?

Я уже пожилой человек, добившийся в жизни всего, о чем только можно мечтать. Моих денег мне не прожить до конца моих дней, а, учитывая скромность моих потребностей — и за много жизней не прожить.

( Читать дальше )

Смартлаб полезен. Хедж-фонды. Фонд Фишмана.

- 29 декабря 2012, 05:37

- |

Прикольно-прикольно.

Сам радуюсь смартлабу. Какая бы тема по рынкам меня не заинтересовала — все необходимое нахожу на смартлабе. Вот взять, к примеру, тему хедж фондов...

Ну во-первых статья хедж-фонд нашей финансовой энциклопедии — это самая полная русскоязычная статья про хедж-фонды в рунете. Пополняю ее я лично.

Захочешь почитать про хедж-фонды?

Смело иди и читай (желательно вместе с комментариями):

блог компании Европа Финанс

блог Андрея Степанова

блог Дмитрия Солодина

ну или просто набрать в поиске хедж-фонд

кстати говоря, если набрать хедж-фонд в гугле, то получим следующее:

Естественно на втором месте мы не по праву — статья в википедии намного слабее той, которая в нашем финансовом словаре.

А вот первая строчка — это реклама, которую купили Юнайтед Трейдерс у гугла по запросу хедж-фонд. И куда она ведет? Вот на такую страничку.

К слову, мне тут скинули ссылку на фонд Григория Фишмана — QBC:

http://quantumbrainscapital.com/. Не сюда ли ЮТ привлекают деньги?

Коротко:

Партнер Григория Фишмана в фонде, который также назван соучредителем — Арсен Яковлев (управляющий из Цериха)

Ну что можно сказать?

Молодцы!

Такие молодые и такие быстрорастущие/многоделающие.

Представляю я, как высоко они могут забраться лет через 10.

Сам радуюсь смартлабу. Какая бы тема по рынкам меня не заинтересовала — все необходимое нахожу на смартлабе. Вот взять, к примеру, тему хедж фондов...

Ну во-первых статья хедж-фонд нашей финансовой энциклопедии — это самая полная русскоязычная статья про хедж-фонды в рунете. Пополняю ее я лично.

Захочешь почитать про хедж-фонды?

Смело иди и читай (желательно вместе с комментариями):

блог компании Европа Финанс

блог Андрея Степанова

блог Дмитрия Солодина

ну или просто набрать в поиске хедж-фонд

кстати говоря, если набрать хедж-фонд в гугле, то получим следующее:

Естественно на втором месте мы не по праву — статья в википедии намного слабее той, которая в нашем финансовом словаре.

А вот первая строчка — это реклама, которую купили Юнайтед Трейдерс у гугла по запросу хедж-фонд. И куда она ведет? Вот на такую страничку.

К слову, мне тут скинули ссылку на фонд Григория Фишмана — QBC:

http://quantumbrainscapital.com/. Не сюда ли ЮТ привлекают деньги?

Коротко:

- Бермуды

- Фишман пишет, что за 8 лет инвестировал $10млн в создание торговых алгоритмов

- Анализ рынка при помощи математических и стат. методов

- Стратегии: трендфоловинг, «mean reverting» (отклонения от средних значений), и арбитраж (HFT и долгосрочный). Использование нейронных сетей.

- тестирование стратегий на методе Монте-Карло

- контроль риска на предсказании изменения будущих рыночных условий основанное на модели based on hidden semi-markov processes

- В 2013 фонд планирует заработать 40-70%.

- Фишман: наш дневной оборот составляет $1 млрд, что 10% росс. рынка.

Партнер Григория Фишмана в фонде, который также назван соучредителем — Арсен Яковлев (управляющий из Цериха)

Ну что можно сказать?

Молодцы!

Такие молодые и такие быстрорастущие/многоделающие.

Представляю я, как высоко они могут забраться лет через 10.

QEternity. Трилогия. Часть 3. Монетаристский беспредел

- 24 декабря 2012, 17:51

- |

*Перед прочтением рекомендуется ознакомиться с первой и второй частью трилогии.

В заключительной части трилогии “QEternity” будет предпринята попытка дать объяснение того, почему запуск программ “количественного смягчения” был и остается единственно возможным решением для Центрального банка, придерживающегося монетаристского мировоззрения.

Как мы уже говорили в первой части, переход к нетрадиционной монетарной политике со стороны крупнейших мировых центробанков (особенно ФРС, ЕЦБ, Банка Японии и Банка Англии) в виде расширения объема избыточных резервов банковской системы через покупки долгосрочных активов был вызван тем, что использование традиционных инструментов хоть и помогло в условиях разрастающегося кризиса опустить уровень ставок овернайт к минимальным значениям (ограниченным уровнем депозитной ставки), но так и не смогло решить проблему нежелательно низких уровней загрузки производственных мощностей, подавленной инфляции и угрозы сползания в дефляцию.

( Читать дальше )

В заключительной части трилогии “QEternity” будет предпринята попытка дать объяснение того, почему запуск программ “количественного смягчения” был и остается единственно возможным решением для Центрального банка, придерживающегося монетаристского мировоззрения.

Как мы уже говорили в первой части, переход к нетрадиционной монетарной политике со стороны крупнейших мировых центробанков (особенно ФРС, ЕЦБ, Банка Японии и Банка Англии) в виде расширения объема избыточных резервов банковской системы через покупки долгосрочных активов был вызван тем, что использование традиционных инструментов хоть и помогло в условиях разрастающегося кризиса опустить уровень ставок овернайт к минимальным значениям (ограниченным уровнем депозитной ставки), но так и не смогло решить проблему нежелательно низких уровней загрузки производственных мощностей, подавленной инфляции и угрозы сползания в дефляцию.

( Читать дальше )

Дефляция - это хорошо!

- 23 декабря 2012, 12:26

- |

Простите за копипаст — spydell.livejournal.com/477198.html

Статья Спиделля понравилась — ведь и правда, люди тысячи лет жили при дефляции — когда прогресс делал дешевле товары (продукты питания, новые изобретения) до появления бумажных денег и банковского процента, это совсем другой тип жизни — представляете Вы получаете деньги и не боитесь, что они пропадут (съест инфляция) — проблема с обеспеченной пенсией будет решена, сняты многие неопределенности. Вы бы хотели такую жизнь?

Инфляция, дефляция, — так много было об этом сказано и написано. Ежегодно гигатонны различных исследований, суть которых можно свести к нескольким простым предложениям:

Дефляция плохо потому, что:

1. Ожидание будущего падение цен приводит к отсрочке текущего потребления товаров и услуг со стороны населения. Покупки откладываются на потом, предвкушая понижение цен, тем самым общее потребление падает со всеми вытекающими последствиями.

2. Повышение покупательской способности денег в условиях дефляции приводит к меньшему стремлению компаний инвестировать при прочих равных условиях. Компаний ожидают более благоприятных и выгодных условий. В противоположности этому, при инфляции компании стремятся найти деньгами более рентабельное применение, в частности инвестиции в расширение бизнеса.

3. Дефляция приводит к сложности в обслуживании долга, т.к. реальная стоимость долга с каждым годом может повышаться. А при инфляции долг наоборот обесценивается.

4. Дефляция приводит к доминированию денежного рынка и депревации альтернативных инструментов инвестирования. При инфляции наоборот развиваются многие кластеры фин.системы в стремлении перебить негативный фактор обесценения денег. При дефляции скорость оборота денег может падать.

Ок, но вы никогда не задумывались, что это может очередным пропагандистким бредом монетаристов и экономистов?

Первые два теоретических пункта реальная экономика разбивает в хлам на примере высокотехнологической продукции.

Как известно, хай тек продукция может дешеветь до 50% в год, порой даже сильнее. Компьютеры, телефоны, бытовая техника, по сути вся электроника неизбежно дешевеет. Что то сильнее, а что то слабее, но дешевеет однозначно. Причем не только устаревшие модели, но и уровень цен на топовые по мере развития технологий. Потребитель на 100% уверен, что подождав несколько месяцев или лет он может купить за 200-300 баксов то, что сейчас стоит 1000 баксов. Порой, даже работающие гаджеты можно взять совершенно бесплатно у тех, кто их списывает за ненадобностью. Кроме того, потребитель точно знает, что через год техника будет лучше, чем сейчас по производительности, энергоэффективности или соотношению цены и качество. Не просто знает с какой то вероятностью, а гарантированно.

Но, минуточку. Разве данные обстоятельства ограничивают покупки бытовой техники, компьютеров и телефонов в настоящий момент? Даже совершенно точно зная, что всего через месяц тот же смартфон можно купить на 10% дешевле? А еще через год выйдет в три раза более мощный смарт? Оказывается нет. Выстраиваются в очередь в ожидании премьеры, готовы брать с наценкой в 20-30-100%.

Машины тоже дешевеют. Старые модели могут у официальных дилеров продаваться с дисконтом от 10 до 30%. Одежда дешевеет. Причем не только из-за выпуска новых моделей старая коллекция дешевеет, но и в плане сезонности. Зимнюю коллекцию одежды можно летом брать с дисконтом в 50-75%, если повезет. Но разве это приводит к тому, что новые машины не покупают, ожидая падение цен на старые, а зимнюю одежду не берут, ожидая лета? Нет, конечно.

Ключевой момент в чем?

( Читать дальше )

Тезисы мастер-класса ЦБР для Казначеев в рамках РЕПО-Форума (bonus)

- 17 декабря 2012, 18:04

- |

Игорь Дмитриев (ЦБР):

- Центральный Банк считает, что сейчас участники рынка работают неэффективно, и наблюдается некий дисбаланс денежной ликвидности, что отчасти, сейчас выражается в стоимости свопов.

- Сейчас присутствует неоднородность в ставках денежного рынка; но при этом – нет сегментации. И крупные и мелкие привлекаются/размещаются «по рынку».

- ЦБР на рынке «price-maker» и это его основная «роль».

- ЦБР обсуждает сделать основным «недельное РЕПО (7дневное РЕПО)», однако, если на рынке будет отмечаться дефицит «коротких денег» — ЦБР будет поддерживать рынок.

( Читать дальше )

Шесть графиков, доказывающих приближение «гиперинфляционного обрыва»

- 17 декабря 2012, 17:04

- |

Автор статьи, опубликованной на SeekingAlpha, предлагает нам забыть о «фискальном обрыве», поскольку более страшной проблемой является «гиперинфляционный обрыв».

Автор статьи, опубликованной на SeekingAlpha, предлагает нам забыть о «фискальном обрыве», поскольку более страшной проблемой является «гиперинфляционный обрыв».Гиперинфляция почти всегда является политической проблемой.

( Читать дальше )

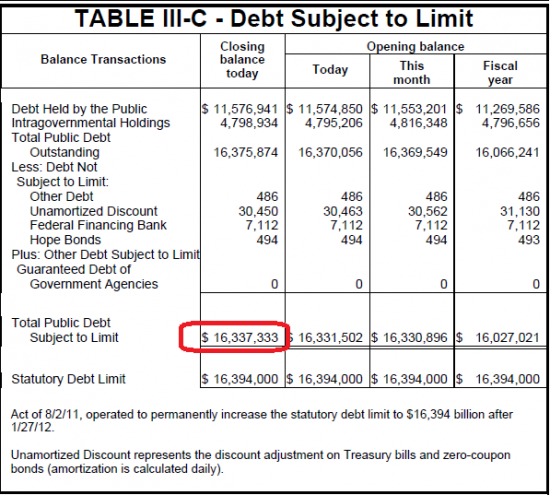

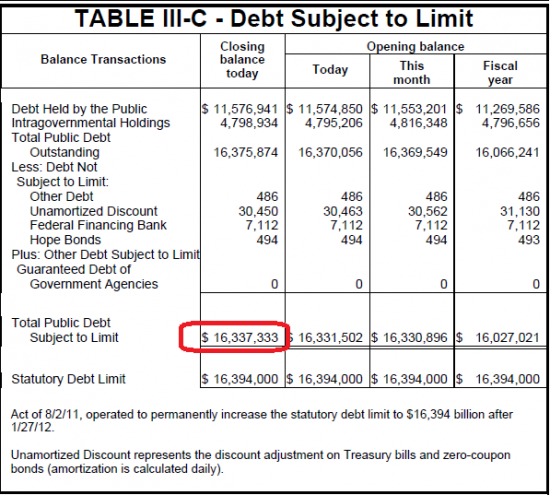

Возможно в эти минуты США достигли потолка долга. И технический дефолт уже почти неменуем.

- 13 декабря 2012, 20:50

- |

В отчете за 11 декабря у Гайтнера на конец дня было — 38 млрд. долларов кжша. Совокупный долг который собджект ту лимит 16 337,3 млрд. До лимита остатеся всего 56,7 млрд. Всего в распоряжении Гайтнера 94,7 млрд.

Данные — www.fms.treas.gov/dts/index.html

Но это еще пол беды — поскольку после этого американцы размещают очень много бумаг — имея до лимита всего 57 млрд.

( Читать дальше )

Данные — www.fms.treas.gov/dts/index.html

Но это еще пол беды — поскольку после этого американцы размещают очень много бумаг — имея до лимита всего 57 млрд.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал