Избранное трейдера T-1000

Финансовое благополучие в несколько кликов

- 06 февраля 2021, 14:41

- |

Мы все умные «задним числом». Ничто так не расстраивает трейдера, как осознание упущенных возможностей. Поэтому очень важно уметь на этом не зацикливаться! Каждый новый день приносит массу возможностей для заработка. Нужно лишь не суетиться и разумно планировать свои действия.

- комментировать

- ★2

- Комментарии ( 9 )

Методичка ABC of stock trading от легенды Blastarr_no_1

- 03 февраля 2021, 13:00

- |

Этот человек тогда накатал методичку торговли которую назвал ABC of stock trading. Сейчас ее сложно где-либо найти кроме смартлаба. Из тех, кто сейчас на рынке, мало кто помнит такие далекие времена, поэтому я решил на всякий случай напомнить, вдруг вас заинтересует.

Итак, Методичка ABC от blastarr_no_1 «Основные принципы спекуляции» в 5 частях:

smart-lab.ru/blog/250818.php

smart-lab.ru/blog/250820.php

smart-lab.ru/blog/250824.php

smart-lab.ru/blog/250827.php

smart-lab.ru/blog/250831.php

Чтобы не просрать этот пост, добавляйте его в избранное❤️

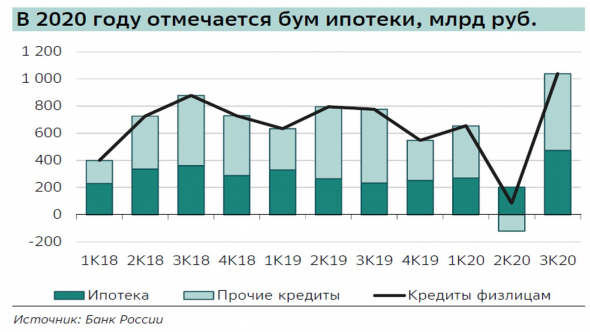

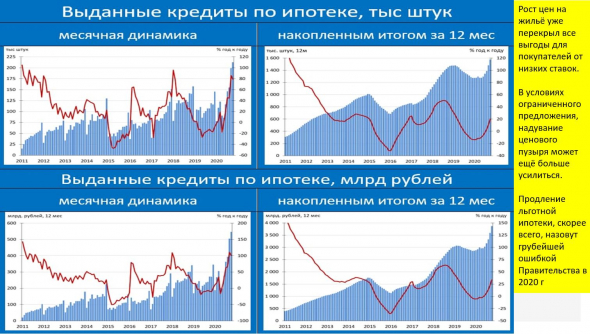

кредитный бум и резкий рост количества невыездных россиян, ЛСР и др. застройщики будут, возможно, в 1 кв. хуже рынка

- 25 декабря 2020, 09:55

- |

Об этом РИА Новости сообщили в пресс-службе ФССП.

За год армия «невыездных» должников увеличилась на 700 тысяч человек, или 20%, а с начала 2019 года — на 1,3 миллиона.

Всего за 10 месяцев текущего года приставы вынесли 7,5 миллиона постановлений о временном ограничении права на выезд. С учетом погашенных долгов и отмененных постановлений на 1 ноября их общее число составляло 4,1 миллиона.

«В результате применения в отношении должников временного ограничения на выезд за пределы Российской Федерации за 10 месяцев 2020 года взыскано порядка 36 миллиардов рублей», — рассказали в ФССП.

Сделал 3 слайда.

( Читать дальше )

Личное мнение: 2 сценария, как рынок США может выйти на справедливую оценку

- 23 декабря 2020, 16:43

- |

Личное мнение, 2 варианта выхода рынка США из перекупленности.

Вариант 1. Инфляционный (рост всех товарных рынков переходит в инфляцию, растут ставки ФРС и ЦБ во всем мире).Длительный боковик при высокой инфляции и росте ставок, как в США в 1971 — 1980

(это было 2-кратное падение, если учесть инфляцию), тогда были и коррекции 20 — 45% с возвратом Dow Jones к докоррекционным уровням..

Вариант 2.

Умеренная инфляция, прохождение через медвежий рынок.

Все пузыри рано или поздно, возвращались к реальности.

Вариант 2 быстрее вернет рынки к реальности.

Если Байден сможет провести рост налогов и уменьшить дефицит бюджета США, это приведет к варианту номер 2.

Гигантские стимулы, которых хотел Трамп и раздача тысяч долларов каждому американцу — это вариант 1.

Недавно перечитал книгу 2010 года, бестселлер 2010г. Майкла Льюиса «Большая Игра на понижение».

Не говорю, что что — то похожее обязательно повторится в 2021г.., возможны разные сценарии на 2021г.

Конечно, мы не можем знать будущее. Считаю, изучение истории полезным для понимания возможного будущего.

«Самые сложные вещи можно растолковать и последнему тупице, если у него еще нет представления о них;

но даже в самом простом не убедить того, кто твердо уверен, что знает, о чем идет речь». Лев Толстой. 1897г.

Книга без формул, читается легко. Про действия крупных финансистов в конце XX века и до 2010г.

Майкл Берри покупал (на сумму свыше $миллиарда купил) у крупнейших банков дефолтные свопы и

ждал, года 3 покупал и ждал, пока рынок не поймет, что ипотечные облигации SubPrime — фуфло.

Стив Айсман делал примерно то же самое.

»Ценам на жилые дома даже не нужно падать.

Им нужно просто перестать расти такими

беспрецедентными темпами, как последние несколько лет и

огромное число американцев не сможет обслуживать взятые ипотечные кредиты", считал Айсман.

Интересно написано про то, как банки прячут отчетность за балансом (отчетности банков, публичных компаний – частично фуфло).

( Читать дальше )

Что будет после стимула почти в $1 трлн.

- 22 декабря 2020, 23:41

- |

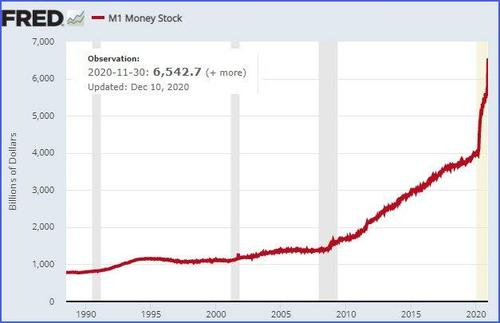

Денежная масса. Приводил его здесь на днях.

Выделили на помощь всем и вся 900 ярдов.

Все это в долг взято.

Кто то потом должен будет за это все заплатить. Ведь все правильно, чудеса же только в сказках.

Это только вопрос времени.

Законопроект добавит почти 1 трлн. к и без того огромному дефициту бюджета. На рынок хлынет еще больше казначейских облигаций. В нормальном мире это привело бы к снижению цен на облигации и повышению процентных ставок. Но мы живем не в нормальном мире. ФРС приложит руку к рынку облигаций и монетизирует весь этот долг за счет новых покупок облигаций. Это создаст больше денег из воздуха и введет их в экономику, добавив к денежной массе, которая уже растет рекордными темпами.

А чем заплатят люди в последствии? Правильно своей покупательной способностью.

Все ИНФЛЯЦИЯ.

Доллар должен уступить.

Это ладно будет потом. Нет не завтра и не через месяц. Но у всех вопрос.

( Читать дальше )

Мои выводы о локальной сравнительной динамике рынков России и США на основе 20+-летнего опыта

- 09 декабря 2020, 12:52

- |

Первая «посылка»: долгосрочные тренды на российском фондовом рынке создают «забугорные ковбои рынка» .

Это вовсе не негатив, а особенность фондовых рынков всех «догоняющих» экономик, начиная с Кореи. У России только одна особенность: сильная зависимость доходов бюджета (напрямую) и бизнеса (прямо или косвенно) от мировых цен на энергоносители. Причем совершенно неважен размер этих доходов в долларах, а критичен именно размер доходов в рублях. Так как расходы в рублях.

Вторая «посылка»: «забугорные ковбои рынка» люди умные и давно изучили связь между денежно-кредитной политикой в США и фондовым рынком на протяжении последних десятилетий (как минимум с 1958 года, а может и раньше):

— при мягкой денежно-кредитной политике (ДКП) рынок растет за исключением краткосрочных падений, вызванных слухами о «кризисе», имеющими под собой какие-никакие, но основания;

— при жесткой ДКП рынок в лучшем случае стагнирует.

Естественно, что это видение они переносят на все рынки, куда думают вложить деньги.

( Читать дальше )

Если рубль обвалится, то изза этого графика

- 02 декабря 2020, 17:18

- |

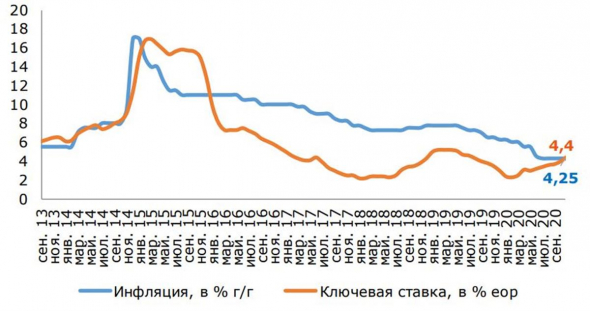

Центральный банк выдает другим банкам деньги под 4,25% годовых… а инфляция уже 4,4% годовых.

Разница между номинальной процентной ставкой (ключевой ставкой ЦБ) и уровнем инфляции называется реальной процентной ставкой. У нас она уже минус 0,15%

Отрицательная реальная ставка (negative real interest rate) – это реальная ставка в ситуации, когда темпы роста инфляции превосходят уровень номинальной ставки. Самым значительным негативным эффектом от отрицательной реальной ставки является то, что низкорискованные активы, такие как облигации и депозитные сертификаты, а также стандартные банковские счета, совсем не приносят прибыли инвестору.

//те покупая низкорискованные активы — вы получаете огромный риск обесценивания капитала. Естественно в такой ситуации размные люид будут избавляться от убыточных активов ( облигации и депоиты) и прекладываться в активы защищенные от обесценивания инфляцией: в первую очередь это валюта ( доллары и евро)

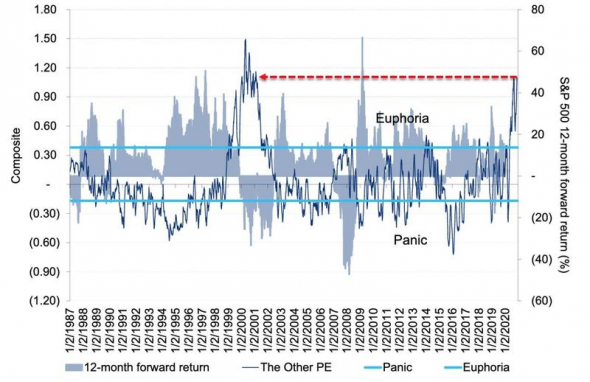

Только по рынку! Эйфория на уровне дотком пузыря.

- 02 декабря 2020, 11:39

- |

Сити выкатили вот такой график. Эйфория на рынках сейчас на уровне дотком пузыря. И написали.

Текущие показатели эйфории сигнализируют о 100% вероятности потери денег в ближайшие 12 месяцев, видели такие уровни еще в начале сентября, а также прямо перед распродажей акций.

( Читать дальше )

Бычья ловушка – не то, о чем стоит беспокоиться

- 13 сентября 2020, 01:39

- |

Представьте, что Вы тестируетесь на коронавирус. Хотя нет, так не интересно.

Представьте, что Вы проходили мед. осмотр, сдавали анализы, и у Вас один из тестов обнаружил очень редкое заболевание, которое встречается только у 1% людей, и которое смертельно по истечении нескольких месяцев. Тест в 90% случаев определяет больного, и лишь в 3% дает положительный результат здоровому. Похоже, что всё, можно бросать работу и идти во все тяжкие. Но Вы рано расслабились.

Какова реальная вероятность оказаться больным, 90%? А может, 100%-3%=97%? Давайте посмотрим.

Возьмите 1000 человек, у 1% данное заболевание. Это 10 человек. При этом тест дает результат 90% при тестировании больного. Это значит, что из этих 10 только 9 получили положительный тест. Однако тест также дает 3% ложноположительных результатов для здоровых людей, а это 990*3%=30 человек. Получается, что из 1000 человек 9+30=39 получат также положительный результат теста. При этом больных всего 10 человек. Вероятность того, что кто-то из положительно протестированных реально болеет, равна 9/39=23% (9- это те, кто реально болел и получил положительный тест, а 39 – это все те, кто в принципе получил положительный тест). Эта вероятность существенно меньше и 97%, и 90%, о которых Вы, скорее всего, сразу подумали.

( Читать дальше )

Днем из глубокого колодца видны звезды. (с).

- 22 августа 2020, 02:15

- |

И вот пришел какой-то чувак, тогда еще без всяких званий, и спросил — а с какой это стати мы должны днем из колодца видеть звезды? Ведь даже из школьного курса физики следует, что никакие звезды ни из колодца, ни из шахты мы увидеть не сможем при всем желании.

И вот так непреложная истина в одночасье лопнула как мыльный пузырь, и все это знание оказалось полной ахинеей и не более чем плодом чьего-то больного воображения.

Таких вот непреложных истин, даже в области точных наук, и сейчас легко можно насчитать с десяток. А про колодец и звезды слышал совсем недавно — живуча легенда.

Иногда общаешься на СЛ с нашими трейдерами, задаешь разные вопросы, получаешь разные ответы, и понимаешь — весь трейдинг, весь технический анализ, весь ММ, РМ, и прочие М основаны на устойчивых домыслах прочно засевших в головах трейдеров.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал