Избранное трейдера Алексей Иванов

Моя стратегия инвестирования (обновление)

- 09 марта 2021, 10:35

- |

Формирование своей стратегии инвестирование один из основных базисов, на которой должна строиться ваша система принятия решений. Создание стратегии дело не из легких и потребует от Вас сосредоточения и учета всех фаворов, которые могут повлиять на прибыльность инвестирования. Как создать стратегию конкретно вам, мы поговорим в моем будущем обучающем курсе, а сегодня я хотел обновить свою стратегию, о которой писал ранее.

В рынке я уже почти 8 лет и в силу своей работы в качестве аналитика, постоянно отслеживаю сотни компаний. Я разбираю их отчеты по МСФО, РСБУ, дивидендную политику и весь новостной фон. Все эти факторы мне понадобятся для того, чтобы определить, в какую компанию инвестировать, а от какой стоит отказаться. Далее, давайте по пунктам разберем шаги:

1. Сначала я выбираю компанию, которую буду изучать. Для этого я могу провести сравнительный анализ сектора, либо выбрать из моих предпочтений. Благо знаний хватает это сделать без дополнительных фильтров. Если компания малознакома, составляю сводную таблицу, в которую вношу все компании сектора, динамику результатов, основные мультипликаторы и дивиденды. Выбираю самую перспективную.

2. Далее я иду на сайт самой компании и изучаю ее бизнес. Сайт компании самый надежный и полный источник, в котором содержится весь перечень интересующих меня показателей. Это и сегментация продаж, и география деятельности. Часто просматриваю историю и последние события.

3. Затем я беру на исследование отчет компании за последний большой период. Скачиваю его также на сайте самой компании. Квартальные отчеты в этом случае менее важны, а вот за 9 месяцев и год подойдет в самый раз. В нем для меня важна динамика финансовых показателей (выручка и прибыль). Обращаю внимание на то, как компания справляется с операционными расходами и себестоимостью. Также смотрю на статьи доходов/расходов, которые выбиваются из стандартных отклонений.

4. На последнем этапе изучения бизнеса, я просматриваю все новости по компании за год, которые могут оказать ощутимый эффект на деятельность, перспективы и угрозы. Удобнее всего это сделать на смартлабе, выбрав в разделе акции нужную компанию и нажав вкладку «новости компании».

( Читать дальше )

- комментировать

- ★41

- Комментарии ( 50 )

🔥 Пособие для новичков. Как нужно торговать опционы?

- 10 февраля 2021, 16:27

- |

Вряд ли это кому-то здесь будет полезно, но блог на смартлабе использую в первую очередь для себя, поэтому зафиксирую себе на память кое-какие мысли.

Как я торгую опционы?

1. Использую недельный график, мне нужно построить прогноз на 1 неделю вперед и предсказать что будет с БА с точки зрения теории вероятностей.

2. Торгую только Ri (это самый ликвидный опционный инструмент Мосбиржи).

3. Смотрю на RVI, чтобы спрогнозировать волатильность на 1 неделю вперёд для Ri.

4. За 1 день должно быть совершено не больше 2 (двух) сделок — меньше можно, больше нельзя. Зачем кормить брокера-охломона и биржу-дармоеда лишними комиссиями?

5. Для ДХ использую 2 клиринга: 14:05 и 19:05, лишь в эти два момента времени мы можем воспользоваться нашими патронами для пристрелки, если вдруг прицел немного сбился.

6. Дельту корректирую руками, мне не нужен автоматический дельта-хеджер, который работал бы постоянно.

( Читать дальше )

Шел тринадцатый год торговли...

- 31 декабря 2020, 14:24

- |

Просто добавлю строку вот к этому посту Шел двенадцатый год торговли...

Краткие итоги моей торговли за 12 лет:

03.12.2008-31.12.2009 + 38,28%

01.01.2010-31.12.2010 + 32,80%

01.01.2011-31.12.2011 + 2,78%

01.01.2012-31.12.2012 + 59,84%

01.01.2013-31.12.2013 — 26,23%

01.01.2013-31.12.2014 + 55,53%

01.01.2015-31.12.2015 + 31,28%

01.01.2016-31.12.2016 + 155,52%

01.01.2017-31.12.2017 — 7,56%

01.01.2017-31.12.2018 — 13,70%

01.01.2017-31.12.2019 + 18,76%

( Читать дальше )

ДТС №1: Как заработать на дивидендах Системы и Газпрома 14.07.2020

- 14 июля 2020, 08:22

- |

ДТС №1: Как заработать на дивидендах Системы и Газпрома 14.07.2020

Введение

14.07.2020 последний день с дивидендами торгуются акции Системы (AFKS) и Газпрома (GAZP). Уже в среду 15.07.2020 мы увидим дивидендный гэп в этих акциях.

Не так давно я описал три дивидендных стратегии, которыми пользуюсь уже не один год. Вот ссылки на подробное описание этих стратегий:

- Как заработать на дивидендах? ДТС №1

- Как заработать на дивидендах? ДТС №2

- Как заработать на дивидендах? ДТС №3

А вот здесь вы можете посмотреть, сколько можно было бы заработать на каждой из этих дивидендных стратегий в 2019 году:

( Читать дальше )

Stop-Loss

- 12 июня 2020, 10:46

- |

Скажу сразу, все изложенное ниже относится к ручной внутридневной торговле и является исключительно собственным мнением и отношением к вопросу ограничения рисков.

Личное отношение к Stop-Loss

Очень важно воспринимать SL не в виде убытков, а в виде издержек. В литературе о психологии трейдинга везде делается акцент на этот момент и это неспроста, так как именно восприятие под видом издержек придает торговле психологический комфорт.

Методы выставления Stop-Loss:

1. Соотносительный стоп

Наверное самый распространенный способ выставления SL, особенно среди представителей обучающих трейдингу. Как правило такие личности предлагают строить систему своего RM по логике соотношения SL к TP, например 1 к 3, 1 к 4. Аргументируя тем, что у данного подхода математическое ожидание очень сильно превышает соотношение 1 к 2 или 1 к 1.

( Читать дальше )

По системе от Firetrade продолжение часть 2( ИЛИ ПАЛЮ ГРААЛЬ) БЕЗВОЗМЕЗДНО

- 08 марта 2020, 02:35

- |

Сегодня праздник 8 марта, на работе все в штатном режиме..

Продолжим...

Начало..

smart-lab.ru/blog/599919.php

Золотое сечение и упрощенная версия правило третей..

( Читать дальше )

QUIK. Реальные шаги для ускорения работы терминала.

- 07 марта 2020, 16:22

- |

Последние две недели на всех мировых рынках резко повысилась активность, количество биржевых данных выросло в 2-3 раза. Из-за этого у многих пользователей терминал QUIK начал безбожно тормозить и виснуть. Сервера брокеров также с трудом переваривают повышение нагрузки и наплыв клиентов, желающих что-либо купить-продать (по слухам кто-то из брокеров висел аж целую неделю))) ).

На Смарт-Лабе появилось несколько постов с советами как избавиться от тормозов. И меня сильно поразила неадекватность предлагаемых действий. Люди готовы покупать новое железо за бешеные деньги, создавать какие-то командные файлы и заниматься прочей ерундой. А нужно всего лишь включить голову и разобраться в причинах тормозов. Когда программисты разрабатывают какую-либо программу, они всегда оптимизируют ее для работы на определенном «средне статистическом» компьютере, закладывая при этом кратный запас по производительности. Если вдруг эта программа (QUIK) начинает неадекватно тормозить и виснуть на обычном современном компьютере — значит дело почти наверняка не в железе, и даже не в самой программе, а в ее конфигурации (настройках). Т.е. нам нужно правильно настроить терминал QUIK , а уже потом апгрейдить железо, менять туда-обратно версии и бухтеть на Смарт-лабе.

( Читать дальше )

Что такое дивидендный гэп и как на нем заработать?

- 18 февраля 2020, 16:55

- |

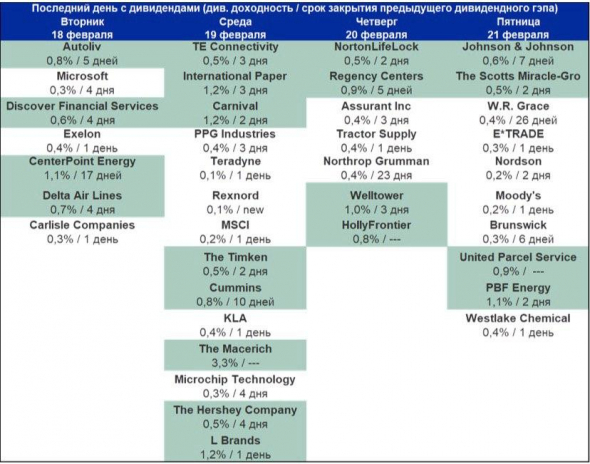

Дивидендный гэп – это ценовой разрыв, который образуется на следующий день после дивидендной отсечки. У инвестора есть несколько способов заработать на дивидендной отсечке:

1) купить акции за несколько дней или в день дивидендной отсечки, получить дивиденды и дождаться пока акции компании вырастут до ценовых уровней, предшествующих дивидендному гэпу («закроют» дивидендный гэп);

2) купить акции компании сразу после дивидендной отсечки в ожидании быстрого «закрытия» дивидендного гэпа.

Первый вариант подходит для более долгосрочных инвесторов, ориентирующихся на получение высоких дивидендных доходностей, второй вариант – более спекулятивный и направлен на получение доходности в размере дивидендного гэпа в максимально короткие сроки.

Некоторые акции закрывают дивидендные отсечки достаточно быстро, другие – нет. Также на скорость закрытия ценовых разрывов влияет текущая фаза рынка — как правило, на растущем рынке дивидендные гэпы закрываются быстрее.

Календарь дивидендных выплат

3-НДФЛ почему важно декларировать убытки (часть 2)

- 12 февраля 2020, 09:18

- |

Писал ответы на комментарии к предыдущей статье https://smart-lab.ru/blog/593555.php и получилась полноценная статья)

Назовем ее «Часть 2»

Постарался сжато ответить всем:

По законодательству НК РФ вы можете учесть образовавшийся убыток в течение 10 лет, следующих за годом его получения. Для того, чтобы его учесть, необходимо задекларировать этот убыток.

Максимальный срок подачи Декларации составляет 3 года согласно сроку исковой давности.

Отсюда многие делают вывод:

Если в этом году убыток, то лучше подам в следующем году сразу за 2. А если и в следующем будет убыток, то подам еще через год) Главное, не забыть зафиксировать в течение 3-х лет, чтобы полноценно воспользоваться 10-ти летним сроком.

Отвечу сразу — таким способом воспользоваться можно. Но вы должны понимать следующее:

Многие путают “доход” с “прибылью”, а те, кто не путают, выгодно или не понимая этого им пользуются.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал