Избранное трейдера Lusi

Материал по опционам. Раздаю. Качайте. ВСЕ БЕСПЛАТНО!!!

- 30 декабря 2019, 14:09

- |

В материале около 40 видео файлов.

В видео файлах есть субтитры с переводом. Так же к каждому видео файлу написанный перевод в ворде и пдф формате. Так что даже если без субтитров все будет понятно о чем там речь.

ВСЕ БЕСПЛАТНО!!! ОТ ВАС ТОЛЬКО СПАСИБО)))

КАЧАЙТЕ СМОТРИТЕ, ИЗУЧАЙТЕ!!!

НУ У ОДНОГО ГУРУ ВЫ СТОЛЬКО МАТЕРИАЛЕ НЕ НАЙДЕТЕ И СТОЛЬКО ВАМ НЕ ДАСТ И НЕ РАССКАЖЕТ!!!

Раздачу разбил на две части. 0-6 модуль, 7-11 модуль.

Внутри модуля.

( Читать дальше )

- комментировать

- ★92

- Комментарии ( 62 )

Итоги 2019 года. Часть4. Лучшие акции 2020 года и что трогать нельзя ?

- 28 декабря 2019, 10:42

- |

Добрый день !

Ссылка на начало

Итоги 2019 года. Часть1. Что было ? ,

Итоги 2019 года. Часть2. Что есть ? ,

Итоги 2019 года. Часть3. Что будет? Конец года 2019 и взгляд в 2020.

Пишу очень кратко, т.к. новогодний корпоратив трейдеров уже близок.

Акции желания и возможные цены покупки в 2020 году ( Алфавитный порядок ), что никак не отменяет их возможную покупку по текущим ценам на тот момент при явном приближении и/или наступления очевидного драйвера в самом ближайшем будущем ( например, SPO ГПН).

Алроса 51-62, |

Газпром 175-205, |

Газпромнефть 330-360, |

Интер РАО 3,65 – 3,90, |

Лукойл |

( Читать дальше )

Осталось несколько дней, чтобы вернуть налог за 2016 год. Не надо терять деньги.

- 27 декабря 2019, 21:25

- |

Доброго всем дня!

Пишу уже под конец года. До 2020 года осталось совсем ничего. Но есть несколько дней. Так часто встречаю людей, которые не знали или забыли о своем праве вернуть налоги за 2016 год…

Проверьте документы, пожалуйста. Если вы пополняли счет ваш ИИС в 2016 году или у вас есть прибыль в 2016 году, которую можно зачесть с убытками прошлых лет, у вас есть право на налоговые вычеты именно за 2016 год – вы вправе еще подать декларации 3-НДФЛ за 2016 год.

Не надо терять деньги. Срок подачи декларации – это день отправки документов в налоговую. У многих из вас есть уже Личные кабинеты налогоплательщика, все еще можно успеть.

Пишите, спрашивайте, я расскажу.

На пенсию в 65. "Эх, хорошо в стране Татарской жить" (с, вольная трактовка). Татарстан, акции, НКНХ пр.

- 24 декабря 2019, 06:53

- |

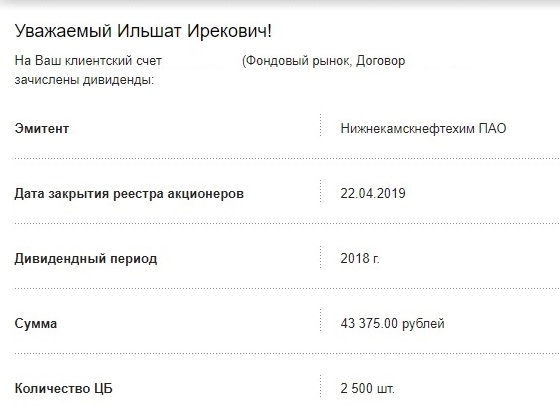

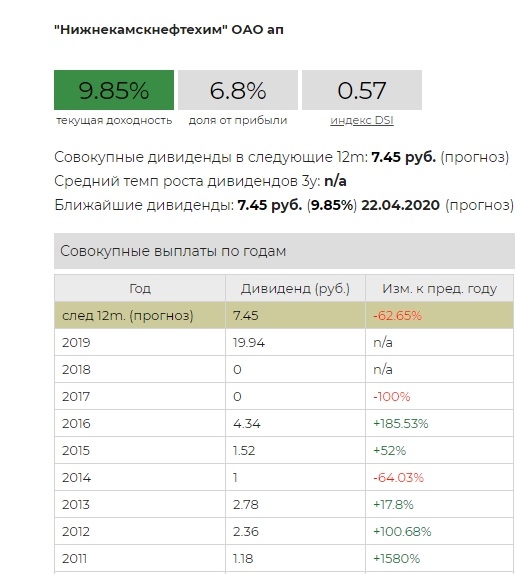

Полученные дивиденды отбили цену приобретения, произошла так называемая «дюрация в акциях».

Очень хитро поступают, 2 года не платят дивиденды, акция «укатывается в пол» (видимо сами покупают), а потом «нате вам, сразу за 3 года».

( Читать дальше )

Шорт нефти сейчас с целью 1 доллар

- 19 декабря 2019, 22:07

- |

Цель вниз 65,41 70%, 64,84 50%. Вверху 66,8 40%

upd переносится на пнд до 15-30. внутридневные движки такие маленькие. после 15-30 в понед тк зае.

СЗ №1: Не продавайте на максимуме!

- 18 декабря 2019, 16:14

- |

СЗ №1: Не продавайте на максимуме!

Введение

Эта статья является первой в цикле СЗ (статистические закономерности). Статьи этого цикла будут посвящены тестированию различных статистических закономерностей. И сегодня мы рассмотрим СЗ №1, которую можно сформулировать так: “не продавайте бумагу, которая находится вблизи своего максимального значения”.

Основная идея этой СЗ заключается в том, что бумага, которая находится вблизи своего максимума, скорее всего, продолжит свой рост и дальше. В данном случае рекомендуется подождать немного и когда бумага остановится в своем росте, только тогда ее продавать.

Я беру на себя смелость утверждать, что СЗ №1 работает на различных таймфреймах, но в данной статье будет приведено тестирование только на дневном таймфрейме. Более того, мы сейчас протестируем следующее утверждение: “не продавайте бумагу в конце дня, если она близка к своему максимальному дневному значению”. В данном случае я утверждаю, что “

( Читать дальше )

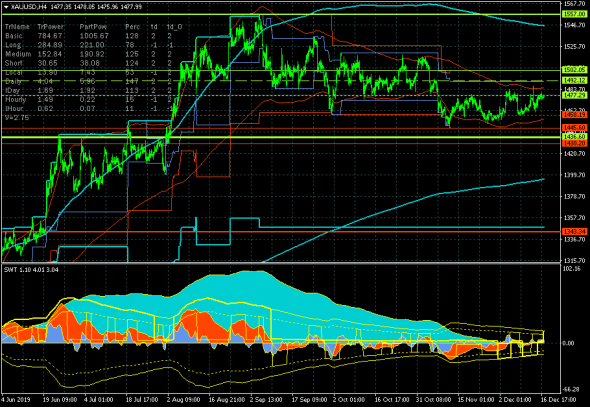

Золото тестирует верхнюю границу ключевого канала

- 17 декабря 2019, 11:32

- |

Рынок снова тестирует верхнюю границу ключевого канала дневного тренда 1458.19-1477.29.Сегодня:

По долгосрочному тренду сохраняются признаки коррекционного движения вниз, но все тренды, начиная со среднесрочного и ниже, показывают признаки роста.

Прорыв верхней границы ключевого канала дневного тренда 1458.19-1477.29 продолжит реализацию сценария краткосрочно-среднесрочного роста с целями 1492.12, 1502.05 и 1557.00.

Возврат котировок вниз и прорыв нижней границы канала откроет для повторного тестирования кластер поддержек 1445.60.

По большому счету ничего не изменилось.

Рынок продолжает тестировать верхнюю границу ключевого канала дневного тренда 1458.19-1477.29.

По долгосрочному тренду сохраняются признаки коррекционного движения вниз, но все тренды, начиная со среднесрочного и ниже, находятся в фазе роста.

Прорыв верхней границы ключевого канала дневного тренда 1458.19-1477.29 продолжит реализацию сценария краткосрочно-среднесрочного роста с целями 1492.12, 1502.05 и 1557.00.

( Читать дальше )

Курс "АСТРО-ОПЦИОНЫ". Занятие 2.

- 14 декабря 2019, 23:54

- |

Начинающим опционщикам пригодится. Доступно и легко.

Сегодня второй урок.

Ничего сверхъественного, но кое-что познавательно.

( Читать дальше )

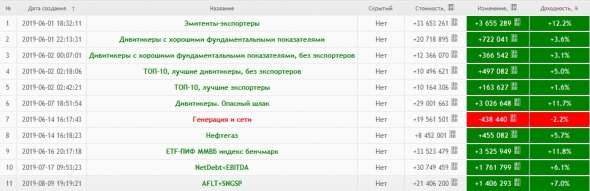

Результаты портфельного инвестирования. 01 июня 2019г — 13 декабря 2019г

- 13 декабря 2019, 20:03

- |

Все портфели — виртуальные.

Портфели созданы 01 июня 2019г (и позднее, указано отдельно) для слежения за поведением акций эмитентов, имеющих значительную долю экспортной выручки, и для сравнения с акциями прочих эмитентов.

Доходность портфелей указана с момента их создания и без учёта выплаченных дивидендов. (кроме портфеля ETF-ПИФ ММВБ индекс бенчмарк, в цене компонентов которого дивиденды уже учтены)

Дивиденды не учитываются изза того, что ещё не закончена разработка раздела Смартлаба «Списки Бумаг»

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал