Избранное трейдера Pappi Smit

новые критерии для получения физлицами статуса квалифицированного инвестора

- 12 ноября 2024, 22:35

- |

МОСКВА, 12 ноя /ПРАЙМ/. Госдума приняла во втором и третьем чтении закон, вводящий новые критерии для получения физлицами статуса квалифицированного инвестора, а также позволяющий использовать комбинацию разных критериев.

В качестве новых критериев для получения физлицом статуса квалифицированного инвестора вводятся критерии ученой степени и дохода. Одновременно допускается использовать комбинации разных критериев в целях большей привязки системы квалификации к знаниям инвесторов. Например, можно сочетать критерий дохода или размера имущества с критериями опыта работы на финансовом рынке, образования или ученой степени.

Виды имущества и дохода, порядок расчета их размеров, требования к образованию и ученой степени определит Банк России. Закон также устанавливает, что при получении статуса квалифицированного инвестора гражданин должен быть письменно уведомлен о том, что совершение сделок может быть связано с повышенными рисками финансовых потерь, в том числе превышающих сумму инвестиций.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 5 )

Как продать акции из регистратора без комиссии и посредников

- 06 июня 2024, 18:04

- |

Всем привет, недавно мама решила продать свои акции, которые у нее хранились с времен Петра. Я думал, что это довольно просто, оказалось немного сложнее, даже имея брокерский счет и кое-какой опыт. Не просто только первый раз, потом легко, хоть уже и не надо, поэтому решил написать инструкцию, как продать акции без посредников и комиссии, если они хранятся в регистраторе. Для начала скажу, что был немного в шоке, когда с наскоку начал звонить по тем конторам, которые выдавал Яндекс. Комиссии 20-30-50 тысяч, когда акций всего тысяч на 300. В итоге, я понял, что лучше потратить время, но сэкономить деньги. Глянул прайс-лист регистратора и ахнул, перевод к брокеру стоит всего 1 тысячу рублей. Кстати, стоит сказать, что найти, кто является регистратором – та еще задача. Я это сделал на «Интерфакс – Сервер раскрытия информации». В яндексе вписал «Полюс раскрытие». В карточке компании есть раздел «Сведения о регистраторе» (прокрутить страницу). Еще говорили, что эта информация есть в годовом отчете и письмах – не проверял.

( Читать дальше )

Мир сталкивается с неизбежным водным кризисом, предупреждает ООН — The WSJ

- 24 марта 2023, 12:33

- |

Мир стоит перед лицом неизбежного риска глобального водного кризиса, предупреждает агентство ООН в своем докладе, который бросает мрачный взгляд на сотрудничество правительств в этом вопросе.

Около двух миллиардов человек, примерно 26% населения планеты, не имеют доступа к безопасной питьевой воде, говорится в докладе ООН по вопросам образования, науки и культуры, опубликованном в среду. Еще 3,6 миллиарда человек, или 46%, не имеют доступа к безопасной санитарии, говорится в докладе.

Почти три из четырех стихийных бедствий связаны с водой, сказал Генеральный секретарь ООН Антониу Гутерриш, комментируя доклад.

Мы истощаем жизненную силу человечества посредством вампирического сверхпотребления и неустойчивого использования, а также испаряем ее посредством глобального нагрева", — сказал г-н Гутерриш. «Мы нарушили круговорот воды, разрушили экосистемы и загрязнили грунтовые воды».

Эти последствия являются результатом более чем столетнего сжигания ископаемого топлива, что привело к повышению глобальной температуры на 1,1 градуса Цельсия с 1900 года, говорится в докладе.

( Читать дальше )

Сбербанк – возвращение легенды? Прогноз цен до конца 2025

- 12 ноября 2022, 13:31

- |

Сбербанк: капитал и капитализация, курс акций и курс доллара (30 апреля 2020)

Сбербанк: МСФО 9 мес 2020, расчёт P/B и сценарии роспуска резерва (29 октября 2020)

Обычка Сбера была почти за $1 (25 февраля 2022)

Пора покупать Сбербанк? Прогноз цен на 2022-2023 (16 мая 2022)

В первой статье собрал из отчётов, которые тогда были доступны с 4 кв. 2002 года, данные о капитале Сбербанка.

В этой статье поговорим о позитивном сценарии восстановления бизнеса Сбербанка и выходе на прибыльную траекторию.

В день, когда вышел первый отчёт Сбербанка после длительного перерыва, сделал расчёт убытка, который банк понёс с марта по сентябрь.

Если за 10 месяцев 50 млрд прибыли, а за октябрь – 123 млрд, то за 9 месяцев был убыток в минус 73 млрд.

Но январь и февраль были прибыльными, где-то по 120 млрд каждый.

Значит, можно посчитать (в мрлд)

Янв: +120

Фев: +120

Март-Сент: убыток Х

Октябрь: +123

За 10 мес: +50 млрд

Найти Х?

50 = 120 + 120 + Х + 123

Х = 50 – 120 – 120 – 123 = –313 млрд

За март-сентябрь убыток 313 млрд.

Это не много, т.к. он полностью покрывается прибылью за 2021 год (1,2 трлн) и ещё остаётся.

Тогда можно посчитать примерный капитал.

На конец года он был 5,6 трлн.

Прибыль 21го – 1,2 трлн минус убыток 313 млрд, это 0,9 трлн.

И капитал на конец 2022 около 6,5 трлн.

В хорошие годы рентабельность не ниже 15%, в отличные – 20%.

При рентабельности в 15% годовая прибыль: 0,975 трлн или 22,3 рублей дивидендов (при выплате 50%).

При 20%: 1,3 трлн или 28,5 рублей дивидендов.

( Читать дальше )

220614. Крипта. Хочешь заработать - думай как Кукл.

- 14 июня 2022, 16:19

- |

.А так же вариант более совершенной схемы по которой американские кукловоды могут хорошенько обчистить крипторынок.Запретить они его уже не могут, могут только возглавить, затащить в него молодых инвесторов, а потом, естественно, всех чпокнуть.Процесс вовлечения уже пошел, вместо запретов система поощрений — типа двигайся и получай (stepn), учись и получай, ретвитни и получи скамный токен, и тп.

.Тенденция очевидна.Наша задача, как спекулянтов, не прощелкать тему.

..Вообще говоря под “темой,” я подразумеваю такие возможности на рынке, когда можно удвоиться или иксануть без плеча. То есть шансы заработать 50-500% есть, а риска потерять почти нет.

( Читать дальше )

Как пользоваться РЕПО с ЦК?

- 11 марта 2022, 08:33

- |

Вчера написал про запуск публичного портфеля денежного рынка (актуальная доходность 19% годовых при мгновенной ликвидности). И получил в нашем чате большое число вопросов на тему, «как это сделать?». Поэтому дам некоторые пояснения.

Несколько слов про сделки РЕПО с ЦК (базовый инструмент денежного рынка). Для инвестора это размещение рублей в режиме «до востребования» под ставку, близкую к ключевой (наши последние сделки – размещение денег под 18-19% годовых; реальная доходность, учитывая ежедневное реинвестирование, примерно на 2% годовых выше). Из дополнительных плюсов – фактическая безрисковость сделок: Центральный контрагент (ЦК) — НКО «Национальный Клиринговый Центр», имеющий кредитный рейтинг от АКРА — AAA(RU). А также режим Т0, т.е. вы можете отдать деньги в РЕПО в начале торговой сессии и после этого продолжать торговать на них ценными бумагами с режимом расчетов Т+1 (акции, облигации, ОФЗ).

( Читать дальше )

Quik топ лайфхаков о которых я не сразу узнал

- 03 декабря 2021, 12:05

- |

Здесь я очень кратко расскажу о секретах торгового терминала, которые мне очень полезны.

Вот топ незаменимых настроек для торговли в Quik:

- Для наглядности использую цветовые настройки таблиц (в заголовке нажать ПКМ и выбрать форматирование)

- Отображение на графике уровней позиции, заявок, стоп-заявок на покупку и продажу, а также сделок. Заявки можно вводить прям на графике и легко менять цену просто двигая уровень мышью вверх или вниз.

( Читать дальше )

американские регуляторы сломали этот мир

- 10 апреля 2020, 11:35

- |

9 апреля для ФРС окажется примерно таким же важным днем, как день учреждения ФРС (13 декабря 1913) с тем отличием, что сейчас это запуск процедуры слома всех тех правил, по которым мир существовал сотню лет. Они полностью надломили тот важнейший остов, на котором базировалось существование США как лидирующей мировой экономики.

Капитализм в США строился на долговой парадигме, и это не просто слова, это кредо, философия. Безусловное исполнение обязательств перед кредиторами и контрагентами являлось маркером, сепарирующим успешные и неуспешные звенья цепи. Тот, кто имел высокий кредитный рейтинг, обеспеченный длительной историей положительных взаимоотношений с контрагентами, получал преференции в виде льготных ставок фондирования и открытого рынка капитала. По сути, вся юридическая система США в области финансов и экономики базировалась на защите прав двух сторон сделок, и если кто-то нарушал правила игры, он вылетал из системы через прописанную процедуру банкротства, теряя активы и привилегии.

Конкуренция, агрессивный естественный отбор и авантюризм сделали США теми, кем они являются – доминирующей экономической силой и технологическим лидером. Ювелирно настроенные обратные связи позволяли вовремя выбрасывать за борт неэффективные элементы, превознося подлинных лидеров. Все это обеспечило доллар резервным статусом, а США – способностью эмитировать валюту под долги, фактически, под ожидания будущих доходов, успешно покрывая в том числе двойной дефицит. Это было в 20 веке. С тех пор США деградировали – медленно, но последовательно.

Первая фаза отключения обратных связей произошла в 2008 году, а последующий период именуется «новой нормальностью», где паразитные наводки на рынок активов были настолько значительными, что к 2020 году они успели надуть один из самых грандиозных когда-либо созданных на фондовом рынке пузырей.

Но все то, что произошло за последний месяц, переворачивает представления об этом мире. Беспрецедентные и абсолютно запредельные темпы эмиссии известны, но они все равно удивляют. За месяц они создали из воздуха 2 трлн долларов, 2/3 из которых пришлось на выкуп активов. Почему 2 трлн настолько знаменательны? Это совокупная программа QE2 + QE3, которые стали в свои времена легендарными, о которых писали и фильмы снимали, но тогда им потребовалось 187 недель с ноября 2010 по июнь 2014, чтобы нарастить баланс на 2 трлн, в этот раз они управились за 4 недели – это в 47 раз быстрее!

( Читать дальше )

НЕФТЬ. СОТ200331. СуперФизик. Серия 4.

- 05 апреля 2020, 13:57

- |

Привет Други.

Сижу дома с семьёй, старички на карантине в отдельном доме, а на даче пикирую помидоры, огурцы, перцы, арбузы,(дача через 40 метров от дома), поза кэш 80%, на рынок поглядываю в полглаза.

Опять нарисовался СУПЕРФИЗИК, 9млн бочек по 32+-,

( Читать дальше )

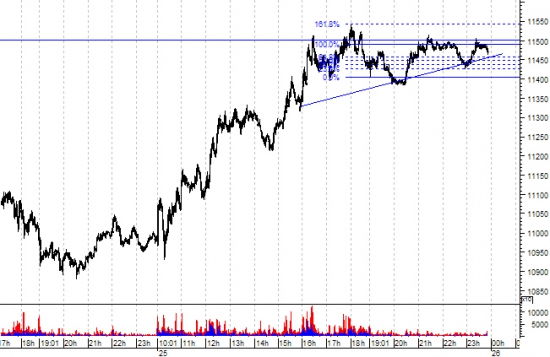

fRTS. Вверх - это восходящий треугольник. А в золоте нисходящий.

- 26 марта 2014, 09:37

- |

Однако, сразу следует отметить что треугольник это не пара сходящихся линий.

Помимо этих явных признаков в треугольнике должны быть определенные соотношения, а его структура также не произвольная.

Сложившаяся модель имеет более чем достаточно признаков, как по структуре так и по соотношениям волн, для того чтобы здесь можно было говорить о медели «восходящего треугольника»

а ценность этой модели в возможности ожидать движение вверх с целью порядка 2000 пунктов.

А вот нисходящий треугольник в золоте.

Только здесь модель еще не сформировалась и поэтому ее прогностические свойства хужее.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал