Избранное трейдера Кравченко Людмила

Результаты публичных рекомендаций. 2017

- 12 января 2018, 08:14

- |

23 января 2017 года я провел бесплатный вебинар «Стратегия инвестиций 2017», запись которого доступна на YouTube. На вебинаре рассказал об идеях, которые будут в лидерах в новом году. Тогда я рекомендовал к покупке ETF на фармацевтический, технологический и финансовый сектор, дивидендные ETF и фонд на индийский рынок.

На 26 декабря 2017 результаты следующие:

iShares U.S. Financials ETF (AMEX:IYF)

Тезис идеи: Финансовый сектор США получит преимущество от умеренного ужесточения денежно-кредитной политики за счет удорожания кредитования.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 0 )

Дивиденды2017.Персидский залив и дивиденды

- 02 января 2018, 23:22

- |

Довольно давно не писала на СЛ. Уезжала в очередное путешествие.

Но обо всём по порядку. Сначала про текущие дивиденды.

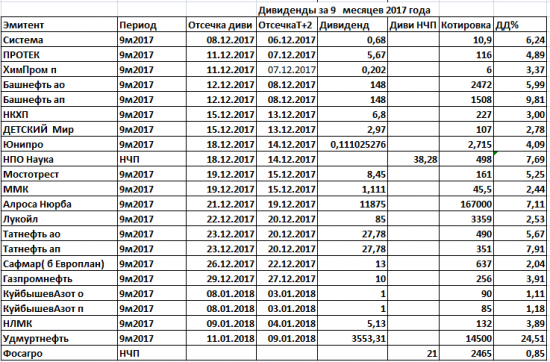

Январь 2018 года — последний месяц отсечек за 9 месяцев 2017 года.Традиционная табличка:

Пора начинать думать о дивидендах 2018 года.Уже в январе некоторые эмитенты начнут выкладывать 1 и 2 форму по РСБУ за 2017 год и можно будет начать рассчитывать размеры дивидендов у тех эмитентов, у которых прописана дивидендная политика.

А пока можно сказать, что мой прогноз о том, что ряд компаний выплатят в 2017, предвыборном году, повышенные дивиденды сбылся.

Смотрим табличку, какие компании увеличили доводендные выплаты.

( Читать дальше )

что же делать в следующем году...

- 27 декабря 2017, 15:30

- |

1)покупать то, о чем не говорят, что еще не росло и никому не нужно.

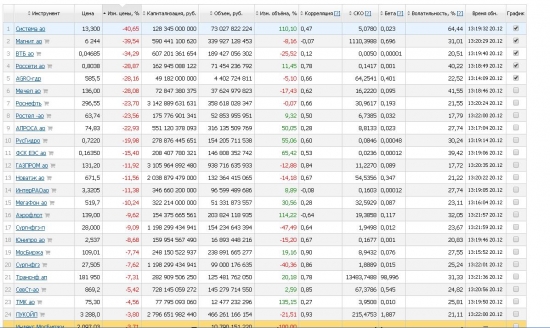

Из российских акций используем табличку «Лидеры роста за год», которую можно а)сделать самому, б)зайти на финам, в)порыться в смартлабе

Находим акции и создаем топ лист «акции г… вна». Далее выбираем то, что кому не стремно брать. Учитываем, что если за последние 2 года бумага ходила сверху донизу на 10 или 15%, то вряд ли она стрельнет на 100%. А нам нужно 100 за год. Иначе смысла в Топ Листе нет.

Результаты:

Операцию повторяем ежегодно. Перед покупкой ОБЯЗАТЕЛЬНО проклинаем топ блогеров смартлаба. Чтобы не сглазить

Теоретически портфель может очень быстро дать 20%, может и 70%, если повезет в течение года.

Выборке подверглись только Ликвидные бумаги (неликвиды-в другой выборке-там всегда все плохо и на любителя)

Я получил достойные имена!

Магнит-ВТБ-Россети-AGRO gdr-Мечел-Алроса-ФСК-Газпром-Новатек.

( Читать дальше )

Образовательный вебинар по США. пара идей на год

- 22 декабря 2017, 16:19

- |

и снова на платформе Риком Траст записал вебинар по США, где попытался дать новичкам советы, с чего начать изучать фондовый рынок США, а также пару идей на 2018г.

Как преодолеть языковой барьер при анализе рынка США

Надеюсь, будет интересно

www.youtube.com/watch?v=GtEIculG3QI

Приближается Новый год и ждем традиционных задергов в третьем эшелоне!

- 18 декабря 2017, 09:44

- |

Исходя из просмотра истории за прошедшие 7 лет, могу отметить, что перед Новым годом происходит чаще всего не «Новогоднее ралли» в голубых фишках и втором эшелоне, а начинает резко взлетать третий эшелон. Иногда по 30-40% в день. И так даже не один день, а по несколько. При этом голубые фишки начинают резко терять свою ликвидность и подвижность. Все замирает. Бумаги третьего эшелона одновременно начинают показывать и объем и сильную волатильность практически в отсутствие новостей.

Поэтому сейчас я бы обратил внимание именно на них. Единственная проблема — это то, что ликвидность до начала движения бывает достаточно низкой и не дает набрать большую позицию. То есть максимум что вы наберете, это пол миллиона рублей на весь портфель. Зато на выходе любой объем можно легко сдать, так как в ряде бумаг они достигают в период резких движений объемов второго эшелона. Сейчас я написал новый файл по третьему эшелону из 9 наиболее сильных бумаг.

( Читать дальше )

Эмпирические методы управления капиталом: разбор книги Ральфа Винса “Математика управления капиталом”

- 13 декабря 2017, 18:00

- |

Команда DTI подготовила краткое изложение книги Ральфа Винса “Математика управления капиталом” с нашими комментариями. Раз в неделю будем публиковать отдельные обзоры каждой главы.

Сегодня разбираем первую главу “Эмпирические методы”. В ней даются базовые понятия, такие как HPR, TWR, оптимальная доля портфеля, процесс независимых/зависимых испытаний, серийные тесты, доверительная граница/интервал. Подчеркивается важность оптимальной доли счета для торговли = оптимальное “f”. Сделан акцент на соотношении риска и задействованного в торговле объема капитала.

Определения

HPR (holding period returns) — доход за период удержания позиции. Например HPR = 1,10 означает, что сделка за данный период принесла прибыль в 10%.

( Читать дальше )

Психология инвестора, часть 2: отслеживание фондового рынка плохо влияет на ваши результаты

- 10 декабря 2017, 11:03

- |

Мини-сериал от Урбана Кармела (fat-pitch.blogspot.ru) о некоторых нюансах психологии.

Психология инвестора, часть 1: влияние времени, шкалы и инфляции на восприятие графика

Психология инвестора, часть 2: отслеживание фондового рынка плохо влияет на ваши результаты

Психология инвестора, часть 3: стремление к риску и избегание его в неправильное время

Вольный пересказ мой.

Оригинал Investor Psychology, Part II: Following The Stock Market Is Bad For Your Returns

Резюме: ирония инвестирования в акции в том, что даже если вы ничего не знаете об акциях и не следите за финансовыми новостями, вы, вероятно, заработаете больше тех, кто пытается быть немного умнее и читает новостную и комментаторскую ленту более опытных сотоварищей.

( Читать дальше )

Усреднение: методика

- 08 декабря 2017, 20:39

- |

Не ругайте, если вдруг заметили нечтоности, я же стараюсь для вас. Итак.

Усреднение — под этим понимается в трейдинге изменение средней цены финансового инструмента. В обиходе усреднение часто подменят понятием «доливка», «добавка», которая формально также является изменением цены.

Лучше всего понять принципиальную разницу этих понятий на примере.

1. Усреднение.

Лонг (шорт почти также)

У вас куплен ФИ по 100. Вы уверены в росте, но цена падает до 80, по которой приобретаете еще такой же объем, то есть вы усредняетесь: (100+80)*2=90.

Если бы просто по СЛ (стоп-лосс) свою покупку закрыли по 95, а потом купили бы по 80, то фактически ваш средний лонг был бы равен более 85 (дополнительно убыток по разным комиссиям по фиксированному убытку по СЛ). И это было бы вроде хорошо, но могло бы быть, что цена не дошла до 80, а отскочила бы от 90 и дальше пошла расти. В этом случае, у вас был бы просто убыток на 5% на 1 лот.

( Читать дальше )

Дивиденды 2017.Дивидендный ИИС

- 03 декабря 2017, 20:55

- |

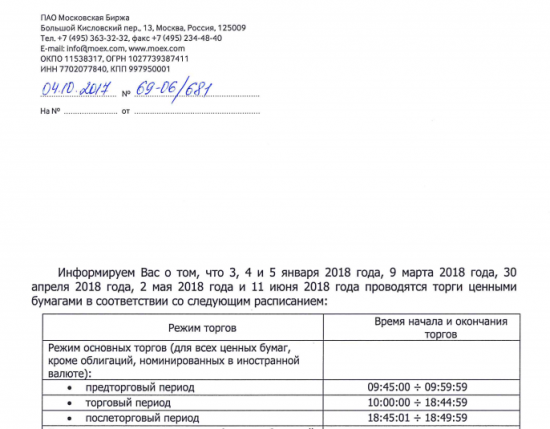

Часть дивидендных отсечек пройдёт уже в 2018 году, поэтому напомню график рабочих дней Мосбиржи во время новогодних каникул.

( Читать дальше )

Моя история

- 02 декабря 2017, 20:26

- |

Зарабатывать и считать реальные деньги я начал с 12 лет, помогая вместе с инвалидом-отцом 1 группы (электротравма током высокого напряжения при запуске электротока к всему оборудованию в угольной шахте, что спасло много жизней) маме, устроившейся надомницей по изготовлению искусственных цветов. Учитывая мои способности в математике (был победителем и призером олимпиад разного уровня), на меня мама также возложила учет. По советским меркам зарабатывал в учебное время 60-80 рублей в месяц, в летнее 100-120. Причем посещал и кружки, и секции, которые менялись каждый год. В 16 попутно устроился дворником. И с тех пор постоянно учился и работал, сделав только перерыв на 2 года — служба ВС СССР. Окончив институт, отказался от предложений различных кафедр разных вузов учиться в аспирантуре, выбрав погоны в информационно-аналитическом отделе. Много чего придумал и реализовал в жизнь, даже на уровне РФ. Было долгое время интересно, но потом стало противно смотреть на коррупцию и я ушел, создав свой бизнес с 9000 рублей. В 2012 году срочно потребовались деньги уже на вторую операцию на мозг, после которой мне поставили диагноз рак. Бизнес с балансовой стоимостью в 24 миллиона продал за полцены за две недели — человек умер с Красноярска и я занял поспешно его очередь на операцию. А потом радиотерапия, угроза лейкемии, поражение внутренних органов и так далее. Через 2 года поставили диагноз полную ремиссию. Войну с раком выиграл.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал