SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Владислав 'Mac' Л

Трэйдинг. Мой 9-ти летний путь становления.

- 02 сентября 2011, 17:49

- |

Как говорилось в одной известной книге «Спекуляция стара как этот мир, и пройдёт еще сотни лет и ничего не поменяется». С годами, проведёнными за терминалом это утверждение понимаешь ещё больше.

Так уж получилось, что трэйдинг по сей день является единственным моим источником дохода, и достаточно таким увесистым. У меня нет вилл, яхт, горнолыжных курортов, и гаража лексусов, но свой, практически стабильный значимый кусок с базара урывать получается. Я работаю только на свои, и уже не первый и не второй год, полностью обеспечивая свою семью. Но путь к этому был очень трудным и тернистым.

Наверняка, любого трейдера, как и меня раздражали такие высказывания, особенно если они были от близких людей: «Ты играешь на бирже?» или «Ну и сколько удалось выиграть?» и т.д. и в разных вариациях. Мало кто из несведущих, а практически никто, не понимает, что рынок это не казино. Нет, превратить рынок в казино дело лично каждого и выполнимое, но мы же пришли сюда зарабатывать, а не играть, не так ли? Так что это изначально должно восприниматься как работа. Серьёзная и, по началу, тяжкая работа. Ну не об этом сейчас. Поведаю, пожалуй, свой 9-ти летний путь становления трэйдера.

Начиналось все как раз ровно 9 лет назад. Первое с чем я познакомился — был Форекс. Конечно же, как и у любого, пришедшего новичка в мир спекуляций, мысли уходили в фантазии, сколько же денег можно заработать и чего на них купить. И естественно не мысли о том, сколько можно потерять. Так уж психология человеческая устроена, увы. Я с головой погрузился в изучение рынка. Невозможно представить, сколько было часов проведённых за изучением материала по торговле. Первая книга была Э.Нэймана «Малая энциклопедия трэйдера», потом было еще не меньше сотни книг, посвящённых торговле, это не считая информации, полученной из интернета. И вот первый депозит в 500$, который был занят в долг. Так уж получилось, что в первый же день торгов я заработал 350$ на шорте AUD/USD. Представляете, что такое 350$ для только что поступившего в ВУЗ студента из провинции за несколько часов? Да это было ВАУ. Но это длилось не долго. Депозит был слит буквально за 2 недели. Оставалось неизменным только одно — жажда денег и дикое упорство. Шло время, было слито еще пару депозитов по 300$. Мне очень нравилось изучать рынок, несмотря на потери. Не покидала уверенность, что можно неплохо зарабатывать. Нет, точнее не так, не «неплохо», а чего уж греха таить, хотелось миллионов. И казалось всё так просто, всего-то нужно найти тот волшебный индикатор, который будет точно показывать отличные моменты для сделки. Время шло. Мне удалось устроиться на работу в брокерскую компанию. Я видел, как устроен этот бизнес изнутри. Видел, как расторговывают клиентов. Далее, наслушавшись историй о «кухонности» Форекса перешёл торговать на ММВБ. Мне дики были графики, поскольку они были «рваными», в отличии от форекса. Но ничего, со временем привык. Депозит в 100тыр. удалось слить через год, что уже неплохо. Были и заработки, но итог — слив. Потом ФОРТС. За это время я успел поменять работу. Работая по найму, я находил время торговать. Помню, как бежал с работы домой, чтобы быстрей оказаться у терминала и не пропустить важную статистику. О технике торговли еще следует поговорить, но это отдельная история. У меня получалось зарабатывать. Статистика переходила на мою сторону. Знакомые люди захотели отдать мне денег в ДУ. Сначала я об этом не думал, хотя очень жаждал этого. И вот пришло время, когда мои доходы на рынке стали проявлять неплохую стабильность и перекрывали в несколько раз зарплату. Тут я и задумался об уходе в свободное плаванье, тем более денег найти была не проблема. Я уволился и стал торговать. Взял ДУ. В первый же месяц торговли я получил убыток. Конечно, это очень нервировало. Невозможно представить, как я себя ощущал в это время. Я натуральным образом постоянно хотел отыграться у рынка, но было только хуже. Ощущение зависимости от того, что если ты не заработаешь, то не на что будет жить, не покидало. Была сильная депрессия, но получилось остановиться и взяться за ум. Это был переломный момент в моей торговле. Можно сказать, что она началась с того момента. Правильная, взвешенная, расчётливая с минимумом рисков торговля. Мне удалось вытащить инвесторский депозит из просадки и заработать около 250% сверху. Это было нечто. На полученный доход можно было жить год, ни в чём себе не отказывая (в разумных рамках конечно).

( Читать дальше )

Так уж получилось, что трэйдинг по сей день является единственным моим источником дохода, и достаточно таким увесистым. У меня нет вилл, яхт, горнолыжных курортов, и гаража лексусов, но свой, практически стабильный значимый кусок с базара урывать получается. Я работаю только на свои, и уже не первый и не второй год, полностью обеспечивая свою семью. Но путь к этому был очень трудным и тернистым.

Наверняка, любого трейдера, как и меня раздражали такие высказывания, особенно если они были от близких людей: «Ты играешь на бирже?» или «Ну и сколько удалось выиграть?» и т.д. и в разных вариациях. Мало кто из несведущих, а практически никто, не понимает, что рынок это не казино. Нет, превратить рынок в казино дело лично каждого и выполнимое, но мы же пришли сюда зарабатывать, а не играть, не так ли? Так что это изначально должно восприниматься как работа. Серьёзная и, по началу, тяжкая работа. Ну не об этом сейчас. Поведаю, пожалуй, свой 9-ти летний путь становления трэйдера.

Начиналось все как раз ровно 9 лет назад. Первое с чем я познакомился — был Форекс. Конечно же, как и у любого, пришедшего новичка в мир спекуляций, мысли уходили в фантазии, сколько же денег можно заработать и чего на них купить. И естественно не мысли о том, сколько можно потерять. Так уж психология человеческая устроена, увы. Я с головой погрузился в изучение рынка. Невозможно представить, сколько было часов проведённых за изучением материала по торговле. Первая книга была Э.Нэймана «Малая энциклопедия трэйдера», потом было еще не меньше сотни книг, посвящённых торговле, это не считая информации, полученной из интернета. И вот первый депозит в 500$, который был занят в долг. Так уж получилось, что в первый же день торгов я заработал 350$ на шорте AUD/USD. Представляете, что такое 350$ для только что поступившего в ВУЗ студента из провинции за несколько часов? Да это было ВАУ. Но это длилось не долго. Депозит был слит буквально за 2 недели. Оставалось неизменным только одно — жажда денег и дикое упорство. Шло время, было слито еще пару депозитов по 300$. Мне очень нравилось изучать рынок, несмотря на потери. Не покидала уверенность, что можно неплохо зарабатывать. Нет, точнее не так, не «неплохо», а чего уж греха таить, хотелось миллионов. И казалось всё так просто, всего-то нужно найти тот волшебный индикатор, который будет точно показывать отличные моменты для сделки. Время шло. Мне удалось устроиться на работу в брокерскую компанию. Я видел, как устроен этот бизнес изнутри. Видел, как расторговывают клиентов. Далее, наслушавшись историй о «кухонности» Форекса перешёл торговать на ММВБ. Мне дики были графики, поскольку они были «рваными», в отличии от форекса. Но ничего, со временем привык. Депозит в 100тыр. удалось слить через год, что уже неплохо. Были и заработки, но итог — слив. Потом ФОРТС. За это время я успел поменять работу. Работая по найму, я находил время торговать. Помню, как бежал с работы домой, чтобы быстрей оказаться у терминала и не пропустить важную статистику. О технике торговли еще следует поговорить, но это отдельная история. У меня получалось зарабатывать. Статистика переходила на мою сторону. Знакомые люди захотели отдать мне денег в ДУ. Сначала я об этом не думал, хотя очень жаждал этого. И вот пришло время, когда мои доходы на рынке стали проявлять неплохую стабильность и перекрывали в несколько раз зарплату. Тут я и задумался об уходе в свободное плаванье, тем более денег найти была не проблема. Я уволился и стал торговать. Взял ДУ. В первый же месяц торговли я получил убыток. Конечно, это очень нервировало. Невозможно представить, как я себя ощущал в это время. Я натуральным образом постоянно хотел отыграться у рынка, но было только хуже. Ощущение зависимости от того, что если ты не заработаешь, то не на что будет жить, не покидало. Была сильная депрессия, но получилось остановиться и взяться за ум. Это был переломный момент в моей торговле. Можно сказать, что она началась с того момента. Правильная, взвешенная, расчётливая с минимумом рисков торговля. Мне удалось вытащить инвесторский депозит из просадки и заработать около 250% сверху. Это было нечто. На полученный доход можно было жить год, ни в чём себе не отказывая (в разумных рамках конечно).

( Читать дальше )

- комментировать

- ★19

- Комментарии ( 107 )

Работа в канале. Основные принципы. Часть 3.

- 28 августа 2011, 20:56

- |

Основные принципы торговли в канале.

Я хочу особо обратить внимание, что я не предлагаю готовую торговую систему. Моя задача показать, какие действия приводили меня к убыткам и с помощью каких действий я снижал риск получения убытка.

( Читать дальше )

Я хочу особо обратить внимание, что я не предлагаю готовую торговую систему. Моя задача показать, какие действия приводили меня к убыткам и с помощью каких действий я снижал риск получения убытка.

- Чем дольше цена торгуется в канале, тем больше людей видят границы канала и тем скорее цена выйдет за пределы канала.

- Оптимальное развитие восходящего канала – это классическое 5-волновое движение цены. Для нисходящего коррекционного канала оптимальным является 3-х волновое движение. Для нисходящего канала, возможно и 5-волновое движение. На восходящем канале есть возможность заработать на 3-й и 5-й волне. На нисходящем канале только на 3-й волне.

- Торговля осуществляется только в направлении канала.

- Все входы выполняются вблизи границы канала, но строго на свече по направлению канала.

- Выходы осуществляются по цели внутри канала.

- Цель должна находиться на некотором расстоянии от границы канала, внутри канала.

- Стопы должны находиться за пределами канала. Выбивание стопа должно строго означать, что цена вышла из канала, и он больше не работает. Можно смело искать следующий канал.

( Читать дальше )

Моя записная книжка. Полезные ссылки. Первая часть.

- 28 августа 2011, 00:33

- |

В один топик книжка уже не помещается, пришлось разбить.

Окончание здесь. Книжка дополняется в т.ч. и с вашей помощью.

Время торгов крупнейших мировых бирж

или www.stocktime.ru

или www.stocktime.ru

Календарь отчетности с Marketwatch.com

Календарь отчетности с Briefing.com

Настроение инвесторов с Stockcharts.com

Календарь статистики на MFD.ru

Календарь статистики на Forexfactory.com

Календарь статистики на Forexpros.ru

Календарь статистики на Stockinfocus.ru

Календарь статистики Econoday.com

( Читать дальше )

Окончание здесь. Книжка дополняется в т.ч. и с вашей помощью.

Время торгов крупнейших мировых бирж

или www.stocktime.ru

или www.stocktime.ruКалендарь отчетности с Marketwatch.com

Календарь отчетности с Briefing.com

Настроение инвесторов с Stockcharts.com

Календарь статистики на MFD.ru

Календарь статистики на Forexfactory.com

Календарь статистики на Forexpros.ru

Календарь статистики на Stockinfocus.ru

Календарь статистики Econoday.com

( Читать дальше )

О развитии трэйдера через его … деградацию

- 19 августа 2011, 21:22

- |

С интересом наблюдаю как Леха Майтрейд генерит всё новые идеи и ищет смысл и философию самого торгового процесса, Философия трейдинга от My Trade. У меня как-то это не получалось. Все идеи, казавшиеся вначале открытием Грааля заканчивались достаточно плачевно….

Поясню, под деградацией трейдера я все-таки понимаю упрощение его взглядов на торговый процесс :). Может быть это тоже такая философия трэйдинга? :).

Итак. Думаю любой активный трейдер, относящийся ответственно к своей работе, разрабатывает торговую стратегию, которая включает не только техменеджмент, но и рискменеджмент. Под активным я понимаю тех, кто тратит на ФР каждый день, хотя бы 1 час. Таким активным (~2 часа в день) я стал относительно недавно, полтора года назад. До этого тратил времени значительно меньше, полтора часа в неделю. (Сейчас затраты приближаются к часу, а сама торговля к 15 мин. в день.)

Именно тогда полтора года назад появились мои первые записи устанавливающие определенные правила торговли и подготовки к ней. Правила включали конкретные цифры и указания, что я должен и что не должен делать. Стратегия менялась почти каждый день, особенно разного рода сигналы и диапазоны, касающиеся техменеджмента. Рискменеджмент был более неизменным, но именно он являлся самой важной частью. Конечно к нему относятся установка стопов (или хеджирование) и размеры торгуемых активов. Что добавилось в последние месяцы, это – необходимость перерывов в торговле, и не на день, а на три и больше. Всего 3 правила которые могут быть достаточными, но должны быть ОБЯЗАТЕЛЬНЫМИ (убежден для всех).

( Читать дальше )

Поясню, под деградацией трейдера я все-таки понимаю упрощение его взглядов на торговый процесс :). Может быть это тоже такая философия трэйдинга? :).

Итак. Думаю любой активный трейдер, относящийся ответственно к своей работе, разрабатывает торговую стратегию, которая включает не только техменеджмент, но и рискменеджмент. Под активным я понимаю тех, кто тратит на ФР каждый день, хотя бы 1 час. Таким активным (~2 часа в день) я стал относительно недавно, полтора года назад. До этого тратил времени значительно меньше, полтора часа в неделю. (Сейчас затраты приближаются к часу, а сама торговля к 15 мин. в день.)

Именно тогда полтора года назад появились мои первые записи устанавливающие определенные правила торговли и подготовки к ней. Правила включали конкретные цифры и указания, что я должен и что не должен делать. Стратегия менялась почти каждый день, особенно разного рода сигналы и диапазоны, касающиеся техменеджмента. Рискменеджмент был более неизменным, но именно он являлся самой важной частью. Конечно к нему относятся установка стопов (или хеджирование) и размеры торгуемых активов. Что добавилось в последние месяцы, это – необходимость перерывов в торговле, и не на день, а на три и больше. Всего 3 правила которые могут быть достаточными, но должны быть ОБЯЗАТЕЛЬНЫМИ (убежден для всех).

( Читать дальше )

Учимся торговать опционами. Ратио спред на OTM коллах.

- 18 августа 2011, 12:30

- |

Продолжаем осваивать торговлю опционами.

Торговая идея такая:

Вероятность роста в район точки минимальных выплат (сейчас это 175000-180000) к моменту экспирации сентябрьской серии оцениваю как 50/50 :)

Покупка голого ОТМ (вне денег) колла — не подходит (дорогой при текущей воле)

Обычный колл-спред (1:1) — тоже дорогой

Попробуем реализовать идею в ратио спреде (4 купленных против 6 проданных)

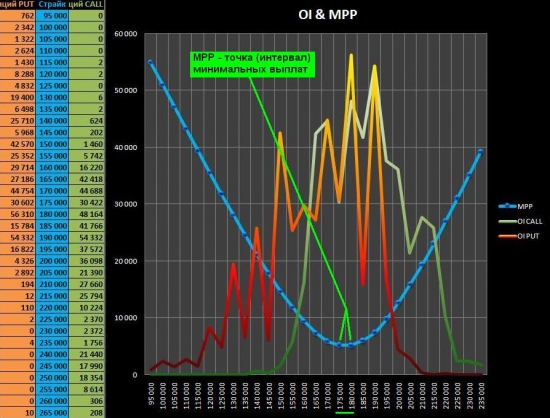

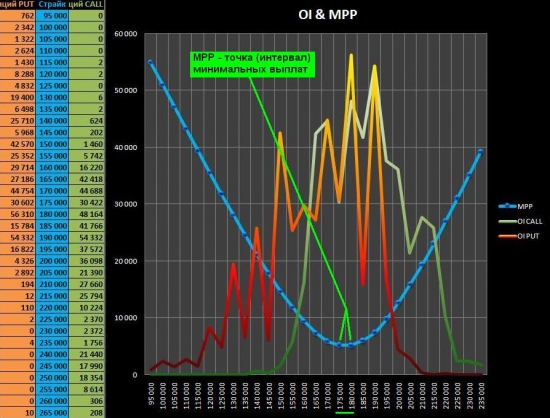

Картинка 1 — Точка минимальных выплат (на текущий момент)

Картинка 2. Цена базового актива и его волатильность

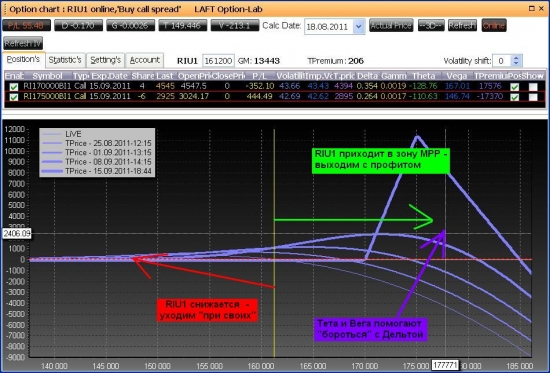

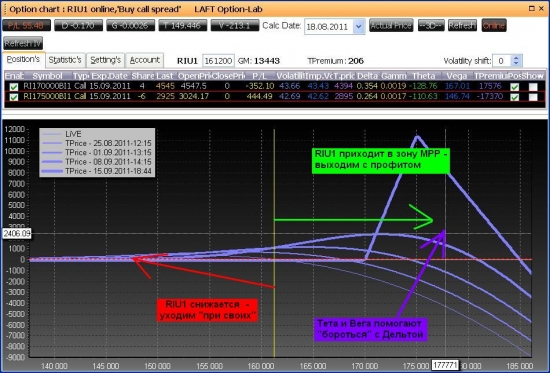

Картинка 3. Профит/лосс профиль ратио спреда (открыт в реале, цены есть в табличке — слегка подпилило при открытии)

Картинка 4. График Веги — моей союзницы (она отрицательная и это значит, что при снижении волатильности Вега будет добавлять маржу на счет, а волатильность как правило снижается при росте БА)

Ждем развития событий. Победит ли в этой экспирации Кукл? :)

Торговая идея такая:

Вероятность роста в район точки минимальных выплат (сейчас это 175000-180000) к моменту экспирации сентябрьской серии оцениваю как 50/50 :)

Покупка голого ОТМ (вне денег) колла — не подходит (дорогой при текущей воле)

Обычный колл-спред (1:1) — тоже дорогой

Попробуем реализовать идею в ратио спреде (4 купленных против 6 проданных)

Картинка 1 — Точка минимальных выплат (на текущий момент)

Картинка 2. Цена базового актива и его волатильность

Картинка 3. Профит/лосс профиль ратио спреда (открыт в реале, цены есть в табличке — слегка подпилило при открытии)

Картинка 4. График Веги — моей союзницы (она отрицательная и это значит, что при снижении волатильности Вега будет добавлять маржу на счет, а волатильность как правило снижается при росте БА)

Ждем развития событий. Победит ли в этой экспирации Кукл? :)

Фигура: молот. Свечной анализ

- 17 августа 2011, 15:14

- |

Навеяно постом http://123insaider.livejournal.com/560552.html

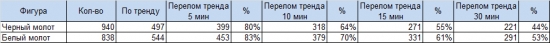

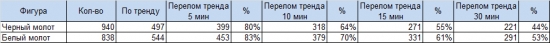

Решил проверить как часто отрабатывается данная фигура на 5-ти минутках во фьючерсе РТС за период с 11.01.2009 по 17.08.2011

Для определения данной фигуры зададим условия:

Длина ручки Х, а тело 0,2-0,3 от Х, возможен хвостик в пределах 0,15 Х

При таких параметрах получаем:

Фигур, подходящим под условие 1 778 (940 + 838), однако не все они являются подходящими под условия — «перелом тренда» — т.е. при снисходящем тренде, фигура черный молот нам не интересна, а при восходящем — белый молот.

( Читать дальше )

Решил проверить как часто отрабатывается данная фигура на 5-ти минутках во фьючерсе РТС за период с 11.01.2009 по 17.08.2011

Для определения данной фигуры зададим условия:

Длина ручки Х, а тело 0,2-0,3 от Х, возможен хвостик в пределах 0,15 Х

При таких параметрах получаем:

Фигур, подходящим под условие 1 778 (940 + 838), однако не все они являются подходящими под условия — «перелом тренда» — т.е. при снисходящем тренде, фигура черный молот нам не интересна, а при восходящем — белый молот.

( Читать дальше )

Отличная подборка на скачивание биржевой литературы.

- 15 августа 2011, 20:32

- |

Вот вам отличная подборка на скачивание биржевой литературы.

dma.masterforex-v.org/#lit_4

Ползуйтесь. Надеюсь чтение принесет пользу. :)

Буду благодарен за плюсики! :)

Финансовый ликбез (Системы управления капиталом; как рассчитать вход?!, Часть 1)

- 15 августа 2011, 13:15

- |

Продолжаю вести рубрику «Финансовый ликбез» и публикую очередную статью — «Управление капиталом на ФР»

Управление капиталом помогает определить количество контрактов или акций для следующей сделки. Это способ принятия решения о том, какую часть счета следует использовать в отдельной торговой сделке.

Ниже приведены различные методики и подходы управления капиталом:

Отсутствие управления капиталом – эта методика представляет собой обычный метод, который используют многие трейдеры. Она состоит в том, чтобы войти в рынок одной единицей контракта каждый раз, когда система дает сигнал о входе. Не учитываются такие факторы, как величина риска на сделку, количество денег на счету, предыдущие удачи или поражения и т.д. Исходный размер счета является одним из наиболее важных факторов, который трейдеры должны принять во внимание, если они выбрали для использования эту методику. В зависимости от размера счета, эта методика может варьироваться от очень опасного до очень осторожного способа управления капиталом. Короче говоря, чем больше размер счета, тем лучше. Понятно, что, располагая маленьким счетом, трейдеры при каждой сделке рискуют существенной его долей. Многие маленькие счета могут не выдержать два или три убытка подряд. В результате, маленький размер счета может существенно увеличить вероятность разорения. Если размер счета достаточно большой, тогда мало кто может плохо отозваться об этом подходе. Однако использование методик управления капиталом другого типа обычно предоставляет возможность «делать» больше денег. Например, методика «отсутствия управления капиталом» не снабжает трейдеров каким-либо способом регулирования риска и каким-либо методом классификации доходов.

( Читать дальше )

Управление капиталом помогает определить количество контрактов или акций для следующей сделки. Это способ принятия решения о том, какую часть счета следует использовать в отдельной торговой сделке.

Ниже приведены различные методики и подходы управления капиталом:

Отсутствие управления капиталом – эта методика представляет собой обычный метод, который используют многие трейдеры. Она состоит в том, чтобы войти в рынок одной единицей контракта каждый раз, когда система дает сигнал о входе. Не учитываются такие факторы, как величина риска на сделку, количество денег на счету, предыдущие удачи или поражения и т.д. Исходный размер счета является одним из наиболее важных факторов, который трейдеры должны принять во внимание, если они выбрали для использования эту методику. В зависимости от размера счета, эта методика может варьироваться от очень опасного до очень осторожного способа управления капиталом. Короче говоря, чем больше размер счета, тем лучше. Понятно, что, располагая маленьким счетом, трейдеры при каждой сделке рискуют существенной его долей. Многие маленькие счета могут не выдержать два или три убытка подряд. В результате, маленький размер счета может существенно увеличить вероятность разорения. Если размер счета достаточно большой, тогда мало кто может плохо отозваться об этом подходе. Однако использование методик управления капиталом другого типа обычно предоставляет возможность «делать» больше денег. Например, методика «отсутствия управления капиталом» не снабжает трейдеров каким-либо способом регулирования риска и каким-либо методом классификации доходов.

( Читать дальше )

Учет волатильности в торговле. Часть 1

- 14 августа 2011, 14:02

- |

Часть 1

То, что мы все с вами видели за последнюю неделю на рынке (с 8 по 12 августа), заставляет серьезно задуматься над тем, как мы мобильны и как мы можем приспосабливаться к торговле.

Именно такие моменты в нашей трейдерской жизни позволяют задать самому себе вопрос: «А всё ли я контролирую в своей торговле?».

Я думаю, что многие были в недоумении, ведь такая высокая волатильность (за один только день, 8 августа 2011 года, рынок упал на 20 000 пунктов) заставляет в значительной степени изменить ритм, адаптировать систему к более активному рынку.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал