Избранное трейдера Друг из шкафа

Закрытие див. гэпов

- 06 июня 2018, 10:13

- |

Нефтянка

Сети

( Читать дальше )

- комментировать

- ★191

- Комментарии ( 83 )

Рост бакса на руку Мосбирже

- 05 июня 2018, 14:52

- |

Мосбиржа по праву считается одним из наиболее надежных эмитентов. Покажем, почему актив действительно хорош, и какие есть недостатки.

Бизнес компании завязан на 2 статьях дохода. Это Комиссионные и Процентные доходы. Комиссионные доходы являются более стабильными и растут из года в год. Конечно, не ракета, но все же. На графике ниже мы вычли из комиссионных доходов операционные расходы, тем самым показав, как себя ведет основной бизнес компании. После паузы, взятой в в 2016 году, вновь идем на улучшение.

То, что поднялся доллар, а индекс Московской Биржи имеет все шансы штурмовать максимумы делу явно не помешает. Кстати, второй квартал в плане комиссий также должен быть сильным, ведь апрель выдался жарким, а объемы торгов высокими!

( Читать дальше )

Как самому обновить версию QUIK

- 05 июня 2018, 08:04

- |

Речь о большом терминале QUIK для Windows.

Часто задаётся вопрос: вышла новая версия терминала QUIK, с полезным функционалом. Хотелось бы её попробовать, но при подключении к серверу брокера никаких обновлений не предлагается, когда брокер выложит у себя новую версию — совершенно не понятно. Как бы обновиться на новую версию?

Небольшое вступление

На самом деле обновлять терминал достаточно просто. Надо лишь помнить следующее:

- Главное в этом деле — обязательно перед обновлением сделать резервную копию! Для этого достаточно, закрыв терминал, просто скопировать все файлы в отдельную папку. Это позволит совершенно точно без каких-либо проблем вернуться к старой версии, если в новой обнаружится какая-то критичная проблема.

- Скорее всего, после ручного обновления самого терминала необходимо будет еще обновить плагины, которые находятся в отдельных архивах, т.к. являются «дополнениями»; про это в конце заметки. Плагины в QUIK обычно отвечают за разные доп. возможности: ввод/вывод средств, подача специфических поручений именно у вашего брокера, аналитика на срочном рынке и т.д.

- У некоторых брокеров терминал чуть-чуть специфичный, с небольшими изменения внешнего вида или дополнительными расчётными параметрами, однако при этом стандартный терминал (так условно его назовём), лежащий в виде обновлений, совершенно корректно будет работать с любым брокером.

- Иногда для корректной работы новой версии терминала QUIK требуется обновление серверной части брокером. В этом случае до тех пор, пока брокер не обновит сервер QUIK, воспользоваться новой версией терминала не удастся. В этом случае при подключении новой версией увидим сообщений «Неправильная версия протокола». Придётся откатиться на сохранённую предыдущую версию (вы ведь сохранили её?!) и задать брокеру вопрос «когда же».

( Читать дальше )

Quik обновочка 7.18

- 04 июня 2018, 16:06

- |

Сразу про одну фичу которая появилась еще в прошлых версиях. Когда чертите на графике, эти полоски и рисунки были на всех инструментах. Чтобы это исправить в настройках графика надо убрать в самом низу галочку-как у меня

Возможности новой версии

Индикатор «Глубина рынка»

Добавлен новый индикатор «Глубина рынка», отражающий объемы заявок в виде гистограммы. Подробное описание см. в п. 4.2.15 Раздела 4 «Работа с графиками» Руководства пользователя QUIK.

Ниже приведен пример использования нового индикатора на графике.

( Читать дальше )

Угроза заражения

- 03 июня 2018, 21:34

- |

dailyreckoning

Каждый кризис оказывается больше, чем прежний. В сложных динамических системах, таких как рынки капитала, риск представляет собой экспоненциальную функцию, рост которой ускоряется по мере усложнения системы. Усложнение системы приводит к экспоненциально бо́льшим рыночным коллапсам.

Таким образом, больший размер системы подразумевает, что будущий глобальный кризис ликвидности и сопутствующая ему рыночная паника будут намного масштабнее, чем то, что мы наблюдали в 2008 году.

В настоящее время системный риск более опасен, чем когда-либо прежде. Слишком-большие-чтобы-упасть банки стали еще больше, и теперь их доля в активах всей банковской системы достигла максимумов, а их учетная книга деривативов стала намного толще.

Чтобы понять риск заражения, вы можете вспомнить о марлине из рассказа Хемингуэя “Старик и море”. По началу марлин казался призом, попавшим в ловушку, которую расставил рыбак Сантьяго.

( Читать дальше )

Боязни в трейдинге, которые приведут вас к СЛИВУ депозита

- 03 июня 2018, 15:24

- |

Неопытный трейдер ( к коим я себя и отношу) перед решением открыть позицию испытывает ряд страхов, которые блокируют его рациональное мышление, включая в процесс анализа весомую долю эмоциональной составляющей, что в итоге отражается не в лучшую сторону в его стейтменте, так как трезво оценивать текущую ситуацию на рынке и обрабатывать новую поступающую информацию уже проблематично.

Я попытался выделить свои боязни, которые в моем понимании приводят к боли и мешают мне открыть сделку. Проработка каждого страха, поиск причин и решений как их минимизировать, способно дать вам некоторый плюсик к математическому ожиданию системы в целом.

Мои болячки:

-страх потерять деньги

-страх оказаться неправым (не работает система принятия решений)

-страх, что цена сорвет стоп-лосс и после этого пойдет в нужную сторону

-страх, что неверно сделан анализ и следовательно текущая рыночная ситуация не подходит под критерии системы

-страх, что в проанализированную ситуацию вмешается более крупный игрок и сломает изначальную идею

-страх, что точка входа не по самой лучшей цене

-страх, что неверно просчитан потенциал в сделке и цена развернется в сторону входа до достижения тейк-профита

-страх большого проскальзывания при срабатвании стоп-лосса либо не срабатывание стоп-лосса

-страх рано закрыть сделку упустив большую часть потенциала

-страх, что не заберут в сделку (если вход планировался лимитным ордером)

Прописывать проработку в общий доступ к сожалению нет желания! Считаю, что каждый сам для себя должен найти ответ. Пищу для ума предоставил.

Какие страхи вы еще можете выделить? Пишите в комментах, расширю список.

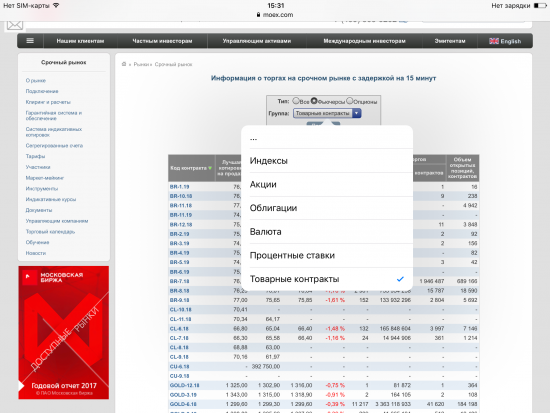

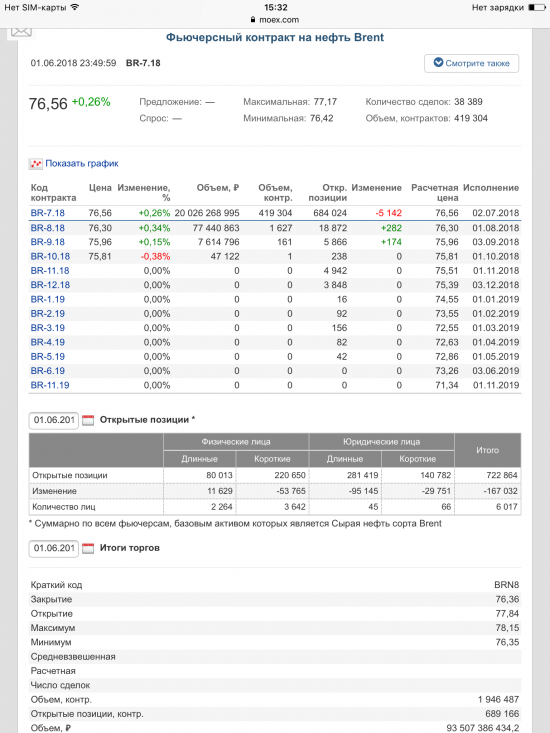

Для тех, кто не знает! Инфа о торгах на срочном рынке ММВБ, параметрах контрактов.

- 03 июня 2018, 13:42

- |

www.moex.com/ru/derivatives/lastdata.aspx?tp=F&gr=5&sdir=1&sby=1

Путем отбора посредством фильтра, можно выбрать необходимую группу по фьючерсам или опционам:

— индексы;

— акции;

— облигации;

— валюта;

— процентные ставки;

— товарные контракты.

А далее, выбрав группу, проваливаемся в соответсвующий контракт, где можно увидеть все его параметры:

www.moex.com/ru/contract.aspx?code=MIX-9.18

( Читать дальше )

О глобальной стратегии в трейдинге

- 02 июня 2018, 12:38

- |

Сегодня я осознал, что не заработал за 3 года на бирже главным образом потому, что у меня была неправильная глобальная стратегия или моней-менеджмент.

В 2014 году я купил Мечел на 60 тыс рублей (1000 $) по 15, а избавился по 27. Сейчас он стоит 160 рублей. Упущено около 600 тыс (10 000 $) прибыли.

Также, когда я начинал трейдить, первое что я купил были Сбербанк по 70, Газпром по 140 и Мегафон по 1100. Сейчас Газпром и Мегафон остались на месте, а Сбербанк стоит в 2 раза больше.

Друг мне советовал купить Аэрофлот по 30 рублей, я купил и тут же продал по 31, сейчас он стоит 150, а доходил до 180.

Затем в 2016 году я изучил блокчейн и хотел купить на 60 тыс рублей (1000 $) Биткоин за 600$, сейчас он стоит 6000$, а доходил и до 20000$. Упущено около 500 тыс руб. прибыли.

Вместо всего этого я торговал фьючерсами внутри дня и потерял за это время 500 тыс. на роботах и ручном тильте. Хотя стоит признать, в итоге я научился таки хотя бы не терять. В 2016 году я закрыл год в небольшой убыток в 50 тыс, совершив множество сделок. А в 2017-ом в моменте у меня было около +50% к счету, но год закрыл в небольшой плюс после вычета комиссии.

( Читать дальше )

Актуальная идея на июнь!

- 01 июня 2018, 19:21

- |

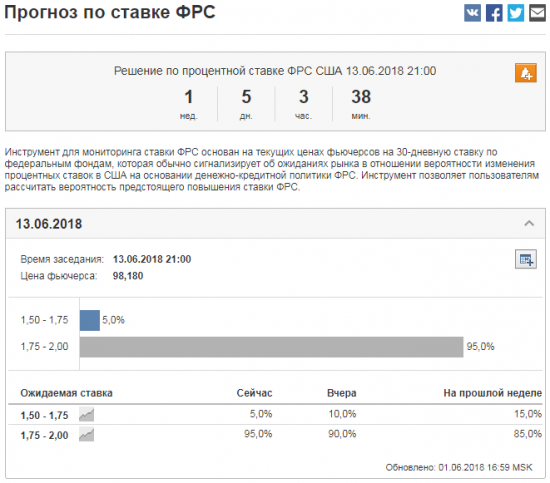

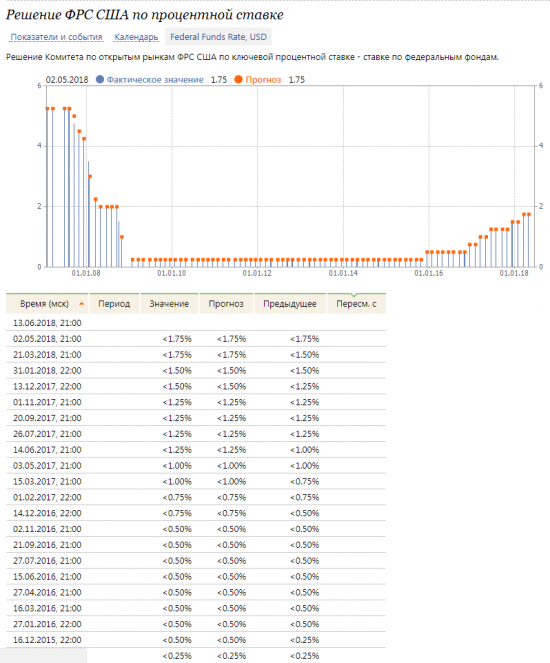

Пожалуй, наиболее ожидаемое событие в июне — заседание ФРС США 13.06.18

Вероятность того, что ставку поднимут до 2%, близка к 100%

Цикл повышения ставки ФРС США стартовал с 16.12.2015 г., на данном временном отрезке было 6 повышений, с 0-0.25% до текущих 1,5-1,75%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал