Избранное трейдера fracer

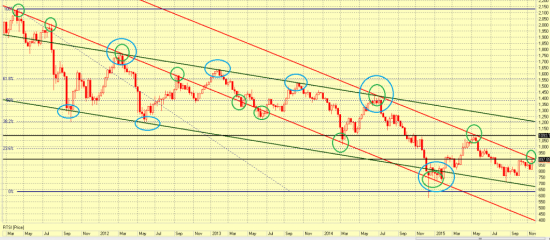

РТС_недельки.

- 11 декабря 2015, 23:25

- |

Собственно, наверное больше мысли для размышлений и интереса, насколько красиво в дальнейшем будут рисоваться графики...

Вначале преамбула — несколько недель назад размещал пост smart-lab.ru/blog/291870.php с картинкой по неделям. вот она:

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 38 )

Повышение ставок ФРС: механика и последствия

- 11 декабря 2015, 15:15

- |

Приведу полный перевод статьи с сайта seekingalpha.com. Мне понравилось написанное и с точки зрения выводов, и с точки зрения грамотности писавшего, и с точки зрения чтения для общего развития. В принципе, не так много материалов (особенно на русскоязычной стороне интернета), которые бы объясняли в деталях механизмы функционирования Федеральной резервной системы, особенно в вопросе о взаимодействии и взаимовлиянии ставок. Поэтому публикую перевод полностью, даже не вставляя собственных комментариев и ремарок. Советую прочитать целиком, а если что-то непонятно — перечитать. Я постарался сделать так, чтобы все иностранные аббревиатуры были понятны, и для этого практически везде вставил пояснения.

Приведу полный перевод статьи с сайта seekingalpha.com. Мне понравилось написанное и с точки зрения выводов, и с точки зрения грамотности писавшего, и с точки зрения чтения для общего развития. В принципе, не так много материалов (особенно на русскоязычной стороне интернета), которые бы объясняли в деталях механизмы функционирования Федеральной резервной системы, особенно в вопросе о взаимодействии и взаимовлиянии ставок. Поэтому публикую перевод полностью, даже не вставляя собственных комментариев и ремарок. Советую прочитать целиком, а если что-то непонятно — перечитать. Я постарался сделать так, чтобы все иностранные аббревиатуры были понятны, и для этого практически везде вставил пояснения.- Статья начинается с тщательного обзора механизма, с помощью которого будет происходить повышение ставок ФРС (обсуждая IOER и ставку RRP).

- Анализ процентных ставок ФРС в отношении рынка казначейских бумаг даст более полное представление о том, как новые инструменты ФРС будут влиять на реакции рынка.

- В обзоре будет рассмотрено, как акции и облигации будет зависеть от последующего решения ФРС.

( Читать дальше )

Распознать тренд

- 07 декабря 2015, 16:13

- |

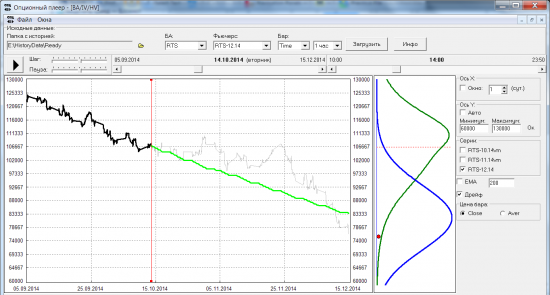

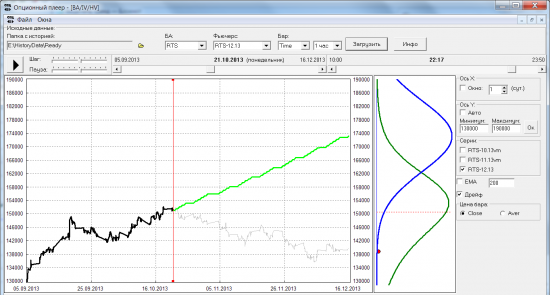

Справа два графика плотности распределения за два месяца до экспирации: синяя линия у распределения по модели с трендом, зеленая — рыночное распределение (из текущей в тот момент улыбки IV). Красный шарик — это где реально произошла экспирация. Видно, что модельное распределение спрогнозировало цену экспирации точнее, чем рыночное. Используя такую модель на этом квартале, можно было бы открыть опционную позу с очень большой ожидаемой доходностью.

Но такая идиллическая картинка, конечно, далеко не на всех кварталах. Чаще вот такая ситуация:

( Читать дальше )

Торговый баланс США не ухудшился с Индексом доллара ~100

- 04 декабря 2015, 21:22

- |

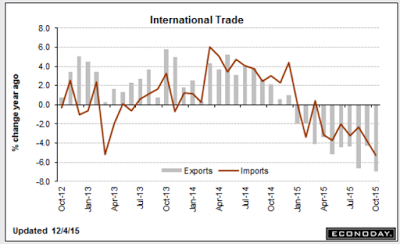

Если раньше мы уже выясняли, что сильный доллар выгоден прежде всего сфере услуг, в которой высокая доля ИТ услуг. Новые «4 всадника хай-тек-отрасли» это Амазон, Гугл и прочие. Себестоимость ниже, сырье дешевле, а цена на услуги не снижается и даже имеет инфляцию, да и сам прирост рынка — например облачных рассчетов. Итого снижение фабричных заказов (давно наблюдается) лишь отражает структурное преобразование экономики США, на передке технологий как бы.

Но вот и товарная торговля выглядит не так плохо. Импорт тоже проседает, и диния торгового дефицита не дергалась в месяцы сильного доллара сильно вниз. Может высокие показатели занятости таки не зря и не предвестник перепроизводства как пугает левый американо-российский зирохедж. И еще 3 декабря таки согласовали в Конгрессе отмену экспорта сырой нефти и вопросы по газу, дело за Обамой у него вето, и якобы несогласие с предложением, но, это же выгодно и улучшит товарный баланс при сильном долларе.

( Читать дальше )

Рынки ожидали большего от ЕЦБ - увеличения программы для того чтобы повысить инфляцию и повысить рост. Это и стало разочарованием для рынков

- 04 декабря 2015, 10:02

- |

Для мировых рынков акций вчера был день обвала. STOXX Europe 600 показал минус 3.1%, немецкий DAX (см. график, время пермское — МСК+2) — минус 3.6%, S&P 500 — минус 1.4%. Объяснение — “Драги разочаровал”.

Вчера, в 17:45 пермского (или 15:45 МСК) совет директоров ЕЦБ объявил решение по монетарной политике. Оно предполагало снижение “ставки по депозитам” с минус 0.2% до минус 0.3%.

Поясним, что это ставка по которой ЕЦБ облагает процентными платежами коррсчета банков — это то, что называется “резервами” в США. Эта надбавка объясняет почему в Европе сейчас наблюдаются фантасмагоричные отрицательные ставки по облигациям. Банкам менее накладно держать ликвидность в форме приносящих убытки облигаций, чем деньги на коррсчетах. Но коллективно банковская система еврозоны не может избавиться от резервов, и их объем даже растет вместе с “печатанием” в ходе программы QE. Если банк купит облигацию, то резервы получит другой банк, так что банки вынуждены перебрасываться “резервами” как горячей картошкой.

( Читать дальше )

AGRO набирает очки!!!Цели более 50%!Идея 2016года!!!

- 02 декабря 2015, 01:02

- |

smart-lab.ru/blog/292444.php

AGRO (РОС АГРО ПЛС) хорошая бумага, с потенциалом роста 100% и более в перспективе 9-12 месяцев, может станет лучшей идеей 2016 года!

Дивидендная доходность за 1 полугодие 2015г -2,75%, растущий диведтикер!

Средняя цена входа 656рублей, на откатах буду подбирать!

Минус только один, дивиденды приходят в долларах и НДФЛ платить необходимо самостоятельно!

Утверждены базы расчета индексов Московской биржи, а также коэффициенты free-float, которые будут действовать с 16 декабря 2015 года по 15 марта 2016 года

В новый состав Индекса ММВБ и Индекса РТС войдут депозитарные расписки на акции РОС АГРО ПЛС и обыкновенные акции ПАО «Нижнекамскнефтехим». Им уступят место обыкновенные акции ПАО «СОЛЛЕРС». Состав Индекса голубых фишек останется неизменным.

moex.com/n11497/?nt=0

Пора стартануть и «Нижнекамскнефтехим» как обычке, так и префам!

( Читать дальше )

Vygon Consulting: Новая старая роль ОПЕК

- 27 ноября 2015, 09:02

- |

Семинар ИМЭМО РАН «Новая роль ОПЕК: цены и добыча»

Мария Белова, старший аналитик

( Читать дальше )

Фонда США идет на перехай. Обзор на предстоящую неделю от 22.11.2015

- 22 ноября 2015, 23:15

- |

На уходящей неделе:

— Протокол ФРС

Основной посыл протокола ФРС: большинство членов ФРС ожидает, что условия для повышения ставки могут быть выполнены до заседания 16 декабря.

«Руководство вперед» в части «ФРС оценит, уместно ли повышение ставки на следующем заседании в зависимости от достижения своих целей» в сопроводительном заявлении от 28 октября было изменено с целью передачи участникам рынка информации о возможном начале нормализации политики ФРС на декабрьском заседании, хотя решения комитет ещё не принял.

В остальной части протокол отразил все сомнения и неуверенность членов ФРС в отношении дальнейшего пути монетарной политики.

( Читать дальше )

Экспирация WTI

- 21 ноября 2015, 01:38

- |

Декабрьский контракт WTI завершил сегодня свою жизнь сливом на красивую цифру $39.39 в последние пару минут торгов (low был $38.99). Январский контракт закрылся при этом на 5,5% выше ($41.57) Как хорошо видно по динамике открытого интереса с начала месяца происходило планомерное сокращение позиций и роллирование в следующий контракт. Максимальный открытый интерес в декабрьском контракте составлял 534 536 контрактов, в январском уже открыто больше — около 546 000 (на вчерашний день 19 ноября. Сегодня, надо полагать, стало еще несколько больше).

Роллирование сопровождалось закрытием части шортов производителей: на текущей неделе их нетто-шорт уменьшился более чем на 10 тысяч контрактов (с 217 077 до примерно 206 843, по состоянию на 17 число. Вероятнее всего в среду-пятницу этот процесс продолжался, судя по безумным скачкам сегодня вечером). Шорты крылись об лосей Managed Money, а спекулянты (other reportables), наоборот, лонги еще больше наращивали.

(на графиках COT данные суммарные по всем сериям)

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал