Избранное трейдера Merval

Циклы цен и демографии

- 22 февраля 2016, 13:41

- |

Падает всё без исключения.

Индекс цен на сырьевые товары вышел из коридора 1974-2014 годов и падает в сторону коридора 50-х-60х.

Вот в том диапазоне и живет нефть по $10. Если б кто-то нарочно заваливал нефть, это было бы еще полбеды.

Надолго нарочно не завалишь (ни у кого в мире нет столько средств, чтобы долго давить против рынка даже одного товара).

Рынок падает сам, весь, и это гораздо серьёзнее.

График Thomson Reuters/Jefferies Commodity Index с элементами технического анализа (via rambus1.com).

Кстати если сопоставить график с демографией, то получится что взлёт начался в аккурат после того, как отбуйствовавшие в 68м бэбибумеры вышли в бизнесы, а закончился в аккурат с их уходом.

( Читать дальше )

- комментировать

- ★8

- Комментарии ( 2 )

Почему мир тонет в нефти?

- 19 февраля 2016, 10:08

- |

Обзор рынков. Пятница, 19 февраля 2016

S&P 500 минус 0.5%, STOXX Europe 600 +0,04%. Зато индекс ММВБ вырос на 2% и закрылся на максимуме в этом году (рекорд с ноября). Рубль на 76.5/долл., ослабление с утренних отметок около 75/долл. прошло вместе со снижением цен на нефть.

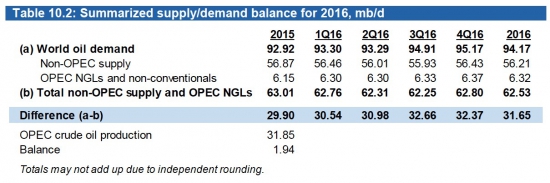

Брент вчера днем торговался на на 35.5 долл./барр., но снизился до 33.9 долл./барр. сейчас после выхода еженедельного отчета EIA, содержащего оценки запасов и производства. Мы не можем сказать, что этот отчет носил явно положительный или отрицательный характер. Он показал, что на прошлой неделе добыча в США снижалась. Сейчас она примерно на 100 тыс. барр. в сутки ниже, чем была ровно год назад и почти на 500 тыс. барр. в сутки ниже пиковых значений июня 2015.

Что можно считать негативным моментом — это данные по запасам. Нет сомнений, что они продолжат расти еще много месяцев, но они, видимо, напомнили о текущей проблеме рынка. Мы подготовили новый вариант графика оценки американских запасов, включив в него нефтепродукты (стратегический резерв правительства исключен). Прирост за неделю +3.45 млн. барр. (2.15 по нефти и 1.3 дистилляты).

( Читать дальше )

Растущие европейские акции

- 15 февраля 2016, 09:58

- |

Этот рейтинг включает акции крупных компаний Евросоюза, котировки которых сильнее всего выросли за год (с января 2015 по февраль 2016 года). В обзор включены компании с капитализацией от €10B (таких компаний в Европе несколько сотен). Капитализация и оборот компаний приведены в пересчёте евро. Котировки приведены в валютах торгов.

Отметим, что в сравнении с предыдущим аналогичным рейтингом (ноябрь 2015 года), картина существенно поменялась. Биржевой кризис января 2016 года ослабил позиции многих крупных компаний. Если в прошлом рейтинге все компании демонстрировали рост котировок не менее 50% годовых, то теперь таких компаний лишь две. При этом, семёрку полностью покинули самые большие европейские компании с капитализациями от €19B — их кризис затронул особенно сильно. Такие компании сегодня имеют годовой рост котировок не более 30%.

Первое место. Pandora

- Тикер: PNDORA

- Биржа: Copenhagen Stock Exchange

- Страна: Дания

- Валюта торгов: датская крона

- Капитализация: €14B

- Годовой оборот: €1.5B

- P/E: 32

- Годовой рост котировок: 106%

- Годовая доходность по дивидендам: 1.0%

Характерный «воздушный» стиль рекламных плакатов компании Pandora.

( Читать дальше )

Жить будем хуже, но ... беднее!

- 14 февраля 2016, 17:23

- |

Кстати, рекомендую данных авторов к внимательному прочтению. Не всегда согласен с их мнениями и выводами, но достойно уважения то, что они тщательно аргументируют свою позицию и пока не замечены в стремлении к манипуляциям.

Статья:

«ФЕДЕРАЛЬНЫЙ БЮДЖЕТ ЗА ЯНВАРЬ 2016 – РОСТ НАЛОГОВ И РАДИКАЛЬНОЕ СОКРАЩЕНИЕ РАСХОДОВ»

Для особо не терпеливых цитата:

«Судя по тем данным, что предоставляет минфин РФ, правительство гарантирует ухудшение социально-экономической обстановки в 2016. К сожалению, будет только хуже… Почему я начал статью с „российского ноу-хау“? Более вменяемые власти обычно стараются всеми возможными средствами сдерживать рост налогов и сборов при кризисе, при этом, как минимум удерживая расходы в реальном выражении около нуля, а обычно наоборот увеличивают, затыкая проблемные области в экономике и развивая отрасли, способные создавать налогооблагаемую базу в будущем. Одновременно с этим, смягчая денежно-кредитную политику, закрывая кассовые разрывы и дисбалансы в фин.системе. В России все наоборот. Буквально кратное снижение расходов, попытки всеми силами поднять налоговое бремя, а

( Читать дальше )

Таможне стало за державу обидно.

- 11 февраля 2016, 16:06

- |

Все оказалось для меня ожидаемо, но не думал, что настолько.

Адмирал Ямомото говорил (цитирую по памяти):«Там где начинается ложь, война проиграна.»

Как ни колдовала таможня в октябре.

Как ни «оттягивала конец» перенеся выдачу статистики с по-месячного на двух-месячный график.

Как ни ждали отскока.

Он не пришел.

Тогда решили сделать по-советски.

И приписали.

Не много не мало, а по меньшей мере миллиардика три.

Это не обвинение, а гипотеза основанная на моих расчетах.

Попробуем, как говорит один телеперосонаж, понять и простить.

Итак зачем таможне увеличивать сальдо на 32% от фактического значения?

Да потому, что рейтинговые агенства обозначили, если отношение экспорта и импорта будет ниже 55-60%, Россию ждет мусорный рейтинг.

И таможня выполнила «государственную» задачу. Пока.

Интересно, что придумают по отчетности января.

Наверное танцы с бубном и цирк с конями.

С уважением, V.

ПОЛУЧАЕМ НУЖНЫЕ ОТЧЁТЫ CME пример

- 27 января 2016, 19:12

- |

ПОЛУЧАЕМ НУЖНЫЕ ОТЧЁТЫ CME

Ссылка на страницу с отчетами — www.cmegroup.com/market-data/daily-bulletin1-ce1/daily-bulletin1-ce2.html

Как видите, по ссылке располагается очень много отчетов по самым разным инструментам. Нам нужна отчетность по валютным опционам. Можно выбрать в фильтре нужный инструмент или показать всю группу forex-инструментов.

Отчеты выкладываются за предыдущий торговый день в период с 10 до 12 МСК в формате PDF. Меня интересуют сейчас евро и фунт. Названия документа для евро:

<code>PG39 Euro FX And Cme$Index Options : Apr 04, 2011: Apr 04, 2011</code>

Там содержится информация как по PUT, так и по CALL. Именно этот отчет я использовал для расчета опционных уровней по евре сегодня (5.04.2011). Дата, разумеется, меняется. Неизменной остается указание номера страницы бюллетеня (PG39) и название инструмента

( Читать дальше )

палю грааль!!!

- 27 января 2016, 19:11

- |

ознакомившись с сайтом, посчитал, что чувак реально делает вещи, его еквити плавно под углом 45гр. шла в верхний правый угол, и человек с такой еквити просто не может не быть гуру, тем более объявлена скидка на группу 400 долл за обучение, решено, оплачено, я в группе.

итог: получено знаний, ну как сказать знаний, в общем получен образовательный продукт: несколько паттернов, которые работают, и на которых можно невъеб… но делать бабки. Правда у учителя как показало время эти знания преобразовать в реальные Вашингтоны на инвесторском счету не получилось, что было видно в онлайне в чате, но не совсем видно (по понятным причинам) на странице в фейсбуке, в связи с чем как сейчас получается счет закрыт, но есть конечно же другие инвесторы, которые в шоколаде, но правда которые не имея желания повторить судьбу Ходорковского строго настрого запретили показывать итоги на своих инвесторских счетах под управлением Учителя.

( Читать дальше )

фактические платежи внешнего долга компаниями в 1 и 2 кв. 2016 г.

- 27 января 2016, 15:37

- |

По оценкам ЦБ, фактические платежи внешнего долга компаниями в 1 и 2 кв. 2016 г. окажутся существенно меньше запланированных объемов — ограничение для падения рубля

Накануне ЦБ обновил оценку графика погашений внешнего долга на 2016 г. Из новых данных следует, что объем погашений внешнего долга в 2016 г. в целом должен составить 80 млрд долл., что примерно на 30% меньше, чем в 2015 г. (тогда план погашений составлял 120 млрд долл.). Из этой величины на 1 кв. и 2 кв. 2016 г. приходится по 21,2 млрд долл. и 22,4 млрд долл., соответственно. Таким образом, кроме того, что общая величина погашений сильно снизилась, ее распределение поквартально стало гораздо более равномерным, без ярко-выраженных пиков, которые изначально присутствовали в графике на 2015 г. (весной, в сентябре и декабре). Помимо общего падения объемов погашений, как минимум это должно существенно снизить вероятность фундаментально обоснованных всплесков курса.

Как и прежде, и в 1 кв., и во 2 кв. 2016 г. основная часть погашений (70-75%) приходится на корпоративный сектор: 16,7 млрд долл. и 16,5 млрд долл., соответственно. Но не выплаты корпоративного сегмента, как показал пример 2015 г., являются главным источником оттока капитала. Статистика говорит о том, что в 2015 г. компании практически полностью рефинансировали уплату внешнего долга встречными заимствованиями за рубежом (включает большую долю внутригрупповых кредитов), ввиду чего сальдо нетто-прироста обязательств нефинансового сектора перед нерезидентами по платежному балансу снизилось только на 2,7 млрд долл. (расхождение с общим снижением корпоративного долга на 14,4 млрд долл. до 340,6 млрд долл. мы во многом склонны связывать с удешевлением рублевой части долга из-за девальвации).

( Читать дальше )

Тренд изменят данные.

- 20 января 2016, 15:46

- |

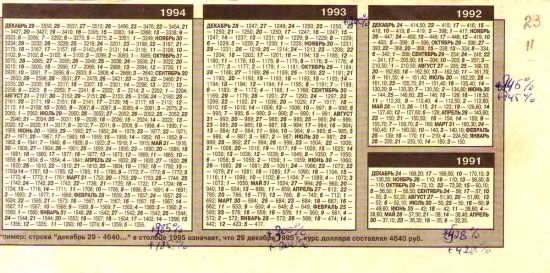

ОПЕК производит ровно до баланса спроса +-немного мутят но, но Иран в организации имеет свою квоту с которым судя по отчёту организации никто не спорит.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал