Избранное трейдера Muzikant

Природный газ, новый контракт на Мос биже, моё видение

- 07 февраля 2020, 14:48

- |

Как устроен рынок природного газа?

Что и как можно торговать на этом рынке и как нельзя. Практическая часть.

Оценка перспектив для торговли новым контрактом на Московской бирже.

Моя оценка текущей ситуации на рынке.

В заметке я остановлюсь только на практических моментах работы с этим инструментом.

Как устроен рынок природного газа?

Я уже немного почитал, что было написано на СЛ и хотел бы внести некоторую ясность. Надо совершенно чётко понимать рынок природного газа США это абсолютно замкнутый, локальный рынок. Никакой связи этого рынка с рынками на других континентах нет. Не надо тянуть сюда всё подряд, СПГ, рынки РФ, Ирана и прочую дичь.

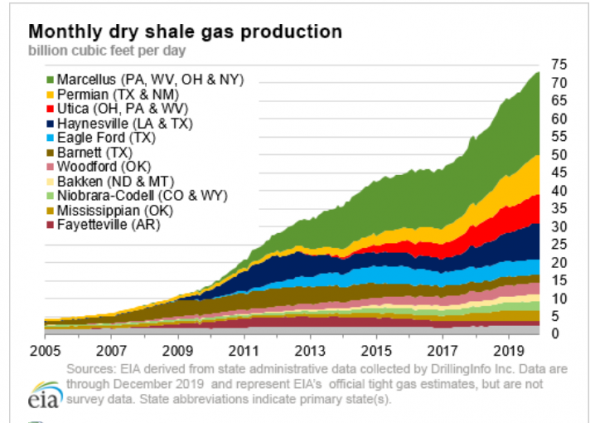

Две основные тенденции всегда присутствовали на этом рынке и связаны они были с пиком потребления и спроса. Летний пик, связанный с увеличением потребления электроэнергии в тёплое время года (для кондиционеров). Осенне-зимний пик, приходящийся на отопительный сезон. Но рынок претерпел колоссальные изменения, связанные с постоянным наращивание производства сланцевого газа, никуда не делась и шельфовая добыча. Таким образом давление, которое оказывает растущее производство на цены, полностью исключило летние пики и вообще какие-либо летние колебания. Основной рост активности, объемов и волатильности на ранке газа происходит в осенне-зимний период. Волатильность в осенне-зимние периоды достигает 120-140%, в зависимости от складывающейся ситуации, в то время как весной и летом она может быть и 18%. Это не синтетический инструмент, здесь фьючерсный рынок двигает СПОТ. Надо чётко представлять, что происходит на споте, для поиска точки, от которой оттолкнуться в принятии торгового решения. Собственно, больше ничего в газе нет, от этого будем и отталкиваться.

( Читать дальше )

- комментировать

- ★37

- Комментарии ( 22 )

Как Совкомбанк массово поставил своих вкладчиков на счетчик.

- 04 февраля 2020, 23:02

- |

www.banki.ru/news/lenta/?id=10916261

Несколько клиентов Совкомбанка смогли заработать на новогодней акции «Халва исполняет желания» сотни тысяч рублей. Банк считает, что бонусы были получены мошенническим путем, и планирует подать заявление в правоохранительные органы.

Клиентка Совкомбанка (в «Народном рейтинге» Банки.ру пишет под ником npanchenko) 21 января внезапно обнаружила, что по карте «Халва» у нее появилась задолженность в размере 30 тыс. рублей. Долг оформлен как «неразрешенный овердрафт» в счет списания необоснованно начисленных бонусов. На задолженность тут же начали начисляться проценты.

Npanchenko участвовала в новогодней акции «Халва исполняет желания», которую Совкомбанк проводил с 16 декабря по 8 января. Для участия в ней нужно было зарегистрироваться и совершать покупки на сумму от 2 тыс. рублей в магазинах — партнерах акции. За каждую такую покупку клиент мог получить один из подарков из «Мешка Деда Мороза». Подарком мог быть дополнительный срок рассрочки или промокод на кешбэк в размере до 20% в различных категориях. Всего, согласно условиям акции, клиент мог получить максимум пять подарков. Участники акции, которые совершили все пять покупок на общую сумму не менее 10 тыс. рублей в магазинах-партнерах, участвовали в финальном розыгрыше главного приза — 20 iPhone 11 Pro.

( Читать дальше )

Как заработать на бирже - самый грамотный подход

- 04 февраля 2020, 13:30

- |

Это не значит, что те методы, что помогали мне заработать не эффективны или перестали работать на современном рынке. Отнюдь, но для каждой цели есть свои средства. Об этом я и хотел рассказать.

Самая сильная стратегия — это покупка акций в долгосрок. Разумеется, если вы умеете выбирать темных лошадок, которые дадут многократную прибыль в течение нескольких лет. На мой взгляд спекуляции хороши, но в меру. Ведь энергии тратится на них очень много, а движений, на который можно без риска спекулировать не так много. Часть капитала можно отложить как раз на такие цели.

Я приведу пример. Мой знакомый покупал акции одной технологичной в течение года, инвестируя всего 200-300 долларов ежемесячно из зарплаты. Это было для него не так обременительно. Покупал акции по несколько штук-десяток. По прошествии нескольких лет он заработал почти 1500%. Не путайте эти проценты с теми, что делают на ЛЧИ роботами. Это — разные вещи. Акции не покупают на плечо, следовательно риски минимальны. Выбирая акции определенного ценового диапазона можно гарантированно заработать. Пусть даже и меньше, но если взять среднегодовую доходность, то получится, что это очень грамотный подход к инвестированию, с меньшими трудозатратами. Разумеется надо покупать акции на развитой биржевой площадке, где будут те, кто готов вкладывать в IPO, новые разработки. Ведь компании, которые выстреливают не начинают расти сразу, а постепенно набирают вес. Конечно это Америка, которая предоставляет большой выбор и где идет борьба между компаниями за первенство, где сосредоточены самые большие капиталы.

( Читать дальше )

Как законным способом уменьшить НДФЛ.

- 03 февраля 2020, 14:47

- |

Поделюсь собственным опытом использования различных комбинаций уменьшения НДФЛ.

1. Идеальный вариант:

Основной объем какой-то конкретной акции, например МТС, находится на обычном брокерском счете. Давно, точно больше 3-х лет. Если я захочу избавиться от МТС и продам, то взяв справку у брокера и предоставив ее в ФНС в момент подачи декларации, доход от продажи данных бумаг не будет облагаться налогом.

Вторая часть акций МТС — спекулятивная находится на ИИС (Б-типа). Постоянно что-то покупаю, и что-то продаю. Счет открыт уже давно, операции по нему налогом не облагаются.

2. Сальдирование убытков прошлых лет.

Подходит в том случае, если когда-то на фондовом рынке вы понесли убытки, и этот срок не превышает более 10 лет. Также берете справку об убытках у брокера. Заполняете соответствующим образом декларацию, подаете в ФНС, и вуаля, в июле-августе получаете возвращенные денежки на счет. То есть все предельно просто: должны быть убытки прошлых лет и прибыль за прошлый год.

( Читать дальше )

О кредитах (ипотека и прочее)

- 03 февраля 2020, 12:56

- |

Очень был удивлен, увидел тут пост про проценты вперед по ипотеке. Вот уж думал что Смартлаб место, где есть positive selection людей, кто понимает такие вещи. Но нет.

Еще раз, раз и навсегда по кредитам (если не оговорено специально):

1. Проценты начисляются по фактическому пользованию кредитом. 1 день попользовался и оплатил. Для удобства делают оплату раз в месяц по фактически использованному сроку использования денег.

2. Процентов вперед НЕТ. Просто проверьте свой месячный платеж по грубой формуле: (Долг*ставку/12). Это проценты в месяц. Вы их обязаны заплатить, это фактическое пользование деньгами. В Вашем платеже НЕТ будущих процентов.

3. С точки зрения финансов, при досрочном погашении лучше изменять размер платежа, потому что это снижает обязательные платежи. Будут деньги — внесете еще, не будет — вы минимизировали свои обязательства.

4. Мыслить в терминах «переплаты» не надо, лучше мыслить в терминах нагрузки на свой бюджет и в терминах процентных ставок, для понимания текущей ситуации. Ситуация в будущем может поменяться в худшую сторону, но за счет минимизации оттоков вы себя страхуете. Если будет лучше — довнесете и погасите долг.

5. Многих смущает слово: приоритет выплат. Речь идет не о том, что сначала проценты, а потом долг. Приоритет начинает работать когда вы нарушаете график платежей и не платите. Вот тогда и только тогда платежи приоритезируются: сначала штраф, потом проценты, а только потом тело долга.

6. Ну и самое главное: валюта кредита должна совпадать с валютой зарплаты. Это азы.

7. Не берите кредиты в МФО, просто посчитайте эффективную ставку — она около 600-700% годовых. Если нет денег, а они срочно, очень срочно нужны — снимайте с кредитных карт. Да, это плохо, очень, кредитные карты не предназначены для снятия наличных, но это ~20% годовых, а не 700% как у МФО.

8. Снижайте ставки.

Волновой анализ акций Газпрома

- 01 февраля 2020, 04:39

- |

Таймфрейм: 2H

Газпром победил в недавнем опросе (https://vk.com/wall-124328009_15395), и теперь он будет выходить в группе в ежемесячном формате. А ещё газпром оказался победителем в рейтинге падающих в январе акций — вторая победа.

Кроме этого, у нас ещё одна победа — победа Волнового Анализа (https://vk.com/wall-124328009_15337). Прошу обратить внимание, что актив идёт строго вслед за пунктирной линией. И сейчас волна «4» выполнила минимальные условия для своего завершения. Даунтренд в скором времени должен смениться аптрендом, стало быть.

Обсудить разметку и задать вопросы можно в телеграм-чате, отвечу на всё с огромным удовольствием.

( Читать дальше )

Система управления капиталом небольшого портфеля

- 31 января 2020, 11:35

- |

Давно меня мучает вопрос:

Что лучше — много систем (20-30) по 5 контрактов или несколько систем (до 10 шт.), но с объемом 10-15 контрактов?

С точки зрения диверсификации надо иметь портфель из 20-30 систем.

Но, тестируя системы, заметил такую вещь. Мы тестируем систему на периоде 3-6-10 лет без ограничения по количеству контрактов. И видим шикарную «клюшку» на последних годах. Когда у система начинает работать с большим объемом контрактов. А до этого — в первые года — идет ровненькая линия. Нет клюшки. И не будет. Более того, мы систему дополнительно ограничиваем 3-5 контрактами.

И еще момент.

Как правило, мы используем систему управления капиталом MPR (maximum percent risk).

Во время флета, как правило, каналы сужаются, стопы подтягиваются и трендовая система берет максимальное разрешенное количество контрактов. И попадает на стоп. И так несколько раз. И только на N-раз произошел долгожданный прорыв канала, и как нарочно перед этим был ложный, в результате чего канал уже расширился, а система берет объем не максимальный. Не разрешенные 5 шт, а хорошо если 3-4, но чаще 1-2.

И сколько должен длиться тренд, чтобы система смогла отбить потери на флете 5-ю контрактами, имея только 1-2?

( Читать дальше )

Прогноз на 2020 от безумного Хомяка

- 31 января 2020, 10:38

- |

У меня есть определенное видение нашего рынка. Основная предпосылка — «невидимая рука рынка» за два года завела на ММВБ 70 зеленых ярдов (статья в Форбс https://www.forbes.com/sites/kenrapoza/2019/10/22/most-foreign-capital-flowing-into-russia-stock-market-is-american/#6b9d622199e1, приколитесь, посмотрите дату выхода статьи и сравните график мамбы). Теперь задача «руки» — продать дорого, но не завтра. Покупателей реально на рынке пока нет.

Процесс будет (наиболее вероятно) состоять из 5 ступеней.

Первая уже пройдена. Дальше скорее всего нас ожидает болото недели на три.

Вторая ступень — годовые отчетности (начинается как раз через 3 недели).

Третья ступень — рекомендации СД по дивидендам.

Четвертая ступень — ГОСА и закрытия реестров.

Пятая — закрытие дивидендных гэпов.

Если я правильно понимаю, бАААльшая раздача начнется между четвертой и пятой ступенями. Кому — догадайтесь сами.

Нет? Не догадались? Об кого же будут выходить? К сожалению, об опоздавших к этому празднику жизни. Им, как всегда, достанутся кости. Как? Вспомните биткоин и мечты про 100 000. Или кассу и мечты про 300. Будут продавать мечту. Она покупается лучше и дороже всего.

Я не планирую с плечами проверять, что будет после пятой ступени — шестая или пропасть. Что будет продано для сокращения плечей — рынок покажет.

Андрей

Справочно: не является рекламой стратегии автоследования «Хомяк разумный». Подписка закрыта.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал