Избранное трейдера Muzikant

Опционы. Тест одной известной системы

- 19 апреля 2021, 19:57

- |

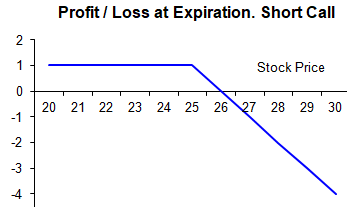

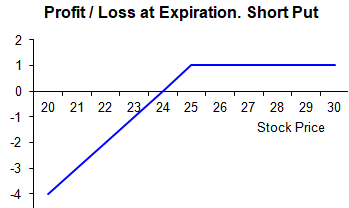

Если цена перешла страйк, мы тут же покупаем один базовый актив и убираем риски дальнейшего роста цены. Мы получаем короткий синтетический пут и спокойно сидим в нем, пока цена находится выше страйка.

( Читать дальше )

- комментировать

- ★14

- Комментарии ( 24 )

План жизни: как каждый мужчина может получить неисчерпаемое здоровье, прекрасный секс и сильное, стройное тело. Джеффри Лайф

- 24 марта 2021, 10:49

- |

( Читать дальше )

Про точки входа в позицию

- 24 марта 2021, 10:33

- |

Так, ну у меня все еще не получается работать по сигналам, которые я установил для себя ранее для фьючерсов (раз, два). Поэтому решил действовать по-другому.

Теперь в зоне покупок/продаж или на уровне я буду спускаться до 5 минутного ТФ и там искать перелом тренда или подтверждение разворота. Т.е. теперь я буду стараться зайти в уже сформировавшийся новый тренд, что позволит делать вход более эффективно, я надеюсь. В идеале, конечно, чтобы вход еще сопровождался свечной моделью.

Идея такая. Рассмотрим лонг и разворот. Цена в нисходящем движении и пришла в зону покупок (важно). Я спускаюсь на 5 минут и смотрю на структуру движения. Мне нужно, чтобы начался новый тренд вверх с обновлением максимумов и минимумов, а так же, чтобы следующий максимум был выше ключевого уровня предыдущей нисходящей тенденции.

( Читать дальше )

Почему я об этом не подумал?

- 24 марта 2021, 00:30

- |

Вы хотели бы, чтобы ваш вопрос сыграл на телепередаче «Что? Где? Когда?»?

Однажды у меня это почти получилось. В редкой книге Чарлза Маккоя «Почему я об этом не подумал?» нашел задачку. Вот она:

До середины 1950-х годов междугородная телефонная связь в США осуществлялась телефонистами. Затем были введены региональные коды, необходимость в телефонистах отпала, что существенно снизило стоимость звонков. Если посмотреть на цифры этих кодов, то может показаться, что телефонные компании присвоили регионам случайные значения. Например, у Нью-Йорка — 212, у Чикаго — 312, у Лос-Анджелеса — 213. Чтобы позвонить на Гавайи, нужно набрать 808. Однако телефонные компании, присваивая коды, следовали определенной логике. Попробуйте ее определить.

Отправил этот вопрос редакторам игры «Что? Где? Когда?», со мною даже связались, предложили выслать фото для игры. Но на этом дело и заглохло. А вопрос-то был хороший! И какой ответ!

Вот он:

( Читать дальше )

Хватит сидеть в терминале, пора выйти на улицу

- 23 марта 2021, 10:03

- |

Пост для тех кто последние несколько лет ничего кроме иксов не поднимал и в связи с этим слегка зажирел. Лишний вес и сидячий образ жизни увеличивают риск сердечно сосудистых заболеваний, а если сюда же добавить вредную еду, курение, алкоголь, стресс, плохой сон, то получается неплохой коктейль под названием “инфаркт на пляже”, ну или “тромб в 52” — тут кому как нравится больше. А что бы F.I.R.E-подход или долгосрочный инвестиционный портфель принесли свои плоды, было бы неплохо просто дожить до этого момента оставаясь более-менее здоровым, желательно имея твердый рассудок.

Кто мы?

Инвесторы

Чего мы хотим?

Жить на байбэки!

Человеческий организм — крайне сбалансированная система, саморегулирующаяся и иногда самовосстанавливающаяся. Поведение организма на разные факторы изучено довольно неплохо, поэтому чтобы получить нужный результат — по снижению массы тела, организм нужно немного подтолкнуть в нужном направлении.

( Читать дальше )

Важные советы при заполнении декларации 3-НДФЛ - памятка для инвестора

- 22 марта 2021, 11:33

- |

Доброго всем дня, спешу описать ошибки, которые часто допускают при заполнении декларации 3-НДФЛ, когда декларируют свой доход. Сейчас идет «горячая пора» сдачи отчетности и поэтому хочу обратить ваше внимание на следующее:

1. Дивиденды по зарубежным акциям

Когда вы получаете выплаты, например, через российского брокера, в виде дивидендов по акциям иностранных эмитентов, то основная ошибка – инвестор в декларацию вносит сумму выплаченного дивиденда (за минусом удержанного налога). Надо вносить в декларацию сумму начисленного налога.

Приведу простой пример – допустим, через Тинькофф банк вам была осуществлена выплата дивиденда по американской бумаге 46,80 долларов, при этом сумма налога была удержана 5,2 долларов. Нельзя ставить в декларацию сумму дивиденда 46,80 и налог 5,2, правильно будет поставить сумму начисленного дивиденда 52 доллара и сумму налога 5,2.

2. Сальдирование результатов

Частая ошибка инвесторов – не сальдируют прибыли или убытки, полученные через российского брокера с результаты от зарубежного брокера. Вы вправе зачесть эти данные, Налоговый кодекс не запрещает нам делать зачет, не ставить наше право в зависимость от страны брокера.

( Читать дальше )

Tiger Brokers: Открываем брокерский счет в Сингапуре

- 10 марта 2021, 15:48

- |

Общее описание

Сайт брокера находится тут. Tiger Brokers это брокер, который вышел из Китая, для предоставления доступа к мировым биржам в основном азиатским клиентам. По такой же модели работают другие большие брокеры вроде FUTU или Webull. У брокера серьёзные инвесторы, такие как Jim Rogers, Xiaomi и американский брокер Interactive Brokers (далее IB). Представитель IB сидит в совете директоров Tiger Brokers. О Tiger довольно много информации можно подчерпнуть из ведущих деловых СМИ. Акции Tiger Brokers торгуются на NASDAQ под тикером TIGR.

( Читать дальше )

Оценка акций по Грэму.

- 09 марта 2021, 18:52

- |

Бенджамин Грэм описал свой подход к оценке обыкновенных акций в книге «Анализ ценных бумаг». У меня лежит на столе третье издание от 1951 года. Оценка обыкновенных акций раскрыта в разделе 4. Сложно уложить 160 страниц текста в один пост поэтому отправляю всех интересующихся читать книгу. Для остальных дам выжимку.

Грэм считал что оценивать акции нужно по прибыли, которую компания получит в будущем (сейчас этим вряд ли кого удивишь).

Материальные активы для оценки не так важны (за исключением некоторых отраслей).

Чтобы оценить акцию нужно найти нормализованную прибыль (очищенную от разовых факторов). Этому посвящен первый раздел книги — анализ финансовых отчетов.

Нормализованную прибыль нужно умножить на соответствующий множитель (ставка капитализации).

Прибыль, часть которой компания отдает акционерам дивидендами и часть которую оставляет себе должны оцениваться по разному.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал