Избранное трейдера Нэш Ван Дрейк (Кот Скрипаля)

Настолько ли рискованна опционная торговля, как принято считать?

- 24 марта 2018, 04:22

- |

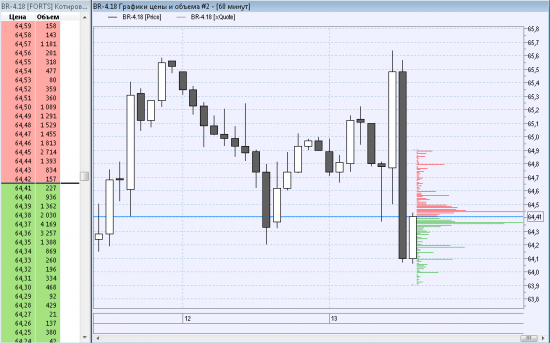

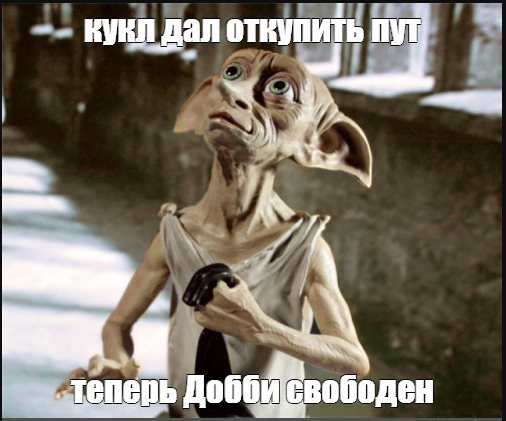

Собственно, сегодня откупил пару своих дальних позиций. 50-ые путы в июньской Си откупил за 11, продавал за 60 пунктов в середине января (теория, около 65 была).

И неожиданно для себя откупил 75 сентябрьский пут РТС за 100 — теория была 140. Ставил заявку ниже теории на авось, и вот нашелся желающий. Продавал я его за 360, когда вола выросла после падения Америки (9 февраля). Один откупил, еще несколько десятков в разных страйках и сериях осталось. Буду от них избавляться потихоньку — большая часть уже распалась.

Теперь посчитаем, уважаемые кроты! Точно помню, сколько ГО было по Сишке — 16 тысяч на 20 путов. (60-11)*20=980. комиссии (биржа+брокер) — 48 рублей за всё (посмотрел по отчету). Можно еще вычесть 13% НДФЛ — 810 рублей получится чистыми. Ну, пускай 800 для ровного счета. 800 от 16 тысяч — это 5%. За 2 месяца это 30% годовых. Да, тут можно в очередной раз сказать, что доходность от ГО считать некорректно, что надо оставлять резерв на непредвиденный случай и скачки волатильности. Ну, давайте уменьшим еще в 2 раза. И будем ГО оставлять с двойным запасом. Получается 15% годовых. Но нас же не интересуют голые проценты, нас интересует соотношение риск/доходность. Вот давайте про риск поговорим.

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 45 )

Опционы для Гениев (разгибаем зигзаг на части)

- 15 марта 2018, 09:37

- |

По моему с зигзагом мы поторопились. Меня много спрашивали, как его построить, сколько он приносит, что будет если цена уйдет на 10% и прочее. Но ни кто не спросил про волатильность которую мы покупаем. Вообще к зигзагу мы пришли обсуждая дельта хеджирование. Если вы разберете свой зигзаг на части, что я всем рекомендовал сделать, то получим две стратегии. Вот картинка.

На самом деле мы можем рассуждать так. Мы продали путы и начали делать дельта хедж. Нас все равно чем его делать. Можно БА, а можно купить опцион. Он же тоже меняет дельту, только он меняет дельту со своей волатильностью. Если бы вы нарезали дельту с волатильностью кола, то у вас бы получилась та же самая картинка. И даже в статике мы видим, где зоны без убытка, где профитные, через день и пять. Но почему у нас поднялся один опцион и опустился другой? Конечно, вы теперь продвинутые гении и знаете про улыбку волатильности, но все же.

( Читать дальше )

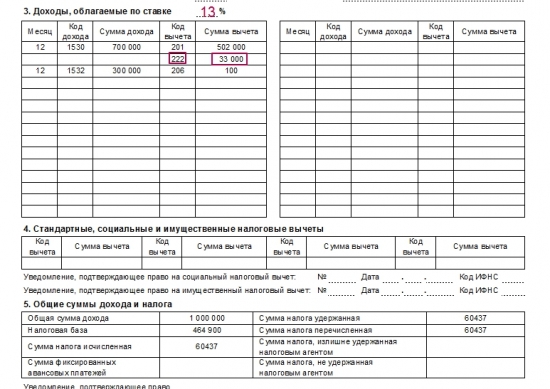

Как заполнить декларацию 3-НДФЛ – сальдируем убытки грамотно!

- 07 марта 2018, 20:20

- |

Добрый день, друзья.

Сегодня статья посвящена порядку не просто заполнения самой декларации, а как грамотно отметить в декларации полученные убытки в 2017 году, чтобы грамотно их сальдировать.

Разберем пример, в котором гражданин торговал через двух российских брокеров – у одного в 2017 году получен убыток, а у второго получена прибыль и с нее удержан был уже НДФЛ.

Можно ли в таком случае зачесть убыток и прибыль, если брокеры абсолютно разные? Конечно, можно. И я сейчас покажу, как правильно это сделать. Это совершенно не сложно.

Надо у прибыльного брокера запросить справку 2-НДФЛ. У убыточного брокера следует запросить справку об убытках (или налоговый регистр, в котором будет выделен убыток). И заодно я покажу, почему от убыточного брокера не хватит справки 2-НДФЛ, почему нужна справка об убытках.

Я буду показывать, как заполнить декларацию на программном обеспечении Федеральной налоговой службы, которую можно скачать с официального сайта ФНС России.

Когда вы получили на руки все нужные справки, то начинать работу следует со справки 2-НДФЛ, чтобы ввести данные по прибыльному брокеру. И вот тут, как показывает практика, возникают часто вопросы. Посмотрите на пример справки 2-НДФЛ: на картинке видно, что были операции с ценными бумагами и ФИССами.

( Читать дальше )

Урок 3. Создание торговой системы

- 22 января 2018, 15:38

- |

В материале я постарался затронуть самые важные аспекты и он будет полезен как начинающим, так и уже практикующим трейдерам

ТОРГОВАЯ СИСТЕМА – РАБОЧИЙ ИНСТРУМЕНТ В РУКАХ ТРЕЙДЕРА

Создание торговой системы – это, по сути, самое важное на пути к успешному трейдингу. Даже если ваша первая ТС не будет приносить профита, начало уже будет положено. Самое сложное в этом деле собрать воедино всю имеющуюся у нас информацию о биржевых торгах и своём отношении к ним, и, проанализировав все это, сделать правильные выводы и выдать готовый продукт.

Итак, что же такое торговая система? Торговая система – это некий свод правил, строго регламентирующих все ваши действия на бирже. Т.е. когда открывать позицию, при каких условиях, как долго держать, при каких условиях закрывать, когда не заходить в рынок, как интерпретировать ту или иную информацию, куда ставить стоп и т.д.

( Читать дальше )

ИИС. Как я сделал Альфу в 2017 и за 2,6 лет

- 03 января 2018, 10:45

- |

Напомню читателям, что у меня 2 портфеля: стоимостной (на ИИС) и дивидендный (на обычном брокерском счете).

Портфель на ИИС существует 2,6 лет (с мая 2015 года). Дивидендный портфель существует с 2008 года, но публично отчетность ведется также с мая 2015 года.

1. Доходность

Как мы видим, оба портфеля опередили индекс биржи полной доходности (включая дивиденды).

Альфа 15,11% по ИИС и 24,77% по дивидендном портфелю.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал