Избранное трейдера OnlyHuman

"Танцы с бубнами" с 3-НДФЛ или почему в ЛК налоговой "кривые" справки о доходах от брокеров

- 05 апреля 2021, 17:22

- |

Что делать? Просто складывать вычеты и помещать их в один. Например, сумму 201 и 222 помещать под кодом 201, сумму 205 (сальдирование ЦБ и ПФИ на ЦБ и фондовые индексы) и 206 помещать на 201 (+222) или 206, выбрав тот из них, который в справке 2-НДФЛ не равен доходу по кодам 1530 и 1532, соответственно, сумму 206 и 209 (сальдирование ПФИ на ЦБ и фондовые индексы с ПФИ не на ЦБ) помещать на 206 или 207, выбрав тот из них, который в справке 2-НДФЛ не равен доходу по кодам 1532 и 1535, соответственно. Именно так эти коды расположены друг под другом в справке 2-НДФЛ.

Теперь понятно почему справки 2-НДФЛ от брокеров — неверные. Бухгалтерия то ведет вычеты по разным кодам, а налоговая для каждого дохода принимает лишь один из.

Поэтому в одной справке от брокера в ЛК налоговой у меня нет вычетов 201 и 209, в другой 222 и 205, и только третья справка, где один код вычета — 201, верная.

( Читать дальше )

- комментировать

- ★109

- Комментарии ( 62 )

Утренний сон алготрейдера

- 04 апреля 2021, 22:57

- |

После введения утренней торговой сессии проблема автоматического запуска торгового ПО стала особенно актуальна.

Хорошее решение предложил Евгений Логунов в своей статье «Простой автологин за 5 минут». Мы предложим аналогичное решение для КВИК на С++.

Задача очень простая — в 7:00 пробудить ПК с помощью планировщика заданий Windows, запустить несколько терминалов QUIK, и в каждом из них запустить торговых роботов, чтобы полностью освободить владельца всего этого счастья от физических и психических нагрузок, плохо влияющих на питание и здоровый образ жизни.

Итак, первое, что нам необходимо будет сделать это Автологин. Штука достаточно простая, учитывая то, что после запуска терминала он автоматически выдает окно приветствия. Нам нужно только дождаться появления этого окна, получить первое вводное поле (логин), второе вводное поле (пароль), вбить туда нужные значения и нажать на первую дочернюю кнопку этого окна: «Вход».

( Читать дальше )

Простой бот для крипто биржи Deribit

- 29 марта 2021, 21:50

- |

1. Написать на python 3

2. Нужно использовать asyncio так как API Deribit работает через websockets

3. Для управления зависимостями использовать poetry

4. Запуск робота через docker и docker compose

5. Написать пару тройку юнит тестов

6. Данные по сделкам сохранять в mysql базу данных.

Не долго думая решил его закодить, потренироваться лишний раз в программировании, заодно разобраться в API Deribit.

Базу данных использовал sqlite. Юнит тесты пока не делал.

Бот можно использовать как пример работы с API Deribit. Код работает как есть без всяких гарантий.

Ссылку на гитхаб можно найти у меня в телеграме: t.me/zenoftrading/68

Поведение Si в этом году - норма или нет?

- 22 марта 2021, 16:01

- |

Так как я регулярно наблюдаю за успехами коллег на сайте Comon, то не могу не отметить аномальные просадки ботов по Си в этом году у большинства трейдеров. Плюс к этому аналогичная ситуация на некоторых моих алгоритмах — просадка давно уже перевалила за максимальную историческую с 2009 года. Я сам гоняю ботов недавно — всего 5-й год, поэтому не могу припомнить такого поведения Си за этот период времени. Даже в 2019 году ситуация была совсем не такая — долгий боковик с минимальными просадками, но никак не стабильный уход в яму по эквити.

Так вот вопрос: помнит кто-либо подобную ситуацию по Си из своей практики? Что-то делали/меняли в своей торговле? Или просто отключались до лучших времен? Мое очко, конечно, уже закалилось в боях за хорошие % доходности, но закаленный металл уж больно хрупкий…

Анализ объемов - зона распределения объема

- 05 марта 2021, 12:48

- |

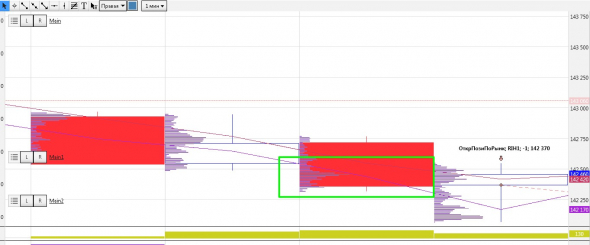

Продолжаем тему.

В прошлой статье, рассказали про паттерн, с примитивным фильтром и стопом по трейлу.

В продолжении темы делимся скриптом, каким образом можно определить зону распределения объема.

Наша цель была, выявить основной проторгованный объем был сверху или снизу. Для этого нам понадобятся блоки, торговая статистика, и верхний/нижний уровень.

( Читать дальше )

Запись прямого эфира TSLab Live

- 04 марта 2021, 18:31

- |

Вчера наша команда провела первый стрим. Запись эфира доступна для просмотра на нашем YouTube канале TSLab Live

Запись прямого эфира: https://youtu.be/6fCwcaVktOg

Мы благодарим всех, кто смог присоединиться к нам. Надеемся, что темы, затронутые нами на стриме были интересны и полезны.

Команда TSLab приносит свои извинения за качество картинки на нашем первом эфире. Как мы писали ранее, для нас это новый формат общения и сейчас мы прилагаем большие усилия для того, чтобы создавать качественный контент.

После праздничных выходных мы проведем новый стрим, на котором более детально рассмотрим алгоритм из книги «Количественная сеточная торговля: как рыбак обходит Уолл-стрит» (Quantitative Grid Trading: How a Fisherman Beats Wall Street) автор Frank W Linn.

Скачать готовый скрипт можно по ссылке: https://t.me/tslabprorugroup/37590

Точные дату и время эфира мы сообщим после устранения технических проблем с оборудованием для вещания. Следите за нашими новостями!

С уважением, команда TSLab!

Что почитать по (алго) трейдингу? Обзор небанальных книг без Талеба, Грэма и Богла

- 03 марта 2021, 18:09

- |

Привет! Бегло полистал SL и обнаружил, что книжные обзоры делятся на 2 типа – инвесторские и хардкорное алго (HFT и опционы). Промежуточный вариант попытаюсь закрыть данным постом. По уровню сложности книги в обзоре находятся между зубодробительной подборкой от Eugene Logunov https://smart-lab.ru/blog/534237.php и приятным чтивом по фундаментальным стратегиям.

1) Lasse H. Pedersen – Efficiently Inefficient

Отличная книга и №1 по соотношению польза/сложность. Автор показывает, как кванты тестируют и отбирают стратегии в портфель. Условно ее можно разделить на 4 части: арбитраж, факторные стратегии, глобал макро и технические моменты запуска и финансирования фонда. HFT и опционные стратегии упоминаются вскользь. Наверное, книга подойдет и для совсем начинающих, т.к. все метрики (вплоть до волатильности) и базовые концепции раскрываются с 0.

LHP – один из боссов крупного хедж фонда в Гринвиче, но в отличие от Далио или Дракенмиллера, еще и хардкорный академик. Поэтому в книге любое утверждение подтверждается ссылками, а для глубокого погружения есть отличный список первоисточников. Понятно, что никаких секретов своего работодателя LHP не раскрывает, но профильные главы для меня оказались полезными в плане идей + отсылки туда, где копать глубже.

( Читать дальше )

Анализ объемов - начало

- 26 февраля 2021, 14:35

- |

Приветствуем наших постоянных читателей и только вошедших, новых подписчиков. Надеемся, что здесь вы найдете что-то полезное для себя или уже нашли и следите за обновлениями)

Мы решили выпустить серию статей, посвященных объемному анализу и свечным паттернам.

У большинства трейдеров сформировались уже свои ассоциации при виде той или иной свечи. Кто-то определенные ситуации трактует как разворот рынка, другие же наоборот предполагают продолжение тенденции. Смысл здесь кроется больше в «предыстории» этого движения, а не в самих свечах. Давайте рассмотрим теорию на практике, на конкретных примерах.

В качестве примера возьмем большое тело свечи с крупным объемом(рисунок выше). Следом за ней идет свеча в обратную сторону, но по размеру больше, чем первая. То есть если закрытие второй ниже, чем открытие предыдущей на умеренном объеме – следом рынок развернется и пойдет в другую сторону. А теперь проверим частоту таких случаев, и приводят ли они к профиту (и как часто это происходит).

( Читать дальше )

Пример использования IB API - C++ - Flask - Reinforcement learning agent

- 21 февраля 2021, 21:46

- |

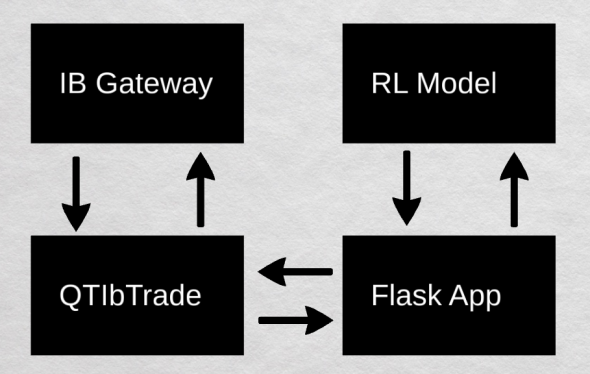

Если кто помнит, я когда то рассматривал структуру алгоритмисческого окружения, идея состояла в том, что не следуют все связывать в один монолит.

Структура и элементы автоматической торговой сиситемы!

Дизайн доморощенного алгоритмического окружения.

Было и несколько тем про применение обучения с подкреплением и моделей глубокого обучения, а так же как деплоить модели используя TensorFlow Extended (TFX)

Эксперимент: торговая система на базе глубокого обучения от начала до реальных торгов. Часть III. Начинаем работу с TFX

Пришло время собрать все это вместе, и показать, что все эти части могут работать совместно.

На картинке представлена самая одна из довольно популярных и простых реализаций того, как можно использовать ваши модели глубокого обучения или же стратегию поведения вашего агента, или же любую другую модель принятия решений.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал